如果要召开过去数年各行各业的“比惨大会”,化肥行业绝对有资格列席。

伴随着产能过剩与需求不振的供需两端双杀,港股中心连心化肥(01866)、中化化肥(00297)等化肥行业个股业绩一路向下,股价也都趴在地上。

不过,今年以来,化肥行业复苏迹象明显,相关个股业绩触底回升。趁着行业暖风吹来,又一家尿素企业即将来港股上市融资。6月28日,东光化工(01702)启动招股,公司发行1.6亿股,每股发行价0.92港元-1.20港元,预期7月11日上市。

尿素价格断崖式下跌 业绩遭遇滑铁卢

据智通财经了解,东光化工于1998年在河北省通过私有化重组成立,其前身为地方国企东光化肥。上市前,公司约75%的股权由员工集体持有,其余股权由管理层及投资人持有。

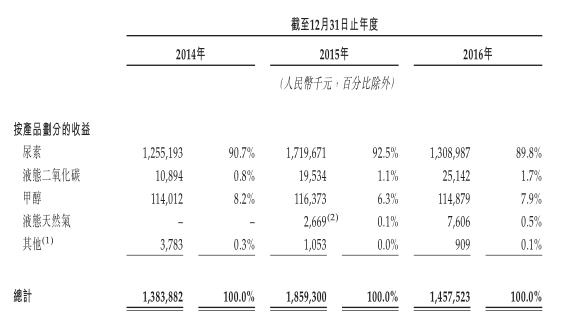

东光化工的主要产品为尿素,以及生产尿素的副产品甲醇、液态二氧化碳及液态天然气。尿素是目前含氮量最高、使用量较大的一种化学氮肥,广泛应用于农业,同时也应用于工业,包括制造粘合剂、涂装、塑胶等。2014-2016年,尿素产品分别占到公司总收入的90.7%、92.5%及89.8%。

2016年,东光化工尿素的实际年产量为121万吨。据弗若斯特沙利文报告,以2016年尿素收益计算,东光化工在中国内地市场占有率为1.4%,排名第九位。

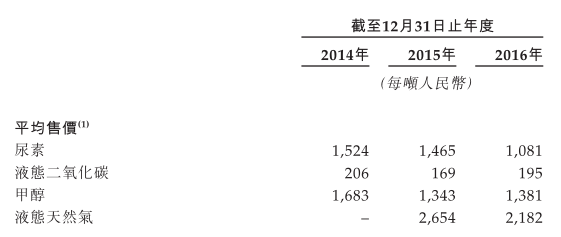

从2013年开始,随着化肥行业出现严重产能过剩,加上近年粮食价格下行,需求不旺,尿素在供需两段均承压,只得降价抛售,价格一路下行。2014-2016年,东光化工尿素平均售价分别为人民币1524元/吨、1465元/吨及1081元/吨,连续两年下跌,2016年其跌幅更达到26%,几乎是断崖式下跌。

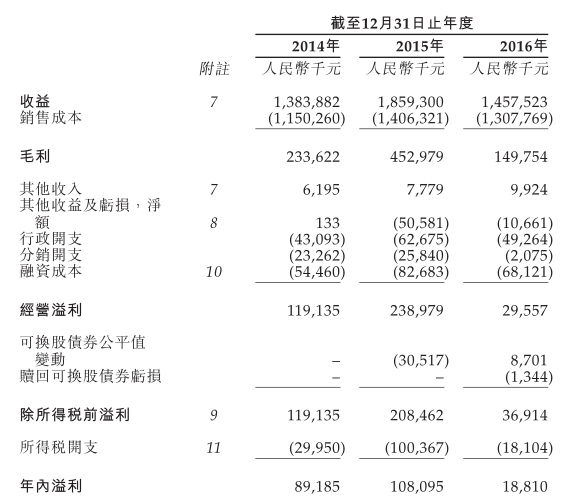

产品价格下跌惨烈,即便东江化工的产品销量保持增长,其业绩仍难逃遭遇滑铁卢的命运。2014-2016年,公司收益分别为13.84亿、18.59亿及14.57亿人民币(如无注明,单位下同),净利润分别为8918.5万、1.01亿及1881.0万。

2016年,尿素价格骤降,而东光化工的生产成本仅下降约8%,其毛利率由2015年同期的24.3%骤降到10.3%,毛利润仅录得1.5亿,扣除各项开支后,仅剩下1881万的净利润,同比下滑逾八成。

财务状况持续恶化

过了几年寒酸日子,东光化工的财务状况每况愈下。2014-2016年,公司银行短期借款分别达到3.3亿、4.2亿及4.9亿,利息开支分别达到5446.0万、8268.3万及6812.1万,消耗了大半利润。

上述期间,东光化工的流动负债净额均为负值,分别为-3.3亿、-5.0亿及-2.97亿。2016年,其资产负债率(负债/权益)达到122%,流动比率仅为0.55。

东光化工的财务状况不堪重负,好在通过此次上市融资,公司能得到约1.5亿港元的资金,得以缓解燃眉之急。

行业或见底回升

东光化工业绩骤降,财务状况恶化,只是行业寒冬的缩影。随着行业产能过剩的持续,几乎所有尿素企业都在价格下跌熊途中煎熬。

政府看不下去了,作为供给侧改革的一环,相关部门开始采取措施淘汰落后产能,并拟定了限制氮肥总产能及提高产能使用率至80%的发展计划。目前,相关政策已经成效初显,2015-2016年,中国尿素总产能由3780万吨减少至3550万吨,小型生产商的市场份额由12%下降至9%。

随着行业产能过剩状况的缓解,加上粮食价格企稳,尿素需求回暖,尿素价格也自2016年底开始企稳回升,今年以来整体仍维持上升态势。弗若斯特沙利文预计,未来数年,尿素价格都将保持上升趋势。

尿素价格上升,港股中行业个股业绩也出现大幅好转。2016年,心连心化肥净利润同比跌去超九成,仅约3000万,到2017年一季度,心连心化肥净利润达到9300万,同比增长127%,达到去年全年净利润的3.1倍多!

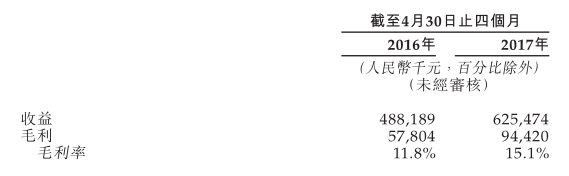

行业整体复苏,东光化工业绩也是触底反弹。根据公司招股书披露的2017年前4月业绩数据,其收益为6.25亿,同比增长28.1%,毛利为9442.0万,同比上升63.3%。由于尿素价格反弹了26%,其毛利率由11.8%上升至15.1%。

或许,东光化工最坏的时候已经过去。公司也欲通过上市融资来抢占行业复苏的先机。与行业普遍低产能利用率不同,目前,公司产能利用率超过100%,其上市所得的大部分资金将于建设新的生产设施,以进一步增加市场份额。

估值低于同业

了解了东光化工的基本面状况,最后再来看它的估值。

以每股中间价1.06港元计算,东光化工上市市值约为6.57亿港元,大幅低于心连心化肥的20亿港元及中化化肥的70亿港元。对应2016年的业绩,心连心化肥市盈率超过60倍,中化化肥更是巨亏逾50亿。而东光化工扣非市盈率则约为20倍,可说是非常便宜。

不过,此前心连心化肥即便业绩出现大幅好转,股价涨幅也不大,成交也不活跃,可见当前港股中化肥个股资金关注度不高。

因此,智通财经建议投资者关注化肥行业周期性复苏的可持续性,若相关个股业绩持续向上,且出现成交量放大的迹象,东光化工将是不错的投资标的。