摘要

“喜剧缺失+票价高企”压制观影需求,春节档票房表现不及预期。猫眼电影专业版数据显示,2022春节假期(正月初一至正月初六)电影市场票房达60.2亿,较2021年同期大幅下滑30%,低于市场预期,核心在于观影人次的大幅下滑(同比2021年下滑28.8%)。除却“就地过年”效应的弱化对于休闲服务消费支撑减弱之外,票价高企也大幅降低了民众观影意愿。2022年春节假期平均票价达52.8元,较2021年上升8%,主要系2021年下半年电影市场表现较弱,片方与影院都有动力通过提升价格来尽可能扩大一次性收入。此外2022春节档喜剧片明显缺失,难以充分满足春节期间观众“合家欢”的观影需求。展望全年,海外影片供给将明显改善,多部漫威、DC重磅影片有望为国内冷门档期增加热度,带动全年电影票房同比恢复。

春节假期旅游市场复苏疲弱,周边游、冰雪游结构性亮点突出。据文旅部数据统计,2022年春节假期7天,全国国内旅游出游2.51亿人次,同比减少2.0%,按可比口径恢复至2019年春节假日同期的73.9%。实现国内旅游收入2891.98亿元,同比减少3.9%,恢复至2019年春节假日同期的56.3%。在旅游市场整体复苏疲弱背景下,周边游、冰雪游结构性亮点突出。春节假期期间,省内游、跨省游比例分别为78.3%、21.7%,近程自驾游、亲子游、主题公园游等短途休闲活动增量明显。与此同时,冬奥效应拉动冰雪游高增,春节期间滑雪景区周边用户预订滑雪的比例达85%,全国冰雪类型景区订单量较去年同期上涨68%。

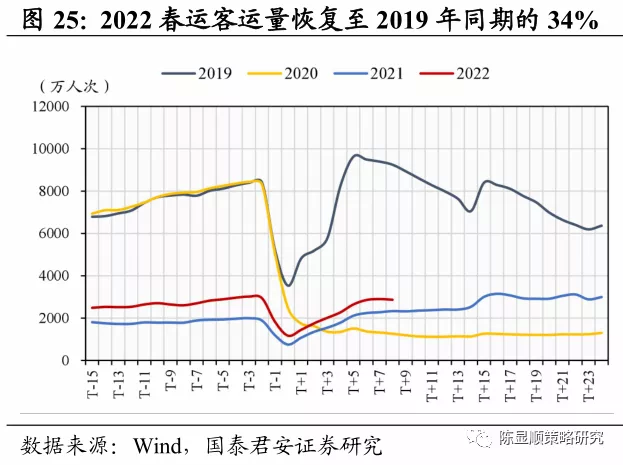

春运客流恢复有限,节后航空返程预售进度仍较为缓慢。根据交通部数据,春运前24天全国旅客发送量同比增长41%,为2019年同期34%,国内局部疫情反复导致春运客流恢复低于交通部先前预测,整体呈现弱复苏状态。其中航空客流春运前24天同比增长44%,为2019年同期49%,恢复程度高于整体。节奏上来看,节前(1月17日-1月30日)航空客流恢复较快,达2019年同期的51%;节中(1月31-2月6日)复苏前低后高,由于假期出游需求缺失,除夕至初二航空客流不足2019年三成,临近假期结束出现返程高峰,初六航空客流达2019年60%。考虑到国内局部疫情持续,且受重大活动影响,目前返程预售进度仍较为缓慢,参考2021年春运前低后高趋势,预计节后表现将取决于疫情控制。

风险提示:疫情反复致使防疫政策趋严、消费复苏不及预期。

正文

1、行业景气变化:春节档票房“量减价增”,旅游出行复苏疲弱

本期行业景气观察重点关注三大趋势:

“喜剧缺失+票价高企”压制观影需求,春节档票房表现不及预期。猫眼电影专业版数据显示,2022春节假期(正月初一至正月初六)电影市场票房达60.2亿,较2021年同期大幅下滑30%,低于市场预期,核心在于观影人次的大幅下滑(同比2021年下滑28.8%)。除却“就地过年”效应的弱化对于休闲服务消费支撑减弱之外,票价高企也大幅降低了民众观影意愿。2022年春节假期平均票价达52.8元,较2021年上升8%,主要系2021年下半年电影市场表现较弱,片方与影院都有动力通过提升价格来尽可能扩大一次性收入。此外2022春节档喜剧片明显缺失,难以充分满足春节期间观众“合家欢”的观影需求。展望全年,海外影片供给将明显改善,多部漫威、DC重磅影片有望为国内冷门档期增加热度,带动全年电影票房同比恢复。

春节假期旅游市场复苏疲弱,周边游、冰雪游结构性亮点突出。据文旅部数据统计,2022年春节假期7天,全国国内旅游出游2.51亿人次,同比减少2.0%,按可比口径恢复至2019年春节假日同期的73.9%。实现国内旅游收入2891.98亿元,同比减少3.9%,恢复至2019年春节假日同期的56.3%。在旅游市场整体复苏疲弱背景下,周边游、冰雪游结构性亮点突出。春节假期期间,省内游、跨省游比例分别为78.3%、21.7%,近程自驾游、亲子游、主题公园游等短途休闲活动增量明显。与此同时,冬奥效应拉动冰雪游高增,春节期间滑雪景区周边用户预订滑雪的比例达85%,全国冰雪类型景区订单量较去年同期上涨68%。

春运客流恢复有限,节后航空返程预售进度仍较为缓慢。根据交通部数据,春运前24天全国旅客发送量同比增长41%,为2019年同期34%,国内局部疫情反复导致春运客流恢复低于交通部先前预测,整体呈现弱复苏状态。其中航空客流春运前24天同比增长44%,为2019年同期49%,恢复程度高于整体。节奏上来看,节前(1月17日-1月30日)航空客流恢复较快,达2019年同期的51%;节中(1月31-2月6日)复苏前低后高,由于假期出游需求缺失,除夕至初二航空客流不足2019年三成,临近假期结束出现返程高峰,初六航空客流达2019年60%。考虑到国内局部疫情持续,且受重大活动影响,目前返程预售进度仍较为缓慢,参考2021年春运前低后高趋势,预计节后表现将取决于疫情控制。

2、行业景气度跟踪

2.1.全球疫苗接种追踪:全球累计新冠确诊病例数超4亿,欧洲多国放松防疫措施

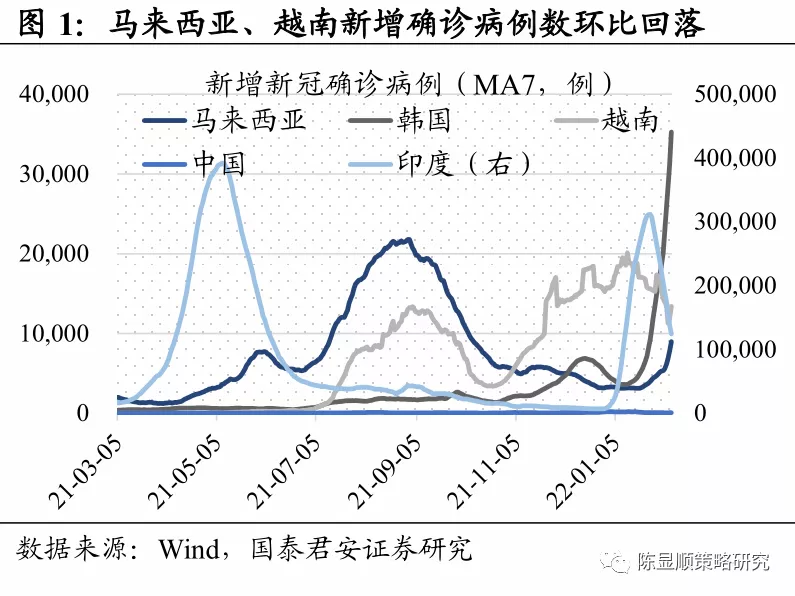

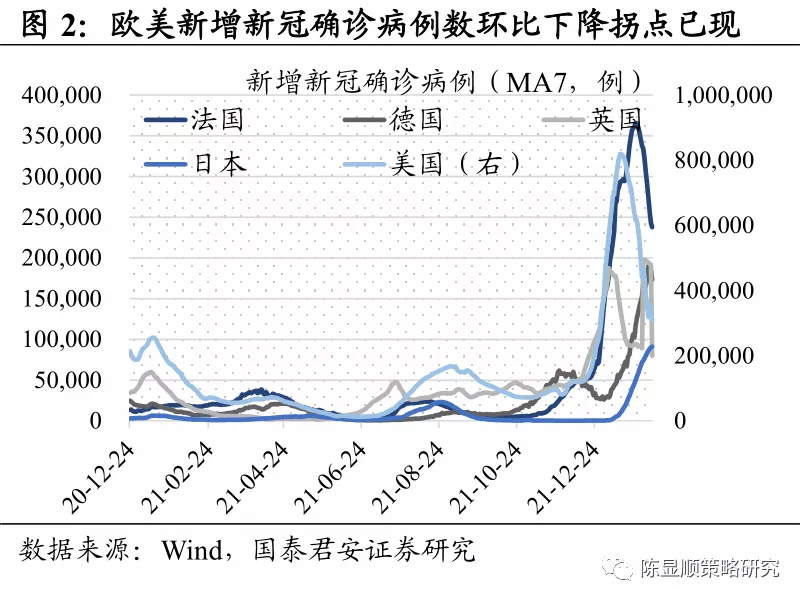

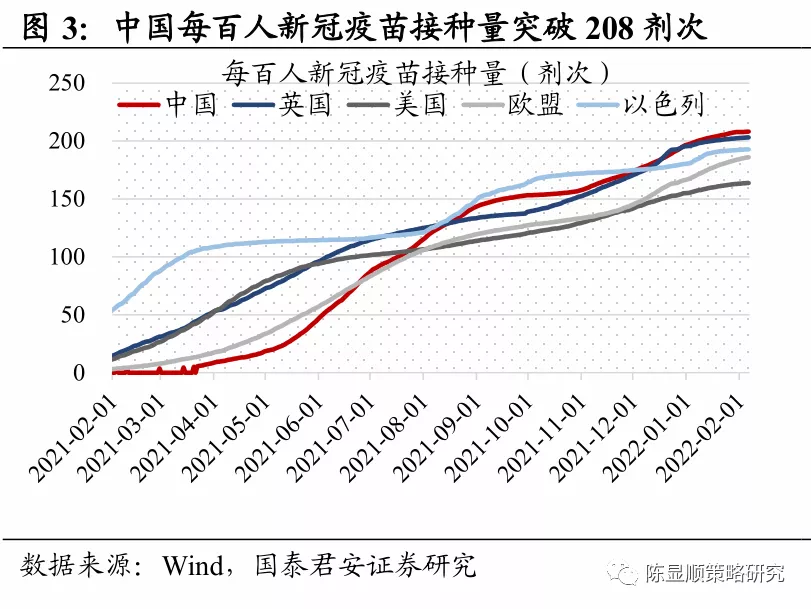

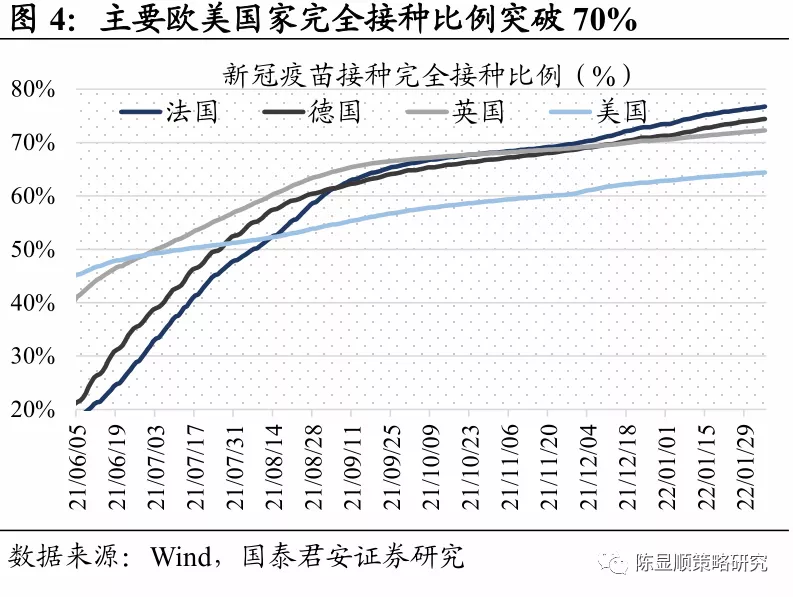

海外疫情逐步缓解,全球累计新冠确诊病例数超4亿。约翰斯·霍普金斯大学统计显示,截止2月9日,全球累计新冠确诊病例数突破4亿人次,距离全球感染人数突破3亿仅过去了34天。但值得注意的是,1月下旬以来全球疫情逐步缓解,Omicron疫情开始较早的南非已宣布这一波疫情走向结束,英国、美国及欧盟等地新增感染人数已从最高峰大幅下降,且住院治疗和死亡率一直保持在较低的水平,Omicron引起的新一轮全球疫情拐点或已出现。

“高疫苗接种率+低病毒致死率”,欧洲多国放松防疫措施。自1月爱尔兰、英国放松防疫措施后,2月丹麦、瑞典、瑞士、法国、挪威等欧洲多国相继宣布部分或完全取消防疫限制。美国疾控中心研究显示,Omicron相较于其他新冠变种危害性较轻,其引发的住院率仅为德尔塔变种病毒的50%,致死率比德尔塔低91%,入住重症病房的病患比率则比德尔塔低75%。考虑到当前主要欧美国家疫苗完全接种率以突破70%,高疫苗接种率和低病死率成为多国政府决定取消国内防疫措施的重要依据。

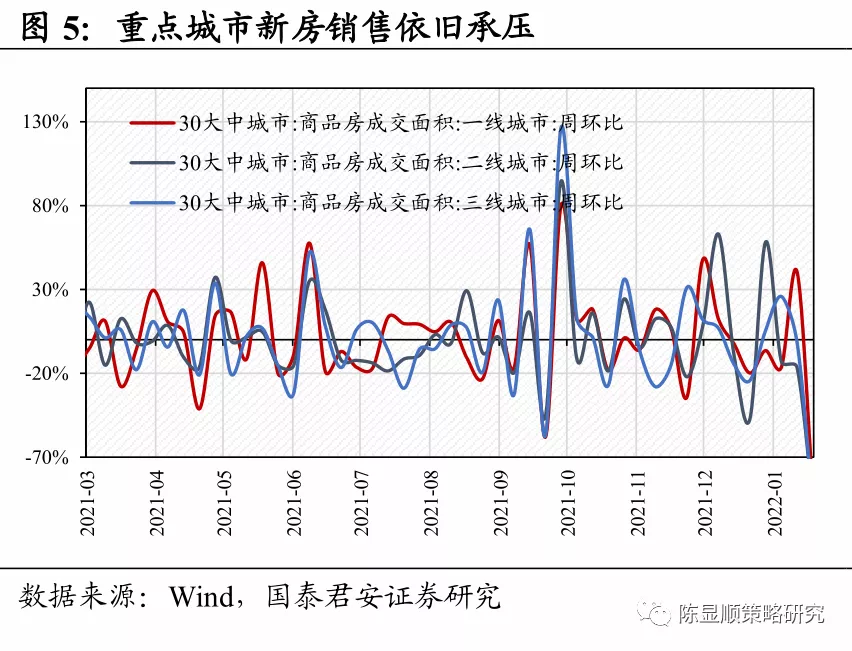

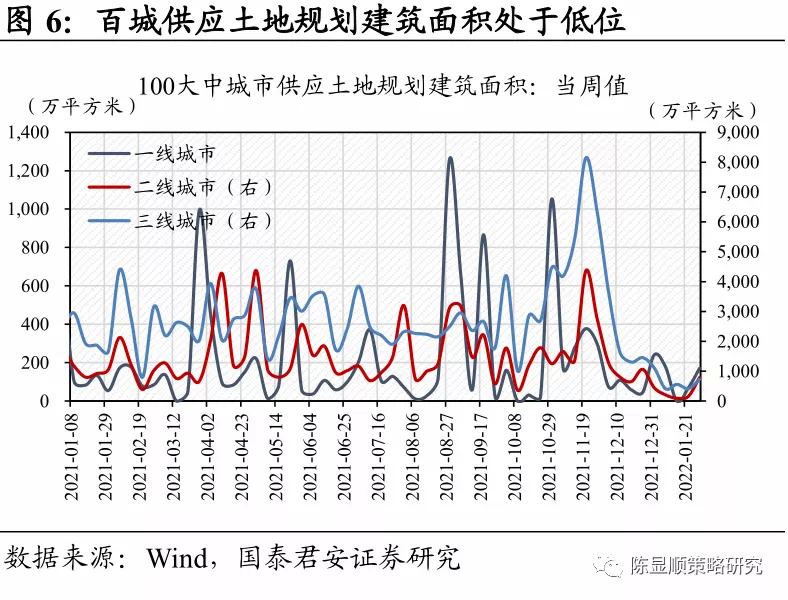

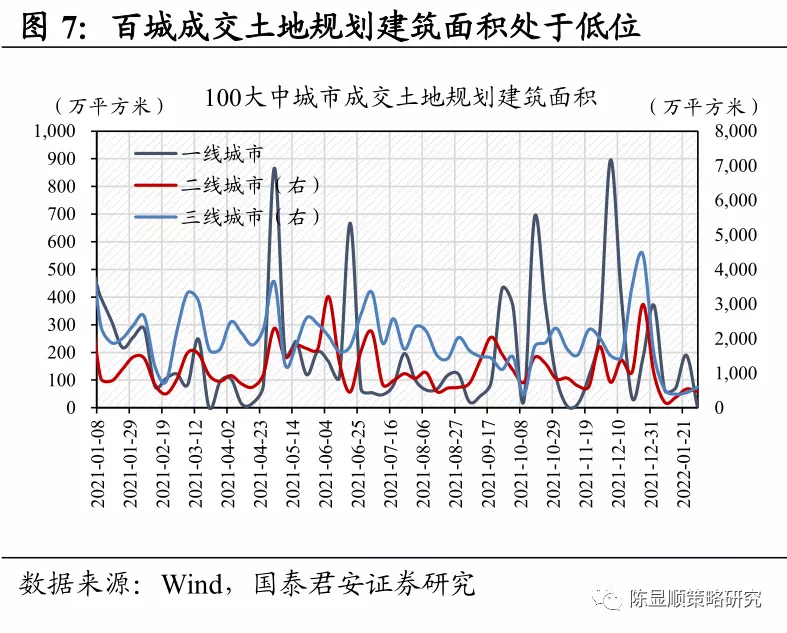

2.2. 基建地产:百强房企销售连续七月负增,土地市场再遇冷

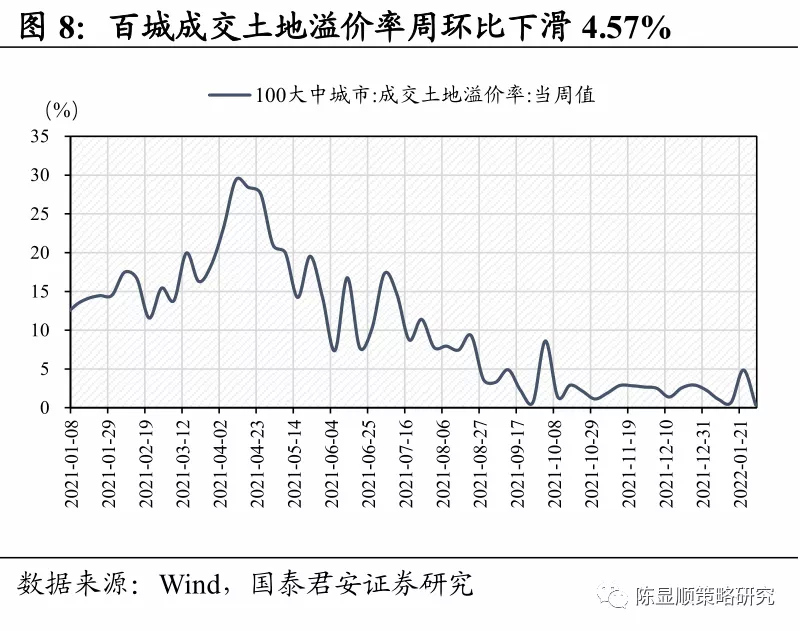

地产:百强房企销售连续七月负增,土地市场再遇冷。2月3日,克尔瑞发布《2022年1月中国房地产企业销售TOP100排行榜》,百强房企1月全口径销售金额同比下滑40.6%,连续七月同比负增,主因市场下行压力加剧,购房者观望情绪浓重。此外春节假期临近,不少房企放缓供应节奏,供应低迷一定程度上导致成交大幅下滑。展望2月,受春节假期影响供应缩量,成交额或将继续下行,行业基本面仍处于筑底过程之中。土地市场方面,1月拿地主体再次大变,极少部分品牌房企和较多城投公司贡献了土地市场的较大份额,而龙头房企则大幅减缓拿地,TOP100房企拿地规模同比下降62.6%,考虑到城投公司依然存在杠杆率和开发能力不足的情况,后续土地市场仍然面临流拍压力。

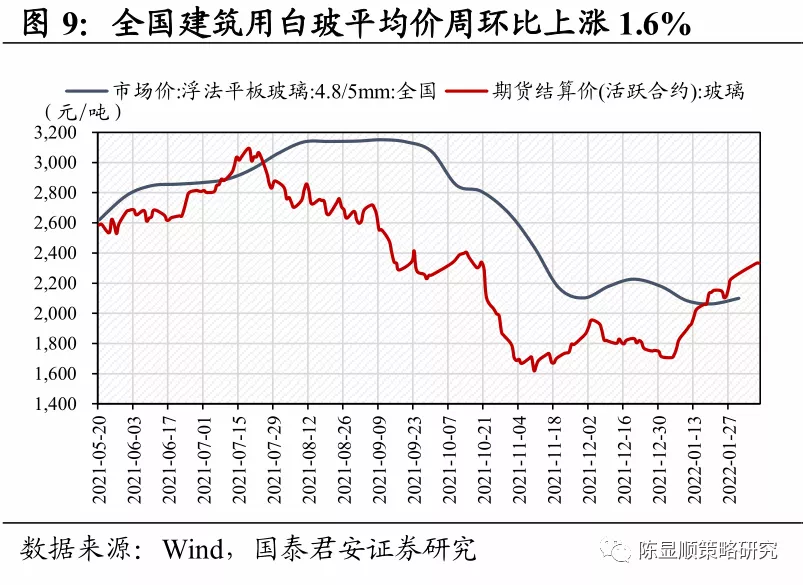

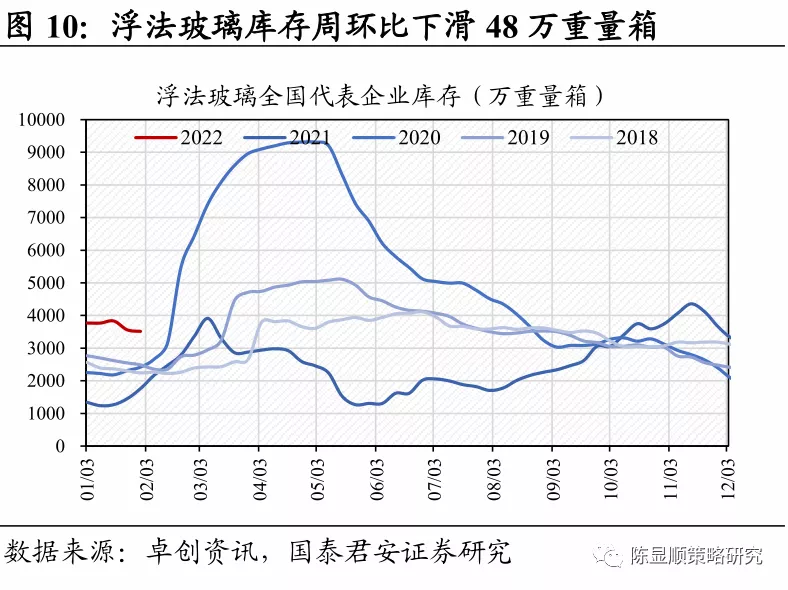

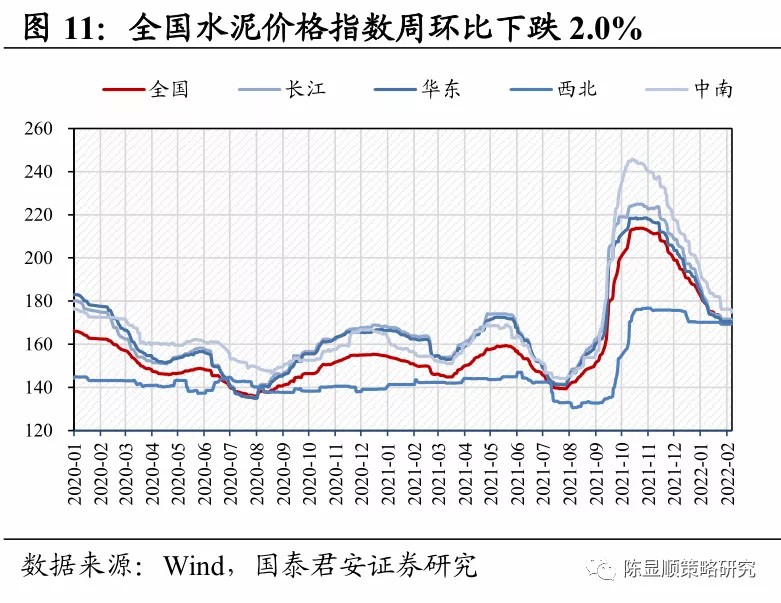

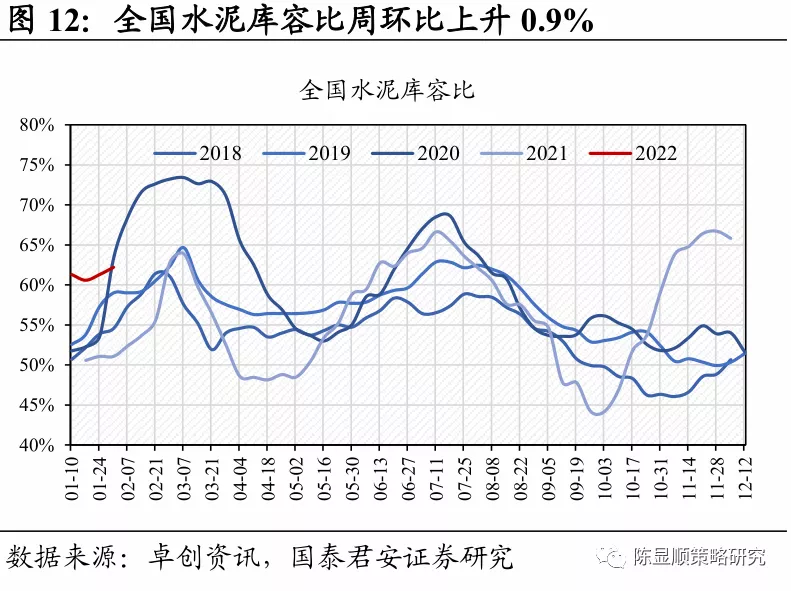

建材:浮法价格短期趋稳,基建复苏预期托底水泥需求。上周国内浮法玻璃贸易商备货积极,整体市场运行良好,其中华北、华东、华中市场交投良好,华南、西南、西北市场需求仍然偏弱。截止1月30日,浮法平板玻璃市场价报收2100元/吨,周环比上涨1.6%,全国代表企业库存3510万重箱,周环比下滑48万重箱。1月底,因春节长假临近,国内水泥市场需求进入阶段性休市阶段,大部分地区企业出货量仅剩1-3成,水泥价格总体以平稳为主。截止1月28日,全国水泥价格指数报收170.18点,周环比下跌2.0%。考虑到1月地方政府专项债加速发行,多地重大项目密集开工,在“稳增长”压力下,节后基建动能上行或拉动水泥需求企稳回升。

2.3.下游消费:能繁产能去化持续,春节促消费提振家电需求

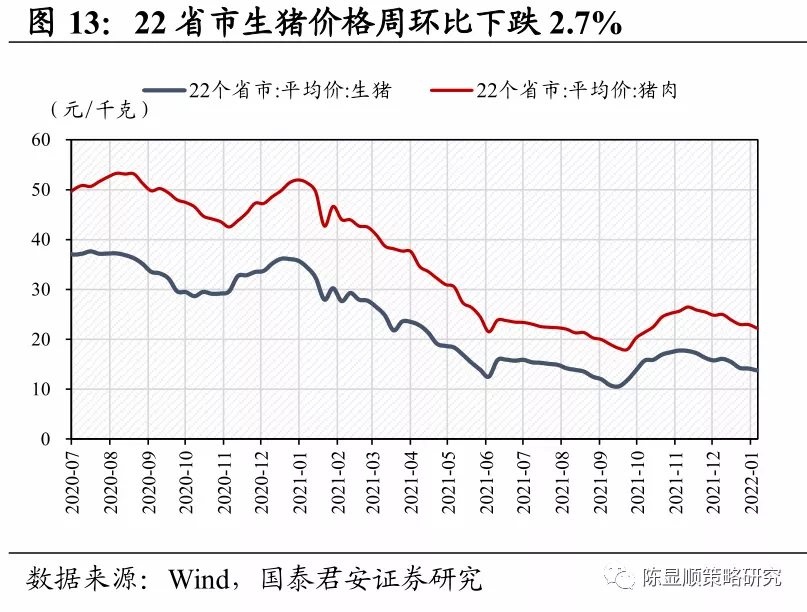

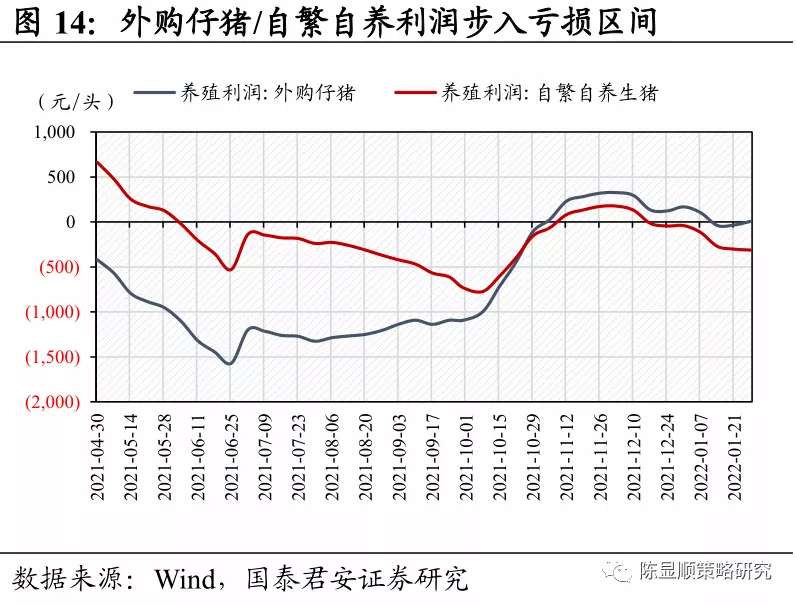

农产品:能繁产能去化持续,猪肉收储托底市场情绪。1月随着终端消费者“囤肉”周期结束,需求疲软致使猪价回落。截止1月28日,22省市生猪价格报收13.97元/千克,周环比下跌2.7%。当周全国平均猪粮比价5.57:1,连续三周处于5:1-6:1之间,步入过度下跌二级预警区间,国家发改委将会同有关部门视情启动猪肉储备收储工作,并指导地方按规定开展收储工作。从历年收储情况来看,收储量占比猪肉消费总量较小,更多起到托底市场情绪的效果,供需情况仍是猪价变化的核心影响因素。农村农业部数据显示,2021年12月全国能繁母猪存栏量环比再降2.9%,已连续六个月环比下行,截止到2021年底,全国能繁母猪存栏4329万头,产能已回归合理水平。受生猪价格回落影响,当前外购仔猪/自繁自养利润再度步入亏损区间,在当前资金链紧张的情况下,产能去化速度将快于2021H2,市场对猪周期反转的预期将重新强化。

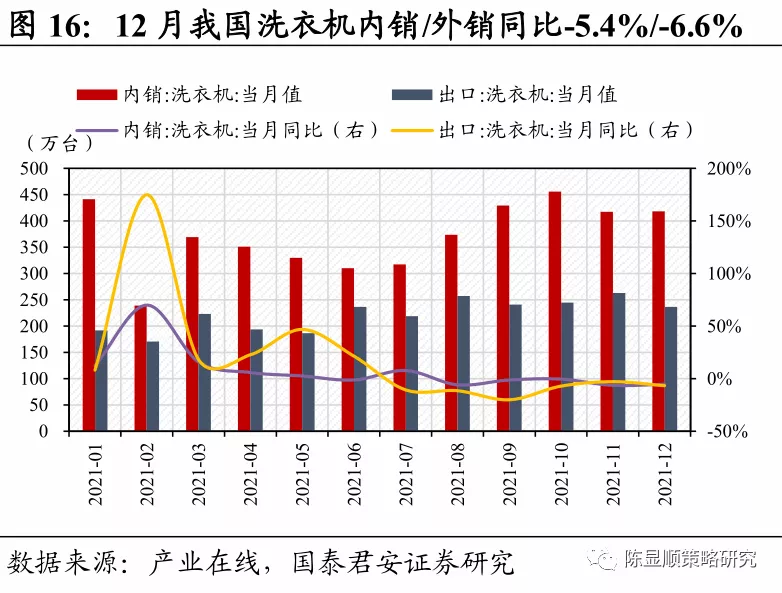

家电:冰洗销售总体稳健,春节促消费提振家电需求。据产业在线数据,12月我国冰洗内销量同比下滑6.3%/5.4%,降幅环比有所收窄,或因“双十二”促销推动所致。外销量同比下滑11.5%/6.6%,疫情反复与美国消费补贴政策取消等对海外居民消费扰动仍在。2022年春节,多地通过政府补贴(发放消费券)+商家让利(线上线下补贴、满减、以旧换新)的方式提振家电消费需求,商务部发起网上年货节,活动从1月10日(腊月初八)持续至2月7日(正月初七),其中智能化、消费升级成为主要趋势。商务部重点电商平台监测数据显示,自年货节启动以来,智能清洁电器备受欢迎,洗地机/除螨仪/智能按摩仪销售额同比分别增长32.9%/40.1%/34.8%。苏宁易购终端数据显示,“新兴家电”成为热门年货,年货节期间烘干机/取暖桌/空气炸锅/集成灶销售同比分别增长486%/205%/219%/110%。

2.4.中游制造:12月北美半导体设备销售额高景气,光伏产业链价格博弈延续

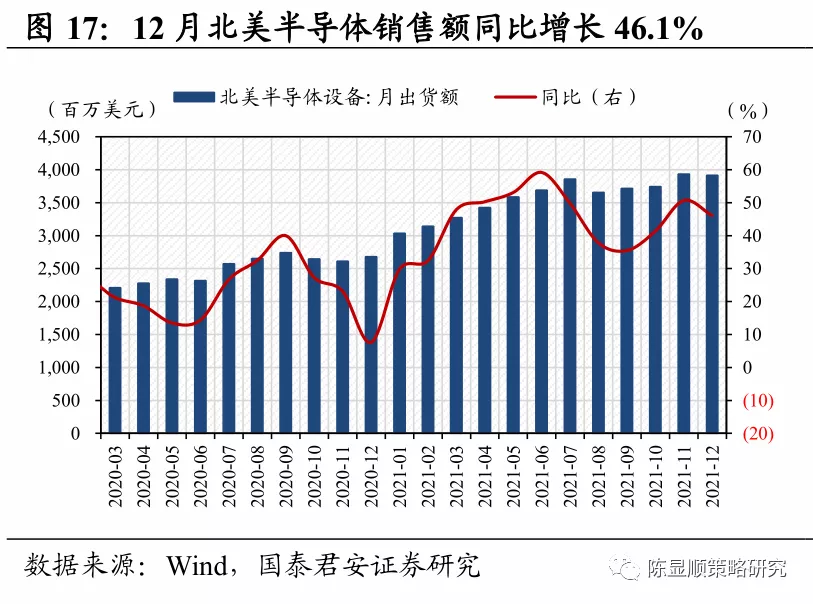

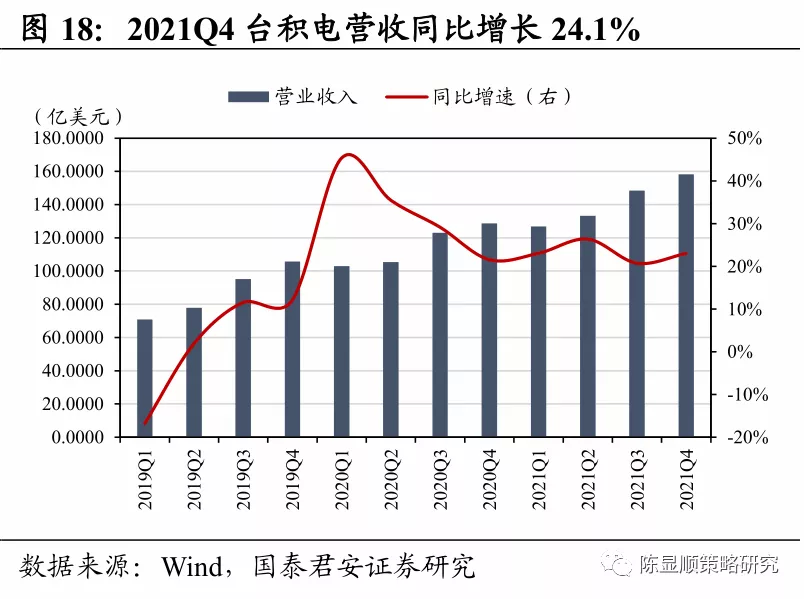

半导体:12月北美半导体设备销售额高景气,晶圆代工龙头台积电业绩强劲。据SEMI数据,12月北美半导体销售额39.2亿美元,同比增长46.1%,全球半导体设备需求持续高增。近期芯片代工巨头台积电公布2021财年第四季度财报,公司实现营收157.4亿美元,同比增长24.1%,再创历史新高。公司业绩指引显示,2022Q1营收将达到166亿-172亿美元,毛利率53%-55%,营业利润率42%-44%,均超出市场预期,半导体行业高景气持续。

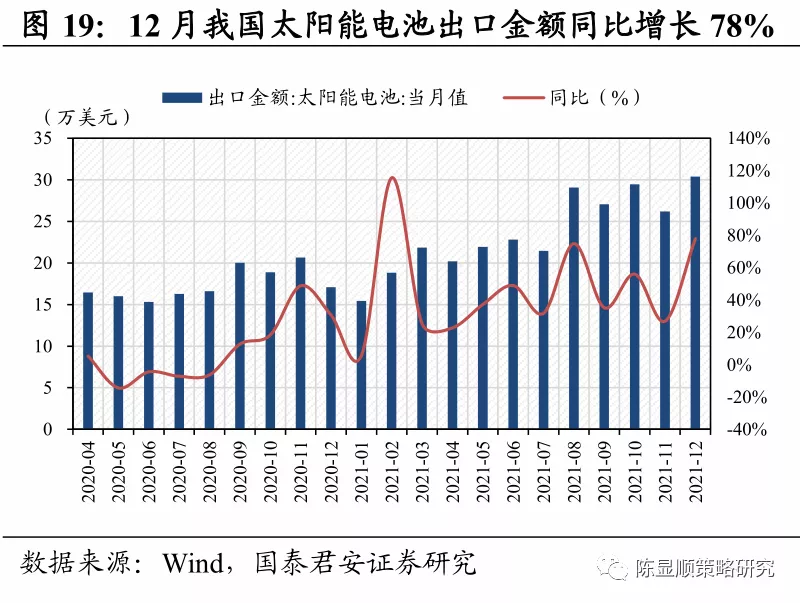

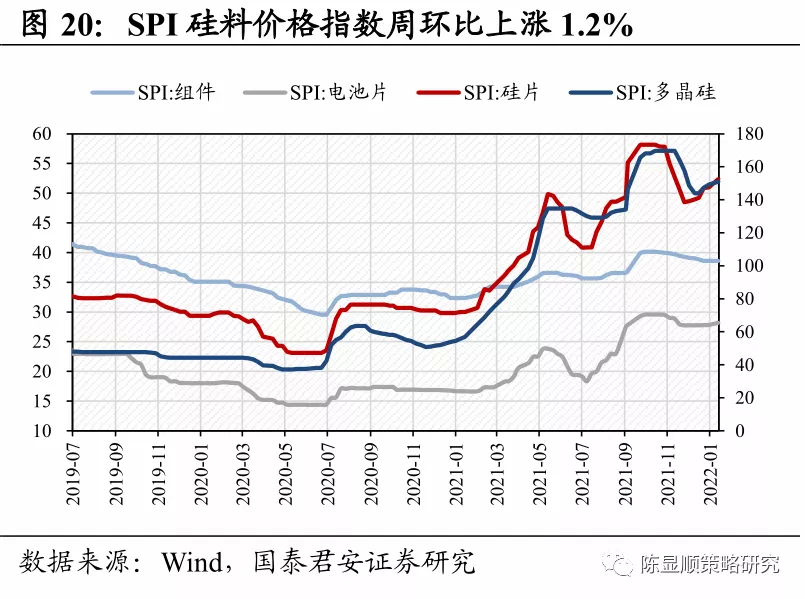

光伏:美国201关税延长四年,产业链价格博弈延续。2021年12月我国太阳能电池出口30.4亿美元,同比大幅增长77.9%,海外需求依旧强劲。2月4日,美国宣布将对进口太阳能电池和组件征收关税的“201法案”再延长四年,并维持双面组件排除在关税之外的决定,同时将每年电池片可豁免关税的配额从2.5GW提高至5GW。考虑到需求占比较高的双玻组件依然享受201关税豁免,且主要光伏企业前期中国光伏企业已经在马来西亚、越南等东南亚国家大量投建电池片、组件产能,预计201关税政策延期实际影响有限。上周硅料价格延续涨势,周环比上涨1.2%,主因下游硅片企业在一季度国内外装机高景气预期下,开工率维持相对较高的水平,硅料采购需求高增。据硅业分会预计,2月份硅料市场供应仍将维持相对紧缺的局面,在月底开始大量签订3月份订单前,产业链价格将维持相对平稳的运行态势。

2.5.上游资源:发改委再度释放保供稳价信号,动力煤价涨幅趋缓

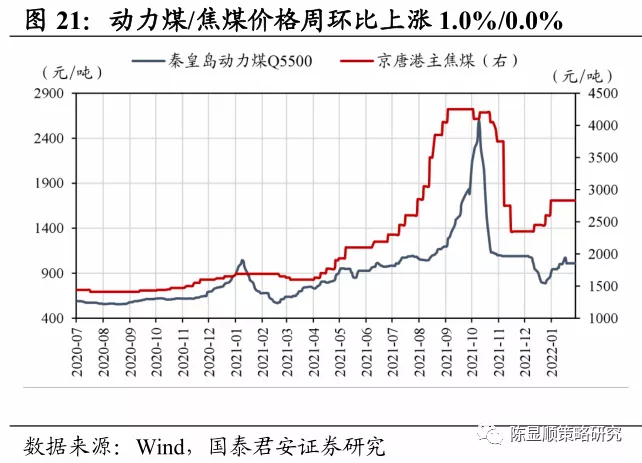

煤炭:发改委再度释放保供稳价信号,动力煤价涨幅趋缓。截止1月30日,Q5500秦皇岛动力煤价报收1010元/吨,周环比上涨1.0%,延续涨势但涨幅较前期明显趋缓。一方面节前集中补库需求逐步释放完毕,截至1月26日,全国统调电厂存煤1.7亿吨以上,同比增加超过5200万吨,创历史新高;另一方面发改委再度释放保供稳价信号影响市场情绪,压制煤价进一步上涨。考虑到当前需求端电厂日耗呈逐步下降态势,且电厂库存已达历史高位,供给端印尼出口禁令解除,国内大中型煤矿响应政策倡议于春节期间维持生产,供需格局趋松下预计后续煤价仍将偏弱运行。

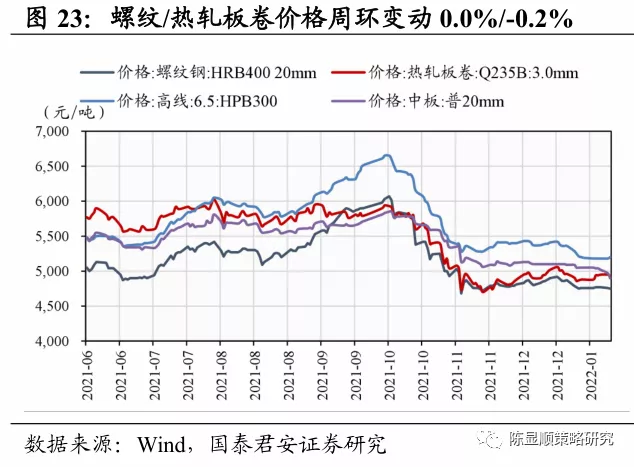

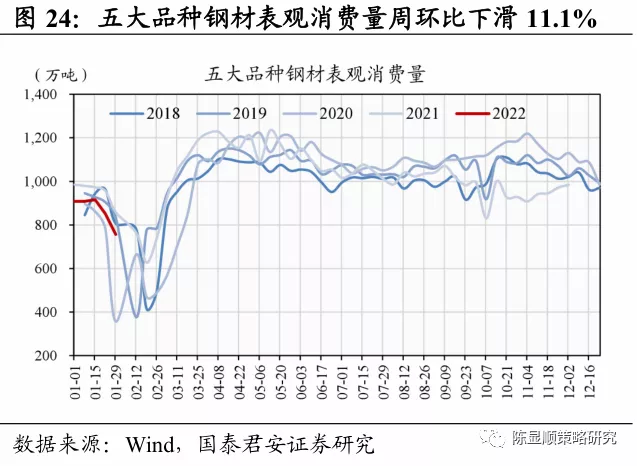

钢铁:供需双弱格局延续,钢价中枢有望维持震荡。截止1月30日,螺纹钢、热轧板卷价格分别报收4730元/吨、4960元/吨,周环比变动0.0%、-0.2%。供给端来看,限产、错峰生产影响仍在,节前一周五大品种钢材产量913万吨,周环比小幅回升3.13万吨,主因2021年双碳目标压减政策暂告一段落,部分钢厂陆续复产,但整体仍维持在较低水平。需求端受春节假期临近影响回落明显,五大品种钢材表观消费量757.09万吨,周环比大幅下滑11.1%。节后随着“稳增长”发力与房地产政策边际放松,基建及地产用钢需求将有望明显回暖,叠加限产政策稳步推行下钢材供给持续收缩,钢价中枢有望维持震荡。

2.6.交通运输:春运客流恢复有限,节后航空返程预售进度仍较为缓慢

交通运输:春运客流恢复有限,节后航空返程预售进度仍较为缓慢。根据交通部数据,春运前24天全国旅客发送量同比增长41%,为2019年同期34%,国内局部疫情反复导致春运客流恢复低于交通部先前预测,整体呈现弱复苏状态。其中航空客流春运前24天同比增长44%,为2019年同期49%,恢复程度高于整体。节奏上来看,节前(1月17日-1月30日)航空客流恢复较快,达2019年同期的51%;节中(1月31-2月6日)复苏前低后高,由于假期出游需求缺失,除夕至初二航空客流不足2019年三成,临近假期结束出现返程高峰,初六航空客流达2019年60%。考虑到国内局部疫情持续,且受重大活动影响,目前返程预售进度仍较为缓慢。参考2021年春运前低后高趋势,预计节后表现将取决于疫情控制。

本文来编选自国泰君安陈显顺策略研究微信公众号,作者:陈显顺、陈熙淼,智通财经编辑:杨万林