智通财经APP了解到,美国10年期国债收益率自2019年8月以来首次接近2%,随着美债拍卖周期来临,在抵押贷款债券投资者“凸性对冲”需求的推动之下有望达到这一水平。

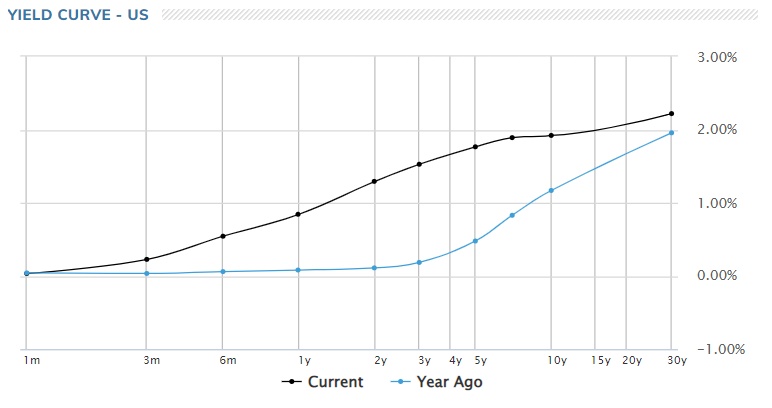

策略师们表示,今年以来,美国国债市场的抛售潮将10年期美债收益率推高了近半个百分点,周一达到1.938%的高点,但一旦收益率达到1.95%,抛售潮可能会升级。

在目前水平附近,随着收益率上升,抵押贷款债券投资者倾向于缩短久期。因此,部分策略师预计抵押贷款债券投资者可能将被诱导卖出长端美国国债或在利率互换中实施类似的操作,以保护他们的投资组合免受收益率上升带来的影响,这也被称为凸性对冲。

凸性对冲通常倾向于集中在特定的美国国债收益率水平上,尽管美国1月强劲的就业数据公布之后,上周五10年期美债收益率飙升,但今年迄今尚未发挥重大作用。花旗集团策略师William O’Donnell和Edward Acton在一份报告中表示,交易员们在上周五没有看到与凸性对冲相关的强烈迹象,但他们怀疑10年期美债收益率突破1.95%后可能会刺激一些投资者,他们通常卖掉长期美债或调整衍生品工具头寸,以补偿抵押贷款组合久期的意外增加。

在去年策略师们也曾担心凸性对冲加剧美债抛售,但去年美联储每月购买约400亿美元的抵押贷款债券,一定程度上稳定了市场情绪,抑制了市场的对冲需求,但taper启动后美联储是否还能兜底存在不确定性。

有策略师表示,本周美国国债拍卖可能是一个潜在的催化剂,因为一些债券交易员通常在拍卖前会有策略地设置空头或使得收益率曲线趋陡的头寸。

最近的拍卖周期包括当地时间周二拍卖500亿美元的三年期美债、周三拍卖370亿美元的10年期美债和周四拍卖230亿美元的30年期美债。