核心观点

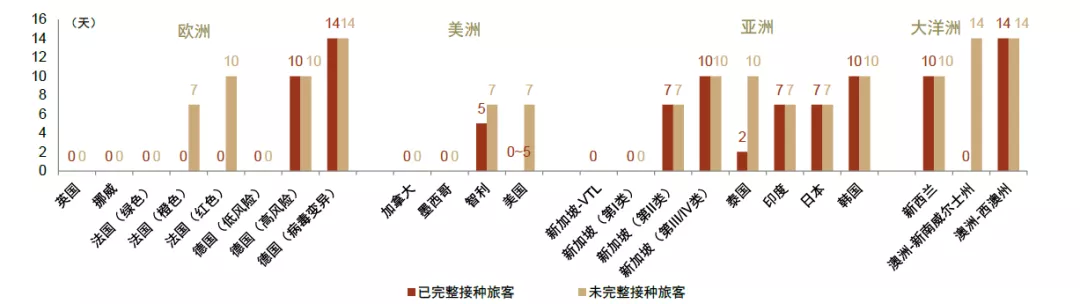

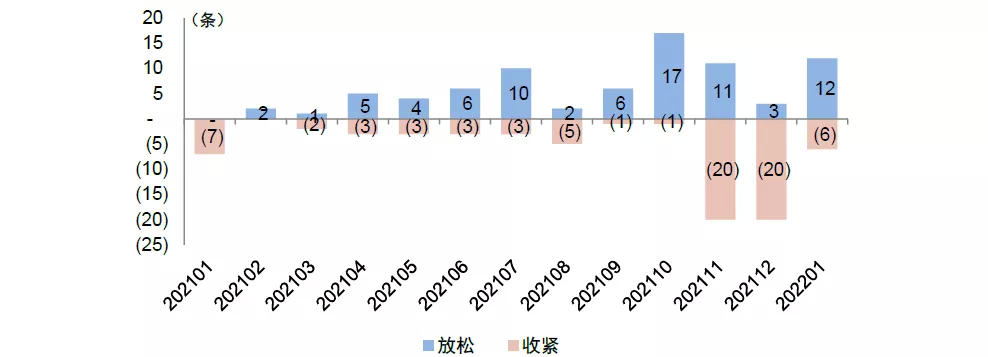

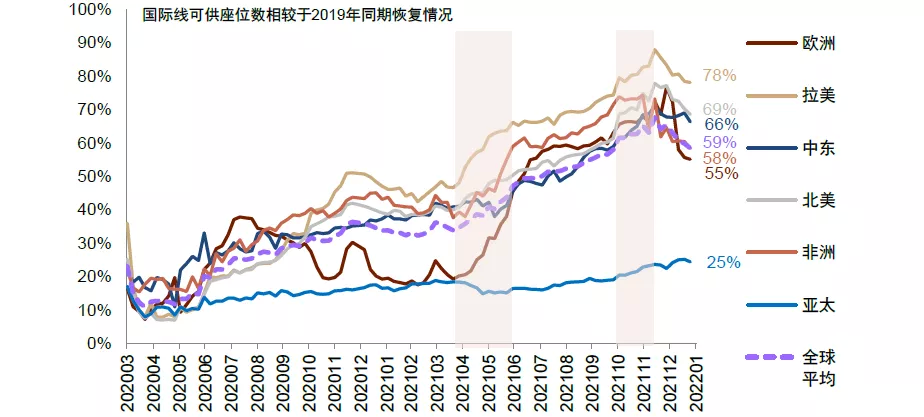

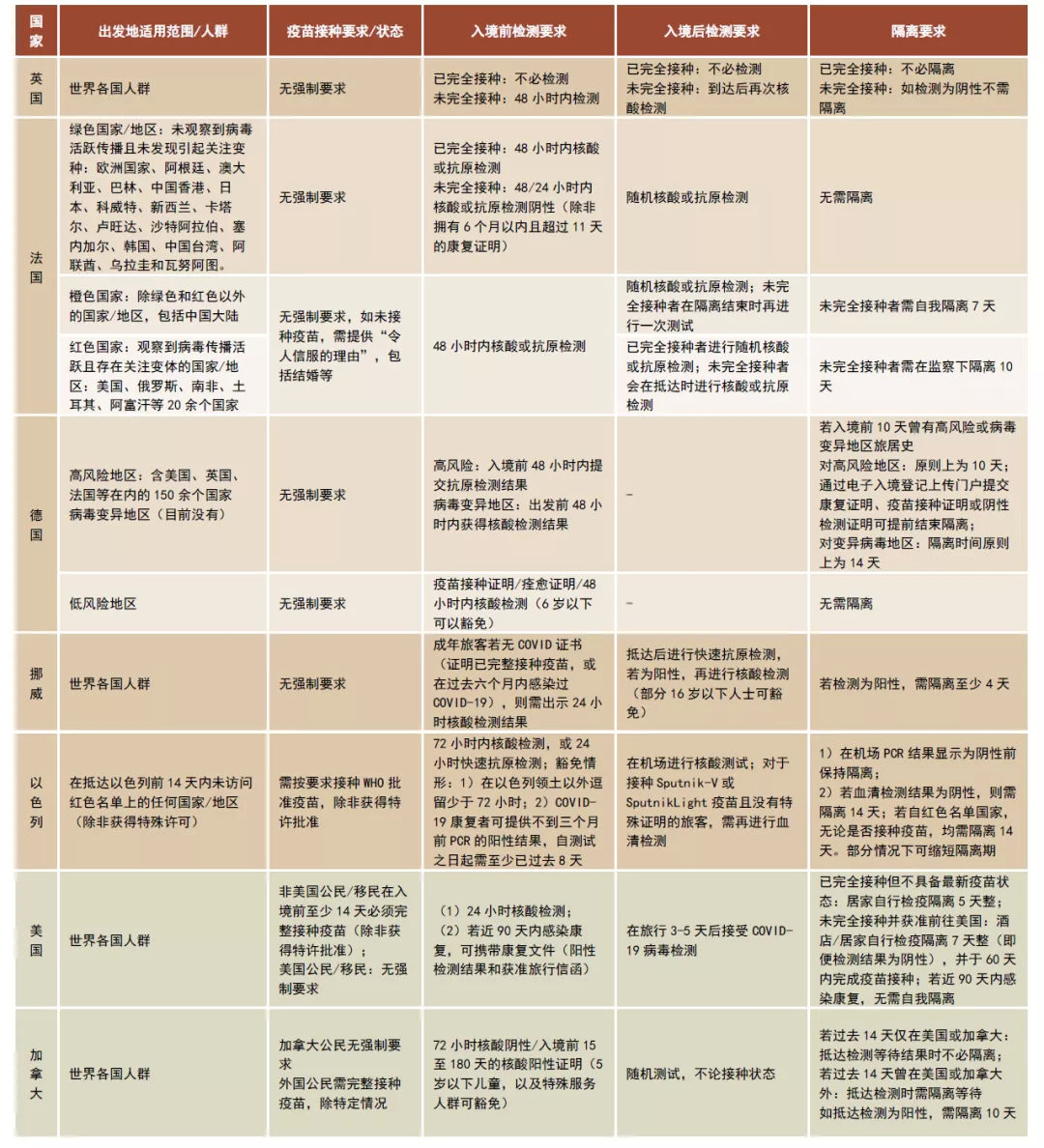

政策:入境防疫措施整体呈放宽趋势,但各国分化,欧美放开进程领先,亚太滞后。横比看当前主要国家的入境政策放开进程,我们认为英国、墨西哥等国>其他欧美国家>东南亚>东北亚及大洋洲。时间上看,2021年二季度末、四季度初多国入境政策有较明显放宽。

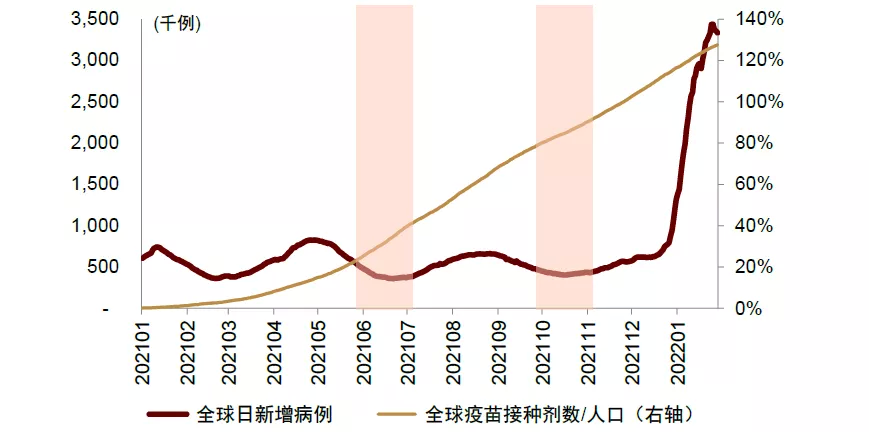

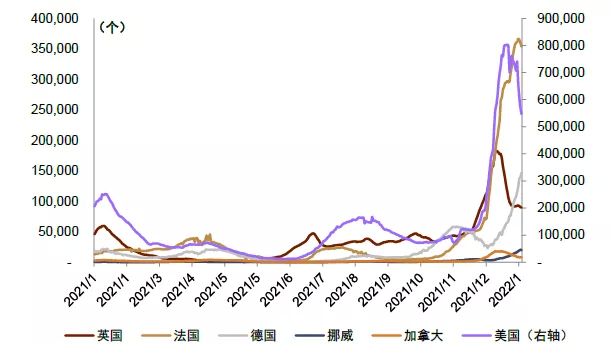

Omicron引发新一轮疫情;新毒株致死率或较低。Omicron毒株于去年年末开始引发全球新一轮疫情高峰,目前英国等新增病例数已见顶回落。部分政府机构及学术界报告已显示Omicron毒株致病/致死率较低。

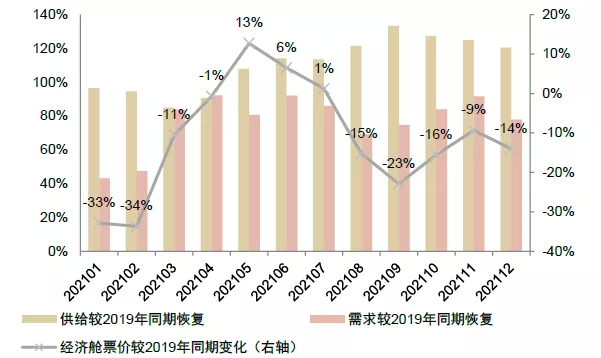

供需:供给恢复至疫情前六成;需求恢复节奏慢于供给,供需平衡约在入境措施放开半年后基本恢复。供给侧,根据CAPA可供座位数数据,全球国际线已恢复至疫情前59%。需求侧,根据海外14座主要枢纽机场月度数据,2021年12月其合计国际线旅客吞吐量恢复至2019年同期的47%,落后于供给约13个百分点;从放开较早的国际线(如法国巴黎-欧洲其他国家等)经验看,供需平衡需约半年时间恢复至疫情前水平。

票价:缓步上行但整体仍偏弱;紧供给和需求自然释放或带来强劲表现。从美国国际线票价数据看,其整体自2021年2月来呈上行趋势但当前水平仍较2019年同期低8%。我们认为在两类情况下,国际线票价可能出现超过疫情前水平的强劲表现:1)紧供给:在航班数量管制及严苛的入境措施下,航司供给过低或导致超高票价的出现。2)入境措施放宽后,在外围环境良好,需求自然释放下票价亦可能超过2019年同期水平。

风险提示:疫情反复程度及时长超预期,国际线放开进程慢于预期,油价大幅上行,人民币兑美元大幅贬值。

正文

全球跨国出行政策

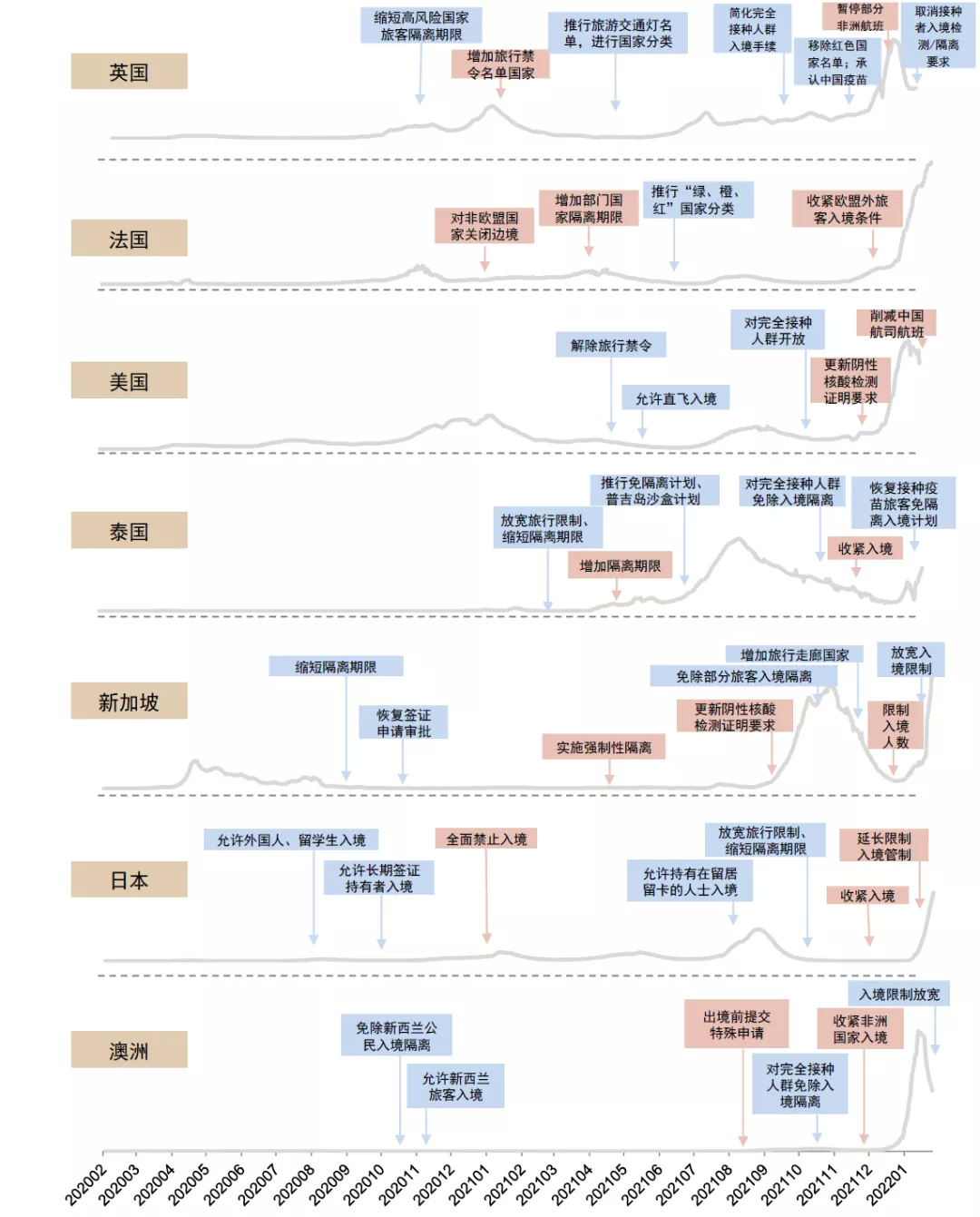

我们梳理了主要国家自疫情发生以来的出入境政策变化,横比看当前入境政策放开进程,我们认为英国、墨西哥等国家>其他欧美国家>东南亚>东北亚及大洋洲。从时间上看,2021年二季度末、四季度初以及2022年初多国的入境政策有较明显的放宽。

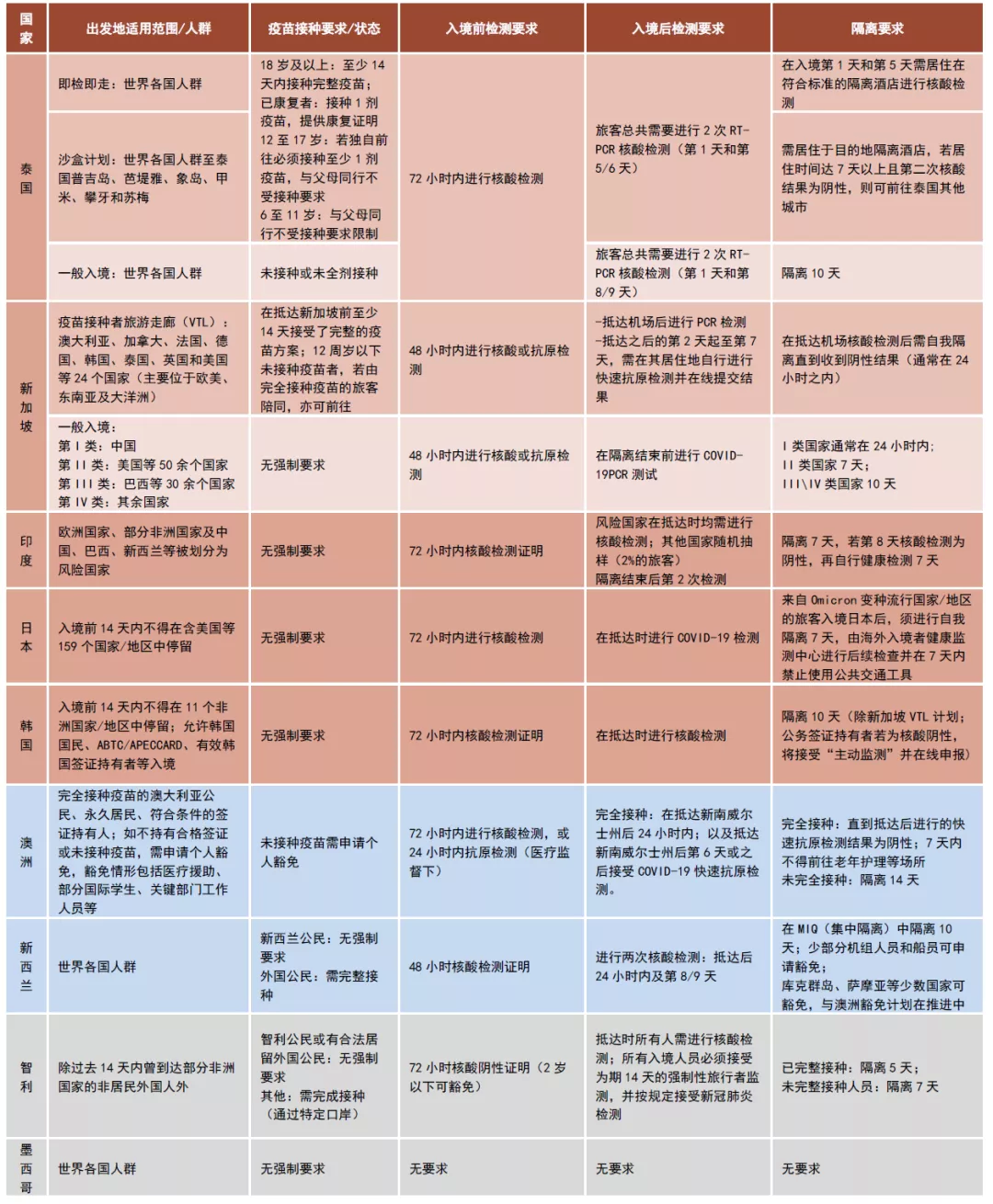

从目前政策放开进程对比看,我们认为英国、墨西哥等>其他欧美国家>东南亚国家>东北亚及大洋洲国家。在我们梳理的主要国家中,我们发现1)墨西哥、英国[1]等国家放开进程最为领先,对于完全接种人群基本取消入境前后核酸检测要求及隔离措施;2)欧洲、美洲已有较多国家分海外国家疫情状况、旅客接种状态对入境措施进行分类,来自疫情风险较低国家或已接种疫苗人群可享受相对更为便捷的入境流程;3)东南亚国家积极尝试,推出即检即走、沙盒、疫苗接种者旅游走廊(VTL)等计划,但较欧美国家覆盖面相对偏少,或隔离要求偏严;4)东北亚及大洋洲执行较严格的入境资格、隔离政策,部分国家存在入境人数、航班管制。具体而言:

从入境前检测要求看,多数国家要求入境旅客无论是否接种疫苗,均需持有起飞/入境前24-72小时核酸检测阴性证明(对低龄儿童可豁免),墨西哥、英国、挪威对已完整接种疫苗的旅客已取消该要求,法国、以色列、新加坡、澳洲等国家同样认可更为便捷的抗原检测。

从入境后检测要求看,多数国家当前要求抵达机场时进行核酸检测,若有隔离天数要求则在隔离结束前再进行一次核酸检测。墨西哥、英国对于已完全接种人群取消此项要求;挪威采用快速抗原检测替代;加拿大、印度则对部分人群采用随机抽取检测模式。

从隔离要求看,多数国家含4-14天不等的隔离要求。目前英国、挪威、加拿大、墨西哥、基本已免除隔离要求;法国、新加坡(仅限VTL)对于已完全接种者采取免隔离措施;泰国“即检即走”计划要求旅客在入境第1天和第5天居住在隔离酒店。新西兰、韩国等国隔离要求最为严格,基本所有旅客抵达后均需隔离10天。

从航班管制看,直接限制航班数量的国家较少,日本限制了从中国或韩国飞往成田国际机场和关西国际机场的客运航班的到达机场,并要求有关航空公司遵守此限制。

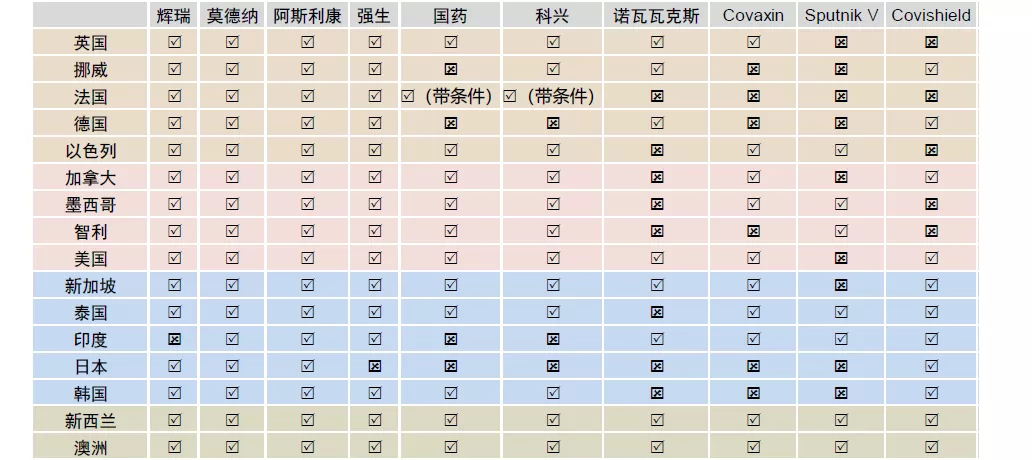

从疫苗认可情况看,亚太国家以及英国、美国对于各类厂商疫苗认可度较高,法国、德国、挪威等对于部分疫苗仍不认可或带条件认可,例如法国对于科兴及国药疫苗要求在两针基础上加1剂加强针(莫德纳或辉瑞),接种后7天可获得COVID疫苗证书。

从放开节点看,2021年二季度末、四季度初出现两轮较普遍的放宽。从我们统计的20个国家/地区的入境政策变化看,2021年至今放松性、收紧性政策/指引分别达79、74条,在2021年6-7月、10-11月出现过两轮较普遍的放开政策。两轮政策放开均伴随着全球新增病例的明显下降,且接种率已达到一定水平,第一轮以欧美国家放开为主,第二轮以亚太地区国家放开为主。

图表:海外主要国家当前对于入境隔离天数一般要求

注:1)括号内为该国对于海外国家的疫情风险等级分类;2)部分国家要求旅客入境抵达时进行核酸检测且在获得阴性结果前保持隔离状态,获得结果时间通常在24小时内,图中亦显示为0;3)此图不包括对于入境核酸检测为阳性旅客的隔离要求,亦不包括针对某些特殊性质旅客的隔离要求。资料来源:各国政府官网、美国疾控中心官网、中金公司研究部

图表:海外主要国家当前对于入境前后检测一般要求

资料来源:各国政府官网、美国疾控中心官网、中金公司研究部

图表:各国对于疫苗认可情况(使用于入境材料)

资料来源:各国政府官网、美国疾控中心官网、中金公司研究部

图表:主要国家2021年至今各月入境防疫政策、指引放宽/收紧次数

注:收紧措施包括但不限于限制某国旅客入境、加强入境检测措施、延长隔离时间等;放松措施包括不限于对完全接种人群放宽入境要求、增加认可疫苗品种、缩短隔离时间等 资料来源:各国政府官网、美国疾控中心官网、中金公司研究部

图表:全球新增病例情况及接种情况

资料来源:Our world in data、中金公司研究部

全球疫情动向:Omicron引发新一轮疫情高峰,但新毒株致死率或较低

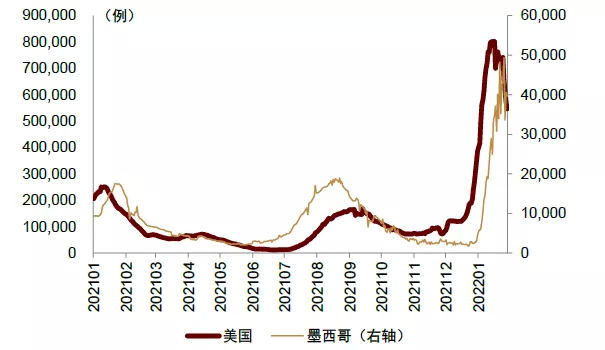

Omicron引发新一轮全球疫情“海啸”,但部分国家新增病例已现回落。Omicron于2021年11月在南非出现,此后引发全球新一轮疫情高峰,目前全球日新增病例数接近350万例,而前几轮疫情高峰则在100万例以内,各国入境防疫政策普遍出现收紧。目前,英国、澳洲、美国等新增病例数已见顶回落,当前日新增分别较前期高点下滑51%、49%、32%,部分国家开始继续推进入境政策放宽。

多证据显示Omicron毒株致病/致死率较低。部分政府机构及学术界报告已显示Omicron毒株致病/致死率较低:例如根据英国卫生安全局(UKHSA)及中国国家传染病医学中心主任张文宏的解读,在60岁以下人群中,不接种疫苗及接种疫苗人群对应的Omicron病死率分别为0.03%、0.02%;中国香港大学微生物学系的研究亦发现,在人类肺部细胞的实验中,Omicron活病毒的复制量比原始毒株及 Alpha、Beta和Delta等低。

图表:欧美主要国家新增病例情况:英国较前期高点已出现较明显回落

资料来源:Our world in data、中金公司研究部

图表:亚太主要国家新增病例情况:澳洲较前期高点已出现较明显回落

资料来源:Our world in data、中金公司研究部

图表:从部分国家数据看,Omicron流行阶段病毒致死率较先前已大幅降低

注:1)此处致死率为一定时间内新冠死亡人数/新冠新增感染人数;2)原始病毒所取时间区间为2020年11及12月(海外疫情较严重时期),Delta病毒所取时间为2021年6-8月;Omicron病毒所取时间为2021年12月-2022年1月;3)此算法未考虑患病、住院及死亡存在一定时间的滞后性,供参考

资料来源:Our world in data 中金公司研究部

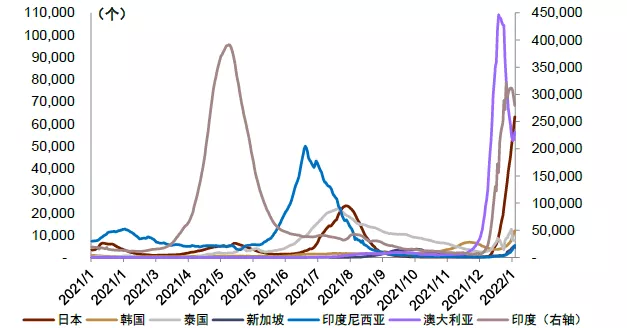

图表:主要国家疫苗接种率情况对比(截至2022年1月24日)

资料来源:Our world in data、中金公司研究部

特效药研发普及持续推进。海外方面,辉瑞新冠口服药物利托那韦及默克口服药物莫奈拉韦分别已获得FDA紧急使用授权,两款药物分别可将住院或死亡风险降低89%、30%;药品专利池组织于1月21日宣布,已与27家仿制药制造公司企业签订协议,为全球105个国家或地区生产及供应高质量、可负担的默沙东口服药物仿制药,其中包括五家中国药企。国内方面,去年末我国药监局已批准新冠病毒中和抗体联合治疗药物安巴韦单抗注射液及罗米司韦单抗注射液注册申请,FDA正在对其紧急使用授权进行审核。我们认为新冠药物,尤其是口服类药物对于减少医疗资源占用,改变当前疫情对于生活持续扰动具有重要意义,值得持续密切关注。

图表:当前国内外主要新冠药物一览

资料来源:万得资讯,FDA,公司官网,中金公司研究部等

全球国际线供需恢复情况

供给:恢复至疫情前近六成水平

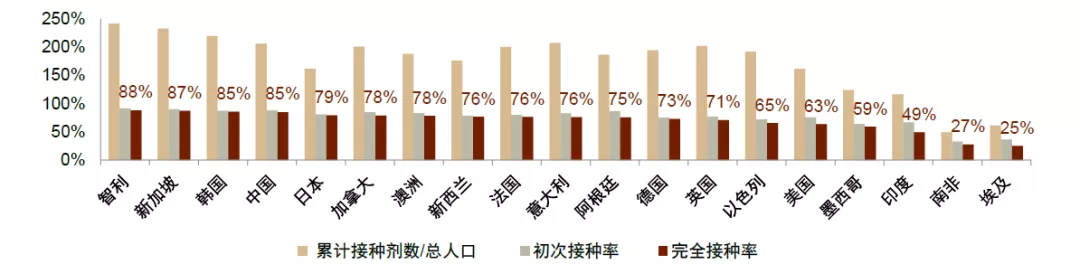

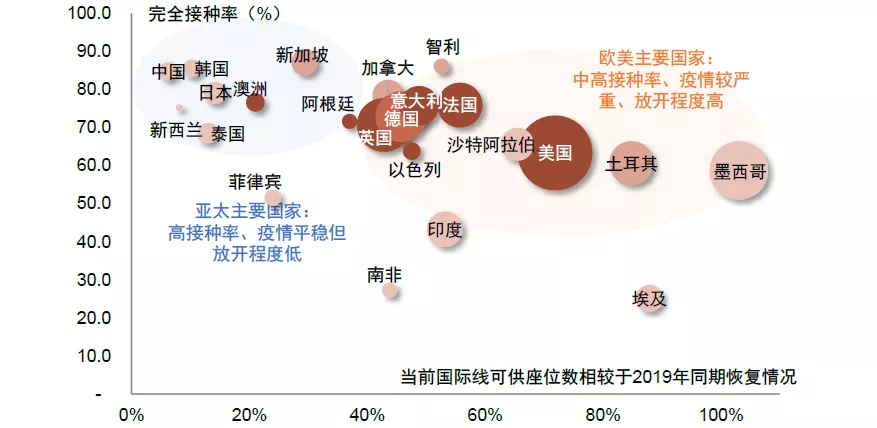

供给侧,全球国际线恢复至疫情前59%,美洲领先,亚太滞后。根据CAPA,截止2021年1月24日,全球航空业国际线供给恢复至2019年同期的59%,2021年二季度及四季度初全球航空业恢复进程出现较明显的攀升;2021年11月下旬Omicron变异毒株引发的新一轮全球疫情使得恢复进程有所回落。横比看,拉美、北美地区恢复进度领先,分别达78%、69%;非洲、欧洲恢复情况较为波动,在2021年6-11月曾较领先,但Omicron变异毒株出现后出现较大幅度下滑,目前主要欧洲国家疫情仍较严重;亚太地区出现较明显的滞后,仅恢复至25%,各国普遍呈现高接种率、低感染率及低放开程度的特征。

图表:全球及主要区域国际线可供座位数相较于2019年同期恢复情况

资料来源:CAPA、中金公司研究部

图表:主要国家当前疫情情况、疫苗接种情况、国际线放开程度比较

注:气泡大小表示当前该国国际线供给规模(按可供座位数衡量);气泡颜色表示当前该国疫情严重程度,按2022年1月日均新增病例数/该国总人口比例计算,颜色越深表示疫情越严重。

资料来源:Our world in data、CAPA、中金公司研究部

需求:恢复节奏慢于供给;部分航线供需平衡接近疫情前水平

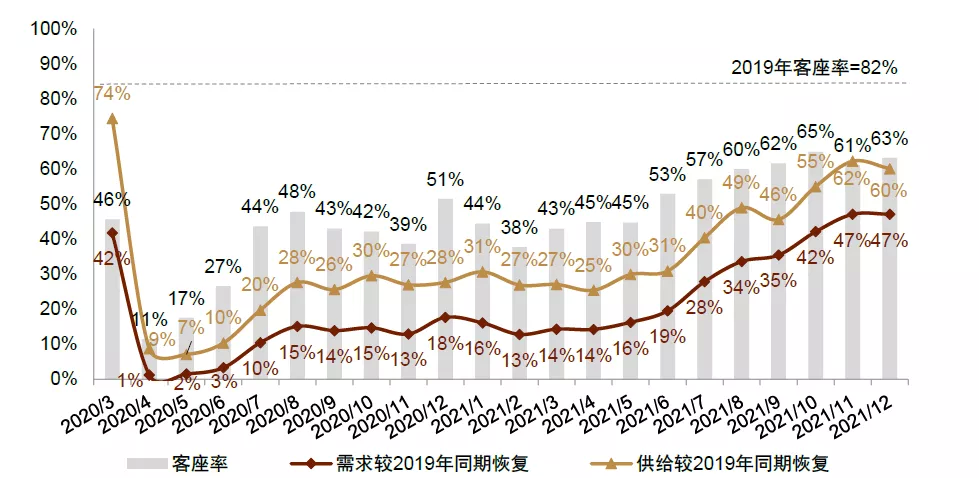

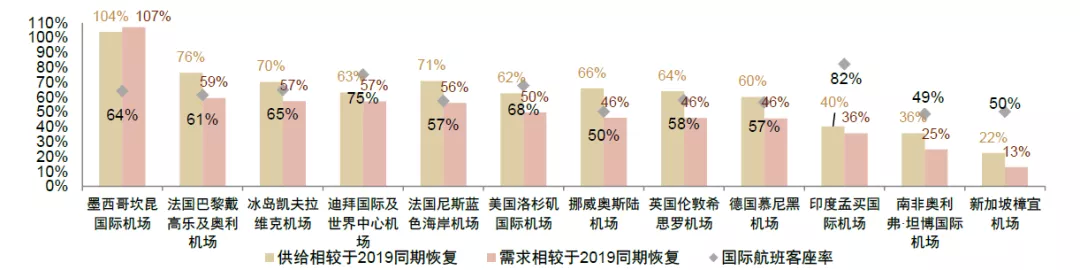

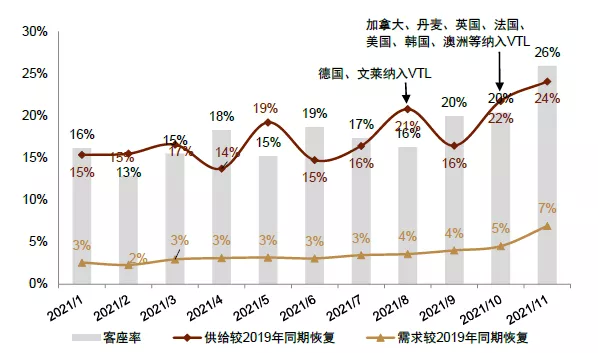

需求恢复节奏慢于供给。我们采用全球放开进程较领先国家/地区的14座主要枢纽机场数据来分析行业需求恢复情况。整体而言,需求恢复慢于供给,2021年12月这些机场合计国际线可供座位数、国际线旅客吞吐量分别恢复至疫情前的60%、47%,客座率为63%,较2019年同期低17个百分点。

图表:14座机场国际线供给、需求、航班客座率相较于2019年同期恢复情况

注:1)供给采用可供座位数衡量,需求采用旅客吞吐量衡量,下同;2)15座机场包括法国巴黎戴高乐及奥利机场、法国尼斯蓝色海岸机场、英国伦敦希思罗机场、德国慕尼黑机场、挪威奥斯陆机场、冰岛凯夫拉维克机场、美国洛杉矶国际机场、迪拜国际及世界中心机场、新加坡樟宜机场、印度孟买国际机场、南非奥利弗·坦博国际机场、墨西哥坎昆国际机场

资料来源:各机场官网、CEIC、CAPA、中金公司研究部

图表:14座机场国际线供给、需求、航班客座率相较于2019年同期恢复情况(2021年12月)

资料来源:各机场官网、CEIC、CAPA、中金公司研究部

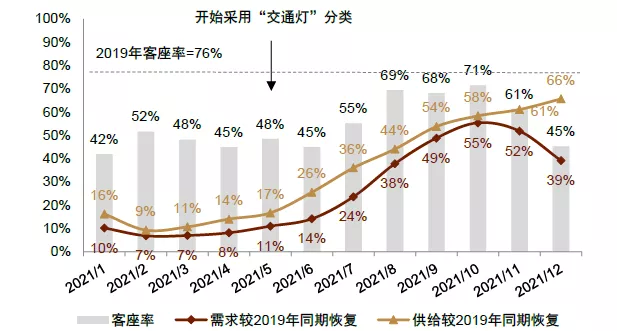

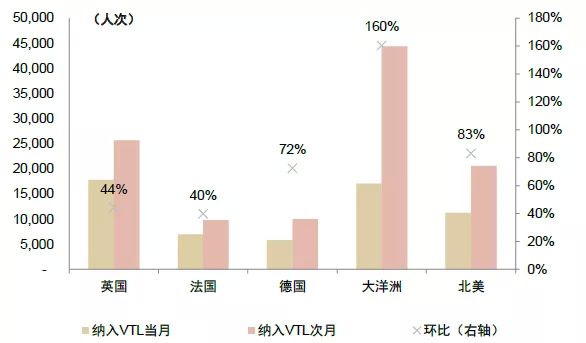

从放开较早的国际线经验看,供需平衡在政策放松后出现较明显的修复,需约半年时间恢复至疫情前水平。英国、法国分别于2021年5月及6月开始采用“交通灯”系统对海外国家分类,较多欧洲机场进入“绿色”清单,隔离要求大幅放宽。从伦敦希思罗机场、法国巴黎戴高乐及奥利机场的欧洲国际航线情况看,政策放开后一月两者需求环比增长68%、38%,客座率亦出现明显提升;2021年10月两者供给分别恢复至2019同期的58%、59%,需求分别恢复至55%、59%,客座率基本恢复至疫情前状态。此外,新加坡于2021年10月对部分国家开始采用VTL计划,及11月美国入境条件大幅放宽后,对应航线需求及客座率亦出现快速修复。

图表:伦敦希思罗机场供给、需求、航班客座率相较于2019年同期恢复情况(欧洲国际线)

资料来源:公司官网、CAPA、中金公司研究部

图表:法国巴黎戴高乐及奥利机场供给、需求、航班客座率相较于2019年同期恢复情况(欧洲国际线)

资料来源:公司官网、CAPA、中金公司研究部

图表:新加坡樟宜机场供给、需求、航班客座率相较于2019年同期恢复情况

资料来源:公司官网、CAPA、中金公司研究部

图表:新加坡-VTL计划国家航线在纳入当月及次月出入境旅客吞吐量变化

资料来源:公司官网、CEIC、CAPA、中金公司研究部

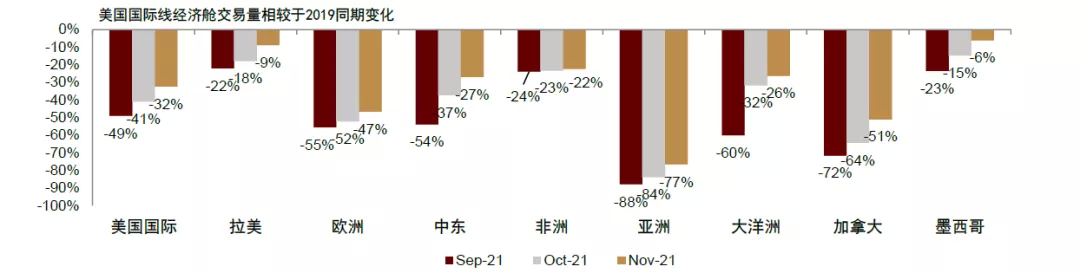

图表:美国国际线经济舱交易量相较于2019同期变化

注:此处经济舱交易量为通过航空报告公司(ARC)结算的机票交易量数据

资料来源:中金公司研究部等

票价:缓步上行但仍偏弱;紧供给和需求自然释放或带来强劲表现

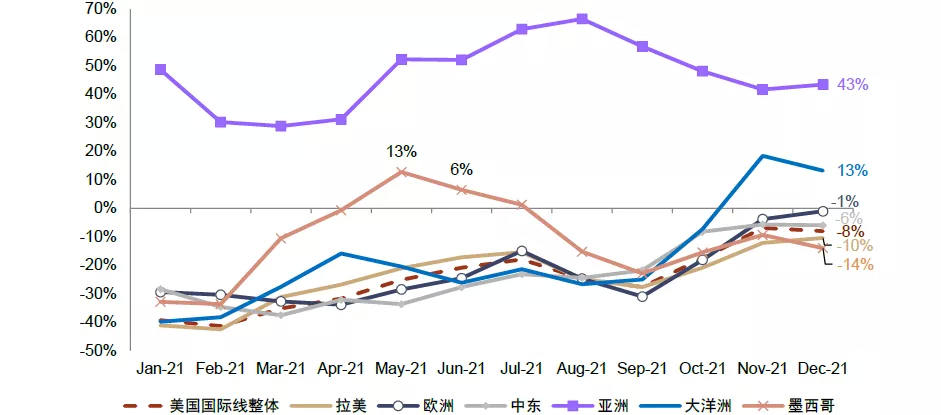

票价水平持续改善,但低客座率下整体仍弱于疫情前水平。我们从美国国际线数据来看票价恢复情况,整体而言,美国国际线经济舱票价自2021年2月来跟随供需改善呈上行趋势,并在11月美国大幅放宽入境限制后获得较明显提升,2021年12月美国国际线经济舱平均票价较2019年同期低8%。分区域看,除亚太外,多数区域航线票价仍低于2019年水平。入境政策放宽后,对应航线票价难立即呈现出高于2019水平的“爆发式”修复,我们认为主要是由于1)航司供给增加幅度通常高于需求增加幅度,导致客座率较2019年同期仍有较大差距;2)全球疫情仍在持续反复,入境政策变更频繁仍然抑制旅客出行意愿。

图表:美国国际线经济舱票价较2019年同期变化情况(分区域)

资料来源:ARC、中金公司研究部等

我们认为在两类情况下,国际线票价可能(阶段性)出现超过疫情前水平的强劲表现:

紧供给带来的高票价:在航班数量管制,以及严苛的入境防疫措施下,航司供给过低或导致超高票价的出现,即使客座率仍处于低位。例如美国-亚洲航线在2021年票价水平较2019年平均高47%。我们预计对于这些国家,若国际线呈缓步打开趋势,票价水平存在阶段性维持高位的可能性。

入境条件放宽后,国际出行需求自然释放带来的强票价水平:我们认为在入境措施放宽后,在外围环境良好,需求自然释放下票价亦可能超过2019年同期水平。例如1)在美国、墨西哥双方疫情均平稳向好的2021年5、6月,美国至墨西哥航线票价较2019同期约增长10%,此时该航线供给、需求分别为2019年同期的约110%、90%;2)美国至主要欧洲国家航线在2021年11月后往返入境条件均较为宽松,12月票价基本与疫情前水平持平。

图表:美国-墨西哥航线供给、需求、票价较2019年同期变化

资料来源:公司官网、CAPA、中金公司研究部

图表:美国、墨西哥新增病例情况:2021年5、6月均处于平稳时期

资料来源:公司官网、CAPA、中金公司研究部

国内借鉴及投资建议

参考海外国家跨国出行放开现状,我们建议投资者密切关注中国的:1)国际线放开进程以及相关推动因素;2)国际线放开后供需及票价情况。

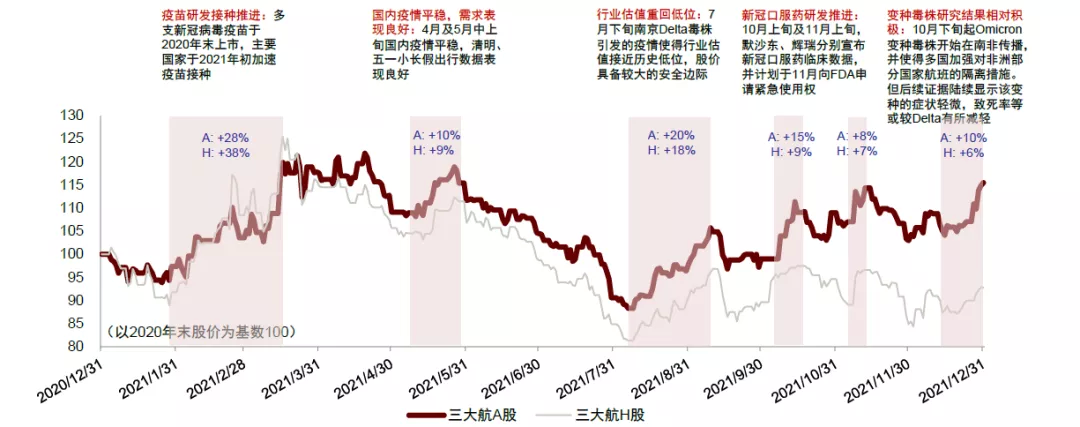

密切关注国内外国际线放开进程。在疫苗接种持续推进、特效药研发以及国内外“开放落差”放大的情况下,我们认为中国国际线放开或虽迟但到,冬奥会以及二十大后为两个重要的时间观察窗口。在此过程中,我们认为疫苗有效性提高、特效药的研发推进及普及,病毒致死率降低、政策风向变化等事宜或将持续提振投资情绪,成为股价上行的催化剂。回顾过去约一年的板块行情,2020年末多款新冠疫苗上市,2021年初多国加速疫苗接种,A/H航空板块在二月初至三月中旬分别上涨28%/38%;10、11月默克、辉瑞特效药公布临床三期结果后A/H航空板块在短期内获得约10%的涨幅;11月中下旬Omicron变种毒株引发全球担忧后板块大幅下挫,但后续证据陆续显示该变种症状相对轻微,同时旅游十四五规划提及入境放开事宜,投资者情绪有所复苏,板块情绪有所提振。

图表:2021年航空板块复盘:波段式行情,疫苗、特效药及病毒特性等为主要催化剂

资料来源:万得资讯,中金公司研究部

国际线放开后行业供需表现或有望超预期,带来行业盈利改善。我们认为我国居民出行需求随着可支配收入增长而增长,“我要走更远”为美满出行下的主要趋势之一,在两年多疫情期间所积压的跨国出行需求或有望于国际线打开后迎来较高增长。我们测算国际线供给较2019年恢复水平每提升1个百分点,国际线客座率每提升1ppt及国际线客公里收益水平每提升1%时,大航2023年预测净利润将分别提升1.2、2.5、2.0亿元,占预测净利润的2%、4%、3%。在基准情形下我们假设2023年时行业供给,客座率恢复接近至2019年水平,票价略高于2019水平(5%以内)。在两类乐观情形下,航司盈利或有望超预期:

紧供给带来的高票价。考虑到中国对于本土新增病例审慎态度,我们认为国际线打开初期供给或仍较紧张,供给紧张情况下国际线票价水平在一段时间内或有望依旧维持高位。

需求顺畅释放带来的较高票价。若国际线放开后国内及对应海外国家疫情表现均较平稳,旅客出入境防控措施较预期更为宽松,我们预计行业需求修复情况或超预期,客票水平均有望小幅高于2019年水平。

风险提示

疫情反复程度及时长超预期:我们当前预测国内航空业在今年春运受到疫情反复负面冲击后将逐步恢复至正常增速,我们预计大航2022、2023年国内线RPK较2019年分别增长5%、增长18%。当前Omicron引发的新一轮疫情仍在持续发酵,若疫情波及省份增多或持续时长超预期,可能导致出行政策持续偏紧,使得行业RPK增长及收入恢复低于我们预期。

国际线放开进程慢于预期:我们当前假设行业国际线2022、2023RPK分别为2019年的20%、85%。当前国际线放开时点、具体放开进程仍不确定,若国际航线放开速度慢于我们当前预期,航司国际线业务收入恢复将低于我们预期。

油价大幅上行:根据中金大宗组预测,我们假设2022、2023年布伦特原油均价为80、80美元/桶。2022年2月4日布伦特原油价格达到97.7美元/桶,较年初水平增长23.4%,若油价持续保持高位,将导致航司燃油成本高于我们预期。

人民币兑美元大幅贬值:根据中金宏观组预测,我们假设2022年末人民币兑美元汇率为6.65(即相比2021年末贬值4.1%),并假设2023年末持平于该水平。年初至今人民币兑美元汇率基本保持平稳,但若人民币兑美元汇率大幅贬值,将导致汇兑亏损高于我们预期。

附录:海外主要国家入境防疫政策

图表:海外主要国家当前入境防疫政策

资料来源:万得资讯,中金公司研究部

图表:海外主要国家日新增病例数走势与入境防疫政策变化

资料来源:Our world in data,各国政府网站,中金公司研究部

本文编选自中金点睛微信公众号,作者:中金交运团队,智通财经编辑:杨万林