2022年,国内新能源车市场再迎开门红,蔚来、理想、小鹏、哪吒、零跑、广汽埃安、比亚迪七家车企的1月销量合计为16.29万辆,同比高增227%,环比仅略降4%。新能源车市场热度持续,对传统柴油车市场的冲击愈发明显。

即将登陆科创板市场的中触媒新材料股份有限公司(以下简称:中触媒)的拳头产品移动源脱硝分子筛,主要应用于柴油车尾气处理。在日益收窄的下游市场拼搏,中触媒的长期成长空间或存在不确定性。

催化剂一年赚3.8亿元,依赖大客户

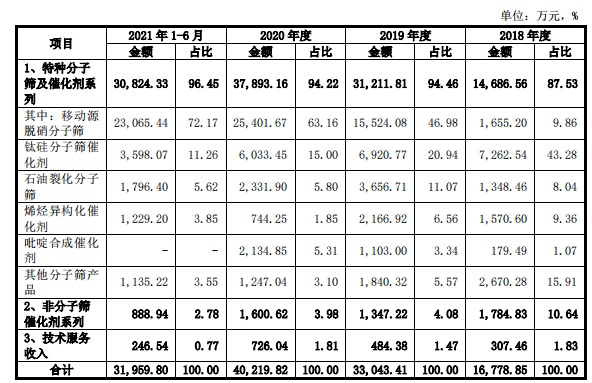

招股书显示,中触媒自2008年成立以来,一直从事化工催化剂的研发与技术服务工作。公司的主营业务产品分别为特种分子筛及催化剂系列、非分子筛催化剂系列与技术服务收入,其中特种分子筛及催化剂系列为公司核心产品,主要包括移动源脱硝分子筛、钛硅分子筛催化剂、石油裂化分子筛、烯烃异构化催化剂、吡啶合成催化剂及其他分子筛产品。

2018年至2021年1-6月(以下简称:报告期内),特种分子筛及催化剂产品的销售收入分别1.47亿元、3.12亿元、3.79亿元和3.08亿元,占主营业务收入比例分别为87.53%、94.46%、94.22%和96.45%,为公司主营业务收入的主要来源。

得益于核心产品的销售额放量增长,报告期内,中触媒的业绩取得亮眼增长。

公司的营业收入分别为1.69亿元、3.33亿元、4.06亿元和3.23亿元,其中2019年和2020年的同比增长率分别为96.88%和21.91%;同期归母净利润分别为0.09亿元、0.53亿元、0.92亿元和0.85亿元,其中2019年和2020年的同比增长率分别为479.28%和71.82%,业绩稳健增长,具备成长性。

根据智通财经APP了解,中触媒存在客户集中的风险。报告期内,公司前五大客户销售额占当期营业收入的比例分别为67.76%、77.27%、88.12%和89.94%,呈上升趋势。其中,公司来源于第一大客户巴斯夫的销售收入分别为3246.16万元、1.98亿元、2.82亿元和2.51亿元,占公司营业收入比例为19.19%、59.31%、69.43%和77.59%,存在客户集中风险和第一大客户依赖风险。巴斯夫为全球知名的化工企业,且为全球脱硝催化剂的主要供应企业之一。

报告期内,移动源脱硝分子筛产品是公司核心产品之一,2020年,该产品占营收比例超六成,巴斯夫为公司移动源脱硝分子筛产品的唯一客户。根据相关协议,中触媒为巴斯夫亚洲区域移动源脱硝分子筛的独家供应商,公司存在移动源脱硝分子筛产品仅能销售给巴斯夫及其授权对象的业务限制。因此,公司的主要产品移动源脱硝分子筛存在对巴斯夫的依赖风险。

更为重要的是,中触媒作为巴斯夫的供应商,除了在业务上对巴斯夫有较大的依赖性,在技术方面,也与巴斯夫保持着密切的联系。公开资料显示,巴斯夫作为中国化工领域重要的外商投资企业,业务涉及多个领域,产品包括高附加值化学品、塑料、染料、汽车涂料、药剂、精细化学品、石油及天然气等。

据招股书披露,中触媒与巴斯夫曾多次进行过关于技术研发的交流与分享,并在2018年和2021年分别签订了《联合开发协议》、《第二次联合开发协议》,双方成立联合实验室开展技术合作,联合开发新一代移动源脱硝产品。值得注意的是,中触媒还曾被授权免费使用巴斯夫4项汽车尾气处理的专利技术。

在业绩和技术上的双重仰仗,导致中触媒对巴斯夫的“依赖症”更为严重。若未来下游市场需求下降,对公司移动源脱硝分子筛产品需求减少,或者巴斯夫增加其他供应商,巴斯夫移动源脱硝产品未来全球市场份额下滑,则可能对公司业务经营、财务状况产生较大不利影响。

庆幸的是,受益于2020年我国国六标准的实施及印度、泰国实施严格的尾气排放政策,中国、印度、泰国等新兴市场将成为全球移动源脱硝分子筛的主要增量市场,未来亚太新兴市场将形成持续稳定的移动源尾气脱硝分子筛需求。

目前北美与欧洲的移动源脱硝分子筛需求较为稳定,市场规模较大,中触媒的移动源脱硝分子筛已实现向欧洲市场销售,未来公司将进一步拓宽自身在欧洲市场的发展空间,巩固其国内外市场地位。

存货规模持续上升,核心产品产销率下降

中触媒在业内的竞争优势在于生产规模和技术水平。首先,公司的生产经营规模较大,拥有完整的催化剂生产链,生产工艺涵盖从分子筛的合成、改性到催化剂的制备等多个方面,并拥有规模化生产线和完善的质量控制体系。

其次,特种分子筛及催化剂系列生产具有较高的技术门槛,公司经多年生产研发获得了与生产工艺相关的多项专利及非专利技术,大大提高了产品性能及生产效率,降低了原材料单耗。创新的生产工艺技术亦是公司毛利率相对较高的关键因素。

然而,存货规模持续上升,应收账款高企亦是中触媒的不足。报告期内,中触媒存货余额分别为1.49亿元、1.51亿元、2.26亿元和2.56亿元,占流动资产的比例分别为37.29%、37.06%、43.01%和49.71%,呈上升趋势。

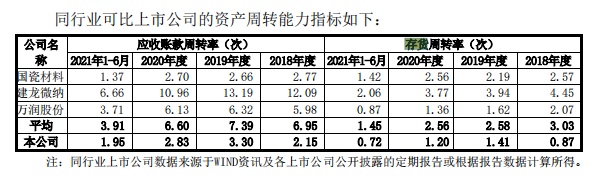

根据智通财经APP观察,中触媒的存货周转率却不断下降,2018年-2020年以及2021年上半年,中触媒的存货周转率分别为0.87次、1.41次、1.20次和0.72次,而同行可比公司的存货周转率均值分别为3.03次、2.58次、2.56次和1.45次。相较之下,中触媒处于较低水平。

与此同时,公司的应收账款、应收票据与合同资产等应收款项合计余额为9234.42万元、1.47亿元、2.08亿元和1.76亿元,占营业收入的比例为54.60%、44.27%、51.35%和54.40%。

特别的是,中触媒核心产品特种分子筛及催化剂的产销率呈下降趋势。2018年-2020年以及2021年上半年,特种分子筛及催化剂的销售收入占主营业务收入的比例超90%,而该业务产销率分别为85.02%、98.04%、76.12%和78.75%,未保持在一个较好水平。

新能源汽车渐成市场主流,未来公司产品卖给谁?

中触媒的拳头产品移动源脱硝分子筛应用于柴油车尾气处理,该产品市场发展有赖于尾气排放相关法规的制定和严格实施。

2018年至2021年1-6月,全国柴油车产量分别为294.87万辆、286.94万辆、356.98万辆、195.93万辆,柴油车产量呈波动上升趋势。根据2021年工信部发布的《关于重型柴油车国六排放产品确认工作的通知》,2021年7月1日起停止生产、销售不符合国六标准要求的重型柴油车产品。符合国六标准为汽车主机厂商产品更新迭代的基本要求,符合国六标准是各尾气处理领域相关企业。

竞争的关键要素,汽车行业环保监管政策实施进度和严格程度对公司移动源脱硝分子筛产品销售存在较大影响。为满足汽车尾气排放标准,中触媒持续进行了较大规模的技术研发投入,研发的移动源脱硝分子筛产品应用场景包括预计于 2023年实施的国六b阶段排放标准、预计于2025年实施的“欧七”排放标准及其他区域同级别排放标准。

然而,若尾气排放标准的实际实施时间与原定实施时间发生推迟,或主要销售区域现有汽车行业环保监管政策无法严格实施,将对公司产品的销售造成不利影响。

更为糟糕的是,公司产品终端应用于传统燃料车,存在“未来被新能源车替代”的利空。受益于国家政策的支持和行业技术的发展,以纯电动汽车、插电式混合动力汽车、燃料电池汽车等为代表的新能源汽车产业快速发展,并对传统燃料汽车市场形成一定程度的挤占。

据中国汽车工业协会统计,我国新能源汽车产量占汽车总产量的比例已由2017年的2.74%增长至2020年的5.40%。国务院近日印发的《“十四五”节能减排综合工作方案》更是明确到2025年,新能源汽车新车销售量达到汽车新车销售总量的20%左右,铁路、水路货运量占比进一步提升。

虽然中触媒主打产品是柴油车尾气SCR脱硝催化剂材料之一,可以满足国六阶段排放标准;环氧丙烷催化剂将对目前产能占比较大的污染严重的氯醇法实现技术替代,市场份额与市场规模均将保持长期的稳步上升趋势。但新能源汽车渐成市场主流,未来公司产品卖给谁?

综上所述,中触媒的核心产品具备技术竞争力,且业绩增长稳健,呈现一定的成长性,然而,公司依赖单一大客户,存货规模持续上升等问题值得重视。更为重要的是,随着新能源车日益挤压传统燃料车市场,公司的产品应用终端市场会陷入逐渐收窄的“尴尬”,长期成长空间或将存在不确定性。