事项:美国Q4 GDP环比折年率+6.9%,超出彭博一致预期5.5%,前值上修至2.3%。

主要观点

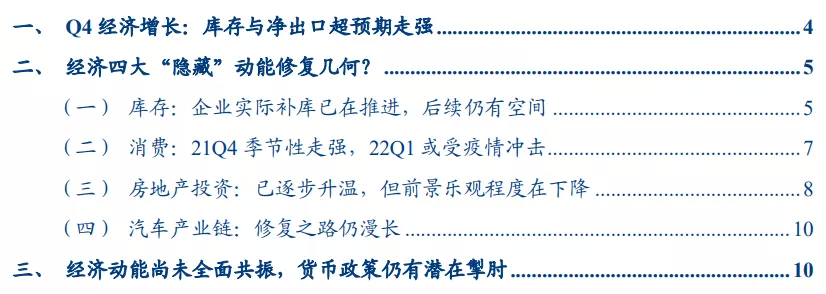

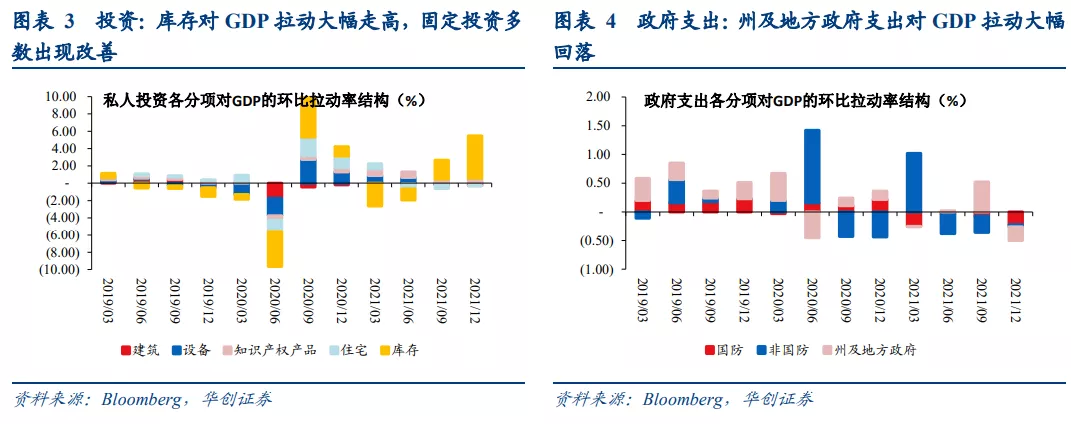

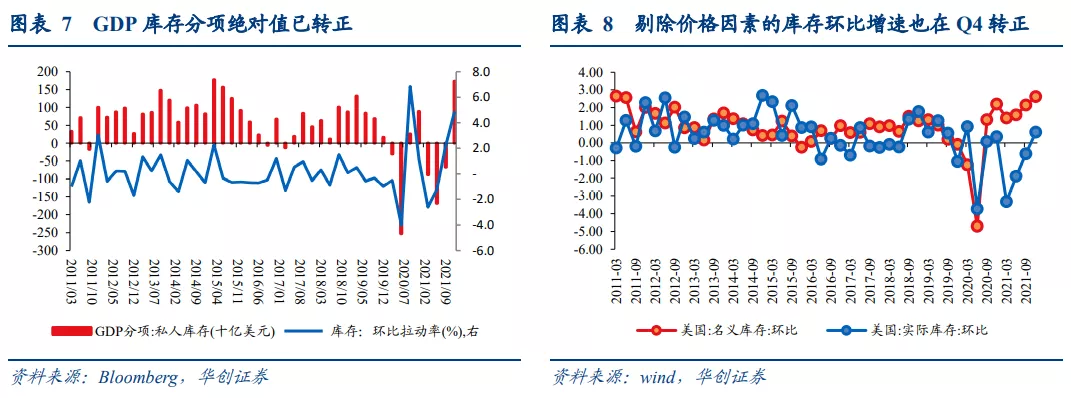

1、Q4经济增长:库存与净出口超预期走强私人投资:库存增长大超预期,贡献Q4 GDP增速的约70%。私人投资分项对GDP环比拉动率为+5.2%,较前值(2.1%)提升3.1个百分点。私人库存是主要拉动项,对GDP环比拉动率为+4.9%,较前值提升2.7个百分点,贡献GDP增速的71%。另外,Q4固定投资也有所回升,对GDP环比拉动率为+0.25%,较前值(-0.2%)提升0.45个百分点,除建筑投资外,多数固定投资出现改善,特别是住宅投资回升趋势较为明显。

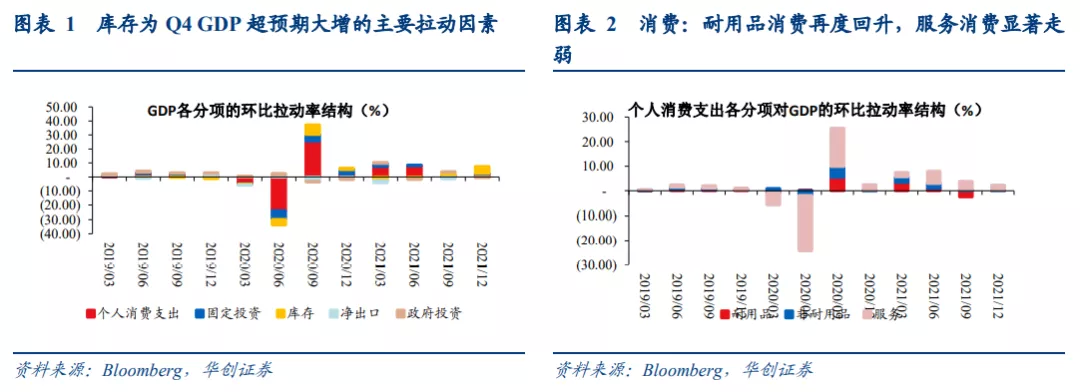

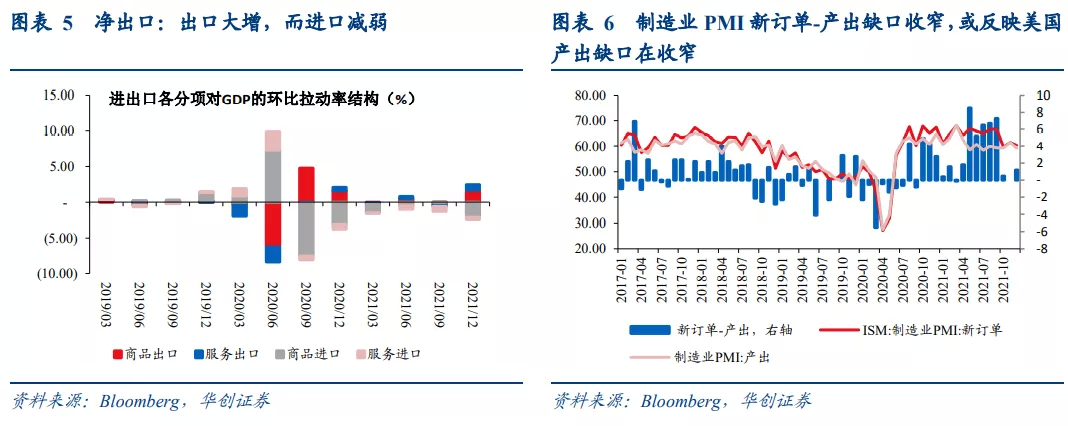

私人消费:耐用品再度改善,疫情对出行相关消费的冲击有所显露。私人消费分项对GDP环比拉动率为2.25%,较前值(+1.4%)提升0.85个百分点。其中耐用品消费Q4显著改善,对GDP环比拉动率由负转正,达到0.14%,前值-2.5%,不过Q4疫情再度冲击下,服装鞋袜等与出行相关的非耐用品消费、食宿服务等服务消费增长出现回落,带来非耐用品、服务消费对GDP环比拉动率分别下降至-0.02%/+2.1%,较前值回落0.3/1.5个百分点。净出口:Q4出口大增而进口减弱,净出口对经济的贡献超预期走强。Q4出口与进口对GDP环比拉动率分别为+2.4%/-2.4%,前值为-0.6%/-0.7%,出口大增而进口减弱。进出口结构中,商品出口与进口对GDP环比拉动率分别+1.7%/-2.1%,前值-0.4%/0%,或反映美国国内产出缺口有所收窄。政府支出:地方政府教育支出大幅回落,政府支出进一步回落。

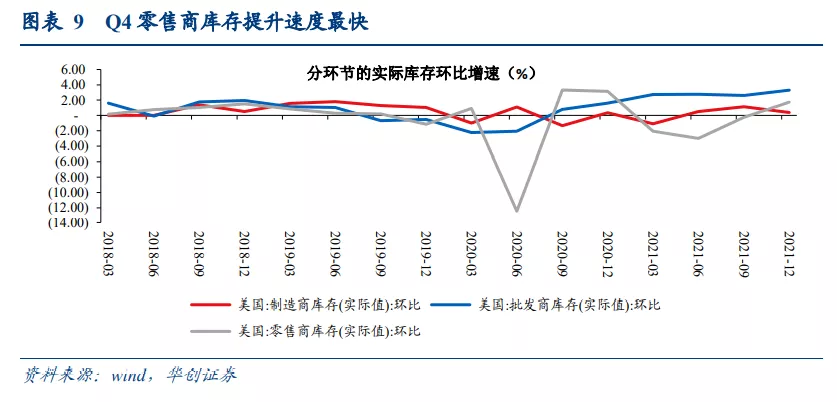

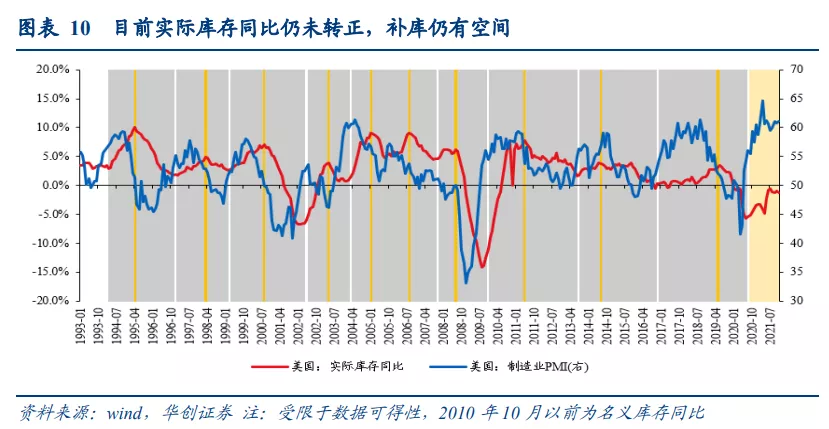

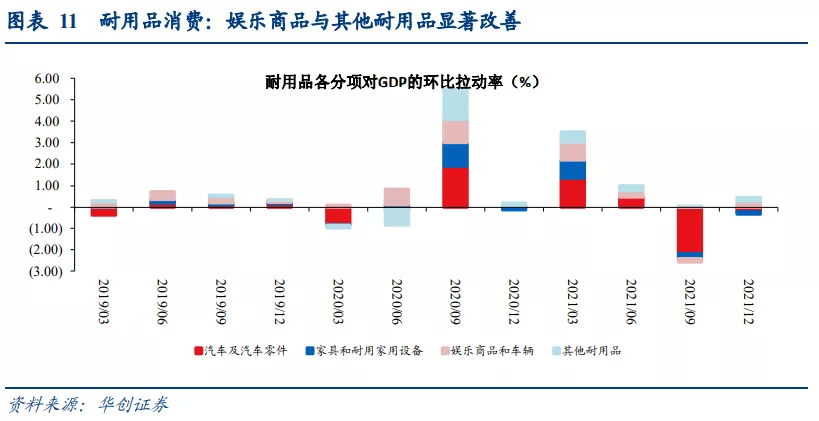

2、经济四大“隐藏”动能修复几何?综合来看,目前“隐藏”动能修复进展以及未来进一步形成对经济拉动的顺序为库存、消费>地产>汽车产业链。库存:企业实际补库已在推进,后续仍有空间。四季度随着白宫推出大量改善运输问题的措施,零售商库存大增,剔除价格因素的库存环比增速已转正。同时,以实际库存的同比增速来观察库存周期,截至2021年11月企业库存同比增速(MA3)为-1.1%,仍未转正,预计企业仍有补库需求。

消费:21Q4季节性走强,22Q1或受疫情冲击。考虑到居民资产负债表健康、消费信贷持续走高,超额储蓄对消费支撑的逻辑仍未被证伪。不过2022Q1消费大概率受Omicron冲击而显著下滑。

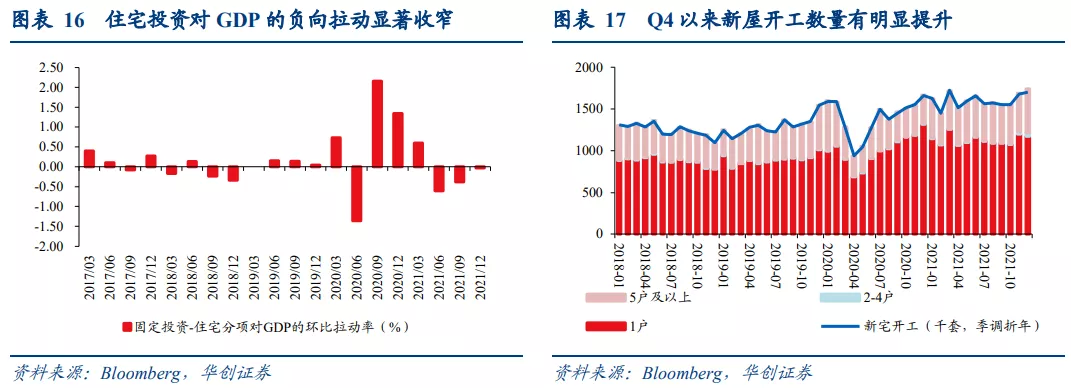

房地产投资:已逐步升温,但前景乐观程度在下降。Q4以来新屋开工数量有明显提升,住宅投资对GDP的负向拉动显著收窄。但从我们观测美国地产景气度的“买、建、库、融”四维度来看,目前地产景气度最高的时点已然过去,后续地产投资景气度或有所下降。

汽车产业链:修复之路仍漫长。Q4汽车消费、固定投资对GDP环比增速的拉动分别为-0.2%/-0.4%,对经济贡献仍为负。而商务部最新对芯片的研究显示短期内汽车产业链问题仍难以缓解,汽车行业的潜在动能何时释放仍需等待。

3、经济“隐藏”动能尚未全面共振,货币政策仍有潜在掣肘在《美联储“大姿态”尽显,年内加息有何支撑与掣肘?——1月FOMC会议点评》中,我们复盘了掣肘美联储年内加息3次以上的因素,其中如果通胀能够如期回落,则内部经济增长偏弱或是主要掣肘因素。目前经济四大“隐藏”动能中库存、消费仍有改善空间,地产或走弱,汽车产业链前景未明,潜在动能尚未见全面共振。若Q1通胀如期回落,不明朗的经济基本面对美联储政策加速收紧仍有掣肘,后续市场重心或逐渐回归对经济前景的担忧。

风险提示:美国疫情严重程度超预期,通胀超预期上行

报告目录

报告正文

一Q4经济增长:库存与净出口超预期走强

美国第四季度GDP环比折年率+6.9%,大幅超出彭博一致预期5.5%,前值上修至2.3%;同比+5.5%,略高于预期+5.3%。分项来看,个人消费支出环比折年率+3.3%,预期+4.9%,前值+2%;私人投资环比折年率+32%,大幅超出预期+1%,前值+12.4%;政府支出环比折年率-2.9%,预期+1%,前值+0.9%;出口环比折年率+24.5%,前值-5.3%。私人投资是四季度GDP的主要拉动项,而私人消费与政府支出均弱于预期。具体来看:

私人投资:库存增长大超预期,贡献Q4 GDP增速的约70%。私人投资分项对GDP环比拉动率为+5.2%,较前值(2.1%)提升3.1个百分点,贡献了Q4 GDP环比增速的近80%。私人库存是主要拉动项,对GDP环比拉动率为+4.9%,较前值提升2.7个百分点,同时从绝对值来看,库存分项绝对值在连续三个季度为负后转正,Q4实际补库存已有进展。另外,Q4固定投资也有所回升,对GDP环比拉动率为+0.25%,较前值(-0.2%)提升0.45个百分点,其中建筑、设备、知识产权、住宅投资对GDP的环比拉动率分别为-0.3%/+0.05%/+0.53%/-0.03%,较前值分别-0.2/+0.15/+0.03/+0.37个百分点,除建筑投资外,多数固定投资出现改善,特别是住宅投资回升趋势较为明显。

私人消费:耐用品再度改善,疫情对出行相关消费的冲击有所显露。私人消费分项对GDP环比拉动率为2.25%,较前值(+1.4%)提升0.85个百分点。其中耐用品消费Q4显著改善,对GDP环比拉动率由负转正,达到0.14%,前值-2.5%,主要由汽车消费与娱乐商品消费的改善带动。不过Q4疫情再度冲击下,服装鞋袜等与出行相关的非耐用品消费、食宿服务等服务消费增长出现回落,带来非耐用品、服务消费对GDP环比拉动率分别下降至-0.02%/+2.1%,较前值回落0.3/1.5个百分点。

政府支出:地方政府教育支出与联邦政府国防支出大幅回落,政府支出进一步回落。政府支出分项对GDP环比拉动率为-0.5%,较前值(0.2%)回落0.7个百分点。其中国防支出、州及地方政府支出对GDP环比拉动率分别为-0.2%/-0.24%,较前值回落0.2/0.8个百分点。地方政府支出的回落主要来自教育业支出的减弱,随着Q3开学季结束,地方政府教育雇员薪资与教育投资增速放缓,为主要拖累因素。

净出口:Q4出口大增而进口减弱,净出口对经济的贡献超预期走强。Q4出口与进口对GDP环比拉动率分别为+2.4%/-2.4%,前值为-0.6%/-0.7%,出口大增而进口减弱。进出口结构中,商品出口与进口对GDP环比拉动率分别+1.7%/-2.1%,前值-0.4%/0%,或反映美国国内产出缺口有所收窄。

二 经济四大“隐藏”动能修复几何?

在《消费回落与“缺芯”下的美国经济——美国三季度GDP点评》,我们指出2022年美国经济增长存在四大“隐藏”动能,分别是:企业实际库存的补库仍将延续;房地产投资或将提升;汽车产业链随着供给短缺问题缓解将修复;居民超额储蓄有望支撑耐用品消费延续偏强。那么目前来看,经济四大“隐藏”动能修复几何?

综合来看,目前库存与地产投资的潜在动能已在释放过程中,其中库存投资未来仍有进一步走强的空间,但地产投资“买、建、库、融”四维度指标均指向后续空间或有限。汽车产业链Q4对经济增长仍为负向贡献,目前来看制约汽车产业链复苏的芯片供给问题尚未出现改善,这一潜在动能的修复前景仍需等待。耐用品消费Q4再度走高,目前看居民资产负债表健康、消费信贷持续走高,超额储蓄对消费支撑的逻辑仍未被证伪。

(一)库存:企业实际补库已在推进,后续仍有空间四季度零售商库存大增,剔除价格因素的库存环比增速已转正。2020年以来,由于PPI增速较快,出现了名义库存增长与剔除价格因素的实际库存增长的背离,企业的实际库存量因运输运力紧张的制约,仍处于较低水平,据此我们判断美国的补库存周期尚未走完,随着运输紧张的缓解企业或仍将继续补库,而这一现象在Q4就已有体现:Q4以来白宫为缓解运力紧张问题,推出延长港口运营时间、拨款进行运输相关基础设施建设等措施,一定程度上改善了运输问题。据白宫每半个月对运输与企业库存情况的跟踪[1]来看,上述措施使得零售商库存在Q4假期期间有明显抬升,今年1月以来零售商库存也有进一步修复。以实际库存的同比增速来观察库存周期,企业仍有补库空间。按历史库存周期走势来看,在补库存周期中,实际库存通常录得正增长,而截至2021年11月,企业库存同比增速(MA3)为-1.1%,仍未转正,预计在企业原材料供应与运力问题尚未完全解决的条件下企业仍有补库需求。

[1]https://www.whitehouse.gov/nec/briefing-room/2022/01/20/a-record-year-for-americas-ports-and-a-look-to-the-year-ahead/

(二)消费:21Q4季节性走强,22Q1或受疫情冲击2021Q4耐用品消费再度走高,居民收入的回落并未带来消费的回落。四季度由于假期原因,消费数据存在季节性走强;叠加2021年以来运力短缺导致零售端库存持续偏低,居民消费大量集中在Q4释放,带来Q4耐用品消费再度走高,特别是娱乐商品消费环比再度录得正增长。

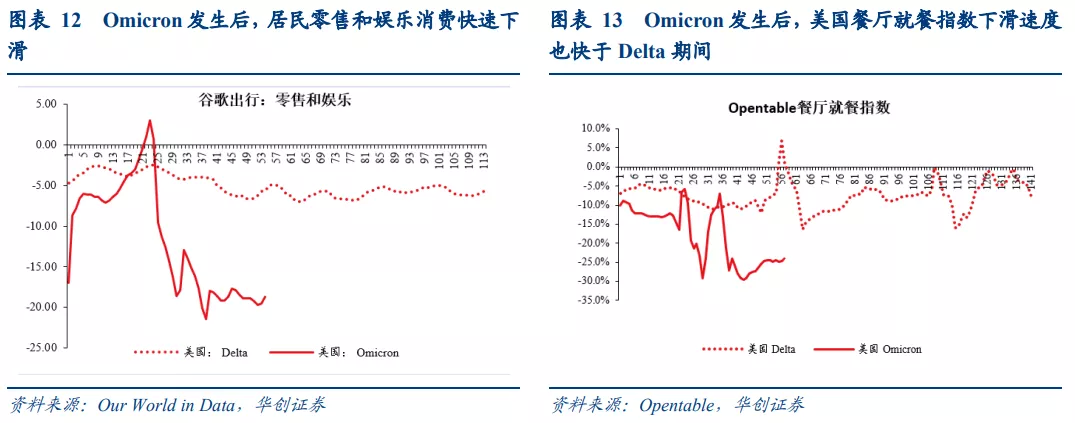

2022Q1消费大概率受Omicron冲击而显著下滑。从高频数据来看,Omicron发生后,居民零售和娱乐消费、餐厅就餐等服务消费快速下滑,由于Omicron疫情发生后新增病例数量增幅更快,因此对消费的短期冲击较Delta期间更为严重,预计Q1受此影响消费将有短期的较大损伤。

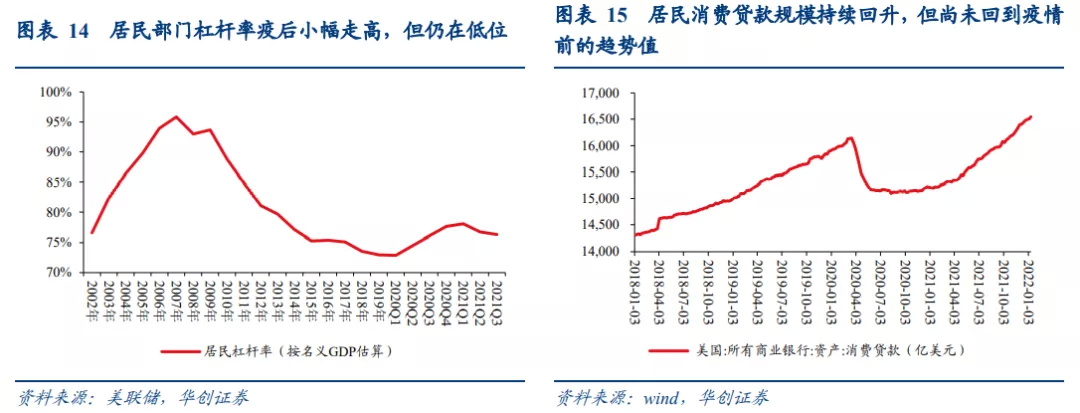

不过,居民超额储蓄对消费前景形成支撑的逻辑仍未被证伪。目前来看,截至Q3居民部门杠杆率虽有小幅走高,但仍在低位,居民资产负债表仍然健康;同时居民消费贷款规模持续回升,信用环境逐步扩张。疫情后居民累计多储蓄2.5万亿美元尚未消费,或将对未来消费形成支持。

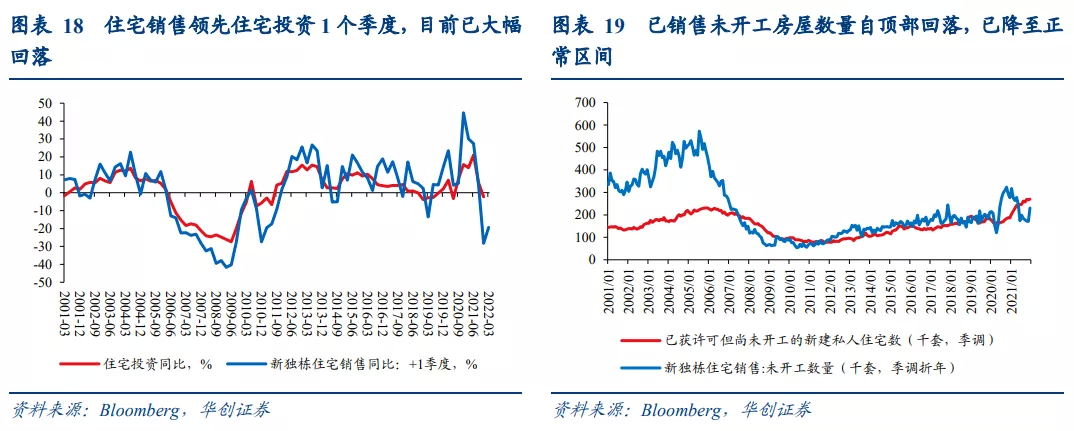

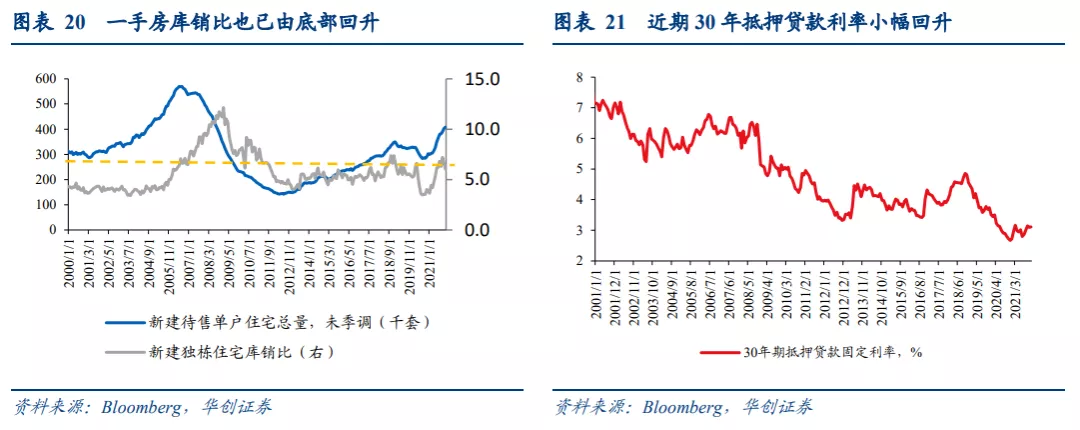

(三)房地产投资:已逐步升温,但前景乐观程度在下降Q4以来新屋开工数量有明显提升,住宅投资对GDP的负向拉动显著收窄。Q4以来美国企业新屋开工数量有明显提升,均值由Q3的156万套左右提升至164万套左右,并带来住宅投资对GDP的负向拉动率显著收窄,由Q3的-0.4%回升至-0.03%。但地产投资前景乐观程度有所下降。从我们观测美国地产景气度的“买、建、库、融”四维度来看,目前地产景气度最高的时点已然过去,后续地产投资景气度或有所下降。买:从购房需求来看,目前新屋销售已连续2个季度负增长,而住宅销售领先住宅投资1个季度,或预示地产投资增速也将放缓。建:从建筑商建房意愿来看,目前已销售未开工房屋数量自顶部回落,已降至正常区间,建筑商加大地产投资的必要性在减弱。库:从房地产库存来看,目前一手房库销比也已由底部回升,建筑商因补库存而增加地产投资的需求或走弱。融:从融资环境来看,随着美联储加息的临近,近期30年抵押贷款利率小幅回升,地产融资环境逐步收紧。

(四)汽车产业链:修复之路仍漫长Q4汽车产业链对GDP环比增速的负向拉动率仍达到-0.6%,汽车消费仍在下行,但降幅趋缓;Q4运输设备领域固定投资仍偏弱。Q4汽车消费环比折年率-6.6%,对GDP环比增速的拉动由前值-2.2%回升至-0.2%;而运输设备领域固定投资环比折年率-38.2%,对GDP环比增速的拉动由前值-0.2%进一步回落至-0.4%。汽车产业链仍受制于芯片供给短缺问题,短期或难有显著改善。1月25日美国商务部发布报告称[1],美国制造商和其他使用半导体公司一些关键芯片库存中位数已降至5天以下,而2019年则保持在40天左右,而现有半导体生产企业的产能利用率已达到90%左右,在无新产能的情况下新增供给量有限。因此预计短期内汽车产业链问题仍难以缓解,汽车行业的潜在动能何时释放仍需等待。

[1]https://www.commerce.gov/news/press-releases/2022/01/commerce-semiconductor-data-confirms-urgent-need-congress-pass-us

三 经济动能尚未全面共振,货币政策仍有潜在掣肘

在《美联储“大姿态”尽显,年内加息有何支撑与掣肘?——1月FOMC会议点评》中,我们复盘了掣肘美联储年内加息3次以上的因素,其中如果通胀能够如期回落,则内部经济增长偏弱或是主要掣肘因素。目前经济四大“隐藏”动能中库存、消费仍有改善空间,地产或走弱,汽车产业链前景未明,潜在动能尚未见全面共振。若Q1通胀如期回落,不明朗的经济基本面对美联储政策加速收紧仍有掣肘,后续市场重心或逐渐回归对经济前景的担忧。

本文编选自“一瑜中的 ”微信公众号,作者:华创宏观张瑜 殷雯卿;智通财经编辑:吴晓文。