2021年集运的超级牛市,令资本市场时隔十年再次感受到航运业巨大的周期魅力。

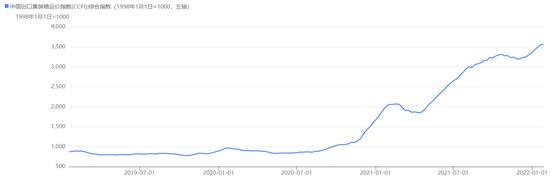

从十倍“海王”中远海控(01919)一年豪赚892亿,到东方海外国际(00316)股价2021年大涨2.32倍,再到而今CCFI指数接连攀升高位,港股的海运板块的步履未歇。

赶在虎年春节这一档口,集运行业“龙二”中联航运亦向港交所主板递交了上市申请,中金公司与花旗为联席保荐人,以期成为资本市场中的一员。

携九个月34亿营收赴港

智通财经APP了解到,中联航运是一家中国领先且成长最快的集装箱航运企业,成立于2005年,其业务模式主要包括:综合航线网络、船队及集装箱、港口运营商、供应商及战略合作伙伴、客户、定价及付款、销售及营销及科技基础设施。公司主要经营两类航线:近洋航线(包括亚洲区内航线)及远洋航线(包括亚洲-欧洲、跨太平洋及亚洲-印度次大陆和中东航线)。

期内,公司的运力由2019年的约3971TEU快速成长至2021年前三季度的64582TEU。2019-2020年及2021前三季度,公司的总货运量分别为140635TEU、182495TEU及299473TEU。伴随着运力的提升,其财务业绩亦得到强劲增长。

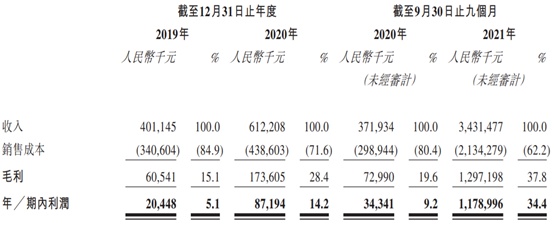

财务方面,2019-2020年以及2021年前三季度,中联航运收入分别约为4.01亿元、6.12亿元及34.31亿元,可见2021年前九个月内,公司赚了2020全年近6倍的收入。净利润方面,期内分别录得约2040万元、8720万元及11.79亿元,成功实现了10亿元大关的突破。

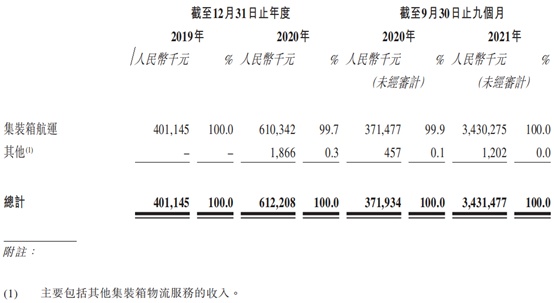

对于营收和利润的大幅增长,中联航运解释称,收入的大幅增长主要反映了在航运量及运费显著增长及新航线开通的推动下,公司集装箱航运及延伸物流的收入增长。而事实上,这么多年来,公司收入主要来自于集装箱航运及相关物流服务,未曾有过太大变化。

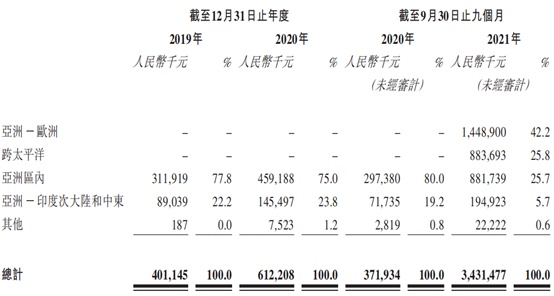

倘若按区域划分,2020年之前公司收入主要来自于亚洲区内,占比高达80%。而2021前三季度,公司收入来源更为均衡,亚洲-欧洲、跨太平洋、亚洲区内、亚洲-印度次大陆和中东占收入的比例分别为42.2%、25.8%、25.7%和5.7%。

其中,亚洲-欧洲的航运量由2012年的约1330万TEU增加至2019年的约1630万TEU,复合年增长率约为2.9%。2020年航运量下降约5.4%,其后因需求上升增至2021前十个月的约9.2%,亚洲-欧洲航线成为公司主要的收入来源。

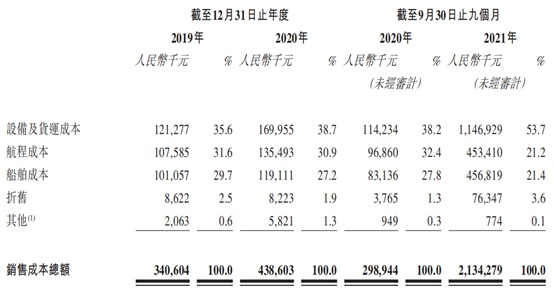

从成本方面来看,销售成本的组成部份的波动一般与公司的收入增长、运量波动及因业务扩张而使用的船舶变动相一致,其中设备及货运成本随公司业务扩张而快速提升至53.7%,航程成本和船舶成本亦同步提升。

毛利率方面,在2019-2020年到2021年首九月,中联航运的毛利率由约15.1%增加至2020年末的约28.4%,主要是由于运费上涨,这与市场需求激增及运力短缺令市场运价大幅上涨一致,同时,公司的净利率也同样一再走高,由原本的个位数迅猛增至2021前三季度的约34%。

从船队规模上来看,公司的大部份船舶为运力小于5300TEU的中小型船舶,增加其港口选择及使其可覆盖近洋和远洋作业。截至2022年1月24日,公司经营着一支由33艘船舶组成的、总运力为83103TEU的船队,其中31艘为租用船舶。

另外,公司已与全球集装箱航运行业的其他主要参与者(如大型集装箱航运公司、物流公司及全球科技平台)达成了战略合作以提升服务覆盖及提高经营效率。公司亦逐渐提升特色物流增值服务能力,以满足客户“港到端”的物流和派送需求,并增加多元化收益和交叉销售机会,提升竞争力。知名战略合作伙伴包括集装箱航运公司(例如安通及PeterDohle)。

大幅依赖于周期需注意

2020年第四季度开始,集运市场进入紊乱状态,并持续至今。需求端“意外”高增长,成为了本轮“集运牛”的根源,行业景气周期大幅提升的境况下,随之共同成长的企业也迎来了难得一遇的黄金发展时期。

根据Alphaliner的资料,以运力计算,截至2022年1月24日,公司在总部位于中国大陆且同时提供近洋及远洋航线的集装箱航运公司中排名第二。更加令人关注的是,从2020年10月2日至2022年1月24日,公司的国际运力排名由第95名上升至第22名,其速度堪称“跃升”。

德路里资料显示,2020年全球约30.1%的集装箱吞吐量来自中国大陆港口,全球十大港口中的六个位于中国大陆,中联航运在这6个港口均有业务。

与此同时,公司拥有一个由52条航线组成的综合的航运网络,提供亚洲区内、亚洲-欧洲、跨太平洋及亚洲-印度次大陆和中东等主要航线的集装箱航运服务。于2021年1月1日至2022年1月24日,公司的集装箱航运服务覆盖了全球21个国家和地区的57个港口。

此外,中国是全球最大集装箱生产国,2020年全球生产的集装箱中约90%在中国制造。2021年前三季度,公司使用的集装箱数量增长超过三倍。公司自有航运集装箱占运营的航运集装箱总数的百分比从2020年末的约8.1%增加至2021前三季度的约32.2%,伴随着行业景气度持续高涨,公司适时进行业务扩张也是情有可原。

赶在景气度爬坡阶段赴港,中联航运也有望享受与此前完全不同的价值重估。依然需要注意的是,目前全球集装箱航运业可能大幅波动及具高度周期性,并可能极易受运力的供应及集装箱航运服务需求变化的影响,而中联航运的几乎所有收入来自于集运,集中度过高“一荣俱荣”的背后,“一损俱损”的风险也正在虎视眈眈。

根据目前集运运价和供需情况来看,2021年第四季度集运市场景气度维持,美国疫情严重,全球疫情仍持续蔓延,美西港口仍然拥堵,消耗了大量的有效运力,集运市场供不应求现象仍未缓解,船期延误、港口拥堵等因素使得运价依然维持高位。

不过,可以看到的是,全球供应商交付时间开始缩短,生产效率有所提升,或意味着海外内陆物流效率已经开始边际改善。如果内陆物流效率继续提升,港口端的拥堵压力有望较当前缓解,将持续推动海运环节达到新的量价平衡。