春节长假期间,日常闲话离不开春晚和国足,大年初一国足1:3输给越南,网上哀怨声一片,也有股民表示并不稀奇,称过去5年越南股市与A股的涨幅是6:1。A股虽然没开门,依然是最令股民心中紧张的。

A股休市期间,外围股市就成了风向标,美股则是在A股休市的这几天,走出了4连阳。农历新年前,受美联储收紧预期等影响,2022年1月以来美股进入持续调整期,A股也因此受影响。如今,美股又在农历新年连续上扬,有网友表示,“难道A股白跌了?”美股的持续上涨与各大市场的修复,让放假中的股民坐不住了,纷纷开始讨论美股接下来到底会怎么走,以及假期后的A股能迎来反弹吗?

美股实现四连阳

2022年1月,道指累跌3.32%;纳斯达克累跌8.89%,以科技股为主的纳斯达克献出了自2020年3月以来最差的表现;标普500累跌5.26%,仅次于2020年3月,也是自2009年以来表现最糟糕的1月。

转折发生在1月的最后一天。当日,美股三大指数反弹,并在2月的前两个交易日连续上涨。

1月28日美股尾盘拉升收涨,道琼斯指数涨1.65%,纳斯达克涨3.13%,标普500涨2.43%。

1月31日涨幅最大,纳指大涨3.41%,道指涨1.17%,标普500指数涨1.89%。

2月1日,道琼斯指数涨0.78%,标普500指数涨0.69%,纳斯达克综合指数涨0.75%。中概股普遍上涨,热门中概股中,爱奇艺涨11.03%,哔哩哔哩涨1.70%,阿里巴巴涨1.14%,百度涨0.85%,京东涨0.27%,微博涨0.17%。

2月2日,标普500指数涨0.94%,纳斯达克指数涨0.50%,道琼斯指数涨0.63%。其中,谷歌涨7.52%、微软涨1.52%、高通涨6.25%、AMD涨5.12%、英伟达涨2.45%。

美股反弹,两派各执一词

面对美股的四连阳,有分析师认为,美联储的强硬措施在1月市场中占据了主导,直至财报季到来,市场终于重新关注起公司的业绩表现,从而产生了更多的乐观情绪。

Independent Advisor Alliance首席投资官Chris Zaccarelli称:“目前经济状况相对较好,GDP增长远高于正常水平,就业市场强劲,消费者和企业资产负债表强劲。但美联储加息和缩减资产负债表对市场的阻力很大。我认为,投资者正试图确定什么是合适的水平逢低买入,但同时也要确保他们为未来可能出现的波动做好准备。”

因此,Chris Zaccarelli表示,目前更倾向于重新定位到高质量、盈利能力强的公司,在金融和能源等行业找到了机会。

不过市场上也有不同的观点,比如桥水基金。桥水在其2022年展望中指出:“市场正预期通胀将平稳回落至之前几十年的低通胀水平,认为这会自然而然地发生,而无需央行采取激进的政策行动,我们认为未来的形势演化和目前的预期将发生冲突。”

桥水表示,疫情期间注入的大量资金和信贷,现在已经产生了一个高名义支出和收入增长的自我强化周期,如果不大举收紧货币政策,这种增长态势不太可能降温。

对于投资者来说,相对于过去40年,目前存在两种独特的风险:第一,由于通货膨胀的持续上升,资产价值将按实际价值计算下降的风险。第二,美联储的政策进一步落后于通货膨胀的发展,不得不积极地追赶风险。在很短的时间内,政策宽松将倾向于按照中期过渡的思路产生良性影响。然而,过多的政策延迟将有可能过度延长这些举措,降低收益率,延长期限,使落后后追赶的长期风险大大增加。

桥水基金对发达国家的金融资产的看好程度“明显降低”。相比之下,随着中国政府推出刺激经济的政策,它发现中国资产更加具有吸引力。

持同样观点的还有高盛。

高盛ScottRubner在最新的“战术资金流动”报告中,对开年以来的股市行情作了总结,称目前的市场共识仍然看跌,直到股市能够在白天持续上涨并且不会在收盘时转跌时,市场情绪才会转变。

同时,他认为市场还没有满足从“红灯”到“绿灯”的条件,因为2月第一个交易周,恰逢中国农历新年,造成流动性极低,卖出近期反弹(sell the rally)的交易模式依然存在,1月末和2月首个交易日通常是关键拐点。

没有“开门红”,A股经历“糟糕1月”

一边是A股股民“望洋兴叹”,眼看休市期间美股大涨,直骂对方“不讲武德”;一边是更青睐中国资产的美资基金。双方各执一词,似乎都有各自道理。

2022年1月,对于股民而言是备受煎熬的一个开局。当月,创业板跌幅达12.45%,在全球主要指数垫底;上证指数累跌7.65%,一个月的跌幅超过了2021年整年的涨幅。然而,上证指数2019-2021年涨幅是22.30%,13.87%,4.80%。创业板更甚,三年的涨幅分别是43.79%,64.96%,12.02%。

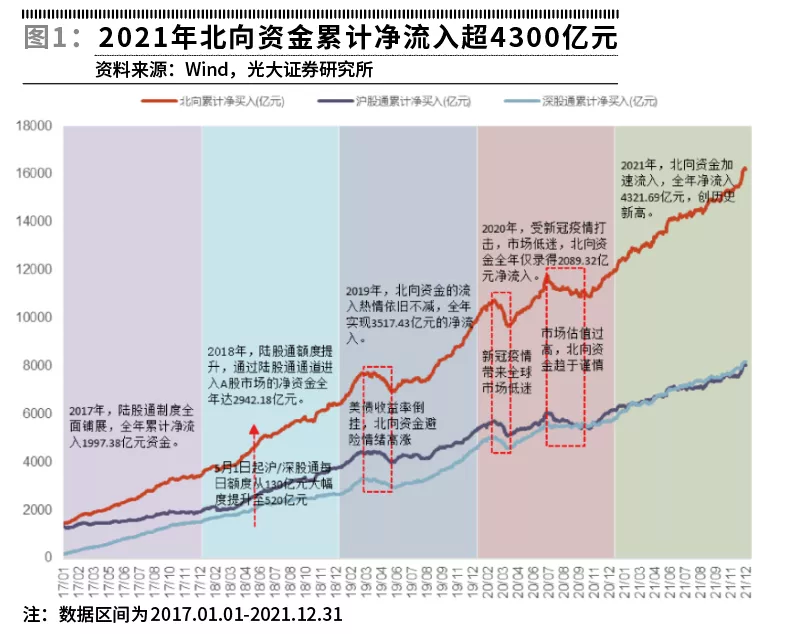

值得注意的是,素有“聪明钱”之称的北向资金净流入额在2021年创下历史新高。2021年,北向资金实现了4321.69亿元的净流入量,其中沪股通净流入1937.27亿元,深股通净流入2384.42亿元,全年累计净流入量较2020年同比增长106.85%。表明国际投资者持续关注配置A 股市场。

2022年1月A股不仅没能迎来“开门红”,甚至迎来了比较惨烈的下跌,但当月北向资金累计净流入依然有167.75亿元。其中,沪股通资金净流入185.88亿元,深股通资金净流出18.14亿元。随着政策效果逐渐显现叠加北上资金的大幅流入,海通证券认为价值板块的上行趋势还没有结束,后期成长板块有望紧跟着表现。

然而,面对着在农历新年假期开始反弹的全球各主要市场,大多数股民最大的疑问还是A股开年之后,能迎来上涨吗?

“综合考虑经济、资金、股市估值三大因素来看,A股市场2022年有结构性机会。”中欧基金周蔚文表示,全球疫情好转的概率在提高,宏观经济会保持一定的增长。中国经济因地产新开工、国外供应链可能逐步恢复、去库存等原因,增长率在缓慢下降。与经济增长趋势相对应的是国外低利率环境将会改变,物价上涨,美联储未来将回收流动性。中国在处理疫情过程中一直比较主动,央行的政策更具前瞻性,在宏观经济增长预期不高的背景下,货币会相对宽松,对降低股市波动有利。目前A股经过两年结构性牛市,整体估值不低,有部分结构性泡沫,也有估值合理或低估的板块,还存在结构性机会。

历次加息期间美股和A股的表现如何?

既然即将到来的加息,对美股走势的影响最大,那么,历次加息期间,美股的表现又如何呢?而美联储加息又是如何影响A股呢?

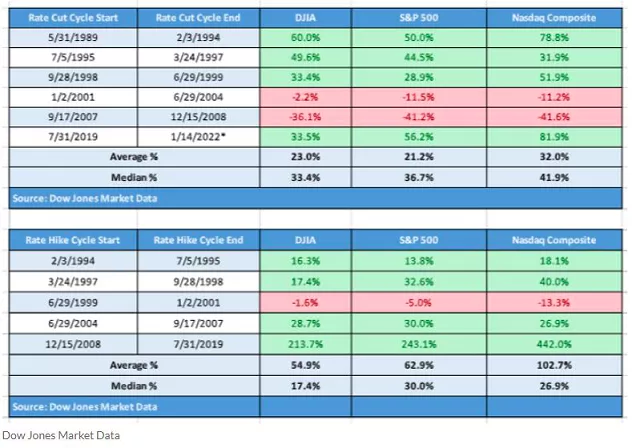

道琼斯市场数据结果显示,自1989年以来,在美联储加息期间,道琼斯工业平均指数的平均回报率接近55%,标准普尔500指数的回报率为62.9%,纳斯达克综合指数的平均正回报率为102.7%。

而美联储降息期间道指平均回报率为23%,标普500指数为21%,纳斯达克指数为32%。

虽然数据表明加息周期期间,美股涨多跌少,但加息初期的波动是难免的。高盛首席美股策略师提到,在美联储最近几个加息周期中,首次加息后的三个月内,标普大盘会平均下跌6%。不过,首次加息后的六个月内回报率会转正至5%。

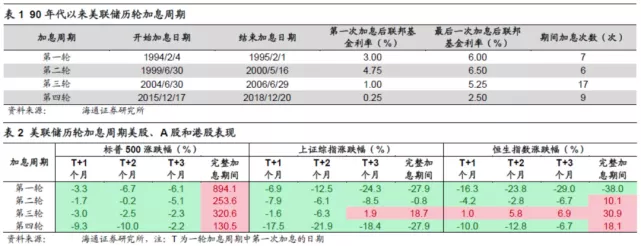

至于A股方面,海通证券研报数据显示,A股市场虽建立时间相对不长,但也经历了四轮美股的加息周期。复盘以往美联储四次加息周期,发现美联储加息周期内全球股市往往出现先跌后涨的走势,A股市场表现则相对独立。

本文选编自“财联社”,作者:成孟琦;智通财经编辑:徐文强。