截至2月1日,已有71家半导体公司公布2021年业绩预告/快报,其中66家有望实现全年净利润同比正增长,占比近93%。

不过,若只看去年Q4单季度表现,情况稍有不同。这72家企业中,29家实现净利润单季度环比正增长,占比近四成;20家Q4净利同环比双增,占比28%。

实际上,在持续一年有余的大规模缺芯涨价潮下,去年多家半导体厂商赚得盆满钵满,业绩频传喜报。然而,去年9月以来,“缺芯潮”分化的声音逐渐高涨,显示驱动芯片(DDI)、 非车用MCU短缺逐渐缓解;而车用芯片虽然依旧紧张,但产业链厂商、多国政府也正全力纾解。

同样分化的还有半导体厂商去年Q4业绩。

与去年半年报、三季报时期不同,如今已披露业绩(预告)的半导体个股中,Q4环比变动幅度大部分在50%以内。而表现较好的公司所处细分领域并没有明显的聚集趋势,这也意味着,曾经“押宝赛道”的打法或许不再奏效,“分化”成为行业一大关键词。

图|2021年Q4净利环比增幅居前的十家半导体非设备公司(注:图中数据基于业绩预告中值计算)

非设备厂商中,从2021年Q4净利润环比变动幅度来看,力合微(688589.SH)以超20倍增幅遥遥领先;公司Q4营收同环比同样实现大幅增长。公司业务与智能电网密切相关。虽说参考近三年,Q2与Q4一般是力合微业绩兑现期,但其业绩预告中,多个数据依旧透露其业务向好趋势。

一方面,去年力合微智能电网业务实现营收约3.08亿元,同比增长超五成,非电力物联网业务营收约0.53亿元,同比增长约3倍。截至去年底,在手订单金额超1.7亿元,同比增长超130%,而这一金额接近去年全年业绩的一半。

至于其余公司业务则不尽相同。天岳先进主营第三代半导体衬底;士兰微(600460.SH)主营功率半导体;晶晨股份主要产品为多媒体智能终端SoC芯片;华微电子同样主营功率半导体业务,等等。

不过,其中多家厂商都在尽力拓展终端应用场景、丰富产品线。

例如,士兰微去年新产能释放后,陆续在白电、通讯、工业、光伏、新能源汽车等市场取得突破;晶晨股份(688099.SH)去年拓展全球市场机会,智能机顶盒芯片和 AI 音视频系统终端芯片出货量高速增长,同时WiFi新品实现量产、智能座舱芯片已在布局研发之中;艾为电子(688798.SH)已形成音频功放芯片、电源管理芯片、射频前端芯片、马达驱动芯片四大产品线,另外在物联网、工业、汽车等领域持续展开拓展。

Q4净利环比为负的企业中,安路科技-U(688107.SH)、沪硅产业-U(688126.SH)、敏芯股份(688286.SH)等跌幅较大。

值得注意的是,富满微、明微电子、晶丰明源三家显示驱动芯片(DDI)厂商跌幅居前。这也与此前DDI缺货不再、涨价难的消息相吻合。明微电子也曾在去年三季报中“打下预防针”,表示2021年Q4,受全球新冠疫情、物流等因素影响,产品生产、货物运输交付放缓及下游市场需求受到抑制,终端产品需求可能有所放缓。

图|2021年净利润环比跌幅超过50%的半导体非设备公司(注:图中数据基于业绩预告中值计算)

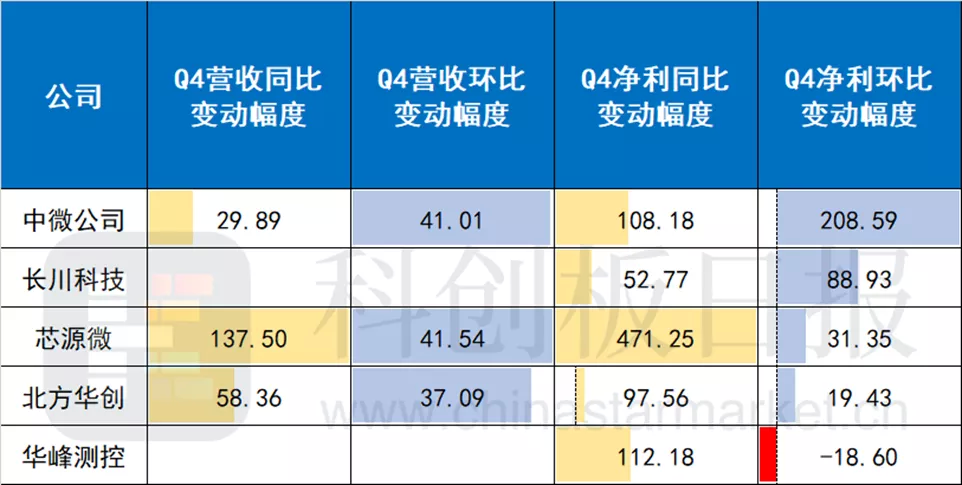

至于半导体设备环节,目前已有5只个股预告2021年业绩,且4只位列Q4净利环比增幅前十五,仅华峰测控Q4净利润环比下跌。

随着全球晶圆厂积极扩产、先进工艺迭代,半导体设备厂商也迎来机遇。中微公司2021年新签订单金额41.3亿元,同比增长约90.5%;芯源微也透露,新签订单较去年同期大幅增长。

连创2-3个季度辉煌之后,半导体产能还缺吗?这是久久盘桓在业内人士与投资者心头的一大疑问。

综合近期各方消息,“缺芯潮”已渐入尾声。德州仪器(TI)在1月25日财报会上表示,去年Q4,公司库存实现连续两季度实现增长,表明芯片短缺正在缓解。不过,114天库存水平仍远低于正常水位,公司计划将其延长至190天。

晶圆代工厂联电也在同日法说会上首度松口,2023年之后28nm可能供过于求。虽然公司强调28nm下游应用规模较大,可能性相对较小,但也让市场再添一层疑虑。

不过,美国商务部1月25日给出的报告却有不同意见——该部门此前曾调查多家半导体厂商供需、库存情况,如今调查结果终于出炉。

其报告指出,半导体短缺的主因或在于产能,芯片供需不匹配情况“严重且持续”,如今厂商库存中位数已从以往的40天降至5天不到,关键行业情况更为严重。

而受访公司认为,短缺还将持续至少半年。更有高管认为,缺芯将导致部分产品生产继续被推迟至2023年,“半导体需求热”则可能延续至2025年,下游领域中,医疗设备、宽带和汽车行业所受影响最为突出。

本文编选自财联社,作者:郑远方,智通财经编辑:杨万林