2022年1月,芯思想研究院(ChipInsights)发布2021年全球专属晶圆代工情况!

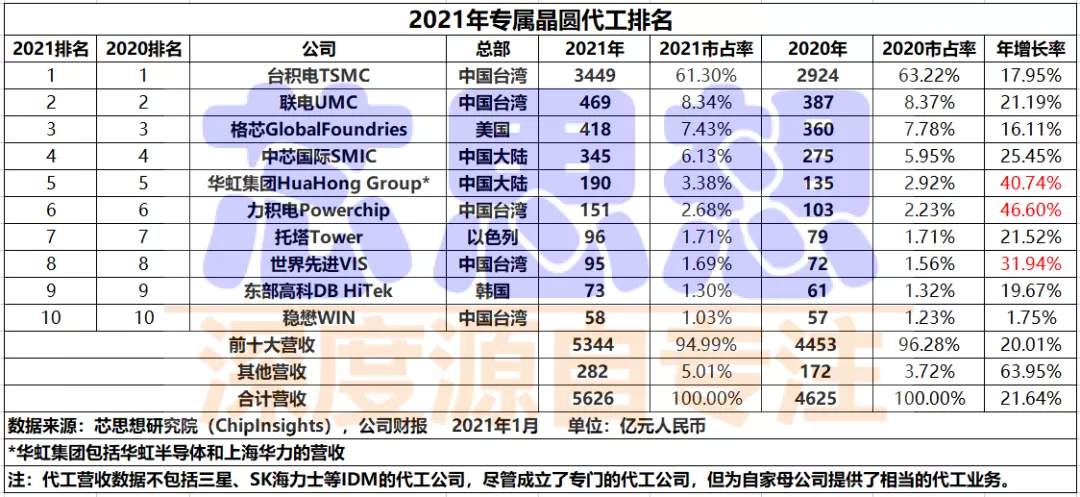

2021年全球24家专属晶圆代工整体营收达到5626亿元人民币,较2020年增长了21.64%。

2021年前十大专属晶圆代工整体营收较2020年增长了20%,整体市占率减少了1.3个百分点。2021年前十大专属晶圆代工公司与2020年没有变化。

根据总部所在地划分,前十大专属晶圆代工公司中,中国大陆有两家(中芯国际SMIC、华虹集团HuaHong),且占据了第四和第五的位置,2021年整体市占率为9.51%,较2020年增加0.64个百分点;中国台湾有五家(台积电TSMC、联电UMC、力积电Powerchip、世界先进VIS、稳懋WIN),整体市占率为75%,较2020年的76.7%减少1.7个百分点;美国一家(格芯GlobalFoundries),市占率为7.43%,较2020年减少0.35个百分点;以色列一家(托塔Tower),市占率为1.71%,与2020年持平;韩国一家(东部高科DB HiTEK),市占率为1.3%,较2020年减少0.02个百分点。

2020年前十大专属晶圆代工公司中,除稳懋(WIN)只有不到2%的成长外,其他9家都有两位数的成长。增幅排名前三的都超过30%,增幅最高的是力积电(Powerchip),年增幅达46.6%;其次是华虹集团,增幅达40.7%;增幅排名第三的是世界先进,达31.9%。

一、台积电(TSM.US)

2021年台积电的先进制程营收再新高,全年5纳米和7纳米合计营收占总营收,全年28纳米及以下工艺的营收75%。2021年台积电累计出货超过1400万片12英寸约当产量。

2021年台积电大肆扩产。台积电南京工厂新增产能将于2022年开出;美国亚利桑那州菲尼克斯市晶圆制造工厂开工建设,将采用5纳米制程技术,规划的月产能为20000片晶圆。规划2024年开始投产;并宣布在日本建厂;并在与德国谈判。

2021年3纳米已经风险量产,首波产能将被美国客户瓜分,包括英特尔、苹果、高通、英特尔、英伟达超微半导体等厂商。

2021年,台积电的资本支出高达300亿美元再创新高,研发支出达45亿美元,主要用于5纳米、3纳米制程、2纳米、先进封装。

二、联电(UMC.US)

2021年联电受客户影响,对28纳米扩产积极性较高。宣布与8家客户共同携手,扩充南科12 吋厂Fab 12A P6厂区产能。

2021年联电28/22纳米的营收从二季度开始已经连续三个季度超过100亿新台币,创下28/22纳米有史以来最好的营收,全年28/22纳米营收超过420亿新台币(约15亿美元)。

2021年厦门联芯的月产能已经扩充至27000片,未来计划扩充至32000片。

三、格芯(GFS.US)

2021年10月8日,格芯宣布发行5500万股普通股股票,融资约26亿美元之间,估值超过250亿美元。

2021年,格芯在22FDX/22FDX+、12LP+和硅光工艺上无取得不俗成绩。

2021年格芯纽约Malta的12英寸晶圆厂Fab 8将大幅增加工具设备的安装,有效提升产能;并宣布了新建工厂的计划。

2021年格芯还宣布了60亿美元的新建工厂计划,包括新加坡40亿美元增建12英寸Module 7H,预计建设工作将于2023年底完成,年新增45万片12英寸晶圆产能;纽约马耳他投资10亿美元扩建,预计年增15万片12英寸晶圆产能,以弥补FAB10出售形成的产能空缺,未来还将建设一座年产能50万片12英寸晶圆的新工厂;德国德累斯顿未来两年内投资10亿美元,以最大限度地提高当前晶圆厂的制造能力。

四、中芯国际(00981)

中芯国际表示,自从2020年被列入实体清单后,公司一直是在困境中前行。运营连续性方面,我们积极与供应商配合,保证对客户的承诺得以实现,成熟工艺的不确定性风险也进一步降低。产能扩建方面,我们仍按计划推进,但准证审批、产业链紧缺、疫情引起的物流等不可控因素也不可避免地影响到了设备到货时间。公司会尽全力优化内部采购流程、加快产能安装效率,争取尽可能缩短采购周期,早日达产。

同时中芯国际也表示,集成电路制造行业没有弯道式超车和跳跃式前进,公司会一步一个脚印,把握自身在细分领域的优势,提高核心竞争力,提升客户满意度。

2021年中芯国际连续宣布扩产12英寸项目,继中芯京城项目开工外,中芯深圳和中芯东方项目都进入施工阶段。

在12英寸扩产的同时,中芯天津8英寸产能持续扩张。

2021年中芯全球累计出货超过300万片12英寸约当产量。

五、华虹集团

华虹集团坚持先进工艺和成熟工艺并举,构建集团核心竞争力;推动“8+12”双轮战略,协同推进制造能级提升和工艺技术发展,继续保持特色工艺全球领先地位。

2021年公司抓住了市场机遇,适时扩产,无锡12英寸工厂营收接近5亿美元。无锡12英寸工厂第四季单月平均出货6万片;2022年将扩产至月产约10万片。相信无锡12英寸营收 将与上海8英寸营收持平。

六、力积电

2020年12月9日力积电登录兴柜(6770),当日市值冲高至1724亿元新台币。2021年12月6日,力积电举行上市挂牌典礼,市值达2757亿元新台币(约630亿人民币)。

力积电在台湾共有月产能合计10万片的3座12英寸厂,以及月产能合计12万片的2座8英寸厂,未来8英寸将扩至月产能14万片。

在12英寸扩产方面,铜锣新厂于2021年第2季动工建设,需要透过客户设备融资租赁方式进行,2023年预计装机产能1万片。

2021年公司营收45%左右来自存储产品。

2022年资本支出约15亿美元。

七、托塔半导体

2021年,托塔半导体(Tower)半导体宣布和意法半导体(STM)达成协议,投资意法半导体意大利Agrate新的12英寸毫米晶圆厂。该工厂预计2022年下半年开始生产,将为公司带来新增长点。

八、世界先进

受惠于电源管理IC和驱动IC的影响,以及新加坡工厂的产能爬坡,世界先进营收年增长高达30%。

九、东部高科

2021年东部高科(DB HiTek)旗下的两座8英寸晶圆月产能合计已经高达14万片。

公司战略重点放在模拟、电源(BCDMOS)、CMOS图像传感器(CIS)和混合信号等领域的高附加值特种工艺上,最近专注于开发MEMS、功率器件和RF HRS / SOI CMOS。公司的高压工艺获得很多中国中小客户订单。

不过,公司已经开始研发芯片打造自有品牌,以获得较芯片代工更高的利润。

十、稳懋

稳懋目前提供HBT和pHEMT两大类砷化镓晶体管制程技术,客户群除了全球射频集成电路设计公司(RFIC Design

Houses)外,并致力吸引与全球整合组件制造(IDM)大厂合作。

继2020年7月与台湾大学光电工程学研究所暨光电创新研究中心签订产学合作计划后,2021年11月,稳懋半导体与阳明交大学又开始进行产学合作计划,未来研发成果将可应用于B5G、6G、下世代超高频的通讯元件及光感测元件,满足从手机、自驾车、数据中心到卫星通讯终端产品的需求,并将引领台湾化合物半导体产业链建立在全球无可取代的市场地位。

公司下一步将在高雄投资扩产,以满足未来5-10年的生产规划。

TOP10之外

2021年,在全球专属晶圆代工排名榜单中,第11名到第20名,有五家中国大陆公司,分别是晶合集成(第11)、三安集成(第14)、绍兴中芯(第15)、上海先进(第17)、粤芯半导体(第18)。

晶合集成、三安集成、绍兴中芯、粤芯半导体的年营收都出现100%以上的增长。

2022年全球专属晶圆代工将至少有3家中国大陆公司,到2025年将会有4-5家中国大陆公司。

本文来自微信公众号“芯思想”,作者:赵元闯;智通财经编辑:王岳川。