在本周,全球股民们无疑经历了一个令人难忘的“动荡周”,尽管得益于周五的大幅反弹,标普500指数勉强躲过了连续第四周下跌,但全周每个交易日的上下振幅平均达到了3.4%,为2020年3月史上最快入熊以来的最高纪录。与此同时,在亚太和欧洲股票市场上,高波动的场景也比比皆是……

从周初的俄乌紧张局势、到周中的鹰派美联储决议,一系列的突发事件毫无疑问令本周全球市场的交易员们忙得不可开交。

而相比于股市的几经沉沦,大宗商品市场在本周的跌宕程度其实也毫不逊色,一些品种甚至录得了多年来乃至历史罕见的疯狂行情。当然,与股市纷纷陷入泥潭不同的是,更多大宗商品价格在本周展露的却是更为强势的一面:这或许也迎合了进入2022年后全球市场的一大关键主题——人们究竟该如何应对眼下愈发高企的通胀?大宗商品尤其是能源和农产品价格的升势,可能在未来进一步加剧全球所面临的通胀风险……

以下是几类本周最为令人印象深刻的大宗商品价格走势:

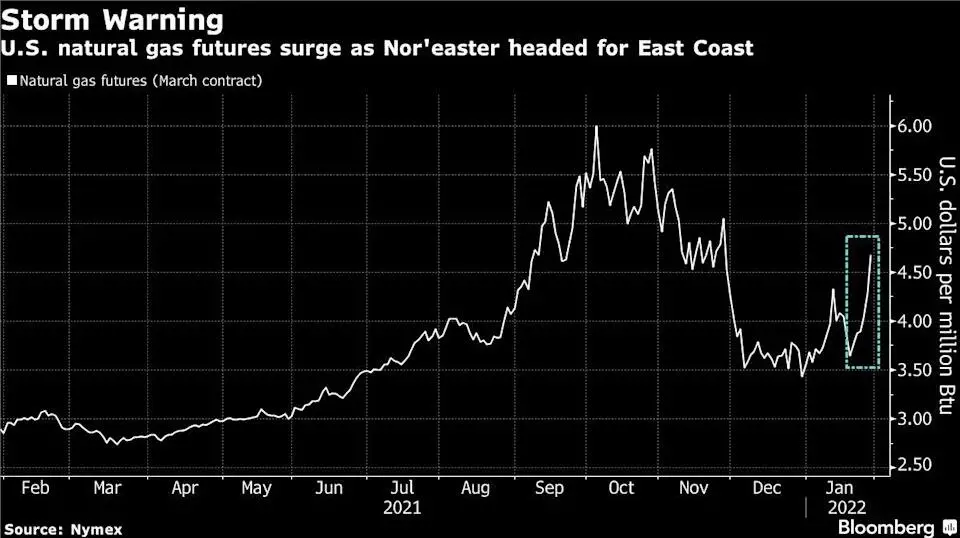

天然气

由于周末“炸弹气旋”逼近美国东海岸,3月份交割的美国天然气期货价格在周五再度上涨8.3%,收于每百万英热单位4.639美元。在此之前,周四到期的2月合约曾历史性地单日暴涨72%,这是典型的轧空迹象,因押注价格较低而出现错误的交易商急于通过购买价格较高的合约来平仓。这种狂热也波及到了主力合约,在短短五天的时间里,美国天然气期货价格飙升了16%,创下了2020年8月以来的最大周涨幅。

原油

国际油价周五升至逾七年高点,并连续第六周上涨,因地缘政治动荡加剧了对能源供应紧张的担忧。布伦特原油期货一度触及91.70美元,为2014年10月以来的最高水平。按周计算,指标合约录得了自去年10月以来最长的涨势。供应紧张也进一步推动布伦特原油六个月期合约进入深度逆价差结构,现货溢价达到每桶6.92美元,为2013年以来的最高水平。与此同时,越来越多的华尔街银行和石油业高管预测油价在年内有望升破每桶100美元大关。

柴油

即时交割的超低硫柴油期货合约与下月交割的合约差价在本周达到了近7年来的最高水平,这一现货溢价的大幅拉大,因凌冽的冬季暴风雪的威胁推高了美国东北部地区的取暖需求。据EIA数据,上周美国中大西洋地区的柴油库存已降至1970万桶,为近七年来的季节性最低点。

大豆

芝加哥期货交易所(CBOT)大豆期货周五急升,创下了去年夏天以来的最高位,因市场预计南美干旱天气将导致作物歉收,限制全球出口供应。CBOT 3月大豆期货上涨1.5%,至每蒲式耳14.70美元,盘中稍早触及6月15日以来的最高位。豆油价格也升至了6月以来的最高水平,豆粕价格也有所上涨。

铜

相比于能源和农产品价格本周的大涨,金属价格本周却普遍表现不佳,无论是以铜为代表的工业金属还是以黄金为代表的贵金属。LME期铜价格周五大跌,本周下跌约4.5%,创下了去年10月以来的最大单周跌幅,因央行收紧政策的前景降低了投资者对风险资产的兴趣,并提振美元。盛宝银行分析师Ole Hansen表示,价格疲态可能会持续到下周的春节假期结束,这段时间的需求通常较低。

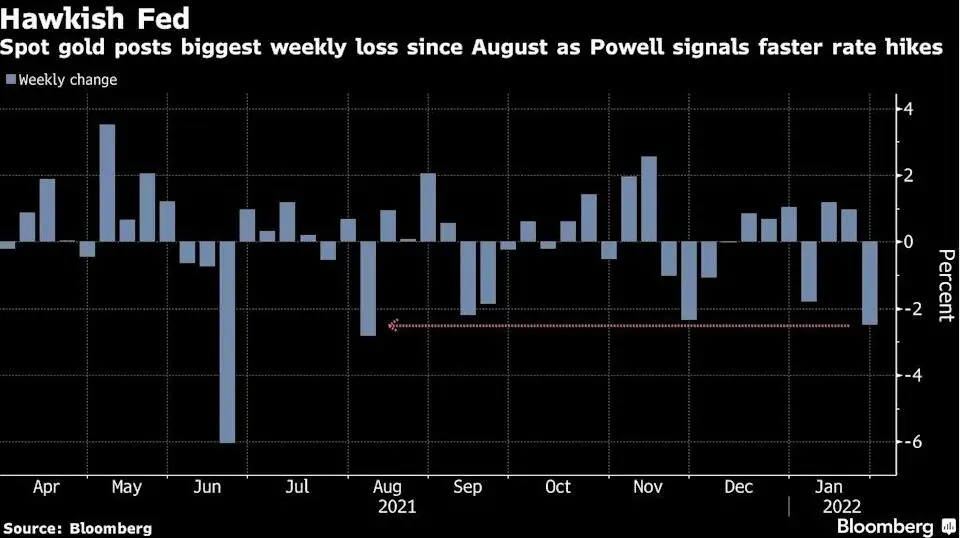

黄金

在贵金属市场方面,现货黄金本周录得了五个月来最大的单周跌幅,在周四更是接连跌破了100日和200日移动均线,因市场对美国加息的预期升温,推动美元升至数月高位,此前美联储暗示将采取更积极的措施抑制通胀。美联储主席鲍威尔已明确表示,该联储将采取行动为近40年来最严重的通胀降温,包括可能在3月份加息,以及比预期更频繁、幅度更大的加息。由于货币市场预计今年将有近五次加息,交易员们现在正在加大对借贷成本上升的押注。

本文编选自“财联社”,作者:徐翔;智通财经编辑:楚芸玮。