苹果 (AAPL.O) 北京时间 1 月 28 日凌晨,美股盘后发布 2022财年第一季度财报(截至2021年12月)。

1、整体业绩:收入端和毛利率的双双超预期表现,带来历史最强业绩。收入端超预期表现主要来自于新品发布的iPhone和Mac业务。硬件端和软件端毛利率的优异表现,带来整体毛利率的超预期。特别是硬件毛利率在高价机和自研产品的推动下,在近六年以来再次突破38%。

2、iPhone:出货量受制于供应紧张,价格端力挽狂澜实现超预期。根据Canalys的数据,苹果手机本季度出货出现负增长,这也于此前管理层披露的供应紧张相符合。在这出货数据下,市场对本季iPhone业务给予不太乐观的展望。然而新品发布带动高价机型的热销,iPhone在本季度的出货均价站上了900美元的新台阶,给市场交出超预期答卷。

3、iPhone以外其他硬件:Mac及可穿戴业务超预期,iPad低迷不及市场预期。虽然整个硬件端在本季度都受到零部件紧张的问题,而在自研芯片产品和AirPods 3的推动下,Mac和可穿戴业务还是取得超市场预期的成绩。iPad在疫情因素退却下,叠加零部件的问题,在本季度出现同比下滑的情况。

4、软件服务:软件用户端量价齐升,超越市场预期。本季度软件服务在收入和毛利率上,双双获得超预期的表现。从量价的层面看,设备数目创新高和单设备ARPU值增长,带来本季度的超预期表现。截止2021年末苹果平台设备数已经达到18亿台,同比增长9%。同时单设备的ARPU值从9.5美元提升至10.9美元。

整体观点:苹果公司在本季度交出了一份超预期的满意答卷,其中最大的亮点在硬件端。

在遭受零部件短缺等问题下,硬件端多项业务仍取得超出市场预期的成绩。iPhone是公司收入的最大来源,本季供应紧张影响出货量的同时,在价格端的优异表现再次证明苹果在高端手机市场的地位。Mac和AirPods 3等新品的销售情况,也验证了苹果的研发实力和产品打磨能力。最让人惊喜的是,在供应不利的局面下苹果的硬件毛利率能继续向上抬升,表明苹果的产业链地位完全有能力将成本等因素进行转嫁。

软件端,受益于硬件端出色表现带来的设备数净增长以外,构建平台生态而形成的规模优势推动软件服务业务的毛利率继续上行。

本季度的优异表现,继续展现出苹果软硬一体化的能力。苹果凭借自身能克服一些困难,但这季度及下季度苹果公司仍会受零部件短缺的影响。公司预期本财年二季度收入仍将保持增长,但增速将低于本季度。此外,也应关注近期科技股呈现较大波动的风险,市场主要是对美联储加息存在担心,可能会侵蚀科技股的未来收益价值。

市场风险主要在于科技股整体估值方面,就公司业绩层面,苹果已经交出了一份接近满分的答卷。本财报不仅展现了苹果在产品和产业链上的实力,也带来了公司未来发展和业绩上的信心。

本次财报详细内容,详见下文:

一 关于苹果,要知道什么?

苹果是智能手机市场最具品牌力的公司,将手机市场从传统机时代加速推进至智能机时代的同时,也带来了构建生态进行变现的新模式。而今,苹果的软件服务毛利占比达到1/3。对苹果的研究,已经不仅仅是一家卖手机的纯硬件公司,而是科技公司中软硬一体化的典型代表。

通过苹果的公告进行业务拆分,主要有硬件和软件两部分:

硬件业务:iPhone业务仍是苹果营收组成的最主要部分,所以手机出货量和出货均价是收入能否达预期的关键。本季度苹果虽然再次成为全球第一的手机品牌,但在供应紧缺的情况下,出货量方面出现了同比下滑,那么本季度iPhone业务和总收入上能否达到预期表现呢?

软件业务:主要包括广告、订阅服务等业务,虽然在收入中占比并不大,但由于相比于硬件端有更高的毛利率,所以软件业务的表现将成为影响公司毛利率及最终业绩的重要因素。

由于智能手机已经成为市场化的成熟市场,公司开始考虑对新业务市场的布局。借助软硬一体化及自身生态上的优势,苹果有望在AR/VR、汽车等领域的发力。新业务产品的落地,有望给公司带来新的增长曲线。

数据来源:公司财报,长桥海豚投研整理

关于本次财报,长桥海豚君主要关注以下几个问题:

** 整体业绩vs市场预期:公司整体收入、软硬件情况、毛利率、营业利润等表现如何?是否超预期或低于预期?

** iPhone业务:手机出货量基本在Canalys等机构公布的市场份额下已经有所预期,而收入端的变化,更多来自于手机出货均价的变化?那么在新品发布的下半年,iPhone出货均价能否提升?

** iPhone外其他硬件:疫情期间受益的iPad和Mac业务季度表现如何?Apple Watch S7以及AirPods3等新品发布,对本季度可穿戴等其他硬件的表现能否有所拉动?

** 服务业务:零部件短缺致使iPhone等硬件端出货受影响,那么软件服务上能否有超预期的表现?持续提升的软件服务毛利率能否继续站稳在70%?

二 整体业绩

收入和毛利率的超预期表现带来历史最强业绩

2.1收入端:2022财年第一季度苹果公司实现营收1240亿美元,同比增长11.3%,超彭博一致预期(1191亿美元)。创历史新高的季度收入主要来源于2021年下半年新品发布的iPhone和Mac业务的发力,其中仅有iPad业务低于预期外,其余各项业务均取得超市场预期的表现。

此外苹果公司本季度收入增速下滑至11.3%的低双位数。对收入增速的分析,从硬件和软件的两方面看。本季度苹果的软件业务增速24.1%,仍然保持在20%以上的稳定水位。而苹果在硬件业务增速滑落至9.1%,主要是由于过去一年苹果公司的硬件端(iPhone)在竞争对手份额退出的受益影响逐渐淡化,硬件出货从非常态下的高增速逐步回归于常态。短暂的非常态高增后,手机等硬件市场竞争又回归至产品力的比拼。

来源:公司财报,长桥海豚投研

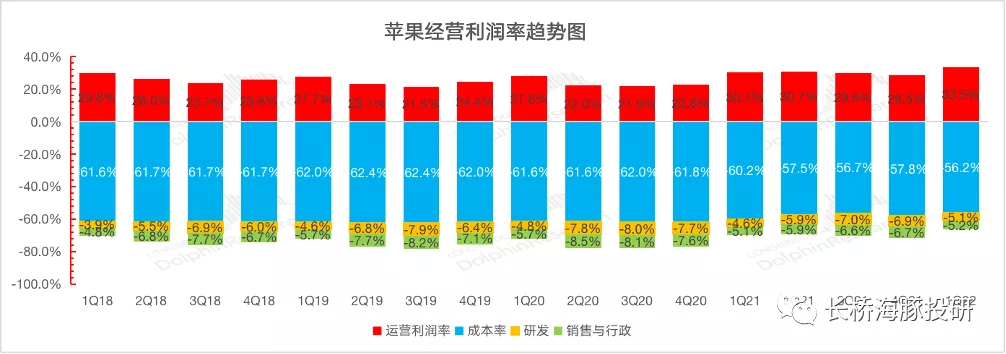

2.2毛利率:2022财年第一季度苹果公司毛利率43.8%,同比增长4pct,超彭博一致预期(41.9%)。市场本身预期苹果公司毛利率在零部件短缺影响下可能出现季度下滑,然而最后苹果财报交出了逆势上升的趋势。

拆分软硬件毛利率来看,本次苹果毛利率抬升的原因:

本季度苹果公司软件业务毛利率提升至72.4%,已经站稳70%以上的水位。而最引入注意的是在硬件业务毛利率,苹果硬件业务本季度毛利率达到了38.4%,苹果公司硬件端近6年来再次突破38%的大关。从苹果本季度硬件端毛利率表现来看,虽然零部件短缺对苹果产生影响,但公司通过下半年高价的iPhone和自研芯片的Mac产品进行了转嫁,进一步提升了公司硬件端的毛利率水平。软硬端毛利率的双升带来本季度毛利率的超预期表现。

来源:公司财报,长桥海豚投研

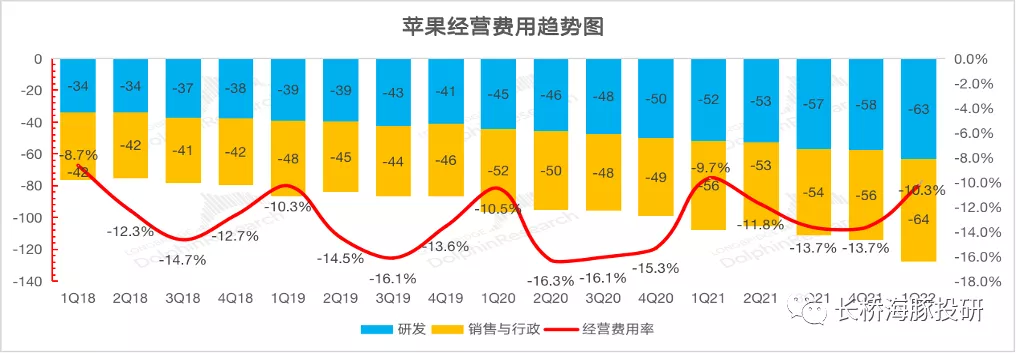

2.3经营利润:2022财年第一季度苹果公司营业利润415亿美元,同比增长23.9%,超彭博一致预期(373亿美元)。经营利润的超预期表现,最主要得益于毛利率的超预期表现,而经营费用率基本保持平稳。本季度苹果公司的经营费用率10.3%,同比增长0.6pct。其中销售与行政费用率基本维持去年同期水平,而研发费用率同比略有上升0.5pct。

三 iPhone:强势价格,超越市场预期

分各业务来看,首先看iPhone,这是苹果公司最大的收入来源。2022财年第一季度iPhone业务收入716亿美元,同比增长9.2%,超彭博一致预期(677亿美元)。本季度iPhone业务超预期的表现主要来自于2021年下半年新品发布,Pro和Pro Max版本的热销带动iPhone出货均价的提升。

来源:公司财报,长桥海豚投研

在上季度苹果电话会管理层提到,公司产品上受零部件短缺的影响。那从本季度iPhone业务的量和价关系来看,本季度业务超预期表现的点和公司缺货情况。

1)iPhone出货量:在本季财报披露前,Canalys已经对季度各品牌出货情况做了披露。2021年第四季度全球智能手机市场同比仅增长1%,同时苹果的市场份额从23%下降到22%。由此推算,本季度iPhone手机出货量出现了同比下滑。公司在本季出货量下滑表现有受到上季度电话提到缺货情况的影响;

2)iPhone出货均价:由于Canalys数据的披露,本季度iPhone出货量已被市场消化,并给予本季度iPhone业务不太乐观的市场预期。然而本季度iPhone业务大超市场预期,主要来自于iPhone出货均价的超预期表现,这也是本财报的主要关注点。结合iPhone业务收入和出货量测算,本季度iPhone出货均价取得双位数增长,达到900美元以上。这其中主要得益于iPhone新品发布带动的Pro和Pro Max版本热销。总体来看,虽然本季度iPhone产品有受到缺货的影响,但是凭借在高价版的热销在出货均价上力挽狂澜,实现iPhone业务的超预期表现。

四 iPhone以外其他硬件

Mac&AirPods3新品助力,弥补iPad颓势

4.1 Mac业务

2022财年第一季度Mac业务收入109亿美元,同比增长25.1%,超彭博一致预期(95.3亿美元)。本季度Mac业务超预期的表现,主要来自于搭载自研新品的Mac新品市场热销拉动。

PC市场本身是在疫情下受益的部分,而随着疫情逐渐平稳,整个PC市场过去几个季度的高增长不在。而Mac在PC市场中仍能获得25%的高增速,主要得益于公司的自研芯片。随着搭载自研芯片Mac的出货,苹果在PC市场的占有率有望继续提升。

来源:公司财报,长桥海豚投研

4.2 iPad业务

2022财年第一季度iPad业务收入72亿美元,同比下滑14.1%,低于彭博一致预期(81亿美元)。

本季度在iPhone的各项业务中,仅有iPad业务低于市场预期。这主要是由于iPad本身是在疫情下推动的居家办公、居家学习和娱乐的方式,在此前几个季度都获得了持续的高增长。而随着疫情影响的减弱,整个平板市场需求端出货回落,再加上零部件短缺的影响下,iPad业务也在本季度录得八个季度以来的首次同比下滑。

来源:公司财报,长桥海豚投研

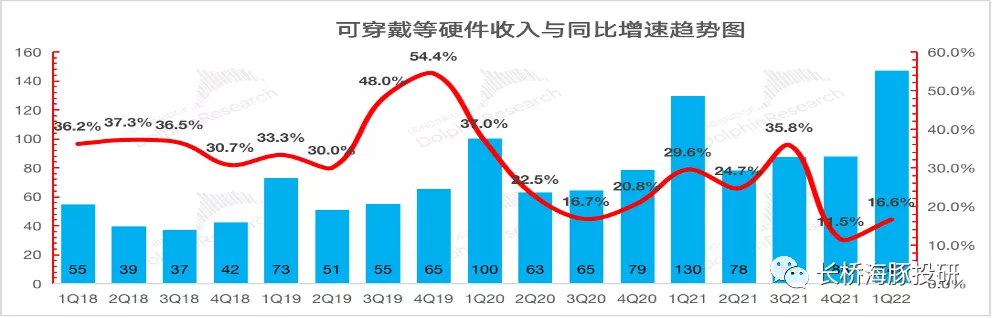

4.3 可穿戴等其他硬件

苹果硬件端除了“明星三大件”外,其余硬件端收入主要以可穿戴等产品为主。2022财年第一季度可穿戴等其他硬件业务收入147亿美元,同比增长16.6%,高于彭博一致预期(142亿美元)。本次增长主要得益于,2021年下半年Apple Watch S7以及AirPods3等新品的拉动。

尤其是业务分项中,AirPods作为明星单品,最为市场关注。而在无线耳机快速渗透后,AirPods销量出现疲软的态势。但本次AirPods3新品的发布,对苹果产品的销量端有了明显带动。结合产业链调研,AirPods在2021年四季度出货量在2500万台以上,并且市场预期整个产品在2022年有望重新取得20%以上的增长。

五 软件服务

软件层量价齐升,再超市场预期

2022财年第一季度软件服务收入195亿美元,同比增长24.1%,高于彭博一致预期(186亿美元)。软件服务的增速保持在20%以上,继续呈现平稳增长。在软件服务中,最让人关注的是软件服务的毛利率水平,在本季中软件服务毛利率继续提升至72.4%。

从量和价的层面来看,本季苹果软件服务的增长来源。截止2021年年底,苹果现在有18亿的活跃设备,去年同期16.5亿,同比增长9%,增长主要来自于使用设备数目的净增加。进而再测算单设备的ARPU值,本季度苹果公司单设备的ARPU值从去年同期的9.5美元提升至10.9美元,同比增长13.9%。量价齐升,带来本季度软件服务业务再次超预期的表现。

来源:公司财报,长桥海豚投研

本文来源于长桥海豚投研微信公众号;智通财经编辑:文文。