前言:年初以来市场遭遇颠簸,有美联储加息甚至缩表担忧升温因素影响,更多则是国内市场自身微观流动性的负反馈才是主要矛盾。连续调整后,我们跟踪的四个指标已显示市场利空释放较为充分、调整接近已尾声。

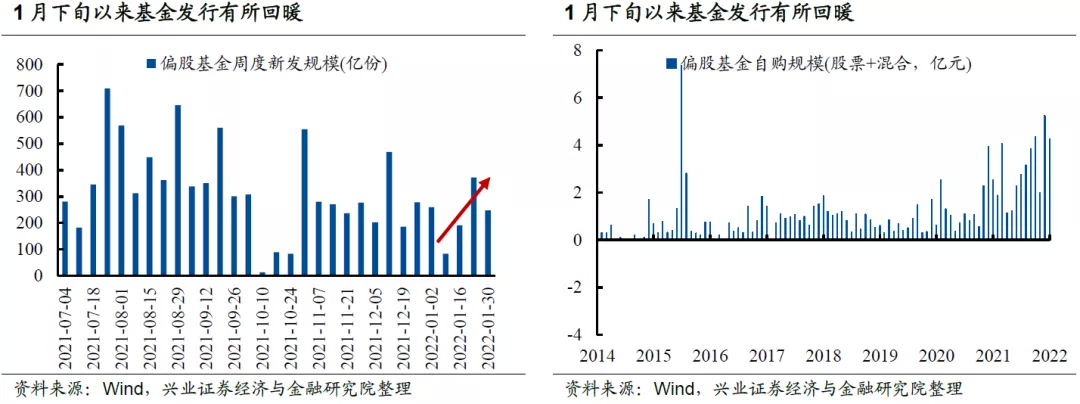

指标一:基金发行已在回暖,自购规模显著增加

年初基金发行遇冷,一度引发市场关注。由于开年基金发行往往迎来“开门红”,因此今年1月基金发行排期依旧密集,共有60只偏股型基金(股票型+混合型)将在1月开始认购,预计募集规模超4000亿元。但截止1月14日,偏股型基金仅累计发行274亿(第一周83.5亿、第二周190.2亿),不仅低于披露的平均募资规模上限,还远低于去年12月单周平均284亿、2020年1月单周平均287亿、以及2021年1月单周平均954亿的发行规模。

但1月下旬以来,基金发行已在回暖。我们在1月20日报告《四问四答近期基金发行遇冷》中已经强调,“复盘历史,基金发行遇冷往往是由于A股下跌导致赚钱效应降低以及市场风险偏好回落”,“随着市场逐步企稳,基金发行也有望回暖,后续单月千亿发行仍将是常态”。近期基金发行已在回暖,1月17日至25日偏股基金新发619亿,年初以来累计发行892亿,基本回到正常水平,将为市场提供增量资金。与此同时,近期基金自购规模也显著增加。2021年12月偏股基金自购5.23亿元,创2015年7月以来新高。2022年1月至今再度自购4.25亿,同样处于2021年高位。显示从基金管理人的角度来说,当前市场也已处于底部区域。

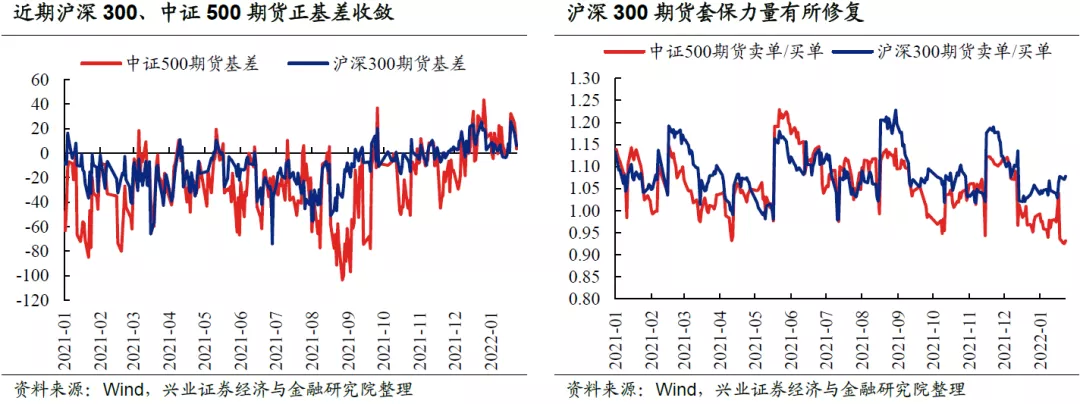

指标二:IF、IC正基差开始收敛

2021年四季度以来,随着市场波动加剧,尤其是风格快速切换与打新策略表现不尽如人意,使得对冲产品的表现整体不佳,无论是公募还是私募的净值均有所回撤。根据兴业证券金工团队的测算,2021年9月1日至2022年1月14日,公募对冲类型基金的区间收益率为-2.56%,私募对冲策略精选指数的区间收益率为-2.32%。对冲类型基金表现不佳引发产品赎回,导致股指期货的空头套保力量减弱,成为2021年9月以来股指期货基差持续收敛、甚至转为正基差的重要原因。特别是近期股市大跌的同时股指期货正基差仍在扩大,很大程度来自量化产品平仓、解杠杆力量的推动。

但本周,沪深300、中证500期货正基差显著收敛,其中沪深300期货卖单卖单比再度回升,或预示着来自量化资金解杠杆的压力已显著释放。

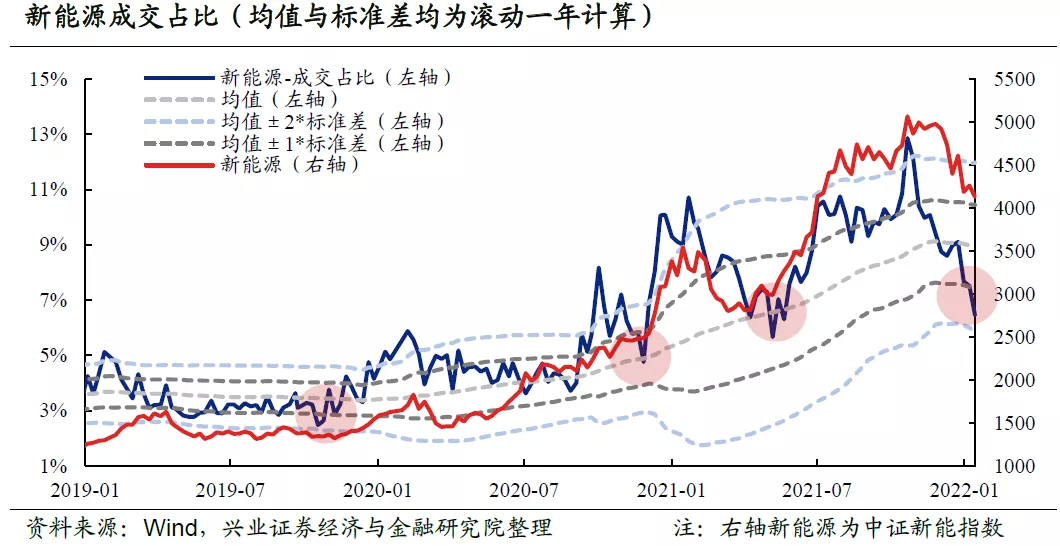

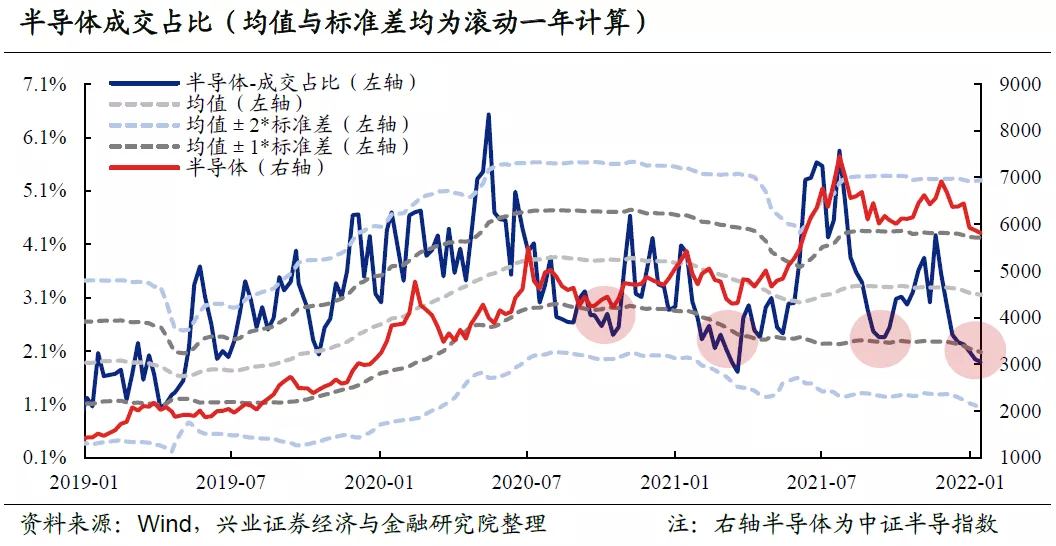

指标三:热门赛道拥挤度显著回落

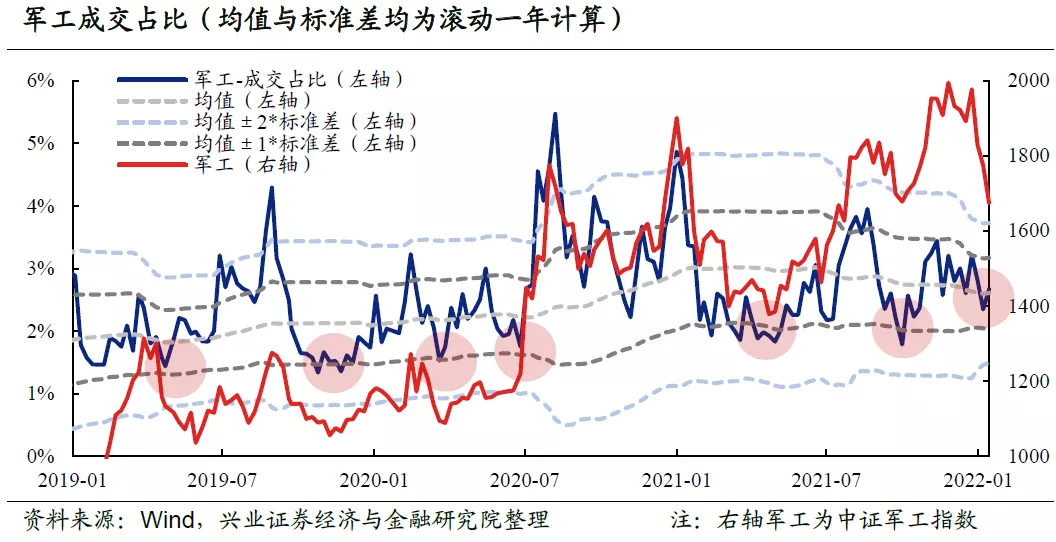

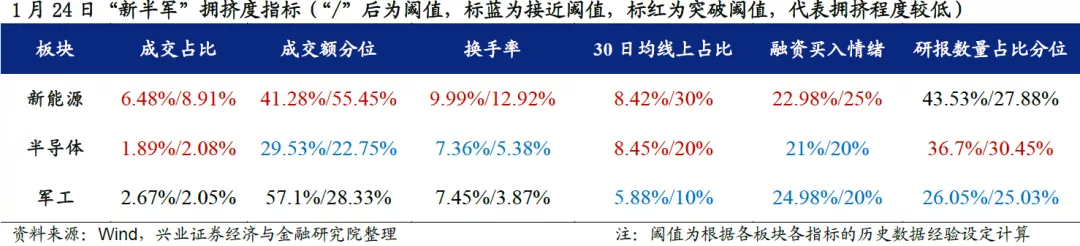

从拥挤度指标看,以“新半军”为代表的热门赛道当前拥挤度已回落至低位,来自交易拥挤、资金仓位调整方面的压力释放较为充分。结合成交占比/成交额分位、换手率、30日均线上个股占比、融资买入情绪、研报数量占比分位五大拥挤度指标来看,”新半军”中,新能源板块的拥挤程度大幅回落,拥挤度指标多已大幅低于阈值下限;半导体板块拥挤度也大幅降低,拥挤度指标均已低于或接近阈值下限;军工板块交易拥挤度较前期也显著回落,大部分指标也回落至均值上下。

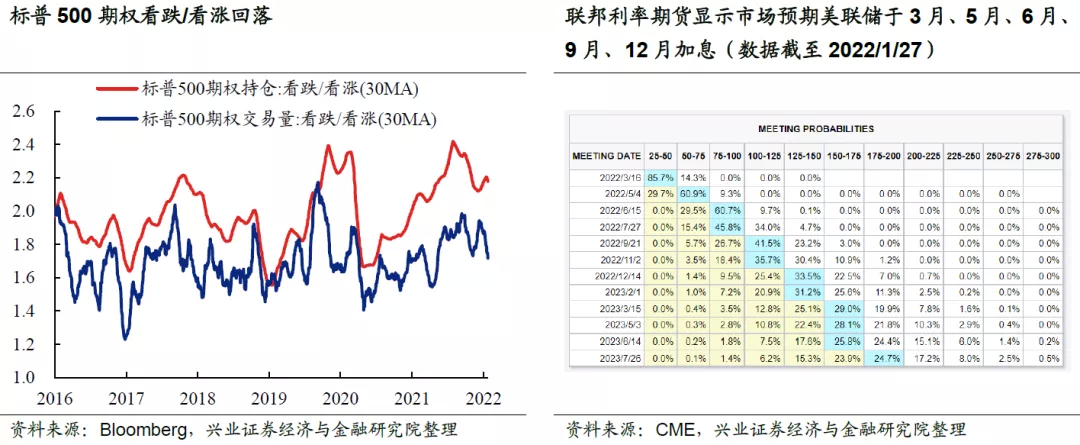

指标四:标普500期权看跌/看涨回落

年初以来,随着美联储加息甚至缩表担忧升温、美债利率大幅上行导致美股尤其是美股科技股和高估值白马大跌,一度引发国内市场担忧,也进一步加深了A股新能源、半导体等高估值板块调整压力。

当前,尽管美联储1月议息会议声明新增表述“将很快上调联邦基金利率的目标区间”,鲍威尔也表示“如果一切条件适合,将考虑从3月开始加息”,坚定释放鹰派信号,但整体仍符合市场预期,市场甚至已开始博弈3月加息50bp、2022年内加息5次的极端情况。对于美股,近期大跌后,标普500看跌期权与看涨期权交易量之比已显著回落,预示着美股调整或已接近尾声。后续对国内A股市场的影响也将逐渐减小。

风险提示:关注政策宽松不及预期等。

本文编选自兴业证券尧望后势微信公众号,分析师:张启尧、胡思雨,智通财经编辑:杨万林