从热点、风口,到产业化落地,人工智能行业逐渐步入成熟。随着感知平台、数据平台和应用平台积累沉淀促进企业数字化落地,人工智能技术发展带动传统产业数字化转型需求提升。

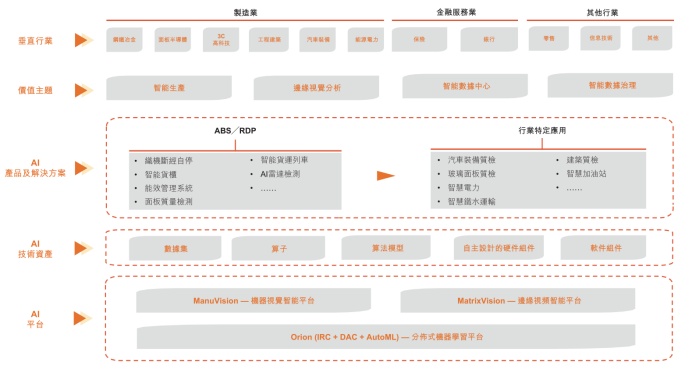

当前,AI企业的发展焦点由“技术突破”转向了“商业成长性”,其中垂直领域的软硬件一体化解决方案则成为主要商业模式,多数AI企业以结合自身核心技术下沉至最具竞争优势的两三个垂直领域作为发展路径。

对此,申万宏源在研报中表示,市场充分认可AI赛道的长期成长性,中短期市场关注AI的应用场景和落地节奏,AI企业的落地能力成为主要分化。而展望2022年,成熟的应用场景涌现、十四五政策密集催化、AI独角兽上市潮开启将成为加速AI行业落地的三大机遇。

2021年底,商汤科技正式于港交所挂牌成功,于上市三天内实现98.2%累涨,给人工智能行业带来了空前关注度,打响此轮AI独角兽上市潮的第一枪。

目前,AI概念股在港股市场中仍属稀缺性标的。而随着创新奇智(02121)完成招股,并将于1月27日在港交所挂牌上市,港股市场中也将迎来AI上市潮中的又一家AI企业新星。

引领AI上市潮 饮“AI+制造”头啖汤

作为本轮AI上市潮中率先“吃肉”的企业,创新奇智虽成立时间相对较晚,但却已在2020年中国企业级人工智能解决方案市场中打破“AI四小龙”格局,成为中国第三大AI技术驱动型解决方案提供商。

当前,人工智能解决方案目标市场主要分为to G和to B两个方向。在发展焦点转为商业成长性的当下,做好技术与应用场景的结合,基本上成为了人工智能行业商业模式的必然。

而当机器视觉类 AI 公司扎堆于安防、零售等领域时,创新奇智则将目光聚焦在了玩家较少,但同样具备想象空间的制造、金融赛道之上。如今,“AI to B”已成为了创新奇智的一大标签。

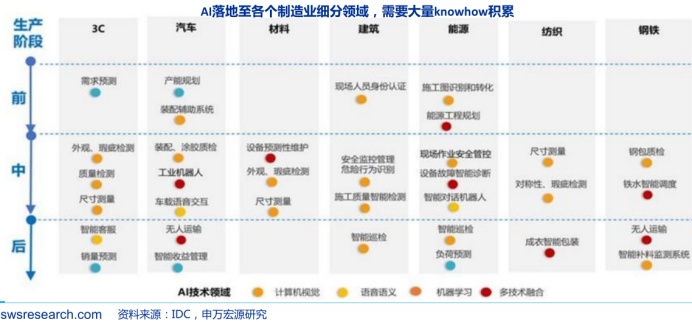

据申万宏源在研报中指出,AI技术落地至制造业的应用场景丰富,当中典型的应用场景包括:智能质检、智能设备运维、智能巡检如电力、能源、化工等企业的智能监控、智能巡检、智能预警等。而这一过程中,企业对于行业knowhow的积累则成为关键。

智通财经APP了解到,过去三年间,通过从灯塔客户切入市场、打造标杆项目,创新奇智已累计为400余家客户提供基于AI的产品及解决方案,包括通过与国家级大型制造龙头企业战略融合,打造AI商业化落地的独特模式,已积累大量标杆案例及行业know-how。

通过策略性聚焦细分赛道,创新奇智现已发展成为国内制造业人工智能解决方案市场第一大人工智能技术驱动型解决方案提供商,于2020年市场份额达2.1%,为第二名的两倍。由此随着此次公司成功上市,创新奇智也将迎来港股“AI+制造”第一股的称号。

从赛道来看,人工智能行业正迎来爆发式增长。根据沙利文数据,2020 年中国企业级AI市场约占整体AI市场的75.0%,预计2025年将增至约80.0%;对应市场规模达约1394亿元,预计2025年将达约8366亿元,复合年增长率为43.1%。

而其中,工信部等八部门于2021年底联合印发《「十四五 」智能制造发展规划》指出,到2025年,规模以上制造业企业大部分实现数字化网络化,重点行业骨干企业初步应用智能化;智能制造装备和工业软件市场满足率分别超过70%和50%,培育150家以上专业水平高、服务能力强的系统解决方案供应商。

在企业和政策双重推动下,制造业成为市场体量巨大且玩家稀少的领域之一。随着数字化和智能化技术的更全面采用,沙利文预计,中国制造业的人工智能解决方案市场预计将于2025年达约人民币649亿元,2020-2025年复合年增长率为48.3%。

作为一家企业级AI解决方案提供商,创新奇智仅用了三年时间便成为国内制造业人工智能解决方案市场的头部企业,并也在企业级人工智能解决方案市场中迅速进入第一阵营。考虑到公司聚焦于当前玩家较少而长坡厚雪、具备长期价值的制造业细分赛道,创新奇智将有望成为极具投资潜力标的之一。

规模经济效应显著,有望即将迎来盈利拐点

智通财经APP了解到,对于制造业而言,“软硬一体”的AI解决方案通常更易于部署。与传统意义上的纯软件平台不同,创新奇智ManuVision工业视觉平台支持与工业光源、工业相机、机械手、控制器等外部硬件设备兼容,灵活集成在企业原有生产线上,无需对产线做特殊改造,降低企业应用人工智能的难度和门槛。

结合早期通过定制化解决方案加深对行业、场景的理解累积,这一高灵活性的“软硬一体”方案业逐渐帮助创新奇智建立起了护城河。

凭借在“技术”和“行业理解”上建立的双壁垒优势,创新奇智选择采取“1+N”合作与“1*N”的扩张模式,一旦公司从某一应用场景切入,与灯塔客户建立AI产品及解决方案组合,其便可随即透过在相同垂直行业提供服务接洽类似公司,在相同的行业扩张业务。

由于制造业替换成本相对较高,客户对上游技术供应商较易形成高粘性并产生复购。而随着创新奇智对行业、场景know-how的加强,其便可从过去的项目中抽象出共性部分,形成模块化产品,从而带来收入增长的乘数效应,也为公司未来的可持续经营奠定了基础。

可以看到,在过去三年的发展中,公司这一商业模式已经基本走通,并形成正向循环。其中,从客户数量来看,创新奇智制造业客户数量由2018年的16名大幅增加至2020年的93名;金融行业客户数量由2018年的2名增至2020年的18名。2020年,优质客户以美元计算的复购率达到112.7%。

从过往的财务数据表现看,公司营业收入也于过去三年展现出强劲的增长动能。2018-2020年度及2021前三季度,创新奇智分别实现营业收入3720万元、2.29亿、4.62亿、5.53亿,2018-2020营收复合年均增长率252.5%,2021前三季度同比增长85.8%。其中,来自制造业和金融业的营收增速于近几个报告期均保持大两位数以上的增长。

随着营收规模的扩大,来自公司业务特性的规模效应也逐渐显现。经调整净亏损率由2018年的122%逐年缩窄至2021年前三季度的14.6%,亏损收窄趋势显著,业绩潜力加速释放。

值得一提的是,在“1+N”合作与“1*N”的扩张模式下,创新奇智的销售费用及管理费用远低于行业平均水平。人均创收、四费控制、收账进度、资产流动性等方面也逐步向成熟公司看齐,优于同行业成长期公司。随着规模经济的开展,公司有望即将迎来盈利拐点。

当前,公司处于业务发展期仍尚未盈利,考虑到公司2021年前九个月收入增速为85.8%,假设21年全年收入增速与前三季度相仿,安信国际基于创新奇智20年收入4.62亿元计算,预测其2021年收入为8.6亿人民币,对应P/S估值倍数为14.0-14.5倍。

而由于当前AI独角兽的商业模式和所处的赛道各异,但大体上均以“软件平台+硬件配套”解决方案为主。商汤2020年营收5.2亿美元对应15-20倍PS水平;云从2020年7.6亿元人民币营收对应35倍左右PS;旷视、依图等在一级市场估值普遍在15-20倍PS水平。相比较之下,创新奇智估值水平则处于合理区间。

在市场前景广阔的AI领域,不少有实力的企业已积极推进上市进程,形成AI企业上市潮。而疫情在2022年有望结束,加深市场回暖、跨境资本流动加速预期。随着AI独角兽在港交所及科创板上市进度的加快,AI板块也有望迎来更高的关注度和估值锚。

作为企业级AI细分赛道上的龙头,以及率先闯关资本市场的AI独角兽,随着创新奇智此次在港交所挂牌成功,公司将有望率先享受“智能制造核心概念股”红利。