一、周度观点:为何市场风格“大小切”的演绎才刚刚开始?

当前主板注册制与相关的退市制度全面加速,结合一季度稳增长下社融等指标技术性企稳预期落地,此时权重股、大票为代表的上证50或将占优,而中小市值公司或面临一定程度调整。2021年市场风格以中小盘占优为主线,背后原因在于全球供应链短缺推升的原材料阶段性涨价对中小风格股票的持续催化。相比之下,大盘价值板块则受疫情防控、反垄断及共同富裕等政策冲击,估值水平“高位跌落”。但在2022年经济仍然保持L型存量特征下,稳字当头下的政策纠偏,更可能扭转市场风格切换。

为何这种风格切换或刚刚开始?

1)2021年开始的大小盘风格切换发生于2月,主板注册制因蚂蚁上市全面延后,这带来了小票供给减少与退市制度延后的预期,其后年中伴随北交所推出和国家引导资金进入“专精特新”,中小盘风格持续占优。但今年情况正好相反:主板注册制是今年资本市场最重要政策,小票供给增加与退市制度加速,并试图引导资金进入主板;

2) 估值角度看,当前A、H股低估值央企龙头的股息率与全球主流市场相比处领先,而估值全球靠后,估值修复理所应当;而从市场资金结构来看,公募基金、外资对此类板块持仓比例较低;

3) 考虑到今年民企与民营房地产企业等内生动能的弱化,稳增长与稳就业的主体,央企龙头或受到更多资金流动性及政策呵护,在此基础上,今年作为“国企改革三年试点收官年”和“换届年”,国企特别是去年有国改动作的企业,今年将有强烈的市值管理及业绩释放的动力。

4) 由于近年来IPO速度过快,各板块只能呈现“此消彼长”的特点,上证50低估值央企蓝筹上涨必然依靠资金从中证1000小股票流出作为“代价”,因此要关注去年领涨的高位小股票、题材股等的风险。

5) 低估值蓝筹买什么?配置建议上:我们提示积极布局明年一季度的中期逻辑没有发生改变。宏观政策有发力空间、社融技术性企稳及明年经济增速仍处于合理范围的共同作用下,低估值蓝筹将有确定性的修复机会。1)主板注册制下,券商为代表的金融股;2)电力、铁路等中央财政集中发力的板块;3)去年有国改动作且有盈利提升催化的国企龙头;4)高分红公用事业化的板块。

二、以史为鉴:宽货币、宽信用阶段市场风格是如何切换?

2.1宽货币及宽信用阶段:大小盘表现如何?

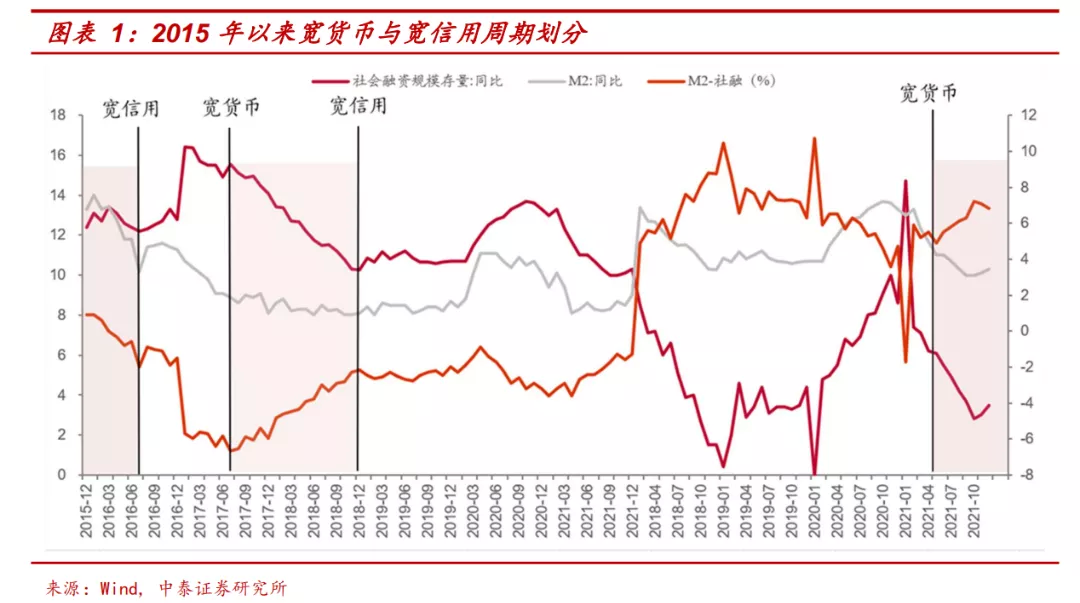

纵观2022年全年,伴随后续宽松货币政策进一步落地,信用修复有望持续,“宽信用”可期。根据过往复盘经验,宽货币是走在宽信用之前的信号标志。宽货币(M2-社融存量上升阶段)之后三季度左右信用(社融规模存量)大概率企稳回升,宽货币需配合宽信用政策才能实现助力稳增长。2021年以来,央行积极发力“宽货币”,运用多种货币政策工具组合,全面降准后结构性降息,叠加MLF以及LPR的调降,2021年11月,社融增速拐点向上,信贷改善苗头显现。因此我们认为:2022年,伴随后续宽松货币政策进一步落地,信用修复有望持续,“宽信用”可期。

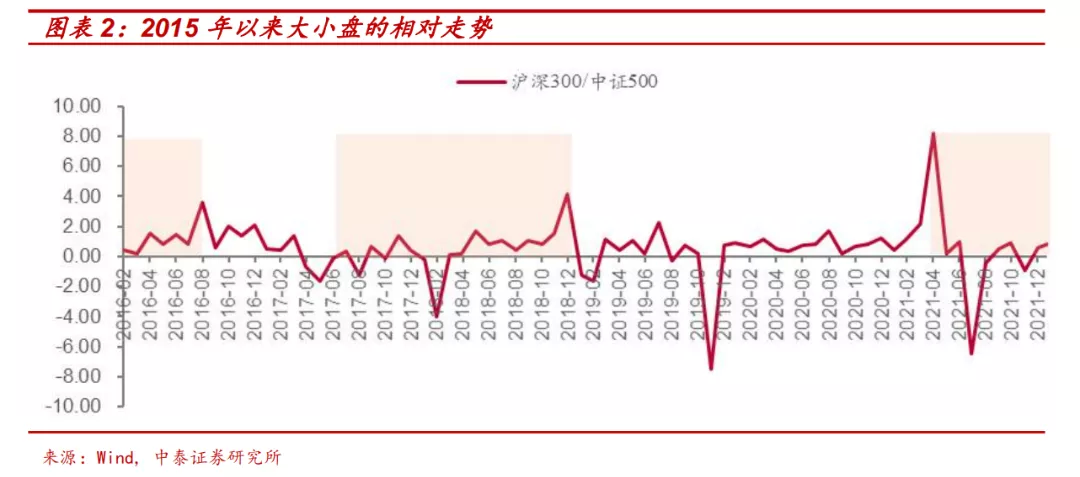

从历史上看,宽货币向宽信用的转变将引导市场风格的切换。在这里我们选择以沪深300指数来衡量大盘股,中证500指数来衡量小盘股,通过对大小盘相对表现进行时间段划分,我们可以挖掘出宽货币及宽信用阶段大小盘轮动的规律。

从我们的复盘中可以大体看出,在宽货币初期,小市值风格相对占优,随着“宽信用”开始发力,大盘股逐渐强势。究其原因,主要是由于宽货币时期往往对应于经济总量下行期,大盘相对于小盘缺乏整体趋势性上行的内生动力且宽松的流动性环境也有利于刺激对估值驱动较为敏感的小盘股进行修复。而宽信用时期,经济基本面和流动性共振,经济总量开始企稳,大盘有望在经济增长下维持高景气,而中小盘业绩已经大幅释放,在高基数效应之下,可能具有较大回调风险。

2021年4月以来,伴随新兴产业崛起以及货币政策宽松,小盘股表现持续领先大盘股。但在2021年7月之后,稳增长政策逐渐发力促大盘股扬眉吐气,大小盘风格切换持续演绎。随着当前主板市场注册制与相关的退市制度全面加速,结合在稳增长的大背景下,2021年一季度社融等指标顺利完成技术性企稳,大盘风格或将重新占优。

2.2大小盘风格切换复盘及相关宏观政策环境梳理

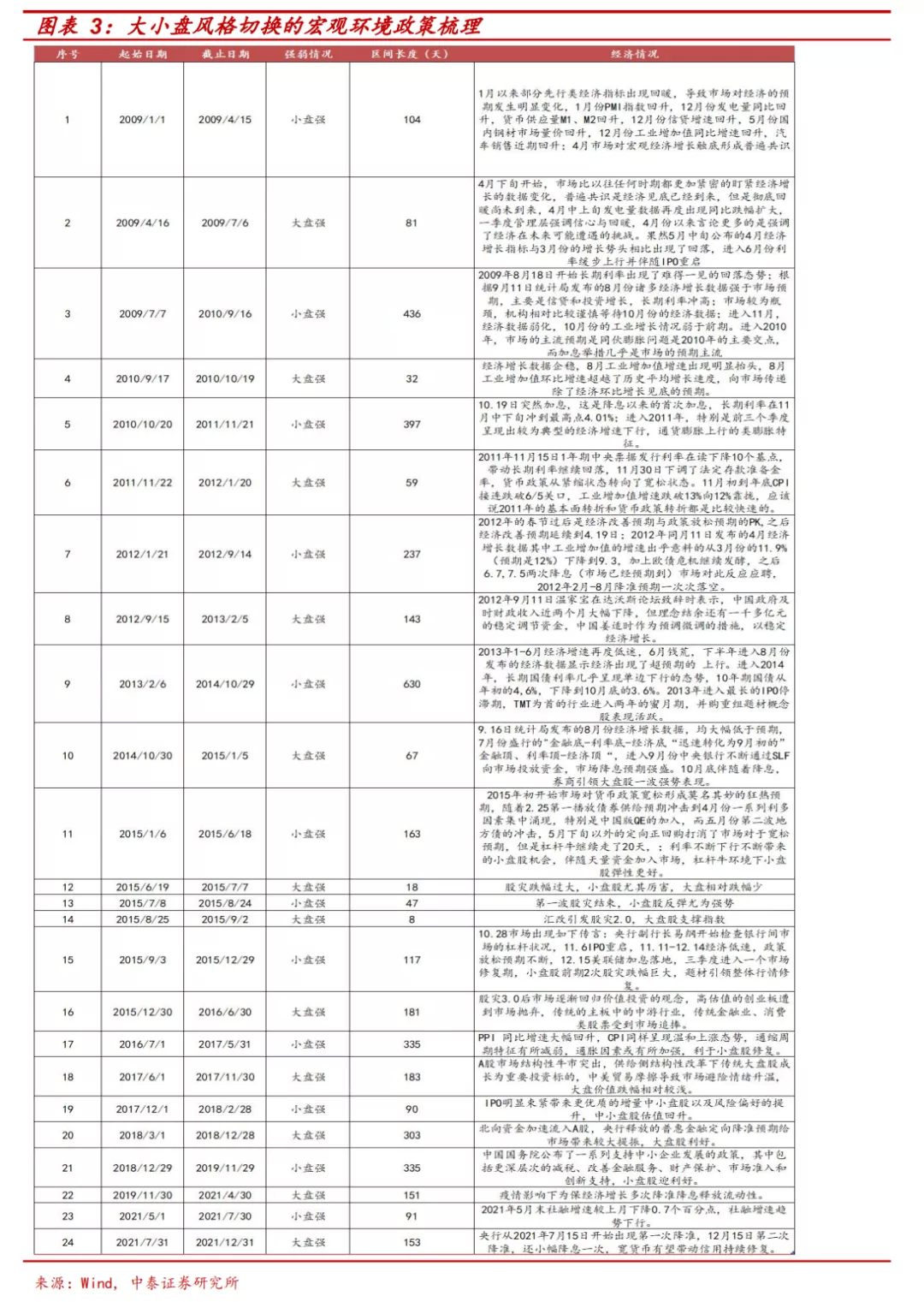

从整体来看,2005年至2007 年 10 月是一次长达两年的股改引发的大牛市,大幅上涨过后,2008 年全年市场大幅回调,上证指数从 6124点下跌至1600 点,2008 年四季度,国家推出四万亿刺激经济计划,开启了 2009 年的小牛市。我们d对2009年至今每个时间段的宏观简单回顾及市场表现简单原因分析如下表所示:

从表中可以大体看出,在宏观经济表现预期得到改善和保持相对宽松政策时候,大盘股票表现往往比较好;反之,小盘股更容易有所表现。另一方面,IPO 供应大幅减少、市场交易资金活跃或者市场面对黑天鹅急速下跌之后,小盘股往往有较好的表现;而大盘股则在市场面对利空事件大幅调整过程中表现更为优异。

三、盈利与估值角度:盈利下行周期下,市场风格向大盘倾斜

2022年初以来大小盘盈利差距呈压缩趋势,大盘增速胜于小盘,目前徘徊于近五年历史均值左右。从历史来看,小盘-大盘收益差与A股盈利走势基本一致,目前A股处于盈利下行周期,市场风格开始向大盘倾斜。

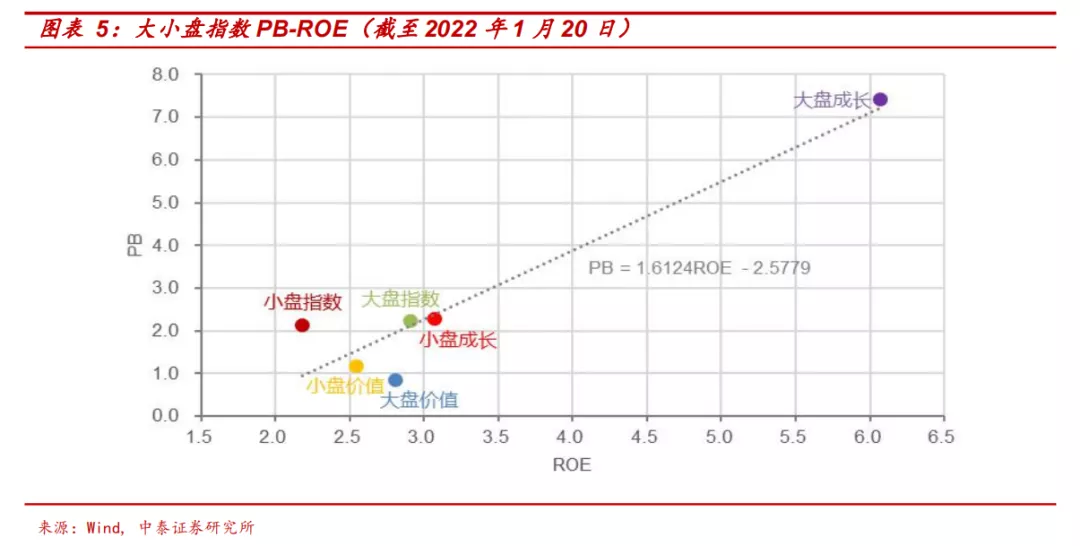

依据PB-ROE模型分析,截至2020年1月20日,大盘指数ROE与估值匹配程度较高,小盘指数处于相对高估位置;大盘成长表现亮眼,大小盘价值均相对被低估。

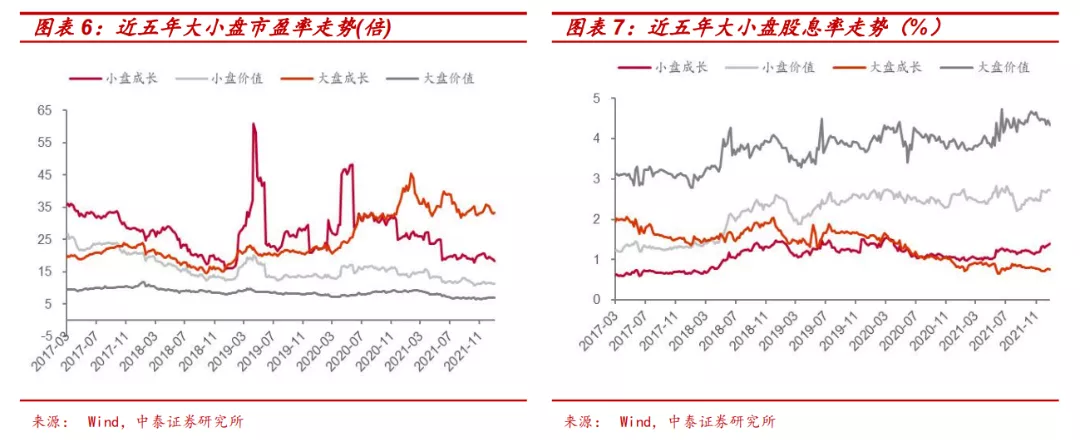

从市盈率角度来看:价值风格相对于成长风格的估值自2015年以来趋势性下滑,目前已处于2010年以来最低的水平。大盘相对于小盘的估值目前依然不低,但随市场调整已开始出现回落。

从股息率角度来看:价值风格增速跑赢成长风格,大盘价值优势较为突出,但也有未来触顶回落的可能性。

3.1“相对业绩优势”是主导风格切换的核心变量

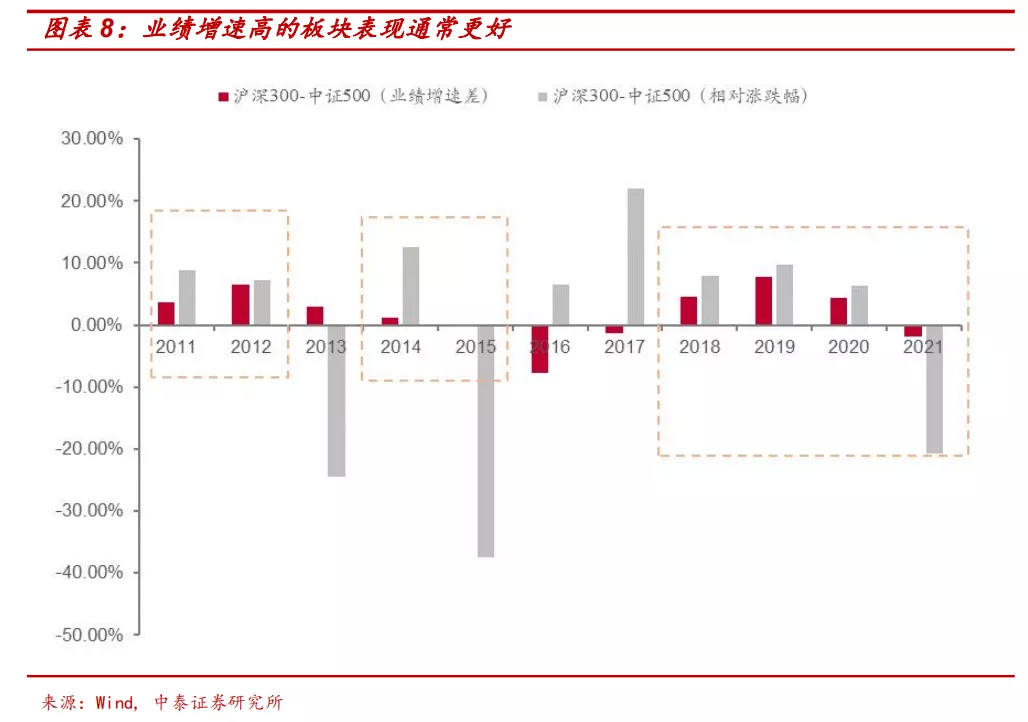

大小盘行情的背后反映的是宏观环境或行业格局变化带来的相对业绩的变化,“相对业绩优势”是主导风格切换的核心变量。从年度维度来看,业绩增速高的板块表现通常更好,2011年至2021年十年间,大小盘业绩增速差(年度归母净利润增速差)与相对涨跌幅变化在多数年份同向,少数年份(如2013、2016-2017)出现背离。

整体上看,相对业绩对于年度大小盘风格有重要影响,而面对背离的情形,此时便需要考虑到利率走向和风险溢价的影响。

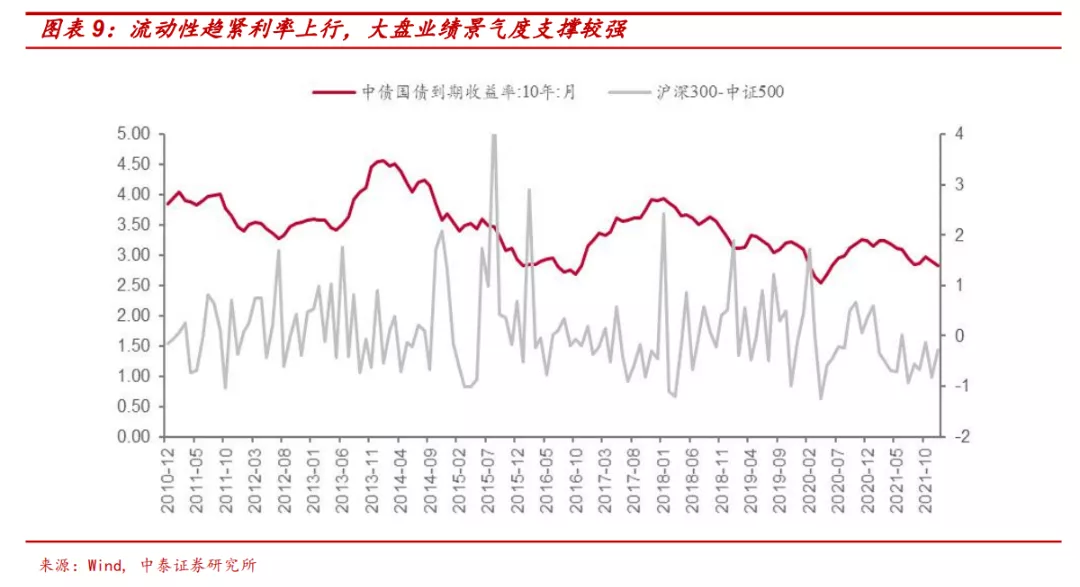

2016-2017年区间,流动性趋紧利率上行提高无风险收益率,大盘的业绩景气度支撑相对较强,有望在企业盈利走低的过程中维持一定韧性,而中小盘股的吸引力被削弱,沪深300-500的估值差继而大幅抬升。

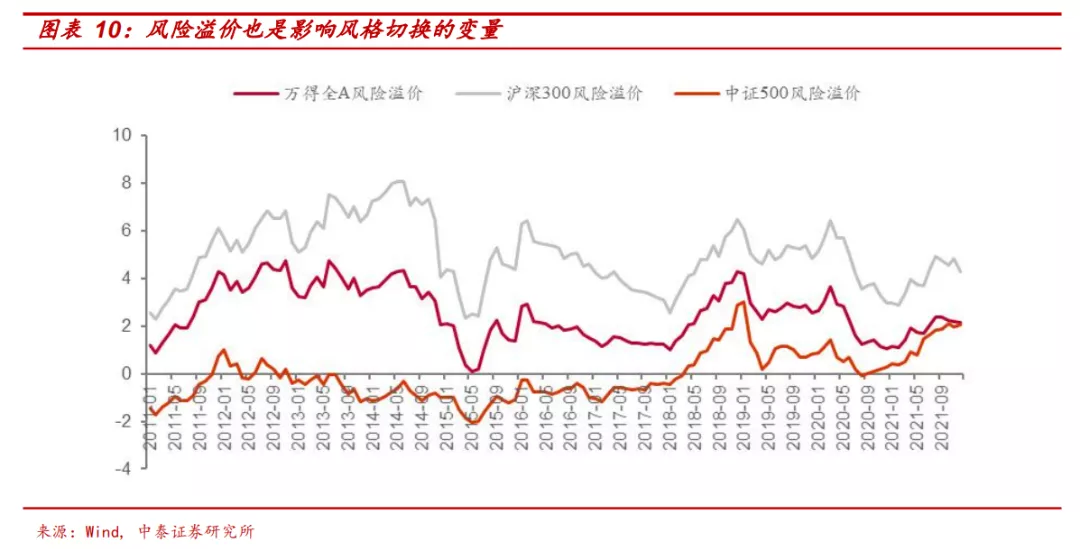

从风险溢价的角度来看,2016-2017年全市场的风险溢价普遍下行,但中证500基本维持不变,甚至面临继续抬升压力,这也顺应了市场重新调整结构、平衡2015年中小企业并购外延带来的商誉减值风险敞口的需求。

3.2大小盘风格切换下,哪些细分行业表现较好呢?

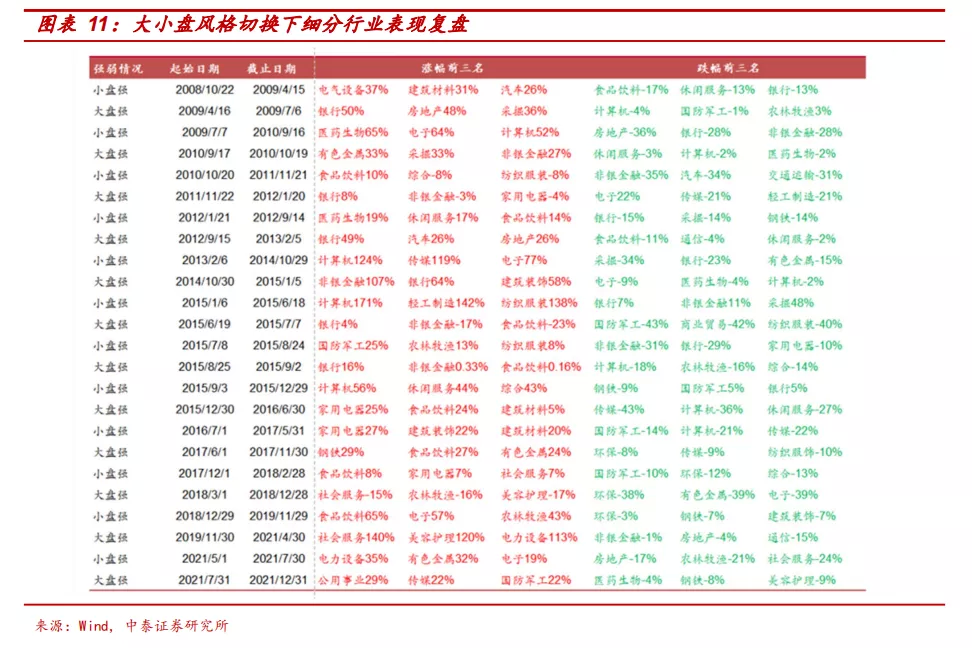

经过我们对1.2划分的各区间段行业涨幅前三名和跌幅前三名的情况梳理复盘,我们发现:大盘强时期,与经济总量更相关的高价值行业,如银行、券商、有色等表现较好,行业涨幅位居前列。小盘强时期,高成长性行业,如电力设备及新能源、电子、计算机等,多有不错表现。

风险提示:以全面注册制为代表的资本市场深化政策落地不及预期,国内Omicron疫情超预期爆发,美联储货币政策及国内货币政策流动性超预期收紧,研究报告使用的公开资料可能存在信息滞后或更新不及时的情况。

本文编选自“修炼投资的水晶球”微信公众号,作者:徐驰、张文宇;智通财经编辑:黄晓冬。