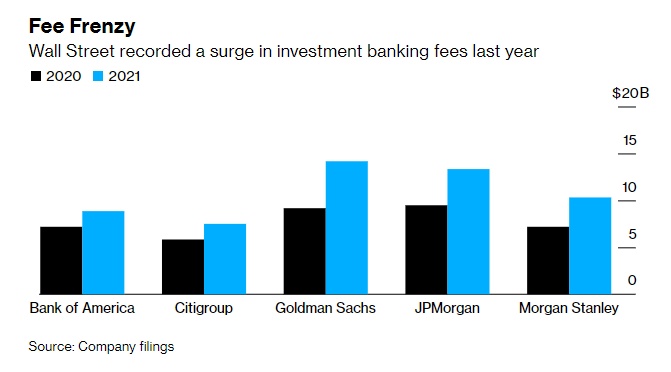

智通财经APP留意到,华尔街五大银行在去年通过发行股票和债券,以及为企业提供并购咨询,创纪录地创造了550亿美元收入。这一数值较2020年增长了40%,主要得益于大量收购交易以及特殊目的收购公司(SPAC)上市。高盛集团(GS.US)的领导人指出,由于近期很多企业的供应链都出现了中断,而企业为了扩大规模,正被迫考虑进行更多收购交易。

投行的高管们在财报业绩的电话会议上强调,他们预计今年会完成更多并购交易。高盛首席执行官David Solomon本周对分析师表示:“从目前的角度来看,我们认为并购活动将继续受到各种因素的推动。”“有趣的是,市场环境中的不确定性实际上助长了这种势头,因为它迫使企业努力寻找能够加强竞争地位的方法。”

去年,华尔街的投行业务收入大幅上涨

而事实上,在去年,贷款业务并没有很大的提升,整个金融业的净利息收入实际上都受到了挤压。此外,许多公司还面临不断上升的成本,因为持续的人才争夺战迫使公司支付更多的薪酬。而投行业务的繁荣对于各银行来说,可谓是雪中送碳。同时,投行业务的大涨也提振了各行在去年的营收。

本文以下部分将讨论去年中金融业内呈现的一些大趋势:

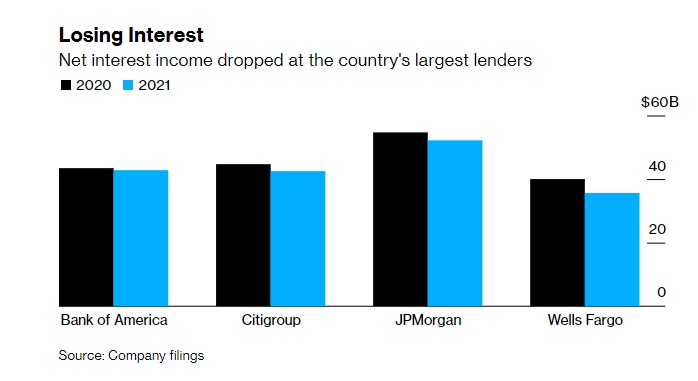

利息收入下降

在第四季度中,美国四大银行(美国银行(BAC.US)、花旗集团(C.US)、摩根大通(JPM.US)和富国银行(WFC.US))的贷款总额小幅上升。不过,全年的净利息收入却大幅下降了90亿美元。

最大的几家银行的净利息收入下降

此外,摩根大通在去年的第四季中一举超越花旗集团,成为全球最大的信用卡发行公司。该行希望信用卡客户能在今年恢复正常的借贷活动,预计这将有助于该行的净利息收入增加逾50亿美元。

信用卡之战

作为推动信用卡借贷和消费的一部分,许多银行在新冠疫情流行之初减少了这类业务的推广活动。但随着疫情渐渐消退,各银行又开始寻找新的客户。

在2021中,机构们正努力同通过各自的信用卡业务中获得更多收入。这主要是在由于疫情的消退推动消费者开始外出旅游和外出就餐。

花旗集团、美国银行和富国银行都报告称,在去年第四季度,新增信用卡账户数激增,而在当时它们都加大了对新推出信用卡产品的营销力度。花旗集团首席财务官马克•梅森本周对分析师表示:“随着新客户的数量增加了43%,我们在信用卡业务上看到了令人鼓舞的潜力。”

交易业务的下降

几个月来,银行业一直警告称,它们的交易业务将无法延续此前的增长趋势。据了解,华尔街五大银行的总交易量在2021年降至1010亿美元,降幅达5.8%,这是近四年来的首次下降。

随着全球各国央行迅速推出新的货币和财政政策,以抗击通胀,许多企业认为,整个行业的交易业务营收有机会出现再次增长。摩根士丹利(MS.US)首席财务官莎伦•耶斯哈亚(Sharon Yeshaya)周三表示:“我认为交易活动将变得非常活跃。”“随着利率的上升,市场的各类产品会产生不同的波动性,这有助于让投资者获得更多回报和资产多样性。”

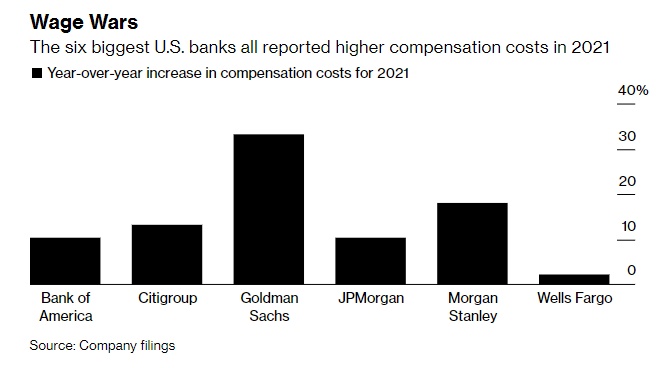

薪酬成本

在薪酬成本不断上升的推动下,去年第四季度,整个金融行业的支出都出现了飙升。在通胀、竞争加剧和劳动力市场紧张的情况下,银行被迫增加技术人员,并提高各个级别员工的工资。

在2021年,美国六大银行的薪酬成本都有所上升

在2021年,美国六大银行共拨出1777亿美元用于支出员工薪酬,较前年同期增长12%。同时,更高的薪酬支出也让支出总成本首次超过3000亿美元。美国银行首席财务官Alastair Borthwick周三对表示:“在支出方面,我们与收入相关的成本增加了。”

据悉,在近期,摩根大通(JPM.US)在六个月内计划第二度提高初级员工的薪酬。摩根大通入职第一年的投资银行家每年将获得11万美元的薪酬,高于此前的10万美元。与2021年初8万美元的薪酬相比,增长了近40%。而分析师入职第二年的薪酬为12.5万美元,第三年的薪酬为13.5万美元。

高盛的最新季度财报也显示,该行提高了薪酬支出中固定成本的比例。此外,该行也推出了更多的福利,如育儿假和养老金。