夏天早已来临,但港股的春风还在吹,吹完吉利汽车(00175)、广汽集团(02238)等整车厂,再吹到中升控股(00881)、正通汽车(01728)等汽车经销商股,现在又吹到了耐世特(01316)、福耀玻璃(03606)、敏实集团(00425)等实力不小的汽车零部件股。

按照惯例,先来口水一下敏实近一两年来的股价走势,周K线如下:

目前,敏实还在创新高,近两年最高涨幅近200%,而根据私募排排网的数据,在多达1523只股票型私募基金中,只有73只基金同期收益率达到敏实的涨幅,也就是说,敏实打败了95%的基金经理,这一成就让人眼红不已。

敏实凭什么呢?

敏实的前世今生

敏实的前身是1992年成立的宁波敏孚机械有限公司,1997年整合旗下多家小公司变为集团公司,2005年12月1日,敏实在香港证券交易所上市,实现重大跨越。

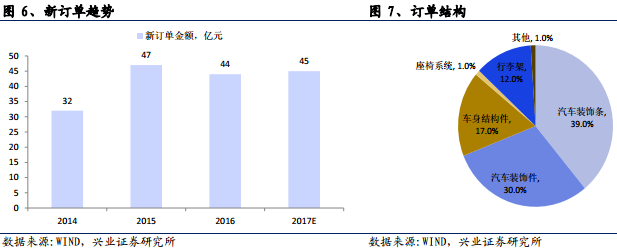

敏实主要生产制造汽车装饰条、汽车装饰件、车身结构件三大核心零部件,具体地说就是踏板饰件、门把手、轮圈盖、车门框、座椅骨架、行李架等多种汽车产品。

在国内,敏实分别在华东、华南、西南、华北以及华中地区设立了30余家生产工厂,拥有完善的生产网络。敏实三大核心零部件在国内的市场占有率第一,超过30%,目前市场占有率还在进一步提高。这和大牛股福耀玻璃相类似,福耀的汽车玻璃在国内市场占有率达60%。

随着在国内市场战略布局的完成和成熟,敏实进入国际市场,从此成为一家全球化的汽车零部件供应商,生产基地除了中国还有美国、墨西哥、泰国、德国等地,此外,在中国、德国、北美以及日本均设有研发中心。

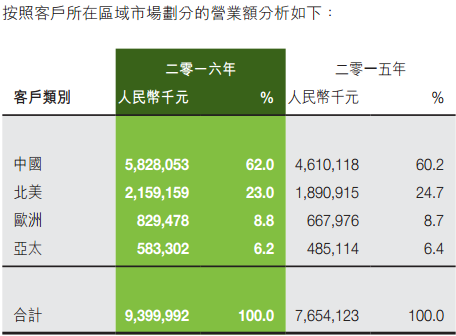

目前,敏实的客户包括世界著名的整车厂如日产、丰田、本田、宝马、通用、福特、大众、奔驰等等,由于占有绝对的市场占有率,以及过硬的产品质量,在产业链中具有比较强的议价能力。2016年,海外营业额为35.7亿人民币,占总营收的38%,同比增长17.3%。

值得一提的是,今年4月27日,敏实上演了一出“上阵父女兵”大戏,两大元老辞职,创始人秦荣华携年仅28岁的爱女秦千雅入住核心管理层,引发市场担忧,当天股价大跌近17%。不过,敏实凭借过硬的基本面,后来股价收回全部跌幅,甚至再创新高。

订单爆棚,确定性较强

大家都知道,汽车不是一个快消品,买一台车使用的周期短则几年,长则十几年。这种长周期的特性同样体现在汽车生产上。一台标准汽车的研发周期大概是2到4年,所以整车厂要准备量产某车型时,必然会提前一两年甚至更长时间和零部件供应商签订供货合同。

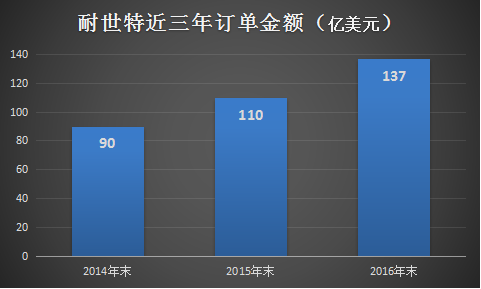

以耐世特(01316)为例,耐世特主要向整车厂商供应转向系统、传动系统及零部件,按照其年报,截至2016年12月31日,耐世特手中拥有已签约但尚未投产的订单金额高达137亿美元(约936亿人民币,2016年营收不过262亿),而截至2015年末,这一数字为110亿美元,2014年末仅为90亿美元。新签订的订单一般在签订后的24至30个月开始生产,换句话说,这些巨额订单保证了耐世特未来两三年的业绩增长。

耐世特凭借充足的订单,其股价上市以来也“蒙眼狂奔”,自从2013年10月份上市至今股价翻了4倍多,试问,有哪几只二级市场基金能有如此收益?耐世特月K线如下:

回到敏实,智通财经了解到,敏实同样手握巨额订单。截至2016年末未完成订单已经达到793亿元人民币,2016年一年间新承接订单达44亿,而2017年年初至5月公司又获得18亿元新订单。

要知道,2016年敏实的营收才不过94亿人民币,而手中的订单额是其营收的8倍多,按照每年营收增长25%计算,可以维持5年的增长,难怪敏实在年报中自豪地表示:展望2017年,凭借前几年取得的新品订单会保持更高速的增长。

其实看一家公司是否具有好的成长性,除了订单外,也可以从资本开支以及员工数量增减等角度来观察。按照敏实年报,其扩张速度较快,2016年资本开支为12.1亿元,2015年为11.8亿元,2016年员工人数也增加2320人至13657人。

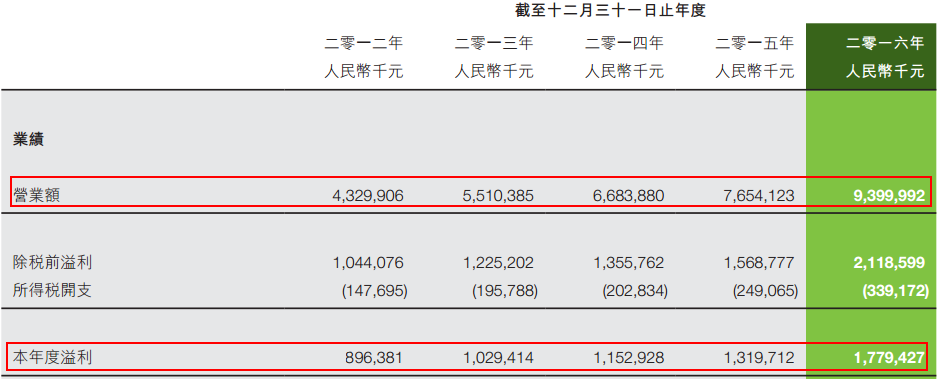

这几年,敏实保持着稳定而快速的发展,从2012年营收的43亿增长到2016年的94亿。

2016年,敏实营收增长22.8%至94亿,净利润增长35.2%至17.19亿元,其中最大的看点是毛利率从31.7%增加到34.6%,一个制造型企业毛利率增加3个百分点,这可不得了,背后是什么原因呢?

高毛利的铝产品引爆市场

揭开云雾看真相,敏实毛利率的大幅上升原来是 “以铝代钢”战略初显成效。随着汽车轻量化成为行业发展的潮流,市场对铝产品的需求急速上升。敏实凭借海外高端客户,向欧美汽车生产商出售较高毛利率的铝制品,而由于敏实铝制品的规模效应强,毛利率高达42-43%。

目前敏实已成为宝马全球铝条核心供货商,其中在铝饰条氧化处理技术上取得突破,为首家获得“宝马全球供应商质量创新奖”的中国供应商。

并进入奥迪、戴姆勒全球采购系统,2016年敏实铝业务收入增长约70%,占收入的21%,对增长贡献最大。

智通财经还了解到,今年一季度敏实铝产品业务收入增长超过50%,铝业务高速增长有利于提升毛利率,管理层预计全年整体毛利率在34-36%之间。

实际上,汽车轻量化是未来的汽车工业的重要潮流,我国到2020年,新车平均油耗乘用车将降到5.0升/百公里,到2025年,新车平均油耗乘用车降到4.0升/百公里,汽车轻量化是实现这个目标的重要手段之一。据工信部信息,2016年我国乘用车企业平均燃料消耗量为6.56L/百公里,空间还非常大,这也是敏实的机会所在。

据此,智通财经预测,铝业务未来几年有望维持在40-50%的年复合增长率,2017年铝产品业务收入增长或将超过50%,贡献近3成收入。

除了铝业务的发展,敏实的另外一个看点为逐渐向中国自主品牌车企供货。前几年,敏实一直没有给吉利汽车、长城汽车、广汽集团(02238)旗下的广汽传祺等自主品牌供货,一是宝马、丰田等车企的订单都来不及做,二是由于自主品牌成功的车型不多,导致投入产出不成正比。

从2016年开始,敏实意识到这个问题,目前和长城汽车已经完成了5亿元的订单,和吉利汽车、上汽自主品牌、广汽传祺等都签订新的订单。在国内,由于拥有绝对的市场占有率,议价能力比较强因此具有选择订单的能力,目前敏实主要选择增长最快的SUV和MPV车型的订单。

这也是敏实比耐世特估值更高的原因之一,敏实目前市盈率PE为19.2,而耐世特PE为13,敏实和福耀玻璃PE 20.5倍的估值相当。

结语:

对于追求长期而稳定收益的个人或机构投资者而言,汽车零部件绩优股如福耀玻璃、耐世特、敏实等都是一种不错的选择,每一次较大的回落就是买点,历史已经证明了很多次。敏实目前受到追捧的原因包括,一是市场占有率比较高,产品具有竞争力和议价能力,未来市场占有率大概率会更高;二是拥有优质的客户资源;三是在手订单满满足以保证增长,以及汽车轻量化带来的机遇渐渐得到体现。

风险因素:由于2016年下半年原材料成本上升的滞后效应以及墨西哥新工厂刚投产不久,敏实今年上半年的毛利率或面临短期压力;恒指可能存在系统性风险,海外工厂的良品率提升可能低于预期,以及国内在购置税优惠减半之下车市增速放缓。