智通财经获悉,申万宏源发表研报表示,混合所有制改革会显著增厚其净利润。由于具体实施细节及时间尚未确定,该机构的模型暂未考虑相关盈利贡献。但判断近期的催化剂主要来源于中国铁塔上市。

申万宏源估算中国铁塔市值约为3210 亿元人民币(下同),对应增厚中国联通港股价值每股约2.55 港币。将联通17 年EPS 预测从0.22 元调整至0.2 元,18 年EPS 从0.34 元调整至0.35 元,19 年EPS 从0.52 元调整至0.57 元。根据分部估值法,公司目标价从11.38港币调整至13.93 港币,对应约23.27%的上行空间,将评级由“增持”上调至“买入”。

中国联通已与BAT 签订战略合作协议。申万宏源认为BAT 三大互联网巨头很有可能成为联通混改的战略投资者。预计公司可能会通过股权激励及裁员来提升运营效率。与此同时,公司也将会逐步关停2G 网络。并认为相关举措会对公司产生三方面的影响:营销费用下降、4G用户增长和ARPU 提升(主要受益于战略投资者的协同效益),以及运营效率改善的。根据粗略计算,相关举措将会为公司节省约300 亿元成本。

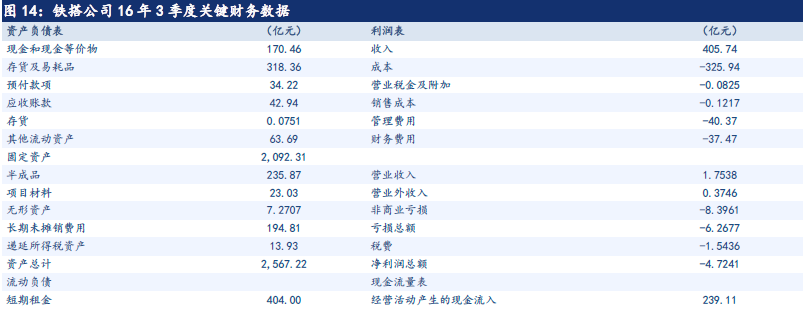

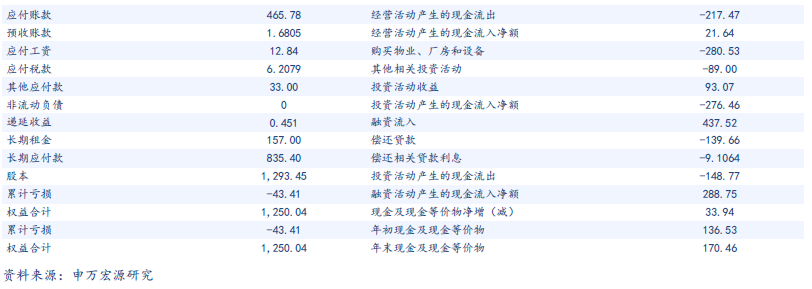

铁塔上市将会成为联通近期的催化剂。根据DCF 模型,该机构预计铁塔公司股权价值为3210 亿元,对应2.5 倍市净率以及11.41 倍 EV/EBITDA,相对同行折价约40%。公司EBITDA margin为53-55%,与国际公司EBITDA margin 一致。公司16 年3 季度录得亏损,EBIT margin 约为8%。由于公司的重资产特性(中国铁塔为国际上拥有铁塔数量最多的公司),预计其资本支出将从17 年起逐步下滑。申万宏源预计公司17 年自由现金流将会转正,收入还会进一步增长(17 年收入同比增长7.8%,18 年同比增长10.8%)。根据测算,中国铁塔上市将会增厚中国联通港股每股价值约2.55 港币。

上调评级至买入。联通目前股价对应约4 倍17 年EV/EBITDA 和0.97 倍17 年市净率。申万宏源将17 年EPS 预测从0.22 元调整至0.2 元,18 年EPS 从0.34 元调整至0.35 元,19 年EPS 从0.52 元调整至0.57 元。基于分部估值法,申万宏源将公司目标价从11.38 港币上调至13.93 港币,对应23.27%上行空间,上调评级至“买入”。