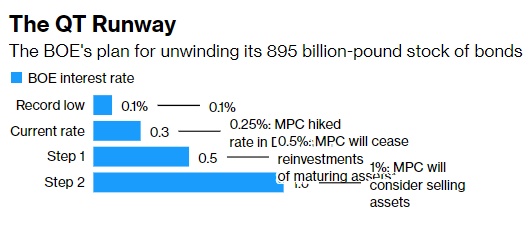

智通财经APP获悉,英国央行将于2月3日公布利率决议。下个月,相比于加息风险,英国央行将让市场更“惊讶”的或是缩表(QT)。

如果英国央行扣动扳机,将利率提高到0.5%,这将是自2004年以来第一次连续加息。更重要的是,这也为英国央行开启了缩表的大门,英国央行表示一旦利率达到0.5%,其将停止对到期债券进行再投资,从而开始缩减其创纪录的资产负债表规模。 这将影响到3月到期的280亿英镑(380亿美元)英国国债。

QT后果难测

虽然加息是一个已知变量,但量化紧缩却是一个未知数。

一旦利率达到0.5%,英国央行并不一定会停止再投资;但英国央行的指引使缩表成为2月份的一个现实问题。QT难题是全球政策制定者正在努力解决的一个问题,其中包括美联储。

而且一旦利率触及1%,英国央行已经表示,将考虑积极出售所持债券。Aviva Investors高级投资组合经理Edward Hutchings表示:“目前的环境是任何市场参与者都未曾面临过的潜在波动程度。还有一大堆在各种机构工作的员工,除了量化宽松,他们什么都没经历过。”

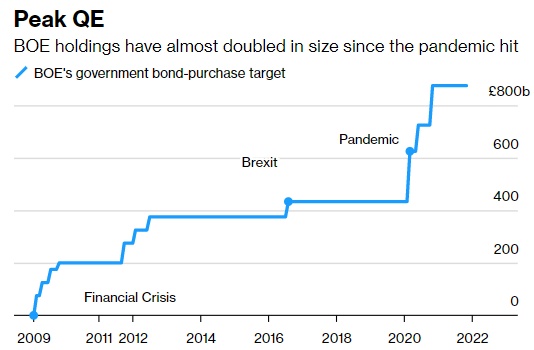

十多年来,英国央行的债券持有量只朝着增长的方向变化,这意味着当英国央行不再是国债市场上最大的买家时,接下来会发生什么将没有剧本可循。

QT临头,英国政府债务压力大

这将对英国政府产生具体的影响,缩表推进借贷成本迅速上升的风险将影响英国财政大臣苏纳克(Rishi Sunak)恢复公共财政秩序的计划。自英国央行去年12月加息以来,10年期英国国债收益率已上升逾40个基点,有可能突破1.20%的阻力位。

随着英国通胀率逼近6%的30年高点,市场预计英国2月3日加息的可能性为90%。然而,英国央行的变化莫测一直都让投资者措手不及。

在英国,量化宽松政策的结束打破了英国央行刺激计划与政府财政支出之间的联系;英国央行的超宽松政策被控为货币融资,即央行直接为政府提供资金。

自新冠肺炎疫情爆发以来,英国央行购买英国国债的行动消化了苏纳克为疫情危机支出提供资金而借入的大量借款,而且英国央行压低利率也减轻了英国政府的债务负担。

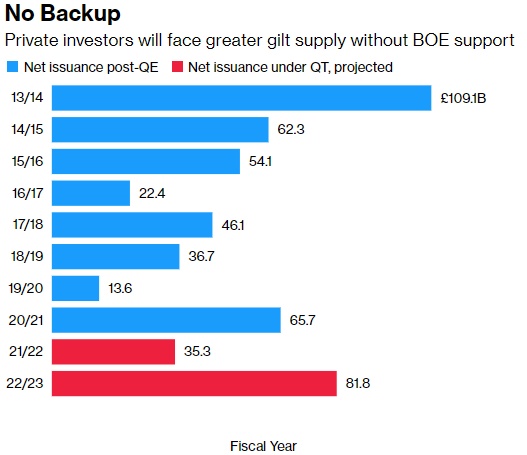

至关重要的是,随着英国政府发行大量国债,英国央行停止国债再投资将使债券市场在没有其他买家接盘的情况下,遭遇严重打击,进一步推高利率。

加拿大皇家银行资本市场预计,英国国债在量化宽松后下一财年(2022/23)的净发行量将达到820亿英镑,为约10年来最高;而2021/22财年为350亿英镑。

不过,英国央行仍有回旋余地,以避免3月份更激进地加息。而且英国央行关于利率达0.5%便停止再投资的指引包括了“如果经济环境合适的话”这一条件。

荷兰国际集团驻伦敦经济学家James Smith指出:“2月份加息或不加息的决定可能与再投资截然不同。他们可能加息,然后称:‘好吧,我们将在4月开始缩减资产负债表。’因此,利率达到0.5%和停止再投资不一定要同时出现。”