一般而言,中国的传统春节前,食品饮料均有较为不错的表现,但今年由于多地疫情零散出现以及白酒消费税等因素的影响,只有预制菜相关的个股出现了大的涨幅。2021年开市以来,预制菜板块已有个股涨幅接近100%,多数涨幅超10%,在大盘指数表现很一般的情况下,预制菜的走势可以说十分强势。

大市场小企业的时代还要存在多久?

预制菜是指以农、畜、禽、水产品为原料,配以各种辅料,经预加工(如分切、搅拌、腌制、滚揉、成型、调味)而成的成品或半成品。顾名思义,预制菜即经提前预制而成的菜品,与现做菜相比,预制菜需要提前进行过加工处理,并加以消毒保存。

其实预制菜并非什么新鲜事物,早在上世纪20年代,美国便研制出世界上第一台快速冷冻机,冷链加工工艺延长食品保存期,刺激食品工业链不断升级。

智通财经APP了解到,预制菜起源于上世纪40年代,80年代逐渐在日本、加拿大及部分欧洲国家风靡。经过数十年发展,目前美、日均培育出在全球具有较大影响力的大型预制菜企业,如Sysco、康尼格拉、泰森、日冷、神户物产等。

以日本为例,由于人口老龄化、单身独居人口增加,日本社区统一配餐、外出就餐需求逐年激增,使得日本预制菜在2020年市场规模达到约238.5亿美元,渗透率高达60%,其中日冷市场份额常年位列第一,市占率在20%-24%波动。

由于中餐口味具备多样性,且冷链运输等方式在过去并不发达,因此中国的预制菜最早出现是上世纪九十年代随着肯德基、麦当劳等款餐店进入中国市场而出现。2000年后深加工的半成品菜企业开始涌现,但由于相关配套条件不成熟,行业整体发展较为缓慢。

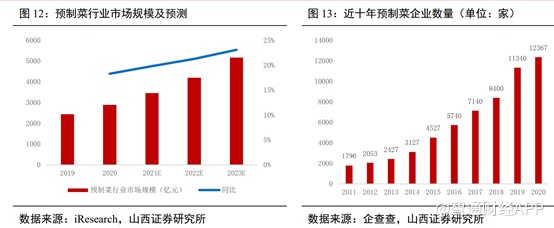

随着近年来冷链技术快速发展,预制菜行业配送障碍逐渐消除。2011-2020年,预制菜相关企业注册数量呈上升趋势,自2015年起行业进入快速发展期,行业企业首次突破4000家,2018年首次突破8000家。2006-2020年我国零售端预制菜行业(包括加工肉类与海鲜制品、加工蔬菜及水果制品、预制餐)CAGR为7.3%,2020年受疫情影响家庭预制菜消费量出现井喷,新注册1.25万家企业,同比增长9%,行业增长9.64%,规模达到2422亿元。天眼查显示,目前我国已有7.2万家预制菜企业。

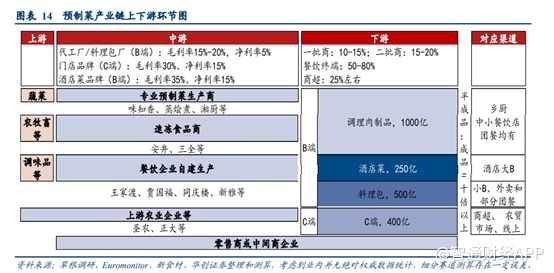

由于预制菜的分类方法比较多,且产品界限模糊,根据华创证券报告,按照产品形态并结合渠道特点,预制菜可以大致划分为调理肉制品、酒店菜、料理包和C端产品四类。

分产业链来看:上游以基础农产品为主,农业企业具备先天优势。上游为基础的生鲜、农副作物,整体分布分散,有实力的中游厂商会介入上游环节,采取与农户合作、自建农场、参控股农业子公司等形式,保证原材料品质和供应。此外,农业企业依托原材料优势和渠道积累,也常布局预制菜业务,如圣农、正大、新希望等。

中游生产环节玩家多样,盈利能力有所分化。生产环节有专业预制菜厂商(含速冻食品商)、餐饮企业自建央厨、上游农业企业、部分零售型企业等。一般情况下自建工厂、代工厂、料理包厂等毛利率在15%-25%区间,上规模性企业净利率可达5%。酒店菜因为具备较高门槛和品质要求,毛利率可达35%左右。而2C型企业毛利率常在30%以上。酒店菜和2C产品具备一定门槛和品牌溢价,净利率10%-15%较为常见。

预制菜下游较为复杂,餐饮端包括中小餐饮店、乡厨、团餐、酒店、外卖等场景,C端包括农贸市场、商超、生鲜电商等渠道。餐饮目前是应用最广泛的场景。实际渠道利润层面,批发商利润在10%-15%(二批商略高),商超渠道利润在20%-25%(以盒马为例),餐饮终端利润率在50%-80%左右。

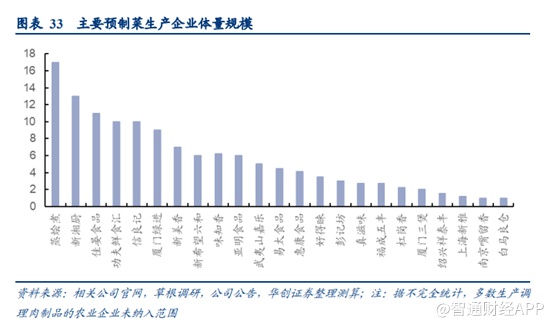

目前行业主要龙头基本达到10亿规模,包括蒸烩煮、聪厨(新湘厨)、佳宴食品、厦门绿进、信良记等,但相比于2000亿市场空间而言,市场格局极为分散,此外亿元级别企业较多,行业内平均企业规模在1500万左右,多承担代工厂任务。

行业从业者众多,龙头企业市占率低,由此看来预制菜竞争门槛较低。

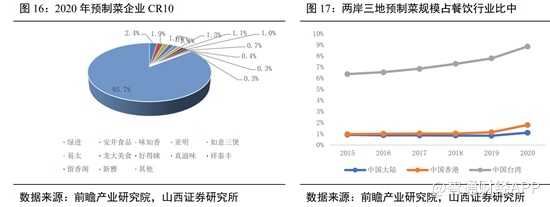

目前,我国尚未脱颖而出具有全国统治地位龙头企业。我国预制菜行业CR10仅14.23%,呈现规模化企业少、地域性强的特点。中餐饮食口味差异较大,加之冷链运输条件限制,预制菜企业地域性特色明显。

总的来看,预制菜行业进入门槛较低,行业高度分散,目前未出现具备一定规模的大单品,以及全国性龙头企业。新入场的品牌通常只有能力做到1-2个系列产品,从B端流通市场或者C端线上切入,难以全系列、全渠道发展。

根据日冷公司官网,日本预制菜行业CR5达64.04%,已经诞生多家总体收入规模超300亿元的龙头。最大龙头日冷的单项预制菜收入达96.65亿元,市占率为18.79%。2020年我国总人口14.12亿人,为日本总人口的11.21倍,我国较日本具备更大的人口规模优势,提供更大的餐饮市场和家庭消费市场,有望催生更大收入规模的预制菜龙头企业,但是在何时,何种条件下产生大企业,还是未知数。

预制菜仍面临诸多问题待解决

另外,尽管近两年中国预制菜市场快速扩容,但预制菜行业仍存在诸多问题。

1)预制菜企业利润受原材料价格波动影响较大。

预制菜成本中直接材料占比较大,肉禽及水产等通常占产品成本90%以上。由于肉禽及水产的产量容易受自然条件等不可抗力影响产生波动、且具有周期属性价格在区间内震荡。但是预制菜主要流向终端消费者和餐饮企业,产品零售价通常不会随原材料价格频繁变动,短期内原材料成本变动将影响行业利润水平。

2)冷链物流配送能力制约企业发展,囿于区域难突破。

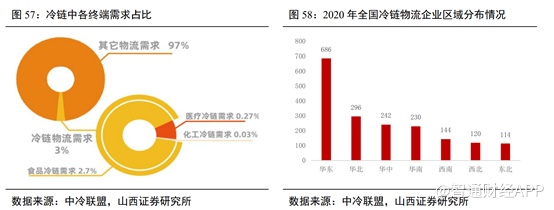

大型预制菜企业主要销售渠道仍然以本地为主。由于预制菜使用场景在家庭或者餐厅厨房,单个客户规模小、配送频率高、区域内客户分散、时效性要求高,对产品配送提出很高要求。要保证菜品“色、香、味”整齐划一,部分预制菜运输配送过程需要全程冷链。

受供应链限制,预制菜较难突破地域限制,大部分商家辐射范围在最后“1公里”“3公里”。 先进的仓储物流体系及冷链运输技术对预制菜企业带来较大挑战,直接影响业务辐射范围。

3)众口难调。

中餐烹饪对口感和食材新鲜度、烹饪过程要求较高。口味清淡的菜品对食材新鲜度的要求更高。由于运输、储存过程中的损耗,导致部分口味清淡的菜品无法完美呈现,因此行业当中多以重口味预制菜为主。

相较于西式快餐来说,中餐标准化面临极大挑战。中餐通常被分为八大菜系:川、湘、粤、闽、苏、浙、徽、鲁,厨艺又分为蒸、炸、煮、炖、炒、炝、烧、爆,每个菜系下可以细分出无数SKU。下游需求复杂多样且十分分散,倒逼上游供应端不断丰富产品品类,但仍然难以做到满足下游所有需求。

部分企业选择专注于口味大众化的几个品类,服务于一二线城市且有一定规模的大中型餐饮企业。预制菜第一股味知香,目前产品品类主要服务江浙沪地区。

4)渠道复杂。

预制菜的下游渠道复杂,不同渠道诉求差别较大,B端连锁餐饮、酒店开发门槛较高,考验定制化产品研发能力、渠道快速响应能力、成本以及产品品质同样纳入考核。B端流通市场客户零散、需求各异、采购频次高、单次采购量少,对经销商以及销售人员的服务、推广能力有较高要求,C端则研发创新能力需要紧跟市场迭代打造爆品,不断营销投入增强品牌影响力。

相关标的

海底捞(06862):作为国内火锅一哥,在疫情反复下尽管公司受到一定程度的影响,但是公司依旧维持充裕的现金流。截至2021年6月底,公司账上依旧有35.24亿元的现金及现金等价物,同时,11月海底捞宣布增发1.15亿股新股,发行价20.43港元,所得款项净额约为23.37亿港元,对现金流形成补充,充裕的现金流将为海底捞的后续开店提供强有力的支撑。

此外,在疫情反复的情况下也助推了一些连锁餐饮企业向标准化、零售化迈进,发展不受堂食限制的预制菜。

但餐饮企业布局预制菜需要中央厨房的前期投入,规模化优势的建立需要较大投入精力,同时要配备成熟的供应链、研发团队,并需从餐饮经营思维上转换为零售思维。凭借着自身品牌及规模优势,海底捞已经在北京地区,通过电网外卖平台试点预制菜,推出“开饭了”品牌推出近20种系列半成品,24小时配送到家,烹饪时长5分钟,保质期4天,单价36-125元不等。

国联水产(300094.SZ):公司是中国首家对虾、罗非鱼双BAP四星认证企业,是中国最大的水产上市企业,也是中国规模最大的对虾加工销售企业。主要产品可以分为:以预制菜品为主的精深加工类、初加工类、全球海产精选类。其中精深加工及预制菜品以“龙霸”与“小霸龙”为品牌,产品主要包括水煮、裹粉、米面、调理、火锅烧烤等系列。目前已经进入盒马等新零售渠道销售,具备爆品潜力。

此外,公司在中国和美国等两大主流市场拥有我领先的市场地位,营销网络覆盖流通、餐饮、商超、电商新零售等全部渠道,对于B端(流通+餐饮),公司采取服务式营销与精准营销,通过复合型人才现场办公服务餐饮重客和流通大客户。拥有一大批如海底捞、呷哺呷哺、思念、永辉超市、沃尔玛、大张超市、良之隆、REDLOBSTER、SAM'SCLUB、AQUASTAR、赛百味、汉堡王等大型优质客户。