近日,多家银行发布了2021年度业绩快报,从业绩表现来看,营收和净利润均实现近年来最大增幅。相比业绩的靓丽表现,银行业估值水平仍处垫底状态,当前市盈率仅5倍左右,对照美国上市银行,A股银行几乎是5折价抛售。此外,以银行板块目前的业绩增速表现来看,远超部分估值靠前的行业,估值优势显而易见。

10家银行业绩快报亮眼

招商银行(600036.SH)2022年1月14日晚间发布业绩快报称,2021年归属于母公司所有者的净利润1199.22亿元,同比增长23.2%;营业收入3312.34亿元,同比增长14.03%;基本每股收益4.61元,同比增长21.64%。

不仅仅是招行一家业绩爆表,兴业银行(601166.SH)2022年1月10日晚间发布业绩快报称,2021年归属于母公司所有者的净利润826.8亿元,同比增长24.1%;营业收入2212.36亿元,同比增长8.91%;基本每股收益3.77元,同比增长22.4%。

包含上述两家银行,近段时间,已有9家银行公布了业绩快报,除中信银行归母净利润增幅为13.60%外,其余银行增幅均超过20%,其中江苏银行归母净利润增幅甚至达30.72%。从已公布业绩快报的银行来看,业绩增速甚至超过很多成长型公司。

此外,还有1家银行公布了业绩预告,成都银行2022年1月4日晚间发布业绩预报称,2021年预计净利润约71.1亿元~75.32亿元,同比增长18.0%~25.0%。业绩变动原因:1.资产规模稳步增长,客户存款资金在支撑规模增长中形成有力保障,资产负债结构保持稳健;2.信贷业务拓展良好,贷款总额在资产中的占比进一步提升;3.成本管控措施有效,成本收入比维持在较低水平。

资产质量全部向好,除成都银行未披露数据外,其余9家银行2021年不良贷款率均较上年末有所下降,多家银行控制在1%以内,而拨备覆盖率全面提升,超过一半该指标在300%以上。

银行业估值长期垫底

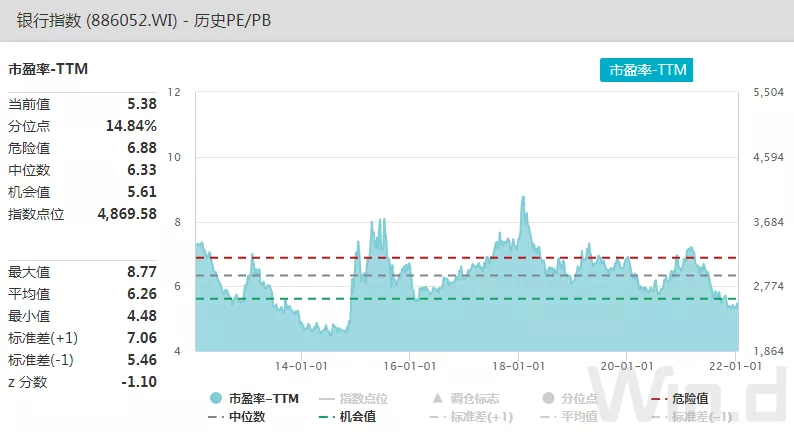

事实上,银行板块长期不受投资者待见,估值水平也是持续在底部徘徊。从当前A股行业市盈率来看,银行板块为5.38倍,估值最低。

横向来看,银行股估值往往垫底,但纵向来看,银行板块并非一直维持当前极低估值水平。Wind统计显示,从近十年银行板块估值走势来看,当前5倍左右的市盈率为近十年的底部区域。

中美银行股估值差异明显

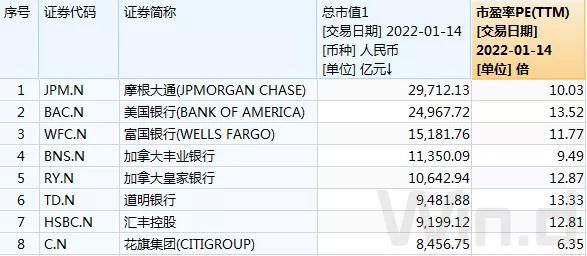

对比中美两地银行股估值情况,存在明显差异。从A股银行市盈率来看,市值排名前十的银行中,除招商银行市盈率在10倍以上,其余银行均低于10倍,工商银行、农业银行、中国银行、交通银行、浦发银行市盈率甚至低于5倍。

而从美国上市银行估值来看,市值排名居前的银行市盈率均超过10倍,仅加拿大丰业银行和花旗集团市盈率低于10倍。

银行股行情可期

东兴证券分析师林瑾璐指出,上市银行陆续披露2021年度业绩快报,全年业绩增速均较前三季度提升,ROE同比均有所提升,反映盈利能力持续改善。同时不良率同比下降、拨备覆盖率同比提升,资产质量整体呈现改善趋势,“我们认为行业盈利改善确定性较强,看好银行板块”。

民生证券分析师余金鑫看来,2022年银行板块可以讲“五个故事”,总结起来就是:估值有空间,易上难下;较好的买点是经济预期反转前夜,次好的就是现在;银行自由流通盘不大,交易不活跃,不需要很大的资金量,北上近1个月已大举流入;经营仍然景气,业绩不拖累行情;大财富管理赛道上的不同进展,或带来Alpha分化。

光大证券王一峰团队研指出,11月以来,房地产企业信用违约风险上行压制银行股表现。现阶段,房地产融资“政策底”已现,房企融资正逐步恢复,政策强力介入有助阻断房企主动“躺平”思维,弱资质房企正在积极开展“自救”。另一方面,对于金融债权,监管机构也有意安排金融机构与企业协商进行债务展期或重组。

王一峰团队认为,跨周期调控下,银行指数有望迎来一波反弹。不过考虑到信贷脉冲的上行幅度不会太大,因此银行指数的上行斜率会相对平坦,但底部已较为明确。对于后续银行股走势,总体偏乐观:一方面,跨周期调控下,银行底部较为明确,配置银行股的风险较小。另一方面,房地产市场悲观情绪得到修复,宽信用有望逐步推进,有利于银行股表现。

招商证券廖志明团队研报指出,2021年12月中旬召开的中央经济工作会议提出“各地区各部门要担负起稳定宏观经济的责任,各方面要积极推出有利于经济稳定的政策,政策发力适当靠前。”政策重心转移到稳增长上来, 市场虽认可政策转向,但担忧效果有限,经济下行预期仍较强,压制了银行股表现。1月份金融数据以及春节前政策力度成为短期的关键。

廖志明团队认为,由于银行股一波行情的涨幅通常不会很高且上涨较快,很难右侧布局。股价反映预期变化,当经济效果体现之时,可能银行股已明显上涨。1月为左侧布局较好的时间窗口,全年银行板块涨幅有望比肩19年(约20%,相当于银行板块两年ROE)。

业绩预告持续升温

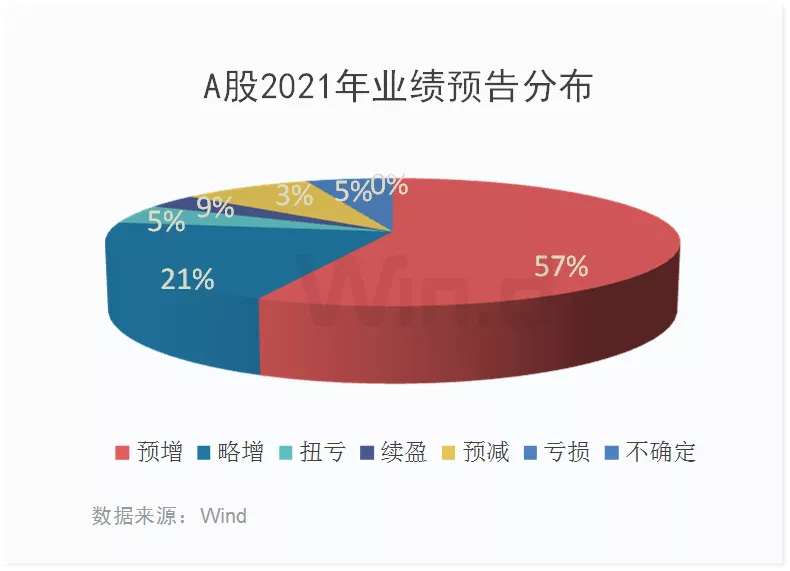

截至目前,已有400多家公司发布业绩预告,包括银行板块在内,当前已发布业绩预告的公司整体预喜概率超8成(包含:预增、略增、扭亏)。

当前正是业绩预告密集发布期,1月14日晚间,又有50多家公司发布业绩预告,其中有37家公司最大业绩增幅超过50%,对部分业绩超预期的公司或引发资金追捧。

本文编选自“万得资讯”,智通财经编辑:玉景。