昨日公布的美国12月未季调CPI同比增长7%,续创1982年6月以来新高。“破7”级CPI增幅看似吓人,但符合市场预期,未能推动市场提高关于美联储将采取更激进紧缩政策的预期,促使一些美元多头提前获利了结。美元指数昨日跌破95重要关口,最低触及94.710,刷新两个月以来低点。

智通财经APP了解到,越来越多的投资机构开始押注美元指数已经见顶,这与仅一个月前的情况截然不同,当时机构几乎一致性看好美元的配置价值,美元敞口是自2015年以来看涨度最高的一次。

全球知名资产管理公司K2 资产管理建议卖出美元,买入亚洲新兴市场债券和欧洲股票,Brandywine全球投资管理建议买入大宗商品关联货币,Bleakley Advisory Group LLC更加青睐黄金和白银。

与此同时,看涨美元的投资机构仍然存在,他们认为美元还未达到峰值。但是他们普遍认为,在美债收益率飙升之后,美元可能不如去年那般强势。

空头的观点

一些知名基金经理近日表示,随着全球经济复苏加速,美元将出现抛售潮,投资者可能会将资金投入新兴市场和黄金等资产。

“破7”CPI数据出炉后,Bloomberg美元现货指数周三大跌0.6%,创下自去年5月份以来的最大跌幅。在通胀数据大体符合市场预期后,交易员开始抛售美元。另外,随着德国和一些亚洲国家等国经济增长改善,为交易员在美国之外进行资产配置提供强有力支撑,原本在美联储鹰派立场之下押注美元涨势的部分对冲基金开始削减多头头寸,加剧美元指数跌幅。

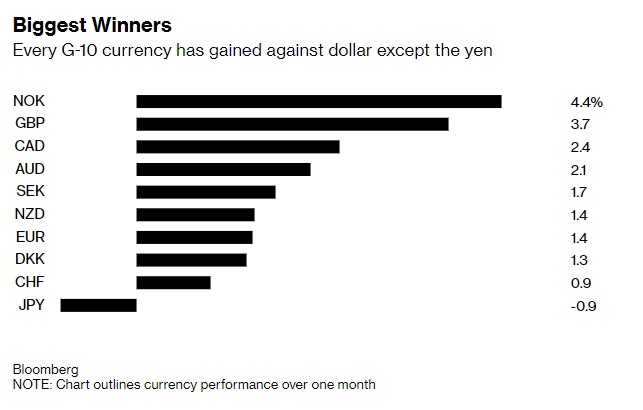

除了日元,G-10所有货币兑美元一个月内都有所升值

有投资机构预计美元走弱趋势成大概率,并表示正在寻找替代品。Bleakley Advisory Group驻新泽西州首席投资官Peter Boockvar表示:“美元显然涨得过头了,事后看来,美元实际上只是去年实现上涨,因为美联储先于日本和欧洲等央行收紧货币政策。”

Boockvar强调:“在这种环境之下,我仍然倾向于黄金和白银作为美元的替代品。”

还有观点认为,美元可能继续走软,主要因美国赤字扩大和全球经济全面复苏有利于美国以外资产的配置价值,在这些因素影响之下,美元会显得有些弱势。

K2资产管理研究主管George Boubouras表示,他正在寻找机会,买入从智利比索到东南亚主权债券等资产。“美元的峰值肯定已经过去。”Boubouras表示。“现在,外汇交易员们正将美联储加息和经济复苏预期考虑在内。从新兴市场到欧洲,以及在主权债券、信贷和股票领域存在大量机会,他们相信美元可能进一步走弱。”

Barings Investment Institute认为美元兑新兴市场货币可能会走弱。Barings首席全球策略师兼主管Christopher Smart表示:“美元指数下跌是全球经济复苏的一个组成部分,市场正审视当前的风险,包括奥密克戎(Omicron)变异病毒引发病例的症状似乎容易控制。”“随着经济活动恢复正常化,应该会有更多的资本流向世界其他地区,新兴市场货币最终应该会从全球经济复苏中受益。”

GAM投资经理Rob Mumford表示:“美元的基本面在弱化,实际利率较低,而且外部存在巨大压力,在通胀率和发达国家利率/贴现率较高的环境下,新兴市场是一个不错的选择。”

“美元已经到达顶峰。” Brandywine基金经理Jack McIntyre表示。McIntyre透露他上个月做空美元兑澳元和智利比索。“美元被高估了,人们持有它的时间太长了。在我看来,美元价值趋弱的最大因素就是全球经济增长趋势呈乐观态势。”

“强美元”势头还在

尽管看空美元的观点近期逐渐增多,但也有投资机构认为,现在就抛售美元还为时过早。

DailyFX亚洲地区主管Ilya Spivak表示,美元近日的跌势仅仅反映出周三通胀数据并未远超预期,以及美联储主席鲍威尔出席的听证会没有发表出乎市场意料的鹰派言论。

“我认为它根本没有达到顶峰。”Spivak表示,“美元在今年余下的时间里看起来仍有上涨的可能性,但过程可能一波三折。”

根据Bloomberg汇编的CFTC数据,对冲基金仍普遍维持看涨美元的观点,甚至他们在过去三周增加了美元兑换一篮子其他八种主要货币的累计多头头寸。

花旗集团指出,美国不断上升的利率和美联储的量化紧缩政策对新兴市场利率和货币的影响通常都呈负面性。

Dirk Willer等花旗集团外汇策略师在报告中称:“新兴市场货币之所以尚未对美国利率上升作出反应,主要是因为美债/其他国债利差基本保持稳定。”“我们仍偏向看涨美元,但可能无法与近期美债收益率飙升之前相比,且仅限于相对价值空间优于其他货币。”

伦敦InTouch Capital Markets Ltd.高级货币策略分析师Piotr Matys表示:“短期迅速走高的美债收益率使得新兴市场资产的吸引力下降”。“那些央行尚未开始加息或实际利率仍为负值的新兴市场货币可能尤其脆弱。”