观点:

新能源车与光伏的对比讨论始终是市场聚焦的热点,纵观光伏近期基本面的演绎变化,我们愈发觉得2022年的光伏是2021年的新能源车,主要原因有二:1)需求存在上修可能性;2)年初各环节盈利水平整体处历史低分位,存在上调可能。具体来看:

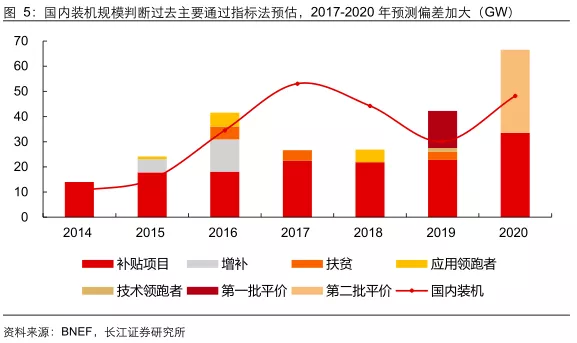

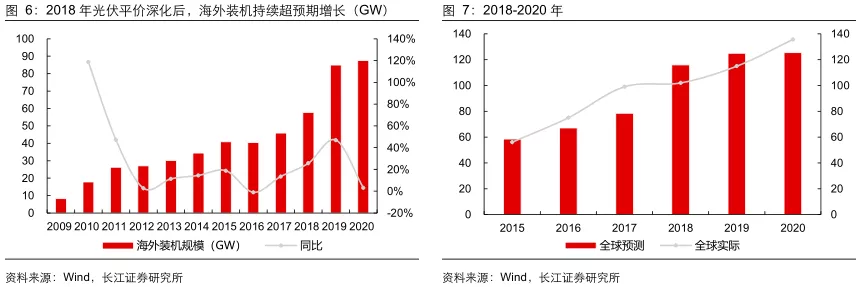

1、当前我们认为需求判断的准绳将由过去的指标法和演绎法,逐步转变为供给瓶颈反推法。过去:国内需求判断多采用指标法,指标有限且节点前后项目经济性差异显著,抢装强势,可预测性强;海外则多采用演绎法,12-17年海外需求增速持续保持约10%,期间线性外推的预测准确性较高。现在:指标充裕,但节点前后经济性差异小,抢装弱势,指示性意义降低;海外平价持续深化,装机动能增强,简单演绎的不确定性增加。因此,需求预测或逐步从供给端切入,供给紧张的环节往往追求出货量最大从而达到利润最大化,使得此环节的装机支撑量与需求最为接近,21年装机最终与硅料的供应相当即为印证。

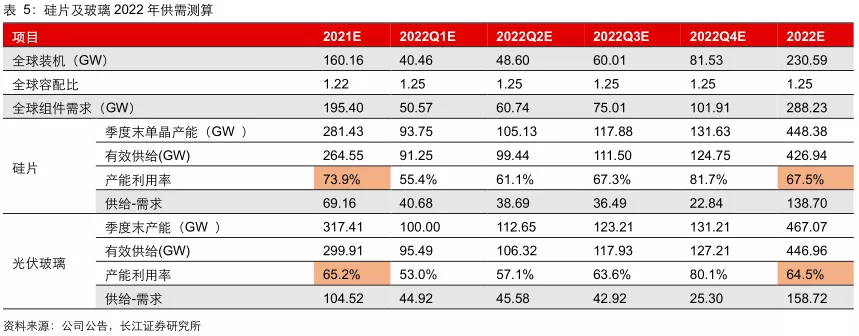

2、进而,我们从相对紧缺的EVA粒子和硅料的供给来看,我们认为2022年光伏行业需求存在上调至260GW的可能性:1)对于EVA粒子,目前扬子石化、中化泉州产品已通过龙头测试;浙石化一次投料成功,光伏料比例提升预计较快。2022年有效产出预计110万吨左右,外加POE产能,粒子可支撑装机量规模提升至近260GW;2)对于硅料,2022年全球硅料有效产出可达85万吨左右,主要在薄片化超预期推动下,组件硅耗比有望从2.7-2.8g/W降至2.6g/W左右,2022年硅料可支撑装机量亦约260GW。

3、2022年光伏业绩上调动力核心在于规模增长,其次在于盈利能力增厚,具体来看:1)行业各环节龙头企业都将充分受益于行业超预期的量的增长,行业需求同比增速或达60%;2)当前光伏产业链除硅料外,均处于历史盈利低位水平。展望后续,电池组件环节的供需优化及环节集中度的提升均有望提高其利润分配权重,一体化盈利预计修复;供需缓解但仍偏紧的硅料及胶膜,盈利能力预计维持高位;即便是供需向下的硅片和玻璃环节,因盈利已经处于相对低位,向下波动空间有限;3)结构性优化带来综合盈利水平提升,包括N型产品、大尺寸占比、海外及储能占比、双玻占比等。

引言:PV与EV具备哪些相似特征?

新能源车与光伏的对比讨论始终是市场聚焦的热点,纵观行业近期基本面的演绎变化,我们愈发觉得2022年的光伏或许会是2021年的新能源车。核心原因在于,2022年的光伏与2021年的新能源车一样,需求存在上修可能性。对于2021年的新能源车,在消费崛起与碳中和政策驱动下,欧洲市场兑现高增速,中国、美国需求超预期。其中最为典型的是国内,2020年末市场对2021年国内产销的判断是200万辆以上,随着国内电动车步入消费升级,产销量持续超预期,在短短半年时间内,预期经过了连续上调,从目前来看全年大概率达到330-340万辆。对于2022年的光伏,我们认为需求的判断不再是简单锚定指标或根据历史情况景气演绎,而是转变为供给决定需求,在供给瓶颈持续被打开的过程中,2022年光伏装机需求存在上修的可能性。

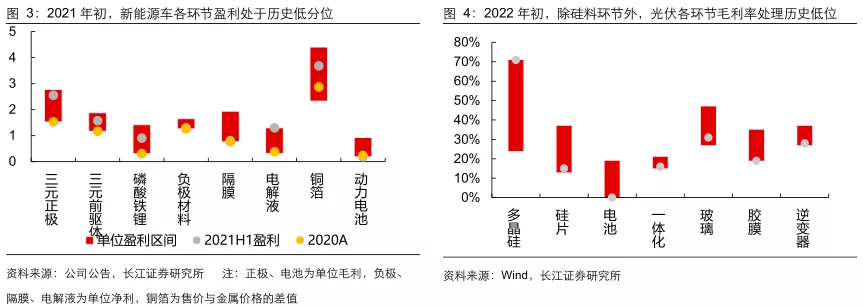

其次原因在于,2022年的光伏与2021年的新能源车一样,各环节盈利水平整体处历史低分位,存在上调可能。对于2021年年初的新能源车多环节盈利水平均处于历史低分位区间,在需求持续超预期过程中上游锂、镍资源,中游6F、VC、铁锂正极以及铜箔、石墨化的加工费均呈现上行趋势。全年来看看,供需紧张的电解液、三元正极、磷酸铁锂正极、铜箔等环节盈利提升明显;供需承压的动力电池、负极、隔膜环节盈利虽未改善但仍持平,也能凭借行业量的增长取得不错的业绩弹性。对于2022年的光伏,当前除硅料外,其他环节盈利基本处于历史中低位区间,供需改善、格局优化、结构优化等均有可能带来盈利能力的提升。

切换供给视角,打开需求空间

自2021年光伏行业进入平价和碳中和双驱动模式后,潜在需求旺盛,我们认为需求判断的准绳将由过去的指标法和演绎法,转变为供给瓶颈反推法。近期随着EVA粒子的投产超预期和薄片化进程加快带来的硅料瓶颈打开,我们认为2022年光伏行业需求存在上调至260GW的可能性。具体来看:

需求准绳从跟随政策与景气到由供给反推

过去:指标法和演绎法

国内需求判断多采用指标法,自2014年起每年明确指标,2014-2017年装机持续超预期,指标同步变相增加,例如2015-2016年分别增补指标5.3、12.8GW,2015-2017年分别发布第1批到第三批的领跑者指标分别为1.0、5.5、6.5GW,同步还有扶贫指标的陆续发布。因此,在此阶段,每年对于光伏装机的预测都锚定年初指标,每年国内装机规模超预期增长。2018年是国内需求发展的转折年,经历“531”的低谷后国内装机进入竞价+平价相结合的模式,竞价项目的低补贴及平价项目并网节点约束模糊,2018-2020年国内装机低预期,也就是说虽国内装机仍可采用指标法预测,不确定性相比2014-2017年明显提高。

海外需求判断多采用演绎法,即根据历史发展趋势结合当地太阳能协会的预测演绎外推。海外市场基本均未设置每年的装机目标,绝大多数地区装机需求的核心驱动在于项目经济性刺激。海外市场主要在2012年欧洲降补贴及增加关税后,2012-2017年海外市场持续保持10%的左右的平稳增速,这期间线性外推的预测准确性较高。2018年之后海外装机预测同样出现了偏差,不过不同于国内,2018-2020年海外装机持续超预期。其背后的原因在于“531”深化海外市场平价,装机超预期动力增强,简单的线性演绎的方式不确定性增强。

现在:供给瓶颈反推法

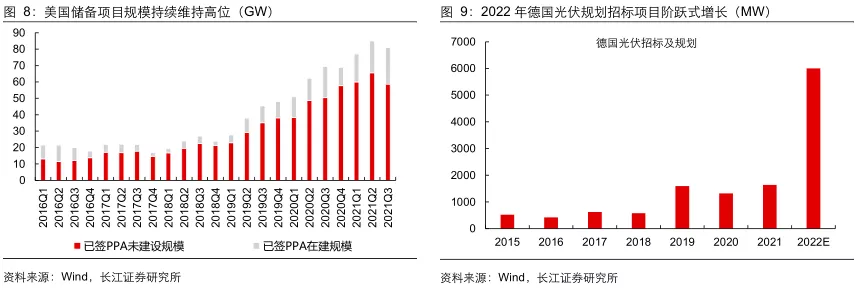

如果说2018年是光伏平价的节点年,2021年碳中和则是点燃了光伏高增的二级火箭。全球各地储备项目如雨后春笋般增加,比如国内以大基地、整县推进、保障性规模等模式2022-2023年储备项目规模均达到200GW左右,海外美国、欧洲的等储备项目亦持续创新高。

潜在需求旺盛支撑下,影响装机规模的政策因素影响淡化,核心影响因素聚焦经济性,但是往往每个项目因光照资源、自用比例、优惠政策、贷款利率等差异,同样组件价格水平下,项目IRR各有不同,因此从储备项目入手预判需求的波动区间较大。相反,供给瓶颈反推法对需求的判断更为准确。究其缘由,供给短板环节往往具备更高的利润分配权重,即便价格小幅调整,盈利水平往往仍能维持高位;同时光伏产业链竞争激烈,价格跟随供需,一般企业无法通过调节开工来维稳价格;因此,对于供给紧张的环节往往追求出货量最大化,达到利润最大化,以此判断需求或更为精准。

2021年的装机预期的变化印证此方法的有效性。年初行业预期全球装机160-170GW,期间产业链博弈不断,部分市场预期调整至150GW,甚至极端的调整至120GW,事实上最终的装机规模仍然在160-170GW区间。

2022年从供给端出发,行业需求可达260GW

进而,我们采用供给瓶颈反推法预测2022年需求规模。对于光伏产业链各环节,EVA粒子和硅料生产壁垒高,同时建设周期较长,其中EVA粒子受到工艺及高压设备稀缺性影响,建设周期长达3-4年,硅料亦在1.5年以上。对于其它环节,其中光伏玻璃依据现有规划,2023年整体保持供大于求的态势相当明确;硅片、电池、组件存量产能充足且扩产周期较短;胶膜、逆变器扩产周期短且产能弹性大。结合2021年各环节产能及扩张节奏,我们认为2022年潜在的供给瓶颈主要来自EVA粒子和硅料。下面我们分别测算这两个环节2022年的需求支撑量。

EVA粒子:投产超预期,产量增加打开供给瓶颈

EVA粒子此前被认为是2022年最紧缺的环节。屈指可数的几处产能,其投产进度成为市场最为关注的话题之一。2021H2开始,我们观察到各家投产进度较为理想,部分产能投放超出预期。其中:1)榆林能化30万吨项目于8月初产出光伏料,近期仍在调试,我们预计明年Q2-Q3可实现稳定连续供应,年底光伏料比例有望达到50%;2)浙石化30万吨项目原定2021Q1投产,根据母公司荣盛石化公告,项目已于12月底一次投料成功并顺利产出光伏料产品,生产稳定,预计明年Q2可实现批量供货,且光伏料比例提升较快,预计2022年底可实现80%以上的光伏料比例;3)中化泉州10万吨项目、扬子石化10万吨项目分别于2021年7月和8月开车,产品亦已通过龙头客户测试,预计2021Q4即有少量供货,预计稳定光伏料比例在30%-40%。

此外,东方盛虹(斯尔邦)20万吨管式产能凭借持续工艺优化实现光伏级产品的超产,预计2021年产量突破24万吨,2022年可凭借工艺优化或改造再添增量,如果价差合适,10万吨釜式也可转产一定比例光伏级产品;联泓新科EVA管式尾改造项目于2021年下半年开工,预计2022H1投产,届时整体产能可提升1.8万吨,同时光伏料比例大幅提升,预计可从当前的30-50%提升至50%以上。

据此测算,2022年增量供给中枢在30万吨左右。具体来看:1)存量产能中工艺优化或改造,带动光伏料占比提升,可供给光伏级EVA粒子3-9万吨左右。2)2021-2022年新投产能,随着光伏级产品生产连续性优化,光伏料比例有望提升,预计带来16-36万吨左右增量。基于2021年光伏级EVA粒子产量在83-87万吨左右判断,悲观/中性/乐观假设下,预计2022年总的EVA粒子供给在104/117/130万吨,外加POE产能,可支撑的光伏装机量在230/259/289GW。

硅料:薄片化超预期,硅耗下降支撑更多装机需求

2021年拥硅为王的局面,在2022年得到一些缓解。我们选择上调2022年硅料可支撑的装机规模,原因有二:

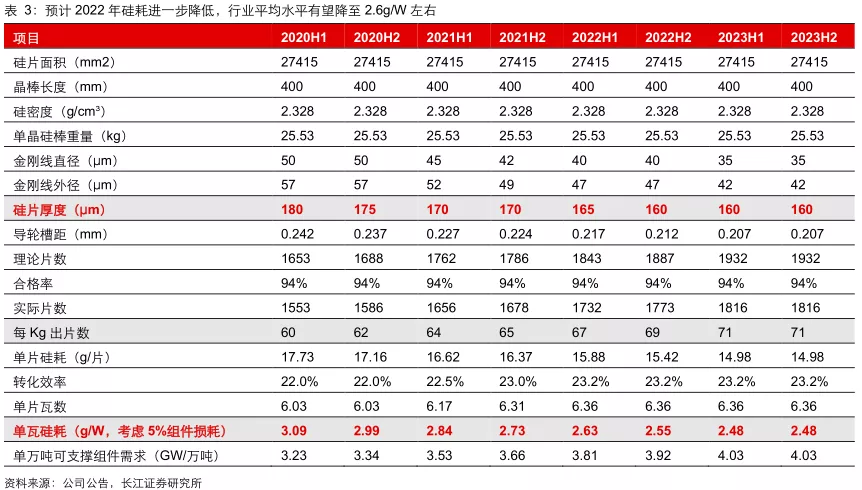

1)薄片化进度超预期,带来组件硅耗下降。截至2021年底,行业主流硅片厚度为165μm,较年初的175μm显著下降。硅料价格的高企加速了硅片薄片化进程。预计2022年薄片化依然持续,一方面硅料价格仍在高位,主流硅片厚度预计在160μm,并向150μm努力,另一方面N型硅片比例提升,而一般N型硅片厚度较P型硅片更低。叠加电池转换效率提升,2022年组件硅耗有望从2021年的2.7-2.8g/W降至2.6g/W左右。

2)硅料新产能预计投放顺利。此前市场担心能评趋严等因素或导致硅料产能投放不及预期,从目前来看,预计2021Q4投放的产能均顺利投产,包括通威保山一期5万吨及乐山5万吨,大全能源新疆4B项目4万吨,保利协鑫徐州颗粒硅项目2万吨,东方希望技改项目等。基于此,我们预计2022年各家硅料企业新建产能进度同样顺利,统计得到2022年硅料增量供给中枢在26万吨左右。

基于上述两点,结合硅业分会数据,2021年国内硅料生产量在49万吨左右,则全球硅料生产量预计在59万吨左右,悲观/中性/乐观假设下,预计2022年总的硅料供给可达82/85/90万吨,可支撑的光伏装机在242/262/282GW。

综上,通过测算EVA粒子和硅料两大供给瓶颈环节情况,不难发现2022年供给中枢已经达到260GW水平。需求空间打开之下,全年光伏装机规模不乏超预期的可能,值得重新审视。

量增奠定利润增长内核,盈利能力良好增厚业绩弹性

2022年的光伏与2021年新能源车的第二个方面的相似点在于盈利能力和业绩存在上调可能性,主要原因在于:1)行业各环节龙头企业都将充分受益于行业超预期的量的增长,是企业2022年利润增长的核心驱动;2)与2021年初的新能源车类似,当前光伏产业链除硅料外,均处于历史盈利低位水平,环节的供需优化及环节集中度的提升均有望提高对应环节利润分配权重,提高盈利水平;即便是供需向下的环节,因盈利已经处于历史低位,基本不拖累企业业绩增长;3)此外,结构性优化带来综合盈利水平提升,包括N型产品、大尺寸占比、海外及储能占比、双玻占比等。

供需优化环节盈利提升,承压环节盈利处历史低位

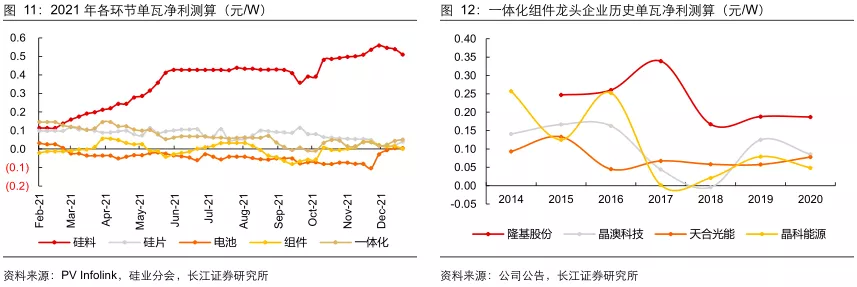

我们从毛利率历史分位水平入手,硅料正当历史顶部,硅片、电池、组件、玻璃、胶膜、逆变器则均处于历史底部区间。造成此现象的首要因素即是供需,例如2021年硅料紧缺占据了产业链最高利润,此外各环节的格局及上游原材料价格亦有影响。下面我们具体来看:

1)目前市场较为担心的环节,一是硅片,二是玻璃。当前价格下,两者的盈利水平都已经来到历史低位,预计在2022年产能继续释放的背景下,供给过剩的局面依然保持,开工率较2021年或进一步小幅下滑,处于六七成水平。在此背景下,对这两个环节的盈利不必悲观,一方面龙头凭借成本优势依然维持一定的盈利水平;另一方面量增所带来的盈利提升不容忽视,因此硅片和玻璃龙头企业在2022年依然可以保持较好的业绩。

2)对于供需关系优化的环节,如电池、组件,除了享受量的增长,更可迎来利的上升。同样首先从历史分位角度分析,2021年电池及组件盈利水平创下历史新低,特别是电池企业多为亏损。

后续随着上游产能释放和电池组件的落后产能出清,一方面,供需关系得以改善,电池组件环节话语权有望增强,产业链利润呈现向下游流动的态势。一体化组件环节为例,过去几年的单瓦净利中枢在0.10元/W水平,对于硅片自供率高的隆基股份而言单瓦净利水平中枢更是达到0.20元/W水平。

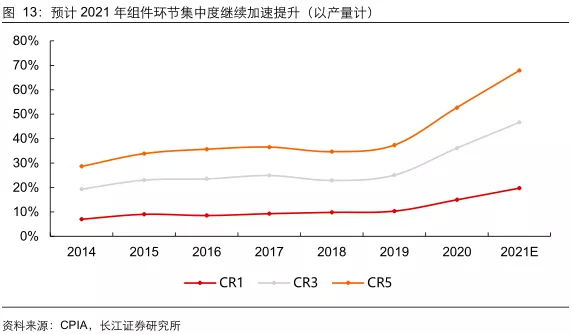

另一方面,二三线企业面对资金劣势与盈利压力或选择退出,电池组件环节集中度有望提升,龙头量利齐升逻辑更为清晰。

3)对于供需关系持续紧张的环节,如EVA粒子、胶膜、硅料,虽然供给瓶颈有所缓和,但紧平衡的局面仍然存在,盈利水平大概率仍处于历史高位。其中,胶膜环节表观上产能利用率在2022年有所下滑,但是得益于良好的格局,2022年的光伏胶膜逻辑类似2021H1的硅片,能够将粒子涨价顺利传导下游的同时保持自身较好的盈利水平,本质上依然是供需偏紧的逻辑。

结构性优化,进一步保障盈利水平

对于各细分环节,除了产业链上下游供需关系与格局带来的利润分配变化,产品结构优化对保障利润水平亦有支撑。具体来看:

N型之于主产业链

2022年为N型电池量产元年。头部企业多为Topcon与HJT并行布局,组件企业晶科能源、隆基股份(601012.SH)、晶澳科技(002459.SZ)、天合光能(688599.SH)等Topcon的量产化推进相对更快。专业化企业中爱旭股份的ABC产品、华晟新能源的HJT产品颇具声势。预计2022年N型电池产能有望超过60GW,2023年超过100GW。

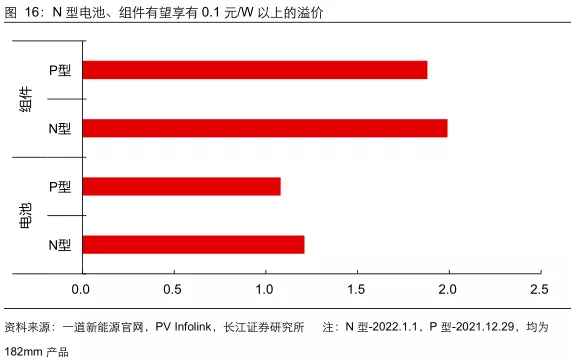

N型产品存在一定溢价,为2022年相关企业盈利再添增量。首先目前市场上尚无主流企业的N型产品报价,暂以一道新能源的公开数据为例,可见N型电池和N型组件相对于主流P型产品的溢价分别在0.13元/W和0.11元/W。考虑到2022年N型产品非硅成本有望持续下降,一旦性价比反超PERC,则有望为电池组件企业带来更高的盈利水平。对于硅片企业,N型产品同样有望享受稀缺性带来的盈利提升。

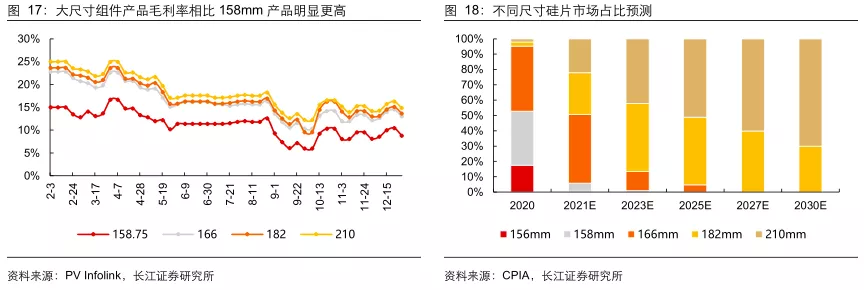

大尺寸之于电池、组件及玻璃

2021年158产品逐步退出了光伏行业的历史舞台,大尺寸产能在产业链价格高企下仍保持较好的开工率,带来了渗透率的快速提升。我们测算2021年大尺寸产品的市场占比已经达到30%以上,2022年有望占据半壁江山。同时,我们看到大尺寸产品的结构性偏紧带来了其更高的盈利水平,预计2022年这种超额盈利仍然在大尺寸供需良好下存在,进而为电池、组件乃至光伏玻璃企业创造更多的利润。

我们以一体化组件企业为例,测算尺寸结构变化所带来的盈利提升。假设166mm产品毛利率15%,售价1.7元/W,大尺寸产品售价1.75元/W,如果大尺寸出货占比从40%提升到70%,同时保持1.5-3.0pct的超额毛利率,对应综合毛利率可以提升0.5-1.1pct。

海外和储能之于逆变器

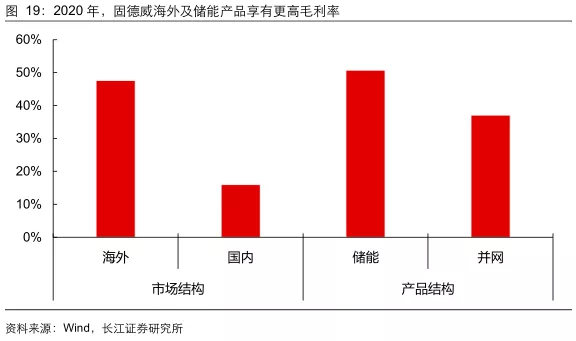

逆变器环节的结构性盈利提升主要来自于海外占比与储能占比的提升。以2020年固德威为例,海外业务毛利率高于国内31.6pct,储能逆变器毛利率高于并网逆变器13.7pct。

2022年海外和储能业务将依然保持着较高的毛利率,同时中国企业持续开拓海外渠道,加速出海逻辑仍延续(详见前期报告《进阶与扩散——电新行业2022年度投资策略》),同时加大储能产品研发和市场开拓,海外及储能占比均有望继续提升,叠加2022下半年IGBT供给瓶颈的缓解,综合毛利率大概率上修。

我们测算储能出货占比变化所带来的盈利提升。假设并网逆变器毛利率35%,售价0.3元/W,储能产品售价1.0元/W,如果储能收入占比从7%提升到15%,同时保持9-15pct的超额毛利率,对应综合毛利率可以提升0.8-1.2pct。

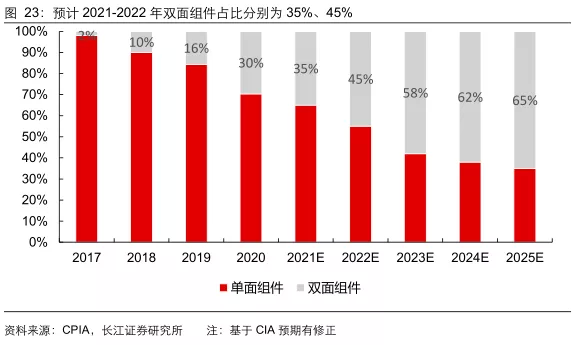

双玻之于玻璃

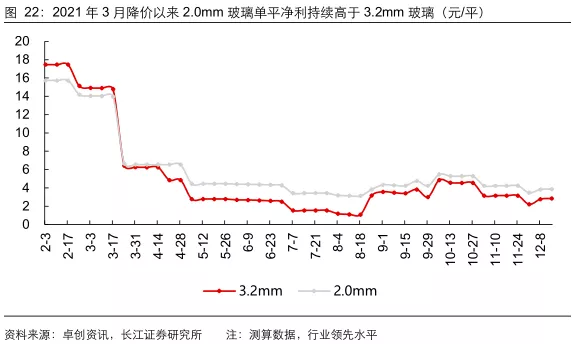

最后,对于玻璃环节,双玻占比提升,亦对综合毛利率提升有所带动。我们复盘2021年不同厚度玻璃的单平净利变化,观察到从3月底大幅降价开始,随着双玻占比提升,2.0mm玻璃的单平净利明显高于3.2mm。根据1000吨窑炉的参数测算,该差值在0.9-2.1元/平左右。

保守假设2022年2.0mm玻璃的单平净利相比3.2mm玻璃高1元/平,同时假设双面组件渗透率从2021年的35%左右提升到2022年的45%左右,对应头部企业的双面玻璃出货占比从52%左右可以提升到62%左右,折算的综合单平净利可较2021年再提升0.1元/平左右。假设头部企业2022年出货达到7-8亿平,对应利润增量0.7-0.8亿元。