核心观点

《区域全面经济伙伴关系协定》(RCEP)于今年1月1日正式生效,其成员国在总人口数、经济体量、贸易量、直接投资等方面在全球举足轻重,且相互之间既可以通过优势互补推动贸易发展,又能够通过竞争推动产业升级。从协定内容来看,原产地累积规则和关税减让成为两大亮点。随着RCEP的落地,各成员国间的贸易自由化程度有望进一步加强,我国外贸也将得到提振。预计2022年RCEP所带来的贸易增量或拉动我国全年出口增速0.72个百分点,拉动全年进口增速0.87个百分点。

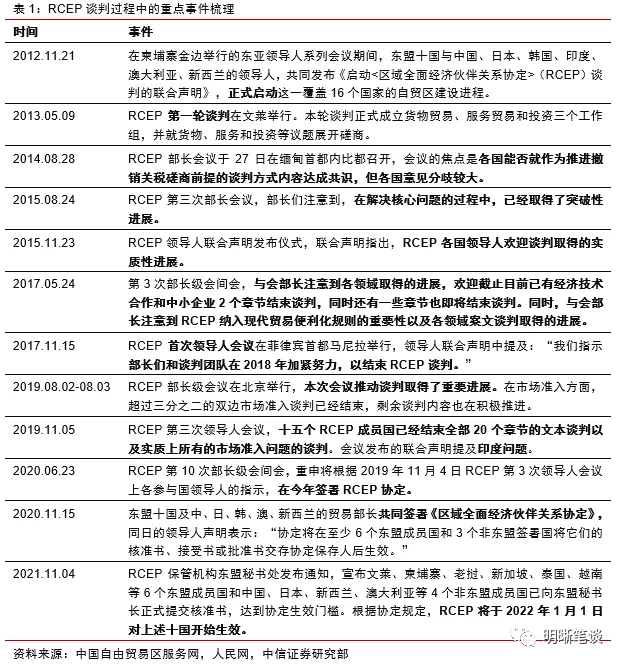

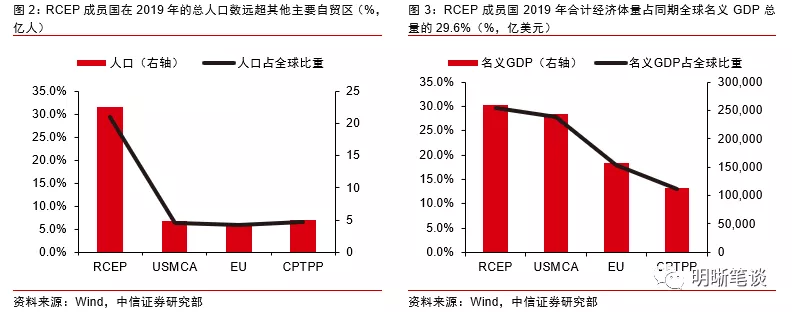

RCEP的生效标志着全球最大自贸区正式落地。 RCEP从发起到签署历经8年谈判,最终确定于2022年1月1日正式落地。从RCEP的主要内容来看,总计二十章的协议文本涵盖货物贸易、服务贸易、投资等多个领域。总体来看,RCEP更聚焦于贸易本身,其中货物贸易的原产地累积规则和关税减让成为主要亮点。RCEP成员国在合计的人口数、经济体量、贸易量、直接投资等方面在全球举足轻重。从GDP总量来看,RCEP是目前全球最大的自贸区,其成员国之间既可以通过优势互补来推动贸易发展,又能够通过竞争推动产业升级。

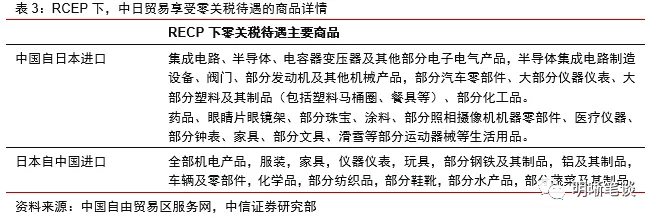

如何看待RCEP中的关税减让?中国与其他RCEP成员国之间的贸易涵盖了大部分中间品和消费品,机电产品是最主要的出口商品。值得注意的是,RCEP协定的生效标志着中日之间首次签署自贸协定。在RCEP之前,尽管日本在中国出口中占比位居第六、进口占比位居第五(2019年数据),但中日之间并未签订自贸协定,因此双方贸易往来仍面临着关税等方面的障碍。随着RCEP的生效,中日双边贸易有望迎来大额增量。除中日以外,尽管在RCEP之前,中国已与部分成员国之间存在贸易协定,但RCEP仍将推动中国与其他成员国间关税的进一步下调。此外,RCEP有助于各成员国之间的贸易自由化程度进一步加深。从降税节奏来看,前十年内中国将完成大部分对其他缔约国的承诺,其中,中国与日韩之间的双边降税节奏相对较缓。

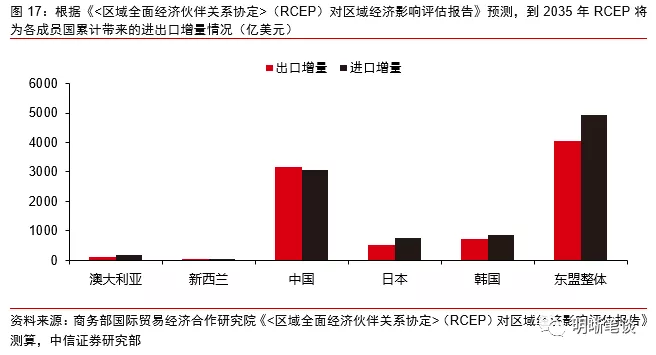

RCEP生效为“稳外贸”助力。根据商务部国际贸易经济合作研究院所发布的《RCEP对区域经济影响评估报告》中的测算,到2035 年,RCEP 将使中国出口和进口累计增量将分别达到3154 亿美元和3068 亿美元。假设①2021年12月我国出口和进口同比增速分别21%和30%(根据中信证券研究部宏观组预测);② RCEP所带来的贸易增量将平均分摊至各年度,预计RCEP所带来的贸易增量将拉动我国2022年全年出口增速0.72个百分点,拉动全年进口增速0.87个百分点。

总结。RCEP的生效为相关行业带来了机遇与挑战,贸易增量给出口企业带来利润增长,而从关税成本减少角度来看,我国进口企业成本端压力也有望释放。当前全球供应链仍在修复过程中,预计今年上半年我国出口仍能保持高景气,进入下半年,随着海外经济体逐步收紧货币政策,外需或逐步放缓,加之东南亚产能的修复,我国出口增速也因此面临一定的回落风险。但是考虑到RCEP的生效对我国外贸的潜在利好,我们也无需对出口过度担忧。当前市场对于“基建先行,地产后至”的预期已经逐步确认,国常会再提稳外贸的跨周期调节措施,为RCEP的落地做好准备,从各个方面来看,稳增长政策已形成合力。债市方面,此前市场已经部分price in降息预期,然而当下中美利差的快速收敛或制约我国开年降息的空间。在稳增长的大基调下,宽信用或将进一步被确认,我们认为当前点位的10年期国债配置价值较低,需要警惕利率在本月的回调风险。

正文

《区域全面经济伙伴关系协定》(RCEP)于今年1月1日正式生效,其成员国在总人口数、经济体量、贸易量、直接投资等方面在全球举足轻重,且相互之间既可以通过优势互补推动贸易发展,又能够通过竞争推动产业升级。从协定内容来看,原产地累积规则和关税减让成为两大亮点。随着RCEP的落地,各成员国间的贸易自由化程度有望进一步加强,我国外贸也将得到提振。预计因为2022年RCEP所带来的贸易增量或拉动我国全年出口增速0.72个百分点,拉动全年进口增速0.87个百分点。

RCEP的生效标志着全球最大自贸区正式落地

“千呼万唤始出来”,《区域全面经济伙伴关系协定》(RCEP)于今年1月1日正式落地。该协定从发起到签署历经8年谈判,最终确定于2022年1月1日正式落地。该协议由东盟十国发起,最初是采取“10+6”的模式,除东盟十国之外还包括中国、日本、韩国、澳大利亚、新西兰以及印度六国,其中印度在2019年谈判接近尾声时宣布退出RCEP,因此本次达成的实际上是“10+5”模式的贸易协定。

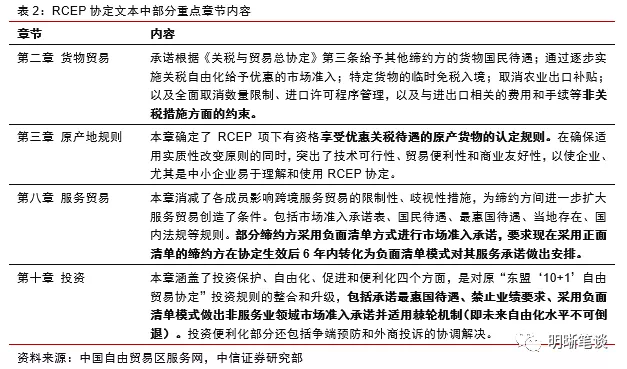

从RCEP的主要内容来看,总计二十章的协议文本涵盖货物贸易、服务贸易、投资等多个领域。以《全面与进步跨太平洋伙伴关系协定》(CPTPP)作为对比,CPTPP内容既包含贸易相关议题,同时又具有国有企业和指定垄断、劳工、监管一致性、透明度与反腐败等涉及成员国深度一体化的规定,是一个更加综合性的自由贸易协定。相比之下,RCEP协定文本内容更加集中在货物贸易、原产地规则、服务贸易等与贸易紧密相关的议题,同时附件中还包括关税承诺表、服务具体承诺表等,是一个更偏向于贸易本身的协定。具体来看,(1)货物贸易——“各国对零关税调整节奏做出的承诺”以及“我国与日本首次签订自贸协定后的外贸表现”值得关注;(2)服务贸易——包括我国在内的8个成员将于协定生效后六年内转为负面清单,我国开放承诺也达到了已有自贸协定的最高水平。但考虑到当前疫情的扰动仍在,预计RCEP对于服务贸易的推动或有所延后;(3)投资——“负面清单”+“棘轮”,意味着投资开放程度只能向着更开放推进,同时通过统一的规则体系提升协定内各成员国间的投资政策透明度。

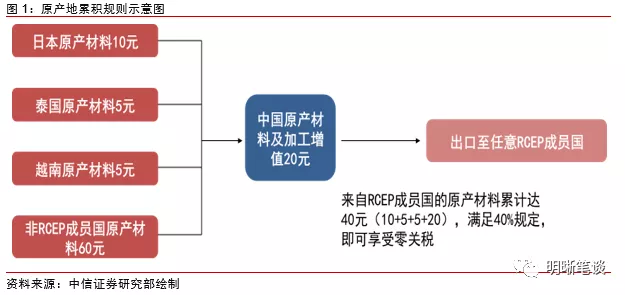

总体来看,RCEP更聚焦于贸易本身,其中货物贸易的原产地累积规则和关税减让是主要亮点。具体来看:一是原产地累积原则,RCEP协定下产品对应原产地标准为“区域价值成分40%”,且产品价值可以累积计算,这就使得产品更容易享受到关税优惠,也在一定程度上推动企业主动融合产业链。就中国而言,企业可抓住相应机会扩大贸易规模,着力扩大中间品生产,同时在产业链方面加强整合,中小企业也能够从RCEP所覆盖区域的上游供应链中受益;二是关税减让,据商务部国际司解读:“协定生效后,已核准成员之间90%以上的货物贸易将最终实现零关税,且主要是立刻降税到零和10年内降税到零,这意味着各国将在较短时间内兑现货物贸易自由化承诺。”大幅的关税减让或将在RCEP成员国之间创造更多的贸易机会,从而拉动各国贸易以及经济发展。

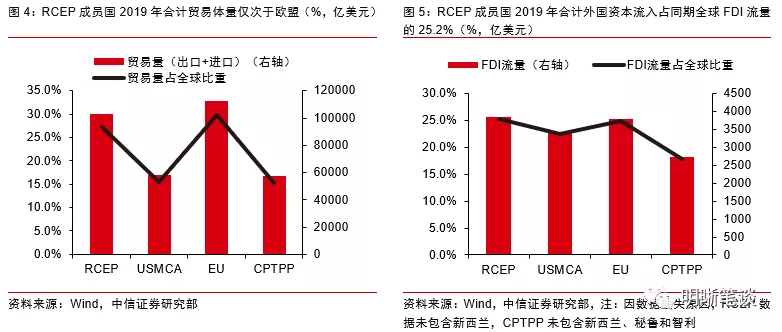

从RCEP的成员国来看,其在合计的人口数、经济体量、贸易量、直接投资等方面在全球举足轻重,且相互之间既可以通过优势互补推动贸易发展,又能够通过竞争推动产业升级。(1)人口数:RCEP成员国在2019年的总人口数高达23亿人左右,占全球总人口的29.6%,远超其他主要自贸区;(2)经济体量(GDP):RCEP成员国2019年合计经济体量约26万亿美元,占同期全球名义GDP总量的29.6%,同样高于现存主要的自贸区;(3)贸易量(出口+进口):RCEP成员国2019年合计贸易体量约10.3万亿美元,占同期全球贸易量的27.3%,仅次于欧盟;(4)外国资本流入(FDI流量):RCEP成员国2019年合计外国资本流入3856亿美元(不包含新西兰),占同期全球FDI流量的25.2%。从资源禀赋来看,RCEP成员国中,澳大利亚和新西兰具有农产品和矿产品等资源优势,东盟十国具有丰富的劳动力禀赋,中国和日韩则在制造业领域具有相对优势。其中中国和东盟在部分低附加值的制造业领域存在一定竞争关系。因此,RCEP既有助于各成员国之间的优势互补,又能够在新的自贸区格局下,通过竞争促使我国部分产业的转型和升级。

如何看待RCEP中的关税减让?

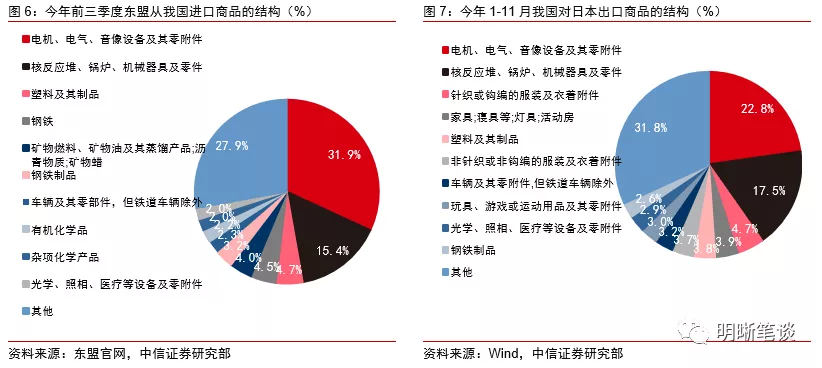

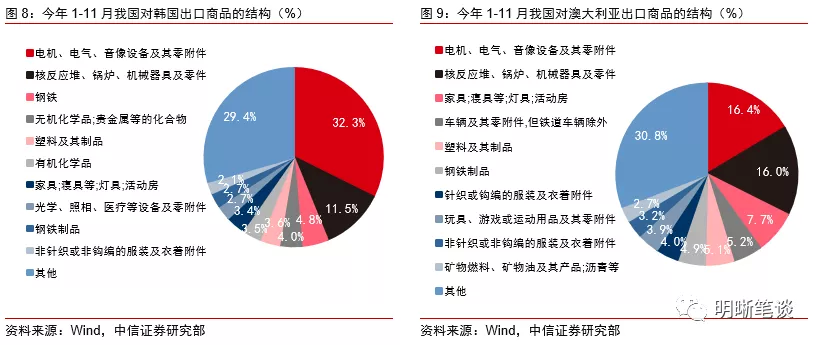

中国与其他RCEP成员国之间的贸易涵盖了大部分中间品和消费品,机电产品是最主要的出口商品。分经济体来看:(1)东盟:我国对东盟的出口商品主要集中在中间品,包括机电产品及其零附件、化学产品等,从产业链角度看,原产地累积原则和关税减让对东盟自身的进口加工产生较大利好;(2)日韩和澳大利亚:相较于我国同东盟之间的贸易,消费品在我国对RCEP中的发达经济体出口中同样占据了一席之地,具体来看中间品包括各类零附件,而消费品则主要覆盖了服装、家具、玩具等。从原产地累积和关税减让政策来看,RCEP的落地一方面有利于降低日韩进口中间商品的成本,又有助于中国企业在出口消费品时继续享受相应的关税优惠,达到“双赢”。

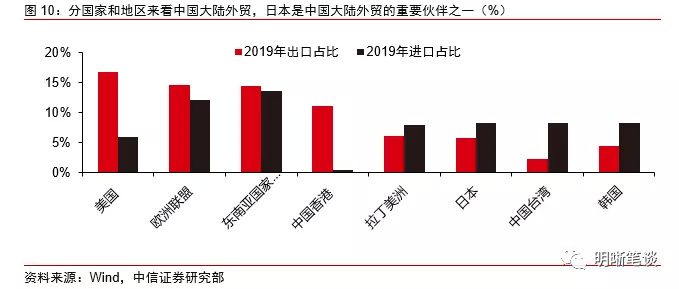

RCEP协定的生效标志着中日之间首次签署自贸协定,或将为双边贸易带来大额增量。RCEP之前,尽管日本占中国出口总量比例位居第六、进口占比位居第五(2019年数据),但两国并未签订自贸协定,因此双方贸易往来仍面临关税等方面的障碍。据商务部国际司披露,随着RCEP的生效,“日本出口至中国的零关税商品比例将从目前的8%扩大至86%。”这对双方的贸易往来而言无疑是重大利好。分产品看,RCEP生效后,我国对日出口的包括全部机电产品、汽车及零部件、服装、家具、玩具在内的商品或迎来利好;我国从日本进口的集成电路、半导体、仪器仪表等商品的进口成本也有望下降。

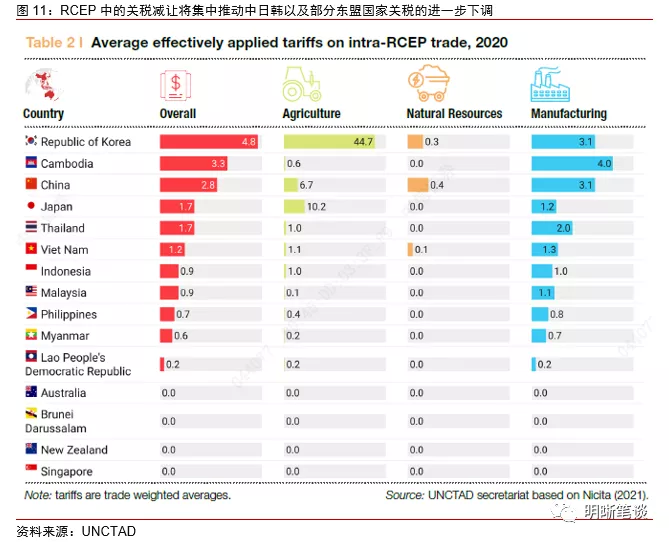

在RCEP之前,部分成员国间已经存在双边/多边贸易协定,但RCEP中的关税减让仍可继续推动成员国之间的关税进一步下调。在RCEP落地之前,包括东盟与中日韩签署的“10+1”自贸协定、中国-韩国自由贸易协定等双边/多边贸易协定已经达成,因此RCEP的关税减让将推动各成员国之间的贸易关系走向深化发展。根据UNCTAD的报告《A New Centre of Gravity – The RCEP And Its Trade Effects》,包括中、日、韩、柬埔寨、泰国在内的五国2020年在RCEP成员国之间的平均有效适用关税最高,其中中国、柬埔寨和泰国的关税集中在制造业,而韩国和日本在农业方面的关税较高。随着RCEP的生效,上述国家对于RCEP缔约国的关税有望继续降低,整体贸易自由化程度也将进一步提高。

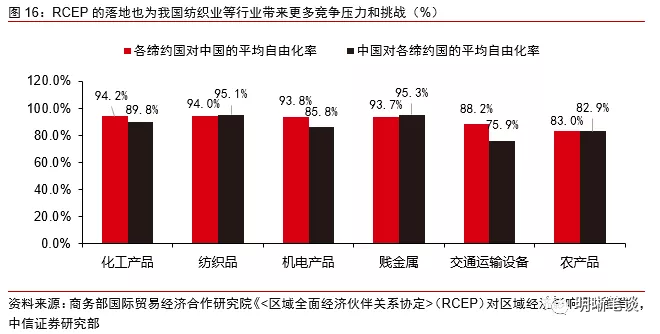

RCEP有助于各成员国之间的贸易自由化程度进一步加深,但各国承诺的最终自由化程度有所差异。自由化率是指在一国的进口总额中可自由进口的部分所占比率。商务部国际贸易经济合作研究院发布的《RCEP对区域经济影响评估报告》显示,RCEP中各国承诺的最终自由化率水平有所差异,其中新加坡、澳大利亚和新西兰承诺的贸易自由化率较高,日本和东盟部分国家承诺的自由化率相对较低,中国、韩国居中。具体来看,新加坡将实现对所有成员国100%的自由化率,澳大利亚和新西兰对所有成员国的承诺自由化率分别为98.3%和91.8%;日本对各缔约国承诺的自由化率在81%-88%,其中对韩国的承诺自由化率仅81%;东盟国家中越南、缅甸、老挝对成员国的承诺自由化率较低,基本在86%左右,这可能是处于对自身产业的保护目的;中国承诺的自由化率在86%-91%之间,其中对日本和韩国的承诺自由化率相对较低。

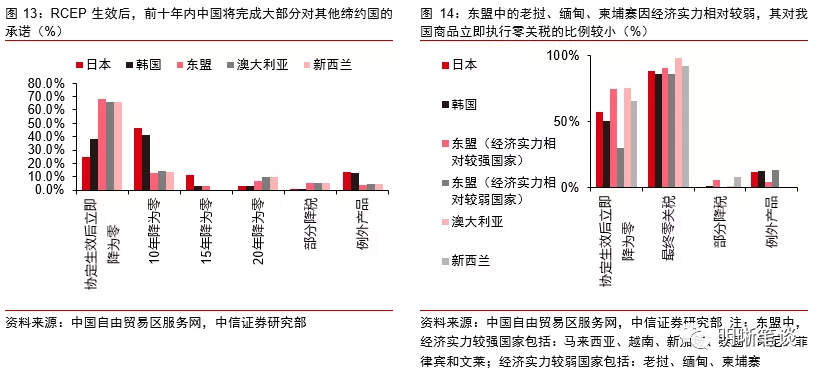

从降税节奏来看,前十年内,中国将完成大部分对其他缔约国的承诺,中国与日韩之间的双边降税节奏相对较缓。先看我国的降税承诺:协定生效后,我国关于来自东盟和澳新的产品立即实现零关税的比例在60%以上,对于日韩商品的零关税比例则分别为25%和39%。基本上,在协定生效的前十年内,我国对各缔约国商品的零关税比例将达到70%以上。再看其他缔约方对我国的降税承诺:协定生效后,日韩对我国商品实行零关税的比例分别为57%和50%。考虑到东盟中的老挝、缅甸、柬埔寨的经济实力相对较弱,为保护其国内产业,其对我国商品立即执行零关税的比例仅为30%。

RCEP生效为“稳外贸”助力

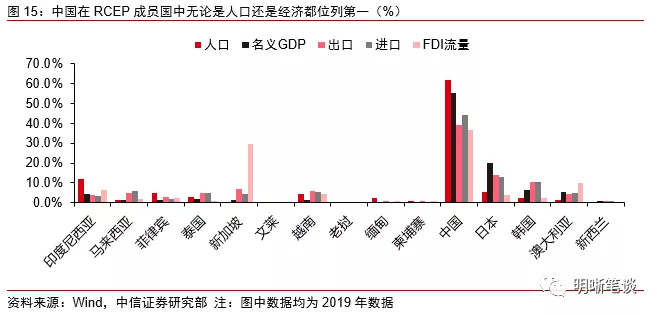

中国在RCEP成员国中,无论是人口还是经济增长都位列第一,RCEP生效后我国外贸发展或更上一层楼,但同时也将面临更多的挑战。从人口、名义GDP、出口、进口、FDI流量(外国资本流入)五个指标来看,2019年中国的占比均位居同期各RCEP成员国中第一,读数分别为61.7%、55.2%、39.3%、44.4%和36.6%。因此,随着RCEP生效后各成员国间在货物贸易、服务贸易、人员往来、投资等领域的交流不断加深,一方面有助于我国各方面的进一步发展,尤其是中日之间的双边贸易有望更上一层楼。而另一方面,部分行业或将面临新的挑战,以纺织业为例,中国对各缔约国的平均自由化率(95.1%)和各缔约国对中国的平均自由化率(94%)均较高,这就意味着该行业中各国企业所面临的关税压力均有所削弱,因此竞争也会加剧,这就对我国纺织业企业在产品附加值上提出了更高的要求。

RCEP生效后将为外贸形成提振,预计2022年因RCEP所带来的贸易增量或拉动全年出口增速0.72个百分点,拉动全年进口增速0.87个百分点。在稳增长压力下,今年包括减税降费、鼓励外贸新业态发展、助力地方稳定产业链供应链等多个跨周期调节措施或将逐步落地,以推动外贸稳定。而随着RCEP的生效,其带来的贸易增量也将助力今年“稳外贸”政策推进。根据商务部国际贸易经济合作研究院发布的《RCEP对区域经济影响评估报告》中的测算,到2035年,在基准情景下预计东盟将从RCEP中获得最多的进出口增量,其次为中国;具体来看,到2035 年,RCEP 将使中国实际GDP、出口和进口增量分别较基准情景累计增长0.35%、7.59%和10.55%,出口和进口累计增量将分别达到3154 亿美元和3068 亿美元,经济福利将累计增加996 亿美元。假设①2021年12月我国出口和进口同比增速分别21%和30%(根据中信证券研究部宏观组预测);② RCEP所带来的贸易增量将平均分摊至各年度,预计RCEP所带来的贸易增量将拉动我国2022年全年出口增速0.72个百分点,拉动全年进口增速0.87个百分点。

总结

短期来看,在全球经济仍受疫情扰动的情况下,RCEP对于货物贸易的拉动效果或更为明显,而对服务贸易的利好或仍受到疫情的限制。RCEP的生效为相关行业带来了机遇与挑战,贸易增量对出口企业带来利润增长,而从关税成本减少角度来看我国进口企业成本端压力也有望释放。当前全球供应链仍在修复过程中,预计今年上半年我国出口仍能保持高景气,进入下半年,随着海外经济体逐步收紧货币政策,外需或逐步放缓,加之东南亚产能的修复,我国出口增速也因此面临一定的回落风险。但是考虑到RCEP的生效对我国外贸的潜在利好,我们也无需对出口过度担忧。当前市场对于“基建先行,地产后至”的预期已经逐步确认,国常会再提稳外贸的跨周期调节措施,为RCEP的落地做好准备,从各个方面来看,稳增长政策已形成合力。债市方面,此前市场已经部分price in降息预期,然而当下中美利差的快速收窄或制约我国开年降息的空间。在稳增长的大基调下,宽信用或将进一步被确认,我们认为当前点位的10年期国债配置价值较低,需要警惕利率在本月的回调风险。

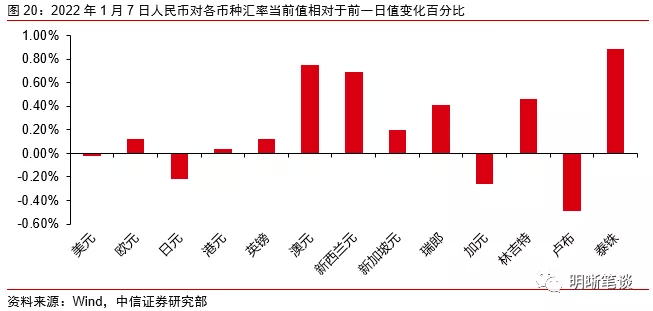

资金面市场回顾

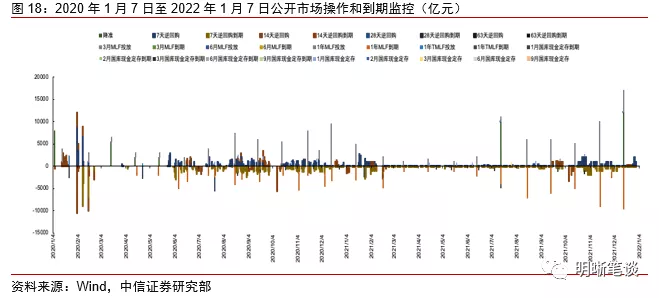

2022年1月7日,银存间质押式回购加权利率全面上行,隔夜、7天、14天、21天和1个月分别变动了12.47bps、11.73bps、0.68bps、0.96bps和5.70bps至1.83%、2.05%、1.96%、1.98%和2.35%。国债到期收益率全面下行,1年、3年、5年、10年分别变动-0.08bps、-0.78bps、-0.41bps、-0.24bps至2.22%、2.47%、2.65%、2.81%。1月7日上证综指下降0.18%至3,579.54,深证成指下降0.59%至14,343.65,创业板指下降0.98%至3,096.88。

央行公告称,为维护银行体系流动性合理充裕,1月7日以利率招标方式开展了100亿元7天期逆回购操作,有1100亿元逆回购到期,当日实现流动性净回笼1000亿元。

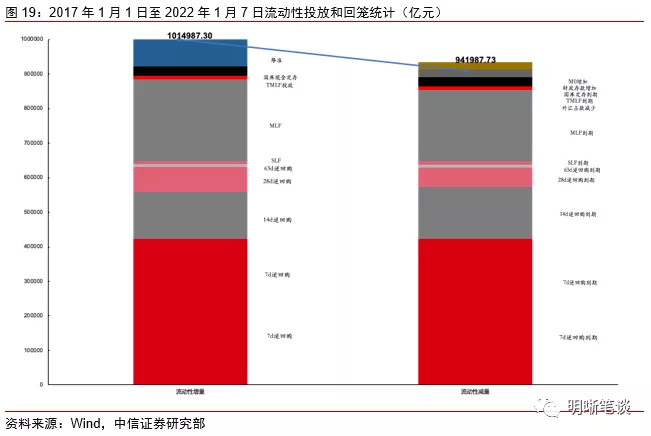

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

市场回顾及观点

可转债市场回顾

1月7日转债市场,中证转债指数收于434.69点,日下跌0.22%,可转债指数收于1877.90点,日下跌1.71%,可转债预案指数收于1541.89点,日下跌1.31%;平均转债价格151.16元,平均平价为114.65元。今日回盛转债(123132.SZ)上市,382支上市交易可转债,除英科转债、宝通转债和九州转债停牌,136支上涨,5支横盘,238支下跌。其中回盛转债(30.00%)、百川转债(6.46%)和湖广转债(5.35%)领涨,钧达转债(-11.56%)、天铁转债(-10.74%)和中矿转债(-9.72%)领跌。376支可转债正股,81支上涨,5支横盘,290支下跌。其中亚太药业(10.10%)、湖北广电/赛力医疗(10.01%)和华阳国际(7.70%)领涨,万兴科技(-11.09%)、天铁股份(-10.78%)和宝通科技(-10.52%)领跌。

可转债市场周观点

上周转债市场高位回落,但估值水平仍旧维持在较高水平。随着市场波动程度加大,赚钱效应有所减退。

转债市场的估值水平对预期收益产生了较为明显的负面拖累,权益市场也表现的较为坎坷。寻找更为稳健的正股板块可能是当前应对高估值的较好手段,我们建议当前围绕稳增长这一主线进行布局,既可以享受到转债价格相对较低带来的安全垫,也同时与权益市场宽信用的交易逻辑主线相匹配。

周期品价格在宽信用环境下大概率存在一定的交易性机会。方向上我们重点关注在财政前置预期下基建相关产业链上游机会,当前可以积极参与。同时增加关注新能源板块上游资源品的价格短期弹性带来的机会。

泛消费板块底部已经明确,已经开启向上修复的进程。消费板块在波动放大的市场环境下可能会展现出稳健的特性,从转债参与的角度而言,可能具有更好的更确定性的体验。建议投资者以必选消费为先,深度调整后相关转债提供了不俗的空间。

制造业方向近期走势分化加大,我们建议优先关注景气度触底回升的TMT板块,以及调整较久的新能源方向。

高弹性组合建议重点关注杭银转债、新春转债、斯莱(精达)转债、中矿转债、联创转债、石英转债、恩捷转债、鸿路转债、台华转债、鹏辉转债。

稳健弹性组合建议关注闻泰转债、润达转债、利尔(旗滨)转债、泉峰(文灿)转债、利德转债、朗新转债、江丰转债、特纸(傲农)转债、蒙娜(帝欧)转债、伯特转债。

风险提示:市场流动性大幅波动,无风险利率大幅波动,正股股价超预期波动等风险。

本文编选自中信证券明晰笔谈微信公众号,作者:明明,智通财经编辑:杨万林