周三美股暴跌,短期内还能涨回去吗,年内走势还值得看好吗?

智通财经APP曾报道,隔夜美联储公布的12月会议纪要显示今年不止加息速度会更快,缩表速度也可能超过之前一轮缩表周期,导致纳指创十个月最大跌幅,标普500跌近2%创逾五周最大跌幅。截至收盘,道指跌392.54点,跌幅1.07%,报36407.11点;纳指跌522.54点,跌幅3.34%,报15100.17点;标普500指数跌92.96点,跌幅1.94%,报4700.58点。

华尔街分析师们近期公布了对2022年美国股市的展望,我们不妨来看看在大佬们的眼里美股今年是否还值得投资。

据智通财经整理资料发现,华尔街投行普遍认为,今年美股能够继续上涨,但美股今年的涨幅难以再像去年一样达到两位数;其中瑞信、高盛和摩根大通是最看好美股的投行;但摩根士丹利和美国银行却与其他大行唱反调。

看跌队伍

大摩:目标位4400点,首选防御类股

摩根士丹利分析师预计,2022年标普500指数将走低,随着收益增长放缓、债券收益率上升以及企业陷于供应链中断和投入成本上升,美股将更加动荡。

该公司在一份报告中表示,由于每股收益增长放缓,且较全球其他股市的初始估值较高,因此将减持标普指数。摩根士丹利对标普500指数的基本预测目标为4400点,意味着下跌空间约为5%。

就每股收益(EPS)而言,摩根士丹利认为欧洲和日本股市今年的增长潜力最好,而对新兴市场持中性看法。

该投行分析师在报告中称,尽管该公司仍预期美股企业今年每股收益将强劲增长,但"由于成本压力、供应问题以及美国特有的税收和政策不确定性,围绕该预期的不确定性大幅上升"。由于全球其他地区的复苏滞后于美国,该公司预计未来12个月其他地区的"追涨"潜力将更大,收益波动将更小。

摩根士丹利财富管理公司首席投资官Lisa Shalett在报告中表示:“我们预计标普500指数将窄幅震荡,剔除通胀因素后债券回报为负。应减少固定收益,以支持加大对实物资产和绝对回报基金的敞口。”

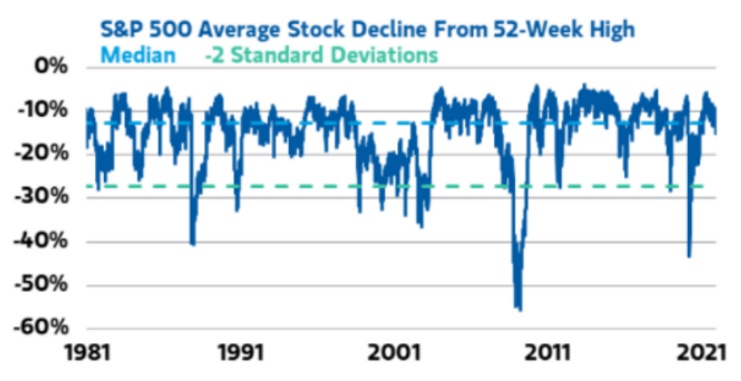

Shalett称,摩根士丹利对标普500指数"谨慎"看法的核心基于市盈率,而市盈率通常在"周期中期转变"期间受到挤压。她在报告中指出了一张图表显示了“股票中值已经经历了中期周期的转变”;下图显示,“标准普尔500指数的股票中值已从52周高点修正了15%”。

她在报告中表示,在摩根士丹利看来,“这意味着投资者应该转向选股,而不是投资被动指数基金。”

该公司美股首席策略师Michael Wilson的观点与Shalett一致。尽管摩根士丹利确实预期标普500指数成份股公司获利整体稳健,但Wilson预计,个股层面的获利差异"显著",因此今年股市将更关注个股而不是行业或模式。

Wilson继续青睐一直在发挥作用的大盘股防御倾向策略,他也建议用那些已经受到冲击,但在合理估值下具有良好前景的股票创建一个“杠铃型策略”。而在小盘股方面,在美联储和其他央行收紧政策的情况下,除了寻找大盘股防御性标的,应更多地关注中小盘价值股,而不是中小盘成长股。

即便预期行业和模式将更加动荡,该公司仍增持医疗保健、房地产和金融类股。非必需消费类股尤其是那些已走势良好的个股,和科技硬件类股均建议减持。

美银:目标位4600点,关注三大板块

美国银行称,标普500指数今年恐面临大幅回调。美银预计,到2022年底,标普500指数将跌至4600点。该行美国股票和量化策略主管Savita Subramanian表示,“近期或未来12个月出现10%回调的可能性增大”。

美国银行股票和量化策略主管Savita Subramanian称:“不幸的是,我们看到现在和2000年有很多相似之处——科技泡沫的顶峰。”

但是除了对大盘的悲观展望,美银为投资者挑选出在新一年里可能表现优异的板块:能源、金融以及卫生保健。

其中,美银在一份致投资者的报告中写道,“能源和提供通胀保值收益率。”其次,金融类股除了也能提供通胀保值之外,银行也可以加息从中获利——以高于借款利率的利率放贷。随着利率的上升,银行赚取的利差也会扩大。

看涨队伍

小摩:目标位5000点,偏爱绿色投资

摩根大通全球首席市场策略师兼全球研究部门联席负责人Marko Kolanovic表示,该行预计美股标普500指数今年将上涨至5050点。

该行发布的2022年投资展望报告称,全新的新冠疫苗和治疗方法将带来强劲的周期性复苏,全球流动性将恢复常态,以及消费者被压抑的需求被彻底释放。

Kolanovic在报告中表示:“我们认为,2022年将是全球全面复苏的一年,新冠疫情将不再影响人们的正常生活。在2022年,全球经济将恢复至正常化运转,市场状况将恢复至新冠疫情前的常态。”

该投行策略师表示,没有理由担心美股今年连续刷新纪录的涨势将很快结束。

其次,以 Dubravko Lakos-Bujas 为首的摩根大通策略师团队在报告中写道:“鉴于投资者的仓位已经很低、创纪录的回购、系统扩张风险有限以及1月的季节性因素,目前还不具备大规模抛售的条件。投资者的头寸配置过于悲观——市场对鹰派央行和omicron的看跌情绪有些过头了。”

小摩认为,在新能源车、可再生能源、科技及数字化等领域将会成为经济新的增长引擎。其次,与大摩相反,小摩建议增持非必需消费品,工业、资讯科技、可再生能源也是受宠领域;小摩对能源和原材料持中性观点,以及建议减持日常消费、通讯服务和医疗保健。

对于时下最火的元宇宙概念,小摩表示,虽然创造和演变可能需要数年时间,元宇宙或成为下一代社交媒体和游戏平台。但目前市场上存在太多不确定因素,在短期不会轻易采用元宇宙。

高盛:目标位5100点,亮眼业绩为动力

高盛首席美国股票策略师David Kostin预期2022年标普500指数将上涨至5100点, 美股牛市将持续,且标普500指数每股收益将在2022年将增长8%至226美元,并在2023年增长4%至236美元,并认为企业利润将成为今年股市进一步上涨的动力。

高盛策略师表示:“与我们去年的预期相反,企业税率可能会在2022年保持不变,等到2023年再上调。 公司收益将增长,并推高股价。 美股牛市将继续。虽然我们仍对利润率保持警惕,但我们认为,考虑到企业甚至在疫情之前就有管理成本压力的良好记录,在这方面做最坏的假设是没有意义的。”

但是,高盛指出,经济增长的减速、美联储收紧政策以及实际收益率上升,都表明投资者今年的预期回报率将略低于平均水平。

花旗:强劲业绩将为美股撑腰,上调目标位至5100点

花旗集团分析师将标普500指数的目标价从去年10月设定的4900点上调至5100点。该行预计,今年美股企业利润将继续强劲增长。

花旗集团分析师Scott Chronert表示,尽管出现了又一波疫情和供应链问题,但即将发布的季度业绩和2022年的企业前景可能为股价上涨提供支撑。

智通财经APP此前曾报道,根据Refinitiv的数据,标普500指数成分股公司2021年的收益均超出了分析师的预期,前三个季度的同比增幅分别为52.8%、96.3%和42.6%;目前Refinitiv预计第四季度的同比增幅为22.3%。但该投行警告称,美联储收紧政策可能给估值带来阻力。

花旗分析师表示,在“周期中期”,高质量股票、“股利增长”和全球医疗保健股都是值得投资的对象。分析师表示,持续的盈利增长和“合理的估值”使医疗保健行业颇具吸引力,而该领域的股票押注可以在投资组合中起到“抑制波动”的作用。

富国银行:目标位5100-5300点,剧烈波动中走高

虽然富国银行策略师表示,美国股市投资者应准备好迎接未来几个月的回调。以Christopher P. Harvey为首的策略师在给客户的报告中写道:“在这个波动更大的股市中,回调可能会更加频繁。”他们预测,到夏季,标普500指数将下跌10%。

其次,富国银行策略师在对2022年的预测中表示:“经济增长减速、美联储鹰派立场、估值见顶,以及美国经济长期增长尚未改善的观点,这些因素综合在一起多重施压,令多头感到沮丧。随着定价能力的减弱,利润率达到峰值,劳动力成为一个更大的‘卖方市场’因素,消费者需求正在正常化。”

但是,在富国银行策略师悲观的前景中,一线希望是经济衰退可能是短暂的。富国银行对今年标普500指数的目标价范围为5100至5300点。该投行预计,在中期选举出现“红色浪潮”(red wave)后,标普500指数将在年底出现反弹。富国银行预计,中期选举将使国会控制权落入共和党手中。

其他投行:

瑞士信贷对标普500指数给出的目标位为5200点。瑞信分析师指出:“这种建设性的前景是基于以下假设:对实际和名义经济增长的强劲预测、周期性板块的利润率进一步上升、回购增加以及仍然有利的贴现率水平。”

德意志银行对标普500指数给出的目标位为5000点。德意志银行的首席信息官Deepak Puri表示,尽管美联储可能会更加积极地缩减购债规模,可能在3月而不是6月完成这一过程,但他预计美联储今年在利率上仍将保持"鸽派"立场。Puri预计,美联储今年只会加息一次。

巴克莱对标普500指数给出的目标位为4800点。巴克莱分析师在12月2日发布的2022年展望报告中写道:“谨慎行事。我们认为今年股市的上行空间有限。”在巴克莱分析师们看来,家庭和企业的现金储备应该会支持温和的盈利增长,但供应链问题持续存在、商品消费向趋势逆转等都是关键的尾部风险。