汤臣集团(00258)或许是香港股市中比较有“文艺气息”的地产股了。董事会主席徐枫是台湾著名影视演员,曾两度“斩获”金马奖影后。业务上汤臣还有少量收入来自电影发行、现场节目表演制作等媒体及娱乐业务。

不过,汤臣最近的股价表现却并不“文艺”。智通财经注意到,汤臣股价6月16日和6月19日两个交易日累计上涨17.37%,其中6月19日创下4.26港元的历史新高。

智通财经注意到,2017年6月16日,汤臣集团发布公告,公司就2016年度中期股息,根据以股代息计划发行合计约1.705亿股,占发行前公司已发行股份的9.943%。每股发行价为3.2433港元,较上一个营业日的每股收市价3.57港元折让9.151%。

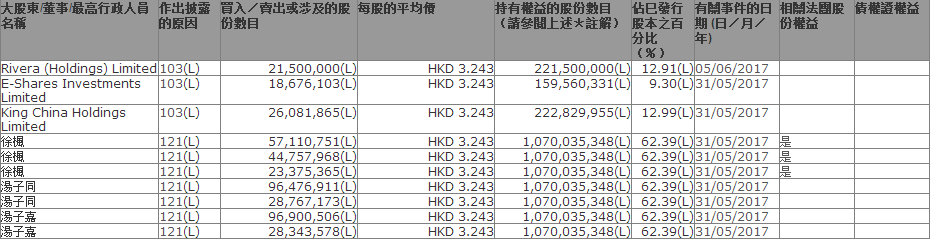

近期,汤臣获得多名股东场外增持股份,其中,大股东徐枫于5月31日分三次场外增持汤臣集团共1.25亿股,每股作价3.243元,总值4.05亿元,最新持股量增至62.39%。

另外,川河集团(00281)于6月5日场外增持汤臣2150万股,持股比例上升至12.91%。值得一提的是,川河目前是汤臣第三大股东。

如果把时间拉长,可以发现,汤臣的股价并不只会“小打小闹”。从最近一年的走势来看,汤臣的股价表现还是相对“给力”的,年内累计上涨超过9成。那么这家房企究竟有何"魅力"呢?

营收大增 财务明显改善

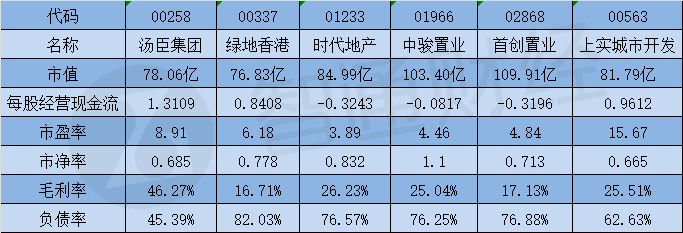

智通财经随机抽取了5只和汤臣集团市值接近的地产发展股。对比发现,汤臣在估值上并没有太多优势,但是其每股经营现金流、毛利率和负债率却“碾压”其他五只个股。智通财经很好奇,为何汤臣在这三个方面有如此大的优势?

据汤臣年报显示,2016年,汤臣实现经营总收益41.74亿港元,同比增加52.41%;毛利约19亿港元,同比增加40.94%,净利润10.07亿港元,同比增加61.38%。

物业发展及投资贡献了全年97.1%的业绩,其中,汤臣一品、汤臣津湾一品及汤臣主教山壹号为集团贡献主要盈利。另外,智通财经注意到,2016年10月,汤臣出售津湾置业51%股权,为集团带来了约4.73亿元人民币的收益。

利润大增,公司现金流肯定会大幅增长吧?并不是。年报显示汤臣的现金及现金等价物为28.81亿港元,较2015年仅增长3.63%。不过这足够令汤臣产生“华丽”的每股现金流了。

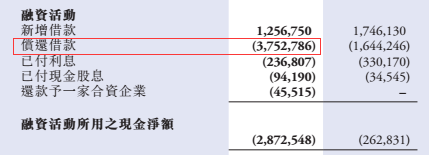

可是,赚的钱到底去哪里了呢?还债。现金流量表显示,汤臣融资活动产生的现金净额为28.72亿港元,其中偿还借款37.52亿港元。

最后一个问题,毛利率为什么这么高?答,卖得贵。以上海汤臣一品为例,汤臣一品位于浦东陆家嘴江畔繁华地段。这个地段,我们很容易就能下结论,这个地方的房子肯定便宜不了。那么到底有多贵?据网易房产数据显示,最近一年,汤臣一品共成交3套住房,总计面积1788平方米,成交均价为25.62万元人民币每平方米。由此看,汤臣的基本面还不错,但是未来会如何?

未来靠“吃老本”过活?

众所周知,作为房地产企业,土地储备是经营中最重要的一环,汤臣在过去一年新拿了多少土地呢?智通财经查阅汤臣年报发现,汤臣未在年报中披露拿地的情况。难道汤臣未就靠“吃老本”?

汤臣在对于未来的展望中提到,集团将努力继续保持上海市、天津市以及澳门的物业组合的销售及出租势头。其主要提到了汤臣一品、汤臣主教山一号,指出上述两项物业将为集团主要收入来源。另外,汤臣还指出,上海浦东的金桥——张江项目以及位于天津市的津湾广场的投资为 集团策略上重要部署。

智通财经注意到,这些物业全部是汤臣现有的物业。这些物业还有多少“潜力”可挖?

据汤臣年报显示,上海市汤臣一品,2016年实现收入11.3亿港元,占集团总收入27.07%。A栋和C栋中约有1.42万平方米可供出售,B栋和D栋总住宅面积5.84万平方米中还有32%可供出租。

澳门汤臣主教山一号,实现收入7.04亿港元,占总收入16.87%。汤臣主教山一号包括四幢住宅大楼,总楼面面积约2.28万平方米,截至2016年12月31日,39%的住宅楼面积已经订约销售,这意味着还有61%的住宅面积可供出售。

天津市津湾广场第二期(汤臣津湾一品),2016年已经确认收入20.12亿港元,占集团总收入48.21%。智通财经注意到,该物业总可售面积15.55万平凡米,约65%的住宅部分的总可销售楼面面积已订约销售,可供出售的住宅面积占比35%。

2010年9月,汤臣通过一家子公司收购位于浦东金桥——张江地区一块约30万平方米的土地,截至2016年底,该地块最后一期(约占项目面积的20%)未按期交付。

汤臣还是那个汤臣,物业也还是那些物业,总的来说,汤臣在地产发展商板块中估值并不高,近期股价“量价齐升”也许短期还有上扬的动力。但是从长期来看,如果,汤臣房地产业务规模上一直难以实现突破,未来如何实现公司业绩及利润的增长,是汤臣集团不得不面对的一个问题。