智通提示:

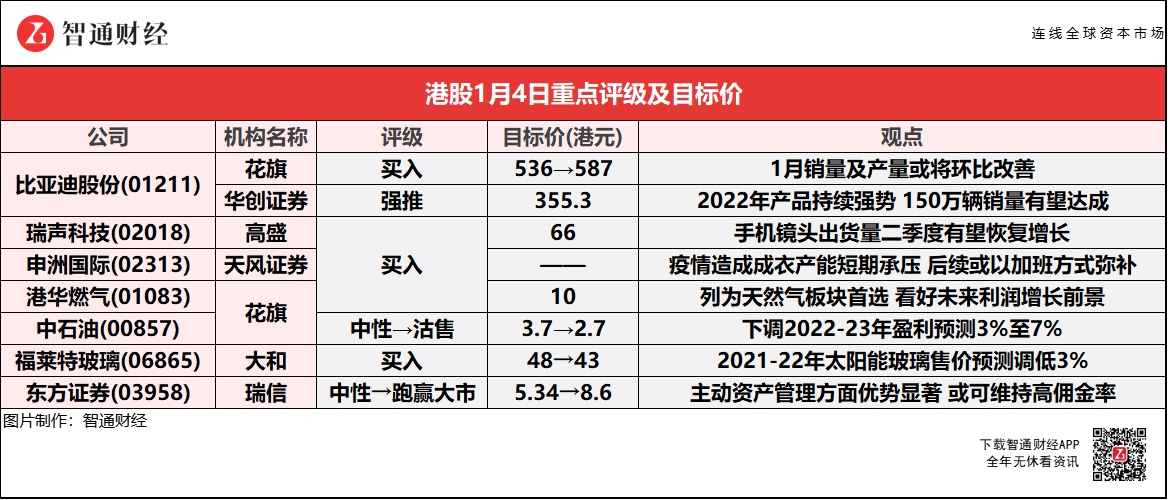

花旗将比亚迪股份(01211)目标价调高至587港元,2022-24年新能源汽车销量预测分别上调至130万/175万/200万辆。

高盛预计,瑞声科技(02018)手机镜头出货量将在去年四季度按季取得正增长,并在今年二季度恢复同比增长,目标价看高至66港元。

花旗表示,天然气板块首选港华燃气(01083),看好其未来利润增长前景,并上调2022财年及2023财年的净利润预测6%及12.7%。

大和重申对航运板块正面看法,供应链干扰预计短期难以解决,特别是近期航运费率持续上升。

瑞信认为,东方证券(03958)在主动资产管理方面的优势显著,集团有望维持高佣金率,同时在资管新监管后渠道业务被淘汰的情况下保持韧性。

12月销量数据表现强劲 获机构一致唱好 目标价最高看至587港元

花旗:重申比亚迪股份(01211)“买入”评级 目标价上调至587港元

花旗预期,比亚迪股份(01211)1月销量及产量将持续取得环比改善,将其2022-24年的新能源汽车销量预测分别上调至130万、175万、200万辆,目标价由536港元上调至587港元。

华创证券:维持比亚迪股份(01211)“强推”评级 目标价355.3港元

华创证券称,中长期看好比亚迪股份(01211)电动化的领先优势和全产业链的布局优势。2022年仍是比亚迪产品周期强势年份,150万辆销量有望达成:纯电60万辆、混动90万辆。当前以产定销状态预计至少持续到2Q22,期待公司后续交付能力的提升。预计22年主要增量来自:1)BEV:海洋系列(海豚、海狮、海豹、海鸥)、高端品牌;2)PHEV:DM-i(秦、宋、唐、汉等)、军舰系列(驱逐舰05等)。此外,公司近期与速腾聚创、Momenta官宣合作,2022年有望实现新一代智驾成果的落地。

高盛:维持瑞声科技(02018)“买入”评级 目标价66港元

高盛对瑞声科技(02018)持建设性看法及具三大理由,1)手机镜头和相机模组的扩展以及由全面产品(3P/4P/5P/6P、混合镜头、相机模块)和客户群渗透至所有领先的Android智能手机品牌组合升级,指公司具充足的产能(目前每月1亿件,未来两年每月可提升至1.3亿至1.4亿件)。该行又预计,公司手机镜头出货量将在2021年第四季度按季取正增长,并在2022年第二季度恢复同比增长。2)汽车电子为长期驱动力、3)现有业务经过在过去四年后在失去市场份额后已趋稳定;而公司旗下小腔体扬声器模组向Android手机品牌渗透更多型号。

天风证券:维持申洲国际(02313)“买入”评级

天风证券称,考虑到疫情影响,调整申洲国际(02313)全年盈利预测,预计FY22-23年营收为295亿/383亿人民币(原311亿/383亿),归母净利为60亿/79亿人民币(原63亿/79亿),对应EPS为4/5.3元人民币(原4.2/5.3元),对应P/E为28/21倍。此次停产或对宁波成衣产能造成1700万件损失,约占全年全公司成衣产能3%,后续将以加班方式弥补。公司国内成衣产能占全球成衣总产能约60%,包括安徽基地20%及宁波基地40%,宁波产能中位于封控区的3个部门占制衣总产能20%,预计封控28天;位于管控区的3个部门同样占制衣总产能约20%,预计管控10-14天。根据宁波两个区域日均产能各40-45万件/天测算,宁波成衣工厂或合计损失1700万件产能,涉及Nike、Adidas、Puma等客户订单的延期,需要在年后通过加班等方式逐步弥补。

花旗:天然气板块首选港华燃气(01083) 目标价上调43%至10港元

花旗称,天然气板块首选港华燃气(01083),看好其未来利润增长前景,评级“买入”。此外由于公司对智慧能源投资的贡献,将其2022财年及2023财年的净利润预测分别上调6%及12.7%。公司目标在200个工业园区增加15GW光伏项目,主要为位于中国的天然气项目,基于2021年首季末对光伏设备的成本及关税,估计未来十年股权投资回报率为9%。该行预计公司于2025财年的净利润中,一半或来自城市燃气分销,另一半来自光伏业务。

花旗:下调中石油(00857)目标价27%至2.7港元 评级降至“沽售”

花旗预计,中石油(00857)2022年盈利状况将因进口天然气损失激增而恶化,基于布油长期价格预测每桶55美元及加权平均资本成本约8%,目标价相应由3.7港元下调至2.7港元。根据该行敏感度分析,布油价格平均要达到每桶78美元,中石油才可避免今年核心盈利倒退。花旗估计,中石油的进口天然气亏损将由2021年的约110亿元人民币,增至今年创纪录的460亿元人民币。

此外,中石油的股价在2021年累计上升60%以上,由于油价或已于去年第四季见顶,加上预计2022年进口天然气亏损增加,公司盈利将大幅疲软,对2021年预测基本保持不变,但将2022-23年盈利预测下调3%至7%。

大和:重申福莱特玻璃(06865)“买入”评级 目标价降10.4%至43港元

大和将福莱特玻璃(06865)2021-22年太阳能玻璃销价预测调低3%,以反映最新供需预测,预测去年第4季盈利按季跌16%至3.84亿元人民币,主因太阳能玻璃价格受压。成本受天然气及纯碱价格上升影响,预期2021年下半年毛利率跌至30%-35%水平,上半年则为51%。

该行认为,福莱特与同业信义光能(00968)均会进一步整合行业,提升其寡头垄断地位,技术风险有限。该行指2020-23年信义光能产能扩张年复合增长47%,同期福莱特为58%。因此,预期至2023年,福莱特市占率升至38%;同期信义光能则升至45%,两者合计占市场83%。长期而言,福莱特毛利率也会受惠于近期矽砂公司收购行动,预期扩张逾2个百分点。

大和:航运费率持续上升 重申对航运板块正面看法

大和重申对航运板块正面看法,供应链干扰预计短期难以解决,特别是近期航运费率持续上升。此外,码头经营商预计受惠于运费率上升,因与船公司之间的费率谈判通常在12月至1月间进行。报告中称,最新上海出口集装箱运价指数(SCFI)及中国出口集装箱运价指数(CCFI)同创新高。至去年12月31日,SCFI升至5047,有史以来首次升穿5000水平;CCFI升至3344同创新高。

瑞信:上调东方证券(03958)评级至“跑赢大市” 目标价调高61%至8.6港元

瑞信称,东方证券(03958)在主动资产管理方面的优势显著,预计集团可维持高佣金率,同时在资管新监管后渠道业务被淘汰的情况下保持韧性。该行预期,集团今年的资产管理费用收入将同比强劲增长23%,费用率由1.15%升至1.2%。而集团今年全年收入预计可同比升10%至346亿元人民币,税后纯利则估计同比增21%至49亿元人民币。