Shopify(SHOP.US)的名字来源是 Shop 商店的动词化,差不多就是 “把……变成商店”

的意思。这个朴实的命名代表了创始人的价值主张:让越来越多的人实现创业梦想,把创业(开店)理念付诸实践。古往今来(也就 20

余年)所有成功的电商公司都要么从第一天就是零售商(亚马逊,京东)要么就是无可避免的遇到了纯平台模式的成长瓶颈,部分变成了零售商(阿里和最近的拼多多)。

SHOP 和上述所有平台最大的区别,在呈现形式和功能方面:SHOP 自己不是集市平台也不是零售商,你上 SHOP 的网站和 app 买不到货。在价值理念方面:SHOP 的客户是商家,主张商家利益最大化,而不是消费者利益最大化。所以 Shopify 不试图颠覆人类最古老的生计之一:零售,而是让零售变得更有效率。SHOP 是一家彻头彻尾的 SaaS 软件公司。为什么有人会认为 SHOP 是一家电商公司,是因为他们会从商家的成交 GMV 中抽取一个百分比佣金。除此之外,SHOP 的商业模式与电商平台可以说毫不沾边。

Shopify 创始人 Tobias Lütke17 年前想在网上开间滑雪板店,在当年,如果您想要开一家网店,基本只有两条选择:1,在 eBay 平台上开店(当年亚马逊主要做自营,平台业务尚小),或 2. 自己请 Oracle 或者 SAP 等大公司,花几十万到上百万美元(当年)创建一个属于自己的电商网站。前者廉价快速,但是缺点是:顾客都是租来的,流量属于 eBay 平台,无法建设个人品牌。

后者不必说,对于小企业来讲根本无法负担。Tobias Lütke 决定建设自己的网店店面,并且在这个过程中发现了所有网店都有大量共通的元素:展示,订单,结账,库存,售后,履约物流等,这些完全可以通过电脑程序标准化,解决小个体户开店的问题。于是 Shopify 诞生了。

Shopify 的 DNA 里就是站在商家一边的,只有商家能独立地成功,Shopify 才能成功。因此很清晰的表示不会做广告业务(引流),但是会帮商家做数据分析(Facebook,Instagram 或 TikTok 的转化率比较)最终让商家在其他推广渠道买量。Shopify 和亚马逊最典型的合作模式曾经是:小商户在亚马逊上开店已经有一段时间,订单量有所增长,但是想要提升自己品牌的价值,于是商户订阅 Shopify 的服务,打造了属于自己的店面,然后将其 Shopify 页面连接到亚马逊提供的服务 FBA 上(Fullfilment By Amazon)从而可以轻松获取原本的平台流量和逐渐增加的品牌自有流量。

稍微讲一下两种模式的经营取向和个人的一些看法:正如标题所述,现有的电商平台无一例外都是想要将自己的平台建成一个帝国,而 Shopify 这家公司代表的模式是要武装起一支中小企业组成的叛军。到底那种模式会取得最终的胜利?平台模式是中心化的,成为其商户得到了大平台的隐性认可,消费者认可的是平台品牌,因此会更相信平台口碑,安全性,质量等。平台虽然收的是商户的钱,但是要做到的确是消费者利益最大化,其实长远一定是损害商户群体的。

在零售的整个链条上商户都是没有发言权的,从客户获取(租借),推广优先级(付广告费),租金(高额佣金),物流(自家垄断)到支付(平台决定支付方式),仔细想想这跟 100 年前的百货商店模式没有丝毫的进步,只是把百货公司搬到了线上而已。甚至连观察什么品牌做得优秀,然后用平台自家白牌产品抄袭并抢占商家的市场和顾客这点上都没有丝毫差异。

而 Shopify 为代表的软件类平台是去中心化的。有梦想打造自己品牌的商家永远不会甘心为平台打工,所有顾客资源属于自己,自己选择推广渠道,无需被平台引导某种或某些支付方式,选择自己的物流伙伴等等。

你可能会问,为什么以前做不到,为什么是现在?因为多亏互联网和技术的发展,曾经的快捷支付(比如一键下单)和物流效率(2 日达)都掌握在极少数寡头手中。现在通过越来越多中小商户加入去中心化的平台 Shopify,这类服务已经变成了行业规范,人人都可以廉价获得。

举个例子,虽然 Shopify 不是零售商,但假设它是,它的 GMV 是全美第二,拿着全美第二的零售量去跟支付平台和物流服务提供者谈条件自然能拿到最优惠的条件,这些优惠都会完全交还千万个商户。不论商户选择线上,线下,小程序,任何地方都能享受这些便利。我今天在 Shopify 上卖一件 T 恤衫,顾客收到的包装盒印的是我的品牌 Logo,而不是亚马逊,不是天猫,不是这个通那个通或者什么丰。这是群体的力量,是电商的 democratization(不想写中文撞敏感词)。

在足够长的时间线里,只有商家开心,充分发挥了其创造力,零售才能健康。过分强调消费者利益最大化,而自己却只是个渠道,吃完渠道寻租和垄断红利之后,您还剩下什么呢?话分两头:高度同质化商品比如牙膏,洗衣粉,农产品,果蔬的确很适合电商平台售卖。拼多多决定深耕农产品市场说不定是个优秀的战略决策!生鲜类买菜类公司频频扎堆融资上市,也反应资本市场已经瞄准了电商在同质化商品市场的空间,而不再是产品和品牌市场。

Shopify 的同类公司有 Wix(上市公司代码 WIX.US,市值 160 亿),Bigcommerce(上市公司代码 BIGC.US,市值 46 亿),Ecwid(接近独角兽),Magenta(2018 年被 Adobe 以 16.8 亿美元现金收购)等。同量级无对手。

如果有阅读过我之前写的Unity文章,你会发现虽然两家公司服务对象完全不同,但是他们的解决方案却有许多相似之处:

多平台部署(Shopify 的商户可以将网店轻松链接到线上,线下实体,临时摊位,短视频或社交网站引流等任何渠道,一套方案链接多个渠道,很像 Unity 的夸机型多平台部署)

简化优化用户体验(如果不追求极端个性化,套用 shopify 模板,15 分钟就可以开店,无需编程基础,Unity 这点还在开发中,未来用 AI 技术使艺术家无需编程基础,轻松做出电子游戏)

不跟用户抢生意(Shopify 和 Unity 都不会跟用户抢生意。Shopify 永远不会自己卖货,Unity 永远不会自己开发游戏,安心做好服务中小型企业用户,与用户实现共同成长,极低佣金或零佣金)

软件闭源,生态系统开放(这是大部分头部 SaaS 企业的共性了,现在大型的 SaaS 企业多数都有自己的应用商店。)关于这点我展开讲一下:Shopify 的主要用户群除了商家,还有一部分是软件开发者。后者对于生态系统的繁荣贡献同样强大。Shopify,商家和独立软件开发商组成了强大的生态系统。举个例子,Shopify 上有个开发商推出了美妆产品的应用插件。假设你已经是 Shopify 的商家,卖女装,你可以从应用商店上购买这一款插件,就可以开始立刻开始售卖一系列美妆产品:品牌包装设计,原材料采购,制造,接单,配送全部帮你搞定。这个插件本身也是 SaaS 订阅形式收费,每个月 99 美元,这个月费比 Shopify 本身的订阅费用还高得多。除了这种全包式的第三方插件之外,应用商店还有一些普及率很高的小插件,比如增加产品标签的插件,专门为你的货品增加 “新到”,“热销”,“只剩几件”)这种标签。别小看这些标签,标签可能提高 10 几% 的销售转化率。这个小插件在应用商店订阅形式收费:每个月 9 美元。

Shopify 对开发者和对商户的态度是一致的:只有开发者成功,生态系统才能成功,Shopify 才会成功。因此对应用商店的收入抽成比例很低。曾经是 20% 抽成,6 月底的全球开发者大会后将 100 万美元以下年收入的小型开发者抽成降至零,100 万年收入以上从 20% 降至 15%。股价第一时间反应负面,因为的确是一个巨大的减价,影响公司收入。

开发者合作伙伴的作用

Shopify 成立之初到现在都是以开发者优先的软件公司。除了商户这一支柱之外,开发者技术伙伴是另一最构成长期竞争力的支柱。举个例子,2017 年的时候,Shopify 的收入是 6.73 亿美元,当年技术合作伙伴的总收入是 8 亿美元;2018 年开发商的总收入已经是 Shopify 的两倍,到今天,2020 年全年合作伙伴总收入 125 亿美元,是 Shopify 收入 29 亿美元的 4.3 倍。Shopify 是真正的平台经济公司典范。

长远核心成长逻辑

Shopify 平台的属性决定了他们能为中小型商户提供巨大的价值,而对品牌巨头,全球知名品牌的吸引力边际急剧递减。因为稳定,高速,安全的电商基建服务和软件,以及一系列的物流和金融服务等对小企业可能是生命线,或者是收入翻几十倍的强力工具,但对不差钱的品牌巨头可能并无边际价值。

所以吊诡的说,Shopify 看到自己培养出来的个体户变成了明星品牌既会有强烈的成就感,也会失去为其创造价值的角色。然而,也正因为此,我对 Shopify 的长远增长性更有信心:这个世界每分每秒都有人成为创业者,为走上经济独立的道路开始奋斗。Shopify 平台上每 28 秒就有一名新创业者卖出其人生第一件货品,这个时间间隔会变得更短。

收入构成

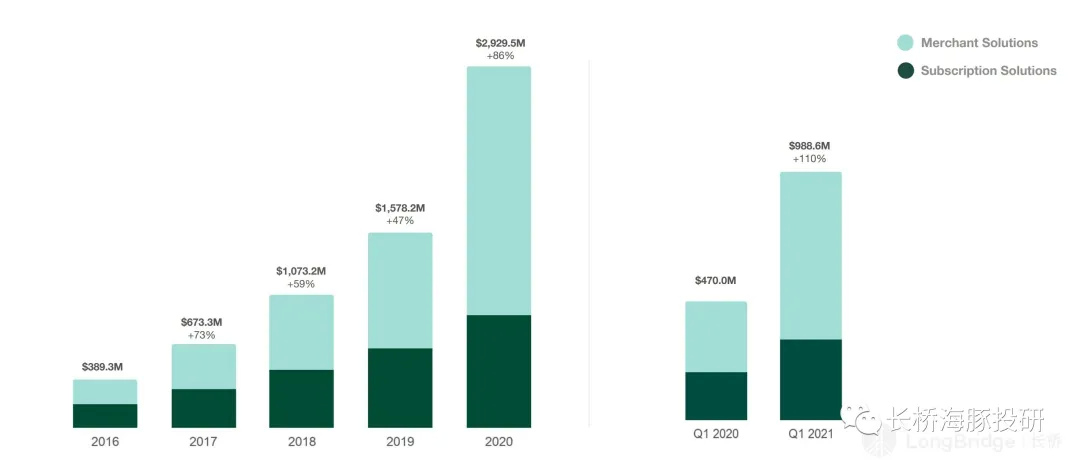

在详细了解了 Shopify 的运作模式之后,我们把去年的收入拆解一下,了解一下财务上各项业务分别贡献了多少。

Shopify 有两大块收入分类:Subscription Solutions(订阅方案)和 Merchant Solutions(商家方案)。

订阅方案包括了:商家的每个月订阅费(基本 29 美元/月,标准 79 美元/月,高级 299 美元/月)和商家购买的应用商店产品,比如各种增值应用,以及主题商店(商店皮肤使店面外观更个性化),应用商店和主题商店的费用也是订阅性质因此划归在订阅方案中。

商家方案主要包括交易费用即佣金:根据订阅方案的会员等级,基本收取每笔交易 2.9% 交易费 +30 美分,标准收取 2.6% 交易费 +30 美分,高级收取 2.4% 交易费 +30 美分。(对比中国的电商平台普遍收取 5% 的佣金,亚马逊收取 10% 以上的佣金)。商家方案还包括一切与成交相关的服务:POS 机硬件收入,支付服务收费,物流服务收费,金融服务收费等。

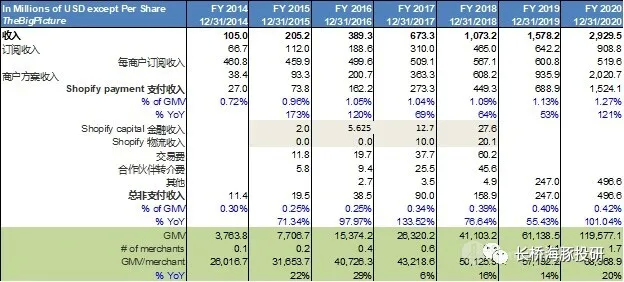

上图左侧是过去五年总收入,收入分布,以及增速,具体如下表:

从上表中可以看出自公司 2015 年上市以来,订阅方案收入占比和商户方案占比几乎逆转,也就是偏 GMV 驱动的收入占据绝对大头,而软件订阅收费只占据小头。且每一年 GMV 交易驱动的收入增速都显著高于订阅费收入增速。如果只看这个数字,你的结论可能是 Shopify 更应该以电商平台的估值方式来估值。如果我们以分部估值的方式来估算公司价格,订阅方案部分按照软件股来估,而商户方案部分按照电商股来估,那 Shopify 现在的股价是严重高估的。

假设 2021 年订阅方案收入增 40% 达到 12.7 亿美元,这部分给 25 倍的市销率,软件部分值约 320 亿。商户方案按照 EBITDA 倍数估值,假设 2021 年商户方案增速 60% 达到 32.3 亿美元,毛利率维持 54%,经营费用率进一步下降到 30%,经营利润率 16%,用 25 倍 EBITDA 计算商户方案部分也就 130 亿美元,两者相加 550 亿,算下来只值 440 美元/股。市场显然不是以这样的估值方式去看待 Shopify 的。目前 Shopify 的股价是我上面假设 2021 年总收入的 40 倍。

这是美股纯 SaaS 软件公司的估值倍数,而且增速要远高于 Shopify 目前的增速(三位数增速)。那么这种认知差异来自哪里呢?有下面两种可能性:1. 收入增速会增加,或/且 2. 收入天花板极高(有新的 TAM)。对于 Shopify 来说是两者兼有,下文分解:

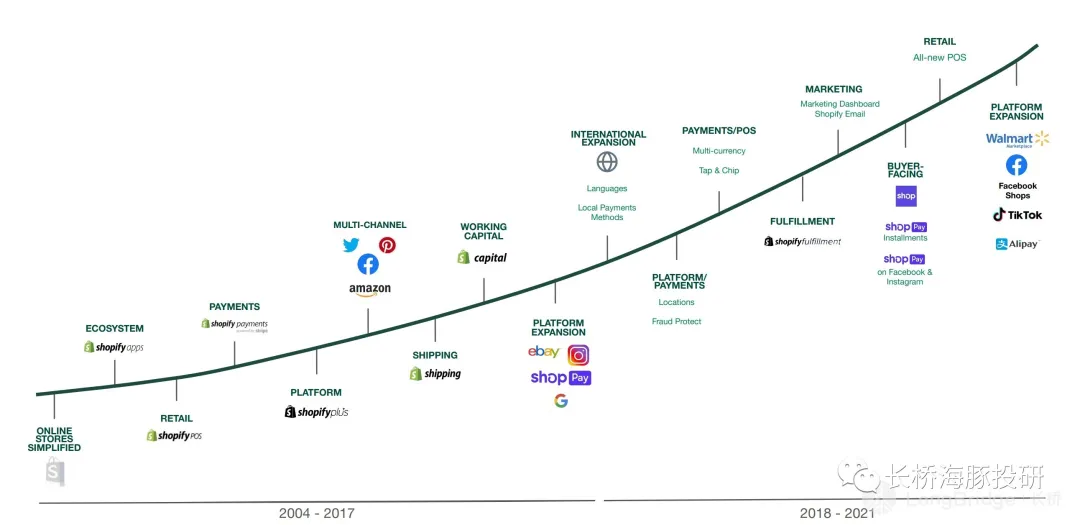

Shopify 产品路径图

Shopify Payments 支付服务于 2013 在美国加拿大开始推广,是毛利率最低的商户方案收入,同时也是占比最高的,但是毛利率也是最低,因为有第三方成本(Stripe Inc,提供信用卡第三方服务,世界上最大的非上市独角兽之一,上市之后可能超越 Square 的市值)Shopify Capital 和 Shopify Shipping 的毛利率都高于支付。Shopify Shipping 2015,Shopify Capital 2016 分别是在这两年推出的为了便利商户提供的物流服务和金融服务(分期付款,贷款等)。

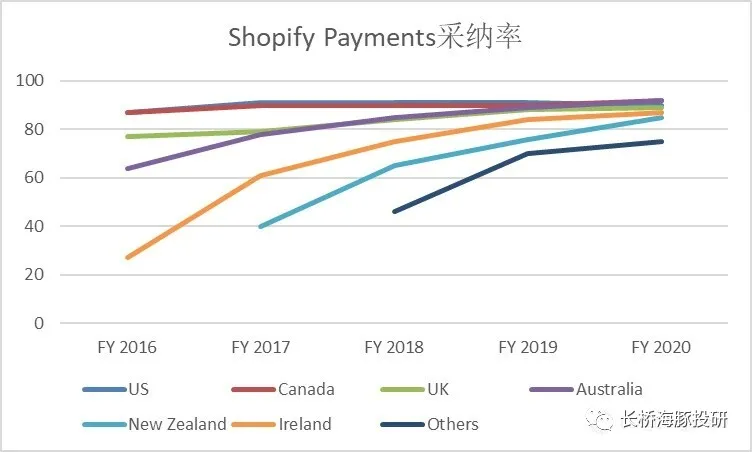

另外在 2020 年推出的履约服务(Shopify Fulfillment)是仓储和履约(货品进仓,分拣,打包等)毛利率也要高于支付服务。由于支付业务占比最高,我们分析一下 Payment 业务的采纳率如下图:

如图表所示。支付服务从 2013 年开始分阶段在各主要市场推广,每个市场基本都能达到 90% 左右的采纳率(很好理解,交易费用在 2.5% 左右(看你会员级别)如果用第三方其他支付,除了第三方交易费大概率更贵之外,还要交给 Shopify 额外 0.5-2% 不等)。但是普遍需要 5 年时间才能达到这个采纳率。

我们再看收入细分表,能得到更有意义的结论:

公司披露大部分(>50%)的 GMV 是由使用高级版 Shopify Plus(订阅月费 2000 美元 +)的大型商户贡献的。Plus 级别的会员是免支付交易费的(若使用第三方支付,仅收 0.15%),因此我们分析 2014 年到 2020 年支付服务的 take rate 从 0.72% 显著增加至 1.13%,这个趋势说明:大商户的 GMV 占比在持续萎缩。若小型商户平均 take rate 是 2.5%,大型 0%,按照趋势,今年 2021 年开始,小商户的 GMV 贡献就会超过大品牌商户。

非支付收入的 take rate 也从 0.30% 提高到 0.40%,累计增幅与支付 take rate 差不多。同样说明小商户的 GMV 占比持续增加中。

得出可能是最重要的结论:Shopify 的核心收入推动因素是:商户数。商户数推动 GMV,GMV 的 take rate 和 GMV 本身同时高速增长造成乘数效应,推动商户方案收入增加。过去 17 年 Shopify 一直致力于在系统,软件,生态,线下基建配套等方面制造的优势,将会在未来数年持续以商户数飞涨来回报公司。

长期收入预测

在预测未来收入时,我可以毫不犹豫的维持未来 5 年 50% 的商户数增速,第 6-10 年预测 20% 的商户增速,总商户数分别达到 1330 万和 3300 万(参考:现亚马逊全球 1000 万商户,阿里巴巴约 1000 万商户)这个预测的信心来自哪里:1. 中小型商户数极高的天花板(行业特性)和 2. Shopify 巨大的价值竞争优势,按现有费率,亚马逊提供相同的电商服务费率是 Shopify 的接近 6 倍。十年后即使 Shopify take rate 变成 2.5%(这个 take rate 增长单纯依靠用户 mix 改善,而不需要提价!),仍然只有亚马逊的 1/4 的费率。这个行业大顺风和公司强大的 moat 让我对商户数的预测很有信心。

GMV/商户前五年 10% 增速,后五年 5% 增速;软件订阅收入/商户维持前五年 500 美元(无增速),后五年 600 美元。总商户方案 take rate 在 2030 年达到 2.5%。以此测算,2025 年公司收入 408 亿,2030 年收入 1360 亿。

未来十年公司起码会有十几二十个主动提价点,这些我都没有算进去。比如说 Facebook,Instagram,TikTok 上的推广费用收个几个点是轻轻松松的事情。公司过往从来没在广告方面创收,这个潜在 TAM 是巨大的。

假设 2025 年 20% 的商户在头部线上营销平台投放了 12% 的 GMV,Shopify 从营销平台分享其中 15%,很容易算出这部分收入可以达到 2025 年的 53 亿美元收入,2030 年的 167 亿美元收入。这类收入是净分享,收入几乎等于纯利。这类收入是不在股价内但是是自然会产生的。推广分成如果实现对收入贡献额外 10 几%,利润贡献更多。

关于估值

去年 3 月 Shopify 的股价曾经最低收盘 322,现在是 1464。但是公司的成长故事就是上面的全文,并没有因为股价而改变。古往今来也没几家类似的公司能交易在 40 倍市销率(很贵!)。亚马逊科网泡沫爆破时的股价曾经超过 40 倍市销率,股价从 99 年 12 月 10 日的 106.688(经调整股价)一路跌到最低点 01 年 4 月 6 日的 8.37。是买在 106 还是 8 看您的本事,不是我这篇文章的目的,我的文章讲的是 3500 块亚马逊的故事。

本文编选自“长桥海豚投研”微信公众号,作者:BigPicture;智通财经编辑:楚芸玮。