本文来自“玩转港股”,作者林子俊。

在庆祝香港回归20周年之际,港交所推出了新股上市规定调整的咨询文件。很多媒体关注新版和旧版条例的区别,却并没有太多的人深思这个改变意味着什么——假如新规能够顺利落实,未来三年港股将会引来翻天覆地的变化,同时将会涌现更多的投资机会。

世界经济的潮流趋向科技主导,港股必须跟随世界经济和发展的步伐,此轮改革,实质上是港交所从源头上下决定让香港这个亚洲金融中心“one step ahead”。对于投资者而言,新规又意味着什么机会呢?

机会一:主板和创业板打响“去妖气”攻坚战

在新版的上市咨询文件汇中,对于创业板和主板的上市要求都大幅度提升。其中对创业板现金流要求、最低市值和最低公众持股市值都提高了50%,全面禁售期更从1年延长到2年。

更加重要的是之前创业板转主板的简易程序取消,意味着转板和重新在主板上市的监管要求是一致的。

主板上市的指标没有太大变化,然而市值要求从2亿(港币,下同)增加到了5亿,增加了150%。

来源:港交所咨询文件(2017年6月)

这意味着过去为了“卖壳”而上市的模式将会面临巨大的挑战。上市的业绩要求提升,迫使企业必须把业务做得更成熟和规模化,增加了“造壳”的资金成本;禁售期的延长,意味着即使是“卖壳”,也要等待更长的时间,如果上市的成本是通过融资得来,借贷方利息和本金也需要更久才可以收回;再加上创业板转主板的要求和直接在主板上市一样,可以说,创业板基本上已经断了“炒壳”的生意,而主板的“壳价”会因为减少了供应而上涨。

因此那些市值在五亿以下甚至只有一两亿的主板公司,假如公司“干净”没有太夸张的负债和财务动作,似乎变相值钱了?

目前创业板和主板的定位已经从创转主的单向引流变为分开的两个独立市场。那也意味着日后假如主板上市的企业市值太低或业绩太糟糕/缺乏足够流动性,不排除会有跌会创业板的机制和可能。创业板还有3年的过渡期,主板则是建议一通过马上就会落实,换言之目前市值低于5亿的主板企业,如果不想被港交所纳入重点关注名单,能力允许下都会采取更加积极的动作推高公司市值。哪怕拿一点钱出来派息,也好过被迫降级,毕竟“壳价”最少值几个亿甚至可能上十亿呢。

从源头对妖股进行截流,同时提高上市要求,这场“去妖气”的战役,才刚刚开始打起。

机会二:香港版的“纳斯达克”

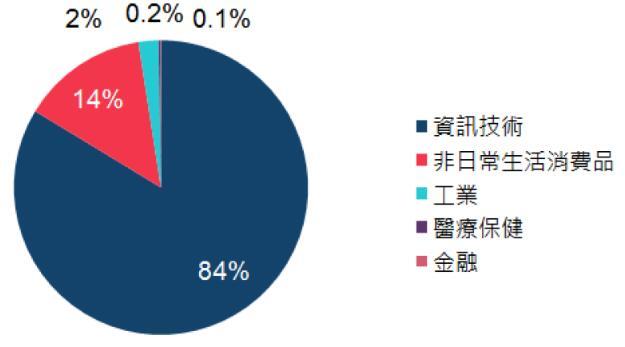

脸书、苹果、亚马逊、微软和谷歌带动纳斯达克指数在今年不断刷出新高,中国科网“三巨头”中只有腾讯在港上市,百度和阿里巴巴都选择在美国挂牌,其中一个原因是美国允许不同投票权架构而香港不允许。根据港交所的数据显示,虽然116家美国作为第一上市的内地企业中,只有33家(28%)采取同股不同权的架构,但其市值高达5610亿美元,占所有美国上市的内地企业市值84%,相当于香港市场总值的15%。此外,这33家同股不同权架构公司,有18家(55%,市值占比84%)正是香港市场欠缺的科技公司。

图:不同投票权架构在美国上市的内地企业按照行业划分的市值

来源:港交所咨询文件(2017年6月)

在传统行业上市选择中,香港占有优势,但面对新兴行业,港交所的股权架构设定打消了许多内地和外国科技企业来港上市的兴趣。新规下的创新主板无疑针对的是这个市场。通过放宽同股不同权的限制,香港和美国将会消除了制度上的差距,而地理、时差和管理优势,相信能更加吸引内地企业来港上市。除此之外,香港还允许企业将香港作为第二上市的平台,换言之阿里巴巴、京东、百度甚至苹果公司和亚马逊,无论是为了进军中国市场从品牌效应的考虑,还是从融资角度,都有在香港挂牌的诱因,然后创新主板能否成为香港的“纳斯达克”,绝对值得期待。

除了创新主板之外,还有一个创新初板。其结构类似国内的新三板和台湾的新柜,意思就是挂牌条件十分宽松(香港要求是市值2亿港币),同时对参与人有一定限制(香港限制参与投资的必须是资产在100万美元以上或律师、会计师等的专业人士)。换言之内地火热的共享单车和共享充电宝公司,即使没有盈利,也可以考虑通过创新初版的平台进行融资。

没有盈利意味着公司的商业模式还没能证明是实质有效,然而美图公司成功以市值指标在香港主板挂牌告诉我们,在互联网经济时代,只要控制了流量和技术,还是有投资者会愿意买单的,同样的例子还有美国的Snapchat和特斯拉(TSLA)。以目前内地摩拜和ofo的火爆情况,只要有足够“吸睛”的项目,投资人还是愿意为他们买单,更何况是能透过一个公开透明的市场进行?

所以看客们,请做好准备迎接一大波科技和代表新经济的企业!谁会是下一只腾讯?

机会三:港股市盈率惯性低迷的颠覆

香港市盈率低迷已经不是一两年的事。除了罕见的几年大牛市之外,绝大部分都落后于发达国家甚至新兴市场。归根到底的原因是恒指成分股和国企成分股中有太多金融和地产相关企业,而这部分传统行业的市盈率普遍都不高。

图:主要金融市场市盈率

来源:彭博社

市盈率低固然是一个长期看好港股的理由,但长期的低迷则会让机构和基金惯性认为港股本身缺乏动力和带有“旧经济”的标签。在旧有体制下,这个问题难以改变,毕竟靠腾讯一只股票带动起港股整体市盈率始终还是力不从心(这一轮港股涨了4000多点中,有超过1000点来源自腾讯的贡献)。

本次上市规则的改变,意味着香港市场向新经济包括科技、生物医药、航空科技等企业伸出橄榄枝。无论是已经相对成熟的(可以进创新主板),还是在初创最需要资金的(可以进创新初版),都可以通过香港的金融平台进行融资。如果是已经非常成功的企业同时不担心股权问题,主板正正是为了这些“优质企业”而设立。打击“妖股”后的创业板假如能够重新树立较为正面的形象,不排除会成为中小板中较为成功的一环。

总而言之,改革后的香港股市将会更加有活力和动力,这对于国际投资机构而言无疑会增加吸引力。作为散户,在“除妖”后的股市进行投资,不单能减少踩中陷阱的机会,更能够投资更多增长潜力更高的企业,在提高整体流动性上对港股也会有利。

总结:

如果说2016年下半年开始的港股牛市是因为企业盈利改善而带动,那么未来三年,港股可能迎来制度改变所带来的牛市。无论是原本的主板和创业板,还是新设立的创新主板和创新初板,改变的不仅仅是单纯为了阿里巴巴这类公司能在香港上市,更是从去除蛀虫和引入新血两个角度进行源头的改善。香港即将迎来回归纪念日,在过去20年香港一直肩负中国对外开放窗口和金融改革试点的责任,在未来20年,我们相信香港能够在这条路上走得更远。(编辑:曹柳萍)