奔驰宝马等豪车卖疯了!汽车经销股和汽配股也跟着吃香的喝辣的。敏实集团(00425)、福耀玻璃(03606)、耐斯特(01316)等汽配股均创出了历史新高!

在这汽车产业链个股喜大普奔的当口,又一家汽配公司即将来港股分享胜利果实。这家公司就是汽车电镀零配件供应商信邦控股(01571)。6月16日,公司启动招股,招股价3.13港元-3.42港元,集资净额约7.7亿港元,预期将于6月28日登陆港股主板。

汽配股成为资金眼中的香饽饽,信邦控股恰逢其时,会跟随前辈们往上涨不停吗?智通财经为大家来揭晓答案。

豪车卖疯了 信邦控股乐了

据智通财经了解,信邦控股成立于2002年,主要从事汽车内饰电镀零件业务,产品五花八门,包括内部手柄、车门饰板、变速杆盖板、方向盘零件、控制台部件及仪表盘等。以2016年收益计算,公司是汽车塑胶电镀零件市场的老二,占据约5.0%的市场份额(第一名为5.2%)。

信邦控股的生产总部位于惠州,并在无锡及天津设有生产线,公司合共拥有10条电镀生产线,总电镀产能约212.3万平米。其产品主要卖给汽配行业第一级供应商,再由这些供应商转售给整车制造商。这些汽车企业可不一般,主要包括奔驰、沃尔沃等全球知名豪车品牌。

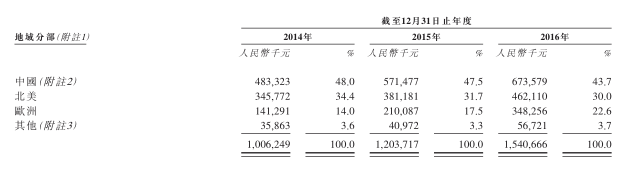

信邦控股客户遍布全球,主要位于中国、北美及欧洲。2016年,这几个区域的收益占比依次为43.0%、30.0%及22.6%。因此,尽管以0.2%的微弱劣势落后行业老大一个身位,但凭借57%的出口收益占比,信邦控股仍摘得行业出口桂冠。

近年来,全球豪车走俏,尤其在2016年的中国市场,豪车更是卖疯了,作为豪车零件供应商,信邦控股的业绩也是芝麻开花节节高。

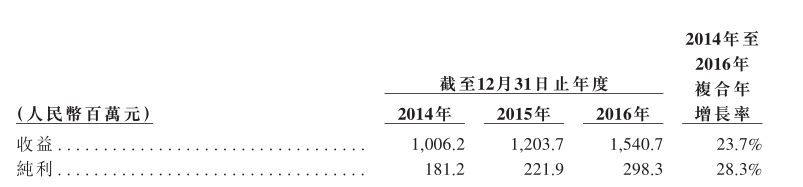

2014-2016年,信邦控股的收益分别为10.1亿、12.0亿及15.4亿人民币(如无注明,单位下同),期间复合年增长率达到23.7%,净利润分别为1.81亿、2.22亿及2.98亿,GAGR达到28.3%。

公司收益的增长一方面得益于产品价格的增长,另一方面也由新进客户以及现有客户需求带动。上述期间,其产品均价由4.0元/件增加到4.8元/件,客户总数由129名增加到124名。

同时,随着订单量的增长,信邦控股的产能利用率也由2014年的64.8%提升到80.7%,大幅超出约70%的行业均值。为应对订单增长需求,公司拟将上市募资的大部分用于扩充中国生产设施,以及在墨西哥新设生产基地,扩充产能幅度在30%以上。

盈利能力快赶上苹果 会被浑水盯上吗?

信邦控股的净利润增速比收益增速高出近5个百分点,这无疑是投资人乐意看到的。能实现这一点,公司不断提升的盈利能力功不可没。

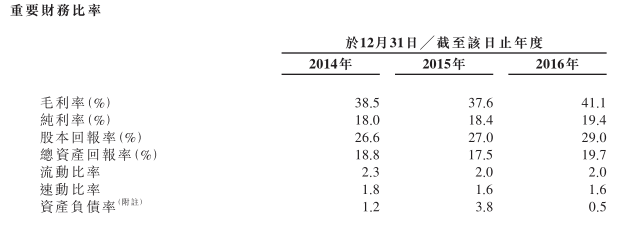

智通财经了解到,2014-2015年,信邦控股的毛利率分别为38.5%及37.6%,出现小幅下滑,这主要是由于全球商品价格下滑,产品价格提升有限,同时公司员工成本出现上升。到2016年,由于产品均价更高的欧洲市场收益占比大幅提升,而原材料价格相对稳定,公司毛利率水平出现改善,达到41.1%,比苹果公司都高了。

此前,信邦控股外包部分制模及注塑流程,2016年公司支付了约6930万的加工费,目前公司正兴建注塑及零件组装生产基地,未来将大幅减少外包,缩减加工费用,或将进一步提升毛利率水平。

公司毛利率提升已经很让人惊喜了,费用率下降则是喜上加喜。2014-2016年,公司销售费用、管理费用及财务费用三费费用率(剔除上市开支)分别为16.8%、16.2%及15.3%。

进账多了,开支却减少了,信邦控股的净利润率也是越来越给力,上述期间分别录得18.0%、18.4%及19.4%,也快要赶上苹果的水平了。

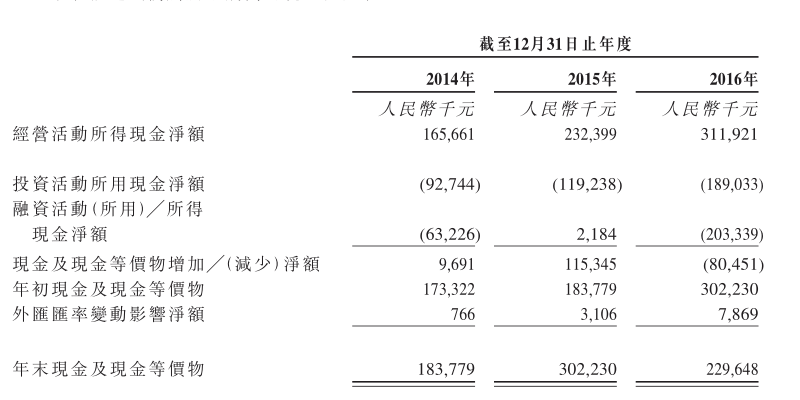

信邦控股的盈利能力跟苹果都相差无几了,若按照浑水沽空敏华控股的逻辑,这公司造假的可能性不小啊。笔者赶紧去查阅它的现金流量表,悬着的心瞬间放下了一半。

2014-2016年,公司经营活动现金净流入分别为1.66亿、2.32亿及3.11亿,基本与净利润水平持平,可见其盈利质量也不差啊。

不过,这里必须要吐槽的是,在上市之前的三年多时间,信邦控股累计派息3.18亿元,其中于今年3月还派息一个亿,目前其账上现金或仅存1.5亿左右,上市前几乎把家底掏空,这样真的好吗?好在公司也承诺,上市后将延续慷慨派息的传统,派息比率将不低于30%。

前辈都走出了长牛走势 小弟还会远吗?

业绩增长不错,盈利能力越来越好,现金流还不差,可以初步给信邦控股贴上好公司的标签了。当然,东西再好,也要看它卖什么价钱才好决定要不要剁手买买买。

信邦控股上市总市值约32.75亿港元,在所有港股汽配股中算是最小的了。其扣非市盈率约为9.2倍,排名倒数第二低,也算是非常低调。

说起来,港股所有的汽配股在上市以后都走出了长牛走势,上市迄今涨个十倍八倍不在话下。其中,尤以福耀玻璃A股最是亮眼,上市以来涨了190倍。

信邦控股作为新来的小弟,当然还无法与福耀玻璃这样的老大哥相提并论。在港股市场,龙头老大享受高溢价,信邦控股在老大面前也很有觉悟,PE定价比福耀低了一半有余。

不过,在盈利能力、业绩成长能力等方面,信邦控股已经向前辈看齐了。至于公司未来业绩能否基业长青,股价随之走出长牛走势,这个不敢打包票,但底气还是有的。

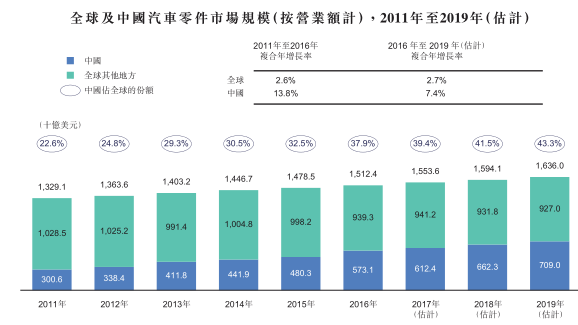

第一,行业仍处于扩张期。根据弗若斯特沙利文的报告,2016-2019年,全球汽配市场规模GAGR在2.7%,中国市场GARA为7.4%。尤其是,豪车卖得好,信邦控股跟着吃肉喝汤不在话下。

第二,信邦控股与中国市场行业老大市场份额差距仅0.2%,坐上龙头宝座是分分钟的事,同时,中国电镀零件行业前五大参与者市场份额仅约20%,有待进一步整合。借上市融资之力,信邦控股或将获得先发优势。

结语

总体来说,智通财经认为,信邦控股是家不错的公司,价格还便宜,加上汽车产业链个股正处资金追逐的风口,建议投资者保持关注。这不,名气不小的雄牛资本已经看上它了,作为基石投资者,雄牛斥资近2800万美元,认购公司近6.35%的股份。