2021即将过去,回顾这一年的港股医药行情,可以用“至暗时刻”四个字来形容。

相较于2017年以36%的全年涨幅冠绝全球,2021年恒指单边下行,年内累计跌幅达15.31%,不禁让多数港股投资者唏嘘。

在投资氛围极差的市场环境下,医药板块不再是往年的避险板块,跌幅远大于恒生指数。智通财经APP观察到,2021年恒生医疗保健指数累计跌幅高达31.11%,跌幅超过2018年首轮“4+7”带量采购的影响,跑输恒生指数近16%。

在指数的大幅下跌情况下,个股也大面积下跌,恒生医疗保健行业个股中位数跌幅达16.82%,平均跌幅达17.05%。成分股中,个股出现明显的分化,涨幅最大的金斯瑞生物科技(01548)年内累涨200.53%,而心通医疗-B(02160)则大跌近80%。

回顾过去一整年,医药板块整体大幅下跌的主要原因,除了受恒指表现差拖累以外,还与国内疫情出现散点反复、行业政策持续压制以及大量的生物医药IPO抽血等因素有关。

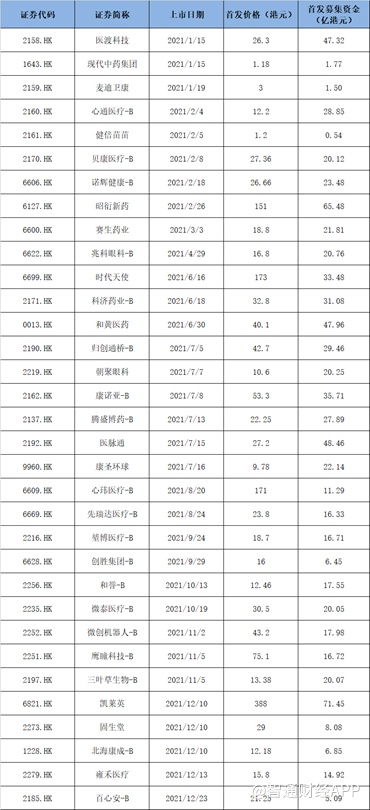

33家企业“瓜分”777.61亿港元

2018年港交所18A政策正式实施,以歌礼制药-B(01672)、百济神州(06160)、信达生物(01801)、君实生物(01877)等为首的多家生物医药公司先后挂牌上市,形成了生物医药板块的雏形。

2021年,在国内医改政策、创新药赛道加速等利好因素激励下,不断有生物医药公司的新鲜血液注入,港股生物医药板块现已然成型。根据智通财经APP统计,2021年以来先后有33家医药公司在港上市。这33家公司的IPO募资总额达到777.61亿港元,折合99.73亿美元;尽管2021年上市的医药公司数量较2020年增加10家,但今年的募资额却比去年下降20.84%。

近两年来,医药企业的大面积上市,根本原因还是在于国内拥有庞大的消费市场,加上港股市场在针对未盈利生物科技公司的准入和退出渠道的逐步完善,因此医药企业也获得大量的资本支持。

纵观近两年上市的生物医药企业,多数靶点趋同,带有me too性质。而在鼓励真创新的政策引导下,未来这类企业上市数量及融资额度或出现下降趋势。

国家全方位支持药械创新,寻找真创新

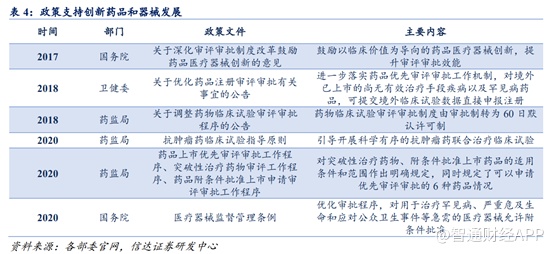

自2017年以来,政策密集出台鼓励药械企业创新。2017年国务院出台了政策推动药监部门加快创新药品和器械审批效能。2018年开始药监局开始陆续落地执行,临床试验从审批制改为默认许可制,为创新药品和器械开设优先审评通道,加快新产品上市进度。

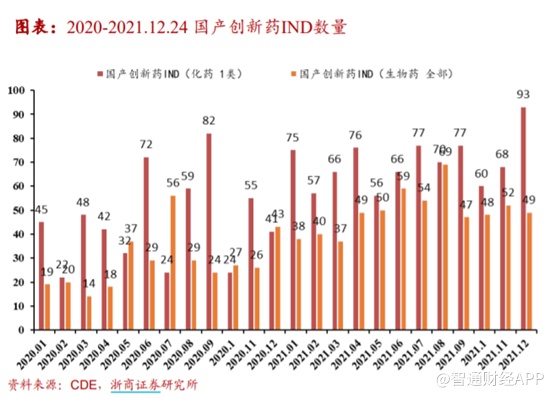

随着药品审评新政策的出台,我国创新药IND数量呈现井喷式增长。据CDE数据显示, 2021年截止至12月24日,国内1类化药IND数量841个,生物药IND数量254个。

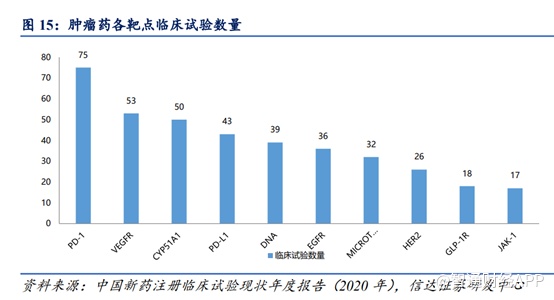

值得一提的是,创新药靶点同质化严重。CDE发布的2020年中国新药注册临床试验现状年度报告显示,PD-1靶点登记的临床试验数量最多高达75项,排名前10靶点严重拥挤,热门靶点研发拥挤程度不亚于仿制药,需要寻找真正具有创新能力的公司。

基于靶点同质化严重,11 月 19 日,CDE发布《以临床价值为导向的抗肿瘤药物临床研发指导原则》,指导原则的出台将进一步促进国内创新药研发市场的长期健康有序可持续发展,促进本土差异化创新,加速研发创新前置。

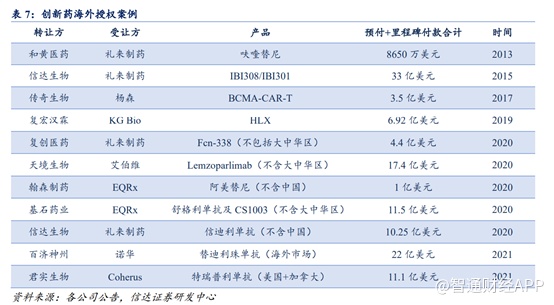

在靶点同质化的情况下,不少药企开始尝试出海。由于海外简历销售渠道难度大,因此今年以来不少头部创新药企开始以license out形式实现出海。海外授权方面典型案例是信达生物将单抗药物IBI308和IBI301药物海外权利授权礼来,预付+里程碑付款合计共33亿美元。

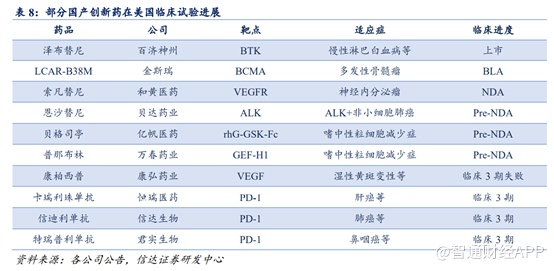

除了 license out 形式以外,部分中国药企也通过海外临床方式布局产品商业化。已有多 家企业在美进行临床试验,2019 年 11 月 FDA 批准百济神州泽布替尼用于治疗既往至少 接受过一种治疗的套细胞淋巴瘤(MCL)成人患者,标志着中国原研抗癌新药实现出海“零 突破”。

提起医药,便离不开集采,不管是药品还是高值耗材,集采已然是常态化。

药品及高值耗材集采呈常态化趋势

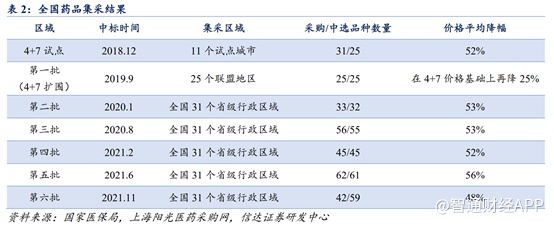

智通财经APP获悉,目前药品集采已经进行了6轮,呈现如下趋势:

1)集采范围逐步扩大:药品集采从11个试点城市扩大至全国31个省级行政区域,从公立医院扩大至部队医院,鼓励民营医院和医保药店参与集采。

2)集采品种数量增加:集采品种逐步增加,每批次从早期30个左右扩大到60个左右。早期集采品种主要为口服剂型,第五批集采品种已经有30个注射剂型,数量占比接近一半但销售额占比接近70%。未来高壁垒高难度药品也将陆续纳入集采,2023年将实现应采尽采。

3)药品价格明显下降:6批集采合计采购金额超过2000亿元,平均价格降幅超50%,显著降低药品价格,大幅度降了医保基金和患者自付支出。

在药品集采的基础上,2020年全国耗材集采也开始铺开,2021年集采品类已扩展至人工关节,并且平均降价达80%。

除了国采以外,地方医保局也开始探索其他耗材品种集采。3(京津冀)+6省集采人工晶体;4省跨区域集采吻合器、补片、胶片;六省二区集采冠脉球囊;10省联盟集采骨科耗材;四川集采体外诊断试剂、安徽对化学发光试剂进行集采。

不仅如此,今年6月4日,国家医保局等8部门公布《关于开展国家组织高值医用耗材集中带量采购和使用的指导意见》,明确重点将部分临床用量较大、采购金额较高、临床使用较成熟、市场竞争较充分、同质化水平较高的高值医用耗材纳入采购范围,这也意味着将会有更多高值耗材被集采。如口腔种植体,目前四川省已经开展种植牙系统集采工作,上述品类的集采或影响到医疗服务类企业的业绩,而往常认为的医疗服务企业不受政策影响或被证伪。

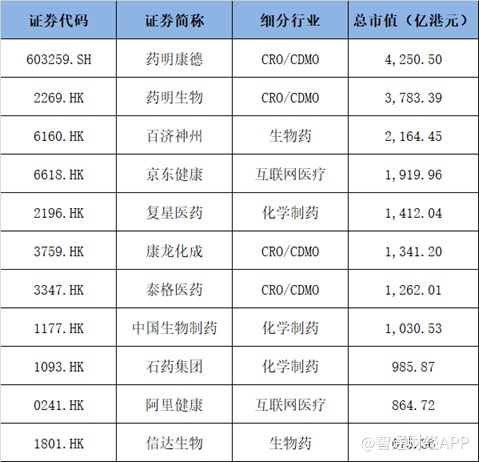

总的来说,在医保控费以及疫情零散发生的影响下,今年医药股表现较差,不管是港股还是A股,只要与医保沾边的,基本上被市场抛弃;而不受医保影响的,如CXO、医美、原料药和中药等表现相对较好。尤其是CXO,在医药公募基金的顶配下,CXO的市值已经包揽港股医药前十。

从估值角度来看,医药板块的总体估值已经回到相对合理水平区间,港股医药公司中位数估值为2022年13倍PE,2023年12倍PE。A股医药公司平均估值为2022年23倍PE,2023年18倍PE。

展望2022年希望在孕育

在估值回归合理区间情况下,展望2022年,医药板块或有较好的表现。在集采常态化的背景下,集采品种及范围无疑将继续扩大,因此从长线角度来说,不受医保影响的细分领域依然是重点关注的方向,而今年涨幅过大的CXO板块,尽管业绩确定性较强,但估值相对较高,因此该细分领域或难有超额收益。另外,近期兴起的生命科学服务,其化学试剂和生物试剂的增速非常快,加上后疫情时代国产替代加速,行业龙头公司有望复制CXO赛道的表现。

此外,重点把握即将迎来产品收获季的医药公司,从过往表现来看,产品密集上市,尤其是有大品类的企业,都有较为不错的表现。

其他如药店、血制品、中药配方颗粒等估值合理且内生性较好的企业也值得关注。

券商观点方面,申万宏源认为,医改政策持续落地,药品和高值耗材带量采购范围不断扩大,创新研发能力成为企业的核心驱动力。医保控费背景下,申万宏源看好具备创新研发能力的biotech公司、以及特色民营医疗服务机构。

国泰君安则认为,疫情是2022年的主要变量。疫苗和诊断受更直接的影响,市场已预期。如果2022年疫情好转,过去两年的疫情受损公司恢复有望超出当前逾期,反之亦然。2022年仍处在发展期的赛道:CXO、科研服务、创新药、创新器械、医美、专科服务、疫苗等围绕“创新升级”和“美好生活”寻增量市场。

太平洋证券认为,2022年关注供给格局较好的血制品和脱敏制剂。医药产业制造升级,竞争力在不断提升,关注生命科学支持产业链, IVD原料和耗材,内窥镜和测序仪等。同时也看好差异化竞争的民营医疗服务板块,药店板块以及老龄化与消费升级。