智通财经APP获悉,华创证券发布研究报告称,双碳目标下能源转型不断深化,碳中和大幕徐徐拉开,为实现碳中和的伟大目标,电力减排重要性愈发凸显,对应的电力结构的转型升级也势在必行。随着新能源发电行业量价因素均迎来重要边际改善叠加外部环境持续催化,后续风光运营商有望成为推动能源转型的主要生力军。新能源运营商未来将承担能源转型排头兵的角色。能源转型过程中新能源运营商料将率先发力,承担起能源转型的排头兵的角色,建议关注新能源运营商龙源电力(00916)、三峡能源(600905.SH)、太阳能(000591.SZ)、晶科科技(601778.SH)等。

华创证券主要观点如下:

(一)双碳目标明确,电力减碳号角吹响

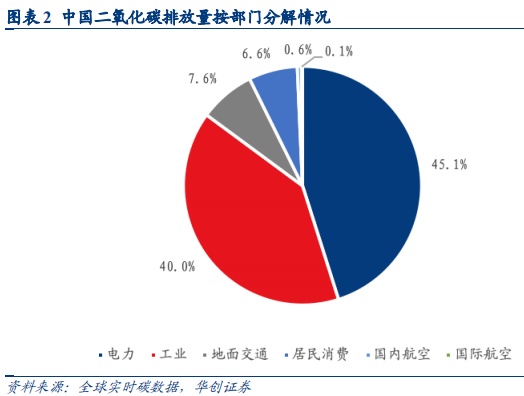

2021年是我国“双碳”政策元年,7月全国碳排放权交易市场正式上线,10月“双碳”1+N体系的顶层设计文件出台,无一不体现了我国政府在推动碳中和事业上的信心与决心。按照具体行业将中国的碳排放总量分解后该行发现,2021年Q1-Q3电力行业共排放二氧化碳37.56亿吨,占二氧化碳总排放量的45%,是碳排放最多的部门。

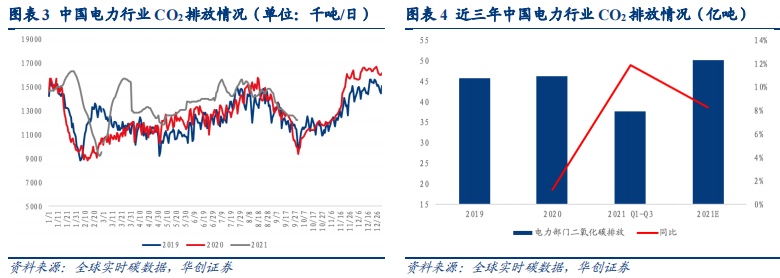

由于疫情的影响,2020年中国电力部门的二氧化碳排放量增长缓慢,仅由2019年的45.69亿吨增至46.24亿吨(同比增长1.2%)。2021年,伴随着新冠疫苗接种率的不断提高,经济逐渐复苏,二氧化碳排放量也出现了明显的增长,根据该行的预测,2021年全年中国电力部门的温室气体排放量可能会突破50亿吨。

电力部门的深度脱碳是我国实现双碳目标的重要手段。我国政府对电力部门的减碳十分重视,以2005年为基准年,从2006年到2019年,通过发展非化石能源、降低供电煤耗和线损率等措施,电力行业累计减少二氧化碳排放约159.4亿吨,有效减缓了我国二氧化碳排放总量的增长;电力行业目前也是唯一被纳入全国碳交易市场的行业。为实现碳中和顶层设计文件中2025年非化石能源消费比重达20%,2030年达25%,2060年达80%的目标,传统化石能源结构向清洁低碳安全高效的能源体系转型趋势不断加强。

(二)风光发展明确,新能源运营商成长性凸显

1、兼具成长与确定性

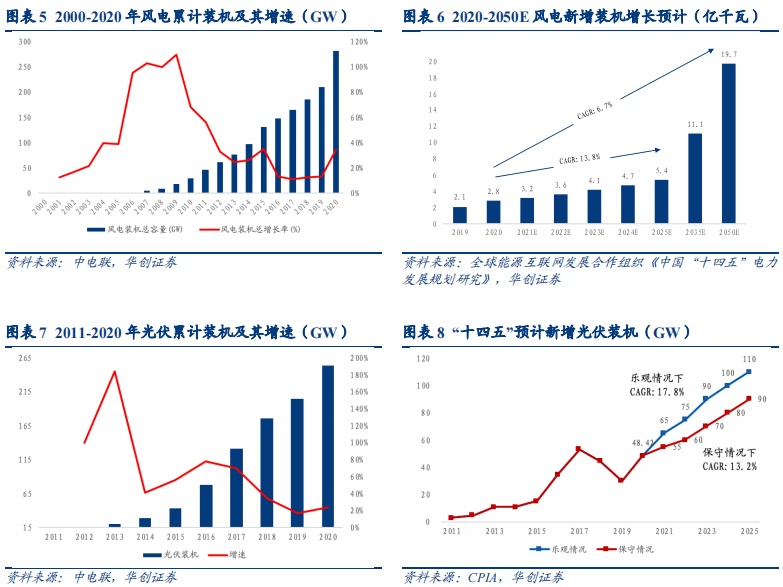

碳中和顶层政策落地,后续风光发展将兼具成长性与确定性。10月《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》发布,从顶层设计上明确了做好碳达峰碳中和的各项要求。碳中和政策落地叠加补贴时代落幕,未来行业会以更加稳健的方式增长,预计十四五期间风/光CAGR分别将达13.8%/17.8%,成长性凸显。

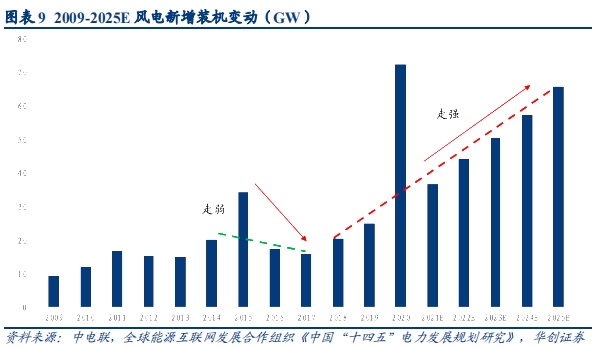

补贴落幕,行业后续发展稳定性提升。以风电发展为例,政府补贴政策出台后往往会迎来一波装机潮。受补贴影响15年行业新增装机快速增长,但由于盲目扩张导致弃风率高企,后续政府出台政策限制发展。虽然在装机潮过后可以忍受出现装机回调的情况,但16、17年的装机甚至低于装机潮前的2014年的装机规模。由于政策反复,装机增长难以确定,市场对于风光发展的预期较为悲观。虽然21年的新增装机较20年出现了较为明显的回落,但从整体趋势上看,剔除掉2020年装机数据后,17-25年装机呈现出稳定上升的趋势。随着“十四五”顶层政策的落地,风光装机将有政策兜底,未来装机的确定性与稳定性将显著提升。

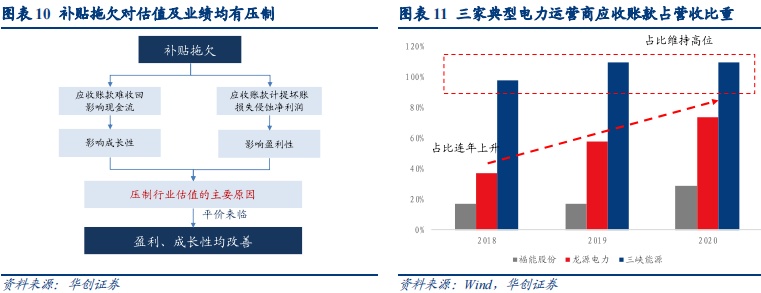

2、平价来临,行业归于内生性增长

平价来临,现金流有望加速理顺。新能源电价主要有标杆电价和上网电价两部分,补贴部分以国家信用为基础,不可收回风险小,但其回收周期通常要数年,补贴拖欠已成为新能源发电公司面临的常态化问题。行业本身现金流状况恶化的现象成为市场看弱行业的重要因素之一。补贴拖欠会形成大量应收帐款,导致现金流承压,影响行业成长与扩张;此外,因应收账款坏账准备而计提的减值损失也会影响净利润。从三家典型的电力运营商的应收账款占营收的比重来看,除福能股份火电业务的强现金流属性对冲了部分应收账款的影响外,新能源运营商龙源、三峡的应收账款对公司的拖累情况均不容乐观。平价后,盈利与成长性均将迎来改善,行业将迎来内生增长。

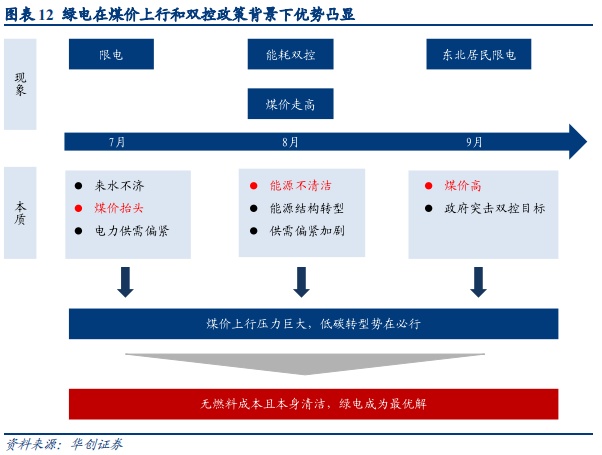

3、外部政策推动,风光运营商将是推动能源转型的主要生力军

外部环境持续催化,绿电或将成为最优解。2021年下半年,限电、能耗双控等现象频频出现:限电的产生的原因主要在于需求端的出口及制造业较为旺盛,用电需求高企;同时供给端受煤价不断上行的影响,发电企业发电意愿较低,由此导致整体供需偏紧、限电情况日益严重。能耗双控的本质也是控制不清洁的电力和能源的消耗。在煤价上行叠加低碳转型的外部环境的不断催化之下,作为无燃料成本且本身清洁的绿电或将成为最优解。综上,新能源运营行业的量价因素均迎来重要边际改善,同时叠加外部环境持续催化,后续风光运营商有望成为推动能源转型的主要生力军,新能源运营商未来将承担能源转型排头兵的角色。

本文编选自华创证券研究报告,分析师:庞天一,智通财经编辑:丁婷。