如果甲骨文(ORCL.US)举债为收购医疗科技公司塞纳(CERN.US)筹集近300亿美元的资金,那么该公司的债券评级可能会降至“垃圾级”边缘。

智通财经APP了解到,在甲骨文周一宣布以283亿美元收购塞纳之后,美国三大评级机构均表示,如果甲骨文提高收购交易的杠杆率,他们可能会下调甲骨文的信用评级。

标普全球评级表示,这家软件公司可能会被下调至多两个级别至BBB-(在标普评级体系中,BBB-以下为垃圾级),并表示,该公司可能会保留其投资级评级,但可能需要缩减其股票回购的规模。

与此同时,惠誉评级指出,该协议可能导致甲骨文偏离此前削减债务的计划,因为甲骨文已在2021财年上半年回购了价值150亿美元的股票。

穆迪投资者服务也对甲骨文进行了评估,指出即使在收购之前,甲骨文也没有任何公开阐明的中长期财务规划目标。

此前已被“降级”

今年早些时候,惠誉和标普全球已经将甲骨文的评级从A级下调至BBB+级。标普曾在6月下调甲骨文信用评级,理由是杠杆率上升和过于激进的股票回购。穆迪今年3月也采取了类似举措。

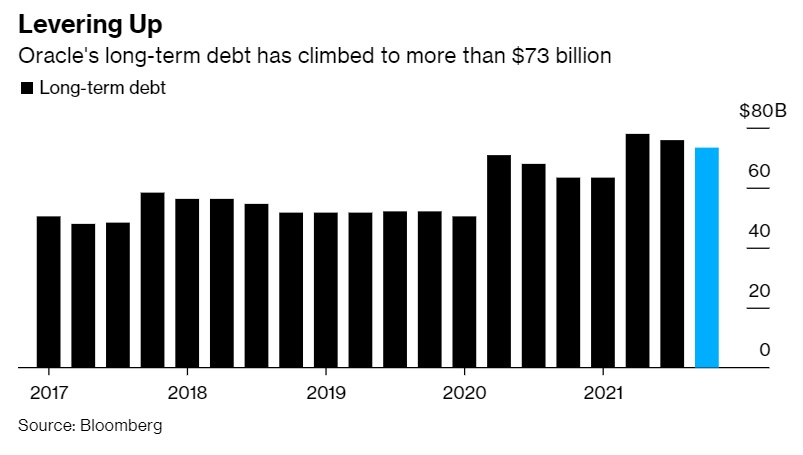

据Bloomberg测算,这家软件提供商的债务负担近790亿美元,在科技行业位居第二,其中长期债务更是超过730亿美元。但甲骨文曾表示,在进行收购之后,预计投资级信用评级不会发生变化。

Bloomberg Intelligence分析师Robert Schiffman 和Suborna Panja表示:“甲骨文非常激进地使用现金为股东回报率和收购提供资金,这正将公司推向低信用评级的边缘,这可能需要这家科技巨头做出‘专项承诺’,即在未来两年内减少债务。”

有分析师在周二的一份报告中写道:“由于甲骨文可能已失去债券持有人和评级机构的信任,短期内信用利差可能会继续下滑,即使所需的新债券发行规模很小。”

花旗集团策略分析师表示,在评级展望为负面之际,人们担心许多蓝筹股明年可能会增加发债以借款,直至它们的评级仅稍微高于垃圾级。市场可能还没有做好充分准备好应对低信用评级的风险。

悬崖勒马?

尽管美联储计划明年进行三次加息,但当前企业的借贷成本仍处于低位,而且在乐观预期之下,如果甲骨文评级被降至“BBB”,与被评为更高一级的公司相比,评为BBB级别的公司必须支付的额外收益率在较低级别债券之中最低。 Bloomberg指数数据显示,BBB级债券的利差仅比A级债券高出0.41个百分点,接近历史最低水平。

分析师Schiffman还表示,如果甲骨文信用评级被降至垃圾级,将成为高收益率债券指数中最大成分股,这将导致其债券投资者骤减,借贷成本大幅上升,再融资风险明显增加。甲骨文债券周一走软,昨日为交易最活跃的公司债之一。

“甲骨文似乎愿意将其总债务负担推至高收益的边缘,可能高达1,000亿美元,但该公司肯定意识到自己不能跌下悬崖。” Schiffman补充道。

另外,这一收购在战略层面,似乎并不被市场看好。KeyBanc分析师Michael Turits指出,甲骨文以大约280亿美元现金收购塞纳,有助于本公司的盈利和营收增长,并有助于其进一步进军医疗保健领域,但可能会使该公司失去重心,它并不像企业SaaS、数据库和云计算那样具有战略意义。