智通财经APP获悉,西南证券发布食品饮料行业2022年投资策略研报称,啤酒板块寡头格局维持稳定,量增空间有限,产品结构升级与提价推动行业高端化程度持续提升,且产能优化步入新阶段,高端产能投放加速叠加规模效应,盈利能力也进入快速提升阶段,推荐重庆啤酒(600132.SH)、青岛啤酒(600600.SH)。

西南证券主要观点如下:

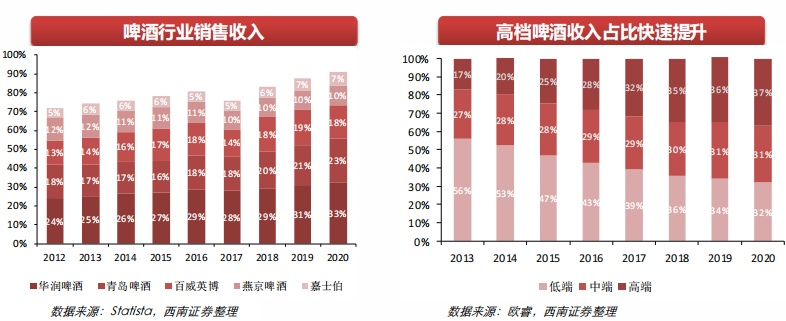

寡头垄断格局确立,高端化成行业共识

行业进入寡头垄断阶段,CR5接近90%。历经多年跑马圈地与扩张并购,目前绝大部分省份竞争格局已确立,新晋品牌难有全国化空间。此外2010-2015年间啤酒行业价格战激烈,一方面拉低行业整体利润率,另一方面加速中小产能出清,行业CR5由70%迅速提升至近90%,寡头垄断格局趋于稳固。纵观食品饮料众多子板块,啤酒享有极佳的竞争格局,行业竞争趋于理性。

高端化成为行业共识,啤酒步入发展新阶段。在行业利润率持续低下、低端啤酒消费下滑、进口啤酒连年高增等因素共振下,行业由规模导向向利润导向转变,产品结构升级成为行业主线逻辑。根据欧睿数据,中高档啤酒收入占比从2011年38%上升至2020年68%,中高端市场迅速扩容

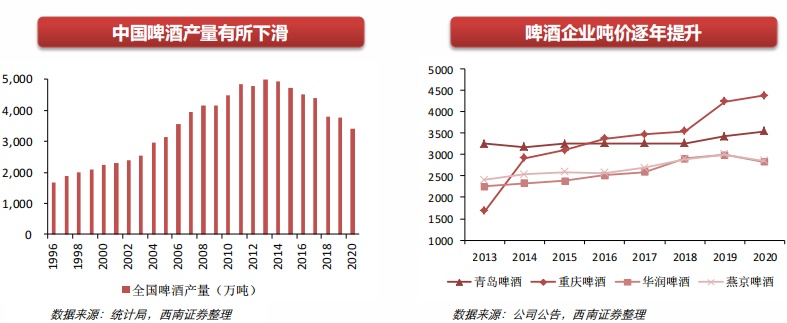

销量下滑趋势明显,主动提价+产品升级驱动吨价上行

量:受消费者健康意识觉醒、其他低度酒精饮料兴起等多种因素影响,中国啤酒产量自2013年达到历史顶峰4983万吨后开始逐年下滑,行业步入成熟期。对标海外,美国啤酒行业自1980年进入成熟期后,行业增速长期维持在低个位数水平,国内啤酒量增乏力已成定局。

价:随着行业高端化趋势确立,啤酒企业通过主动提价+产品结构升级驱动吨价上行,2016-2020年吨价年复合增速约3%。2018年为覆盖成本上升首次出现行业集体提价,2021年大麦、包材等原料价格持续上行,华润、青啤及重啤等企业纷纷官宣提价,第二轮行业提价潮来临。

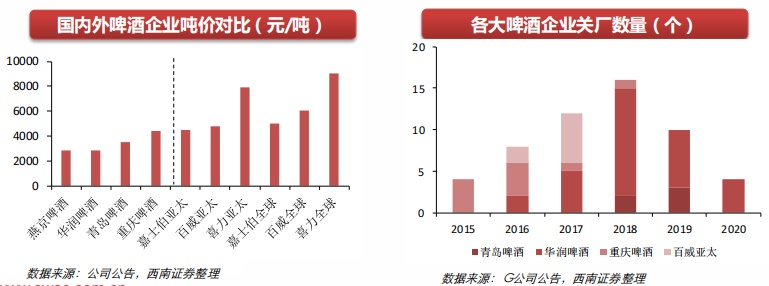

结构升级+优化产能,盈利提升路径清晰

对标世界一流啤酒企业,国内啤酒品牌在产品结构以及经营效率方面仍存在较大差距。对比海外啤酒发展历程,中国啤酒行业目前仍处于高端化的初级阶段,高端化空间广阔。未来国内啤酒企业将通过结构升级、产能优化两种途径,提升盈利能力与经营效率。

结构升级:与海外啤酒龙头平均6000元/吨水平相比,国内啤酒企业20年平均3500元/吨水平尚有接近翻倍增长空间。各大龙头目前加速推进高端啤酒品牌建设(华润4+4矩阵;重啤6+6矩阵)以满足消费者差异化需求,此外费用投放重心由渠道抢占转向品牌建设,行业结构升级如火如荼。

产能优化:目前各大啤酒已完成第一阶段产能优化,低端产能已悉数关闭。酒企开启产能优化新篇章,新建产能向注重高端化与规模化,行业经营效率近一步提升。

投资建议:

青岛啤酒:高端化势能强劲,盈利能力持续提升

投资逻辑:预计2021/2022/2023年EPS分别为2.14元、2.62元、3.13元,“买入”评级。

1、结构升级稳扎稳打,高端新品持续扩容。公司作为业内全国化啤酒龙头,现已建立起以青岛纯生与1903两大单品为核心的高端产品矩阵,带动全麦白啤。皮尔森等新特产品快速发展。此外公司加速低端崂山向主流经典价格带的升级,通过罐化与换包装等手段优化整体产品结构。

2、沿黄沿海稳步实施全国化。公司在沿黄河流域享有较高市占率,核心基本盘市场山东为公司业绩提供稳定销量支持,并承接大量提价需求,此外山东产能辐射效应下,东三省增速喜人。公司加大沿海市场开发力度,2020年华东区域大幅减亏,华南区域小幅盈利,沿海市场产品结构持续升级将为公司释放大量利润弹性。

3、产能优化+罐化率提升打开利润空间。公司预计未来3年内仍将关闭部分落后产能,提升运营效率。此外公司持续加大罐装产能投放,预计未来5年年均提升约5%罐化率,盈利能力持续提升。

风险提示:原材料价格波动风险,啤酒销量下滑风险,高端化进度不及预期风险。

重庆啤酒:乌苏疆外高增,嘉士伯扬帆起航

投资逻辑:预计2021/2022/2023年EPS分别为2.26元、2.99元、3.88元,“买入”评级。

1、产品矩阵丰富,大单品乌苏驱动业绩高增。公司以“本地强势品牌+国际高端品牌” 形成“6+6”品牌组合拳,覆盖各层次消费群体;乌苏疆外高增长持续,带动整体高端啤酒迅速扩容,截至21Q3高端啤酒收入占比35%,中高端合计占比超85%,结构升级持续拉动过去五年吨价年复合增速5%。

2、高端产能扩建,经营效率显著提升。公司目前产能集中在中西部地区,伴随沿海高端啤酒需求攀升,21年公司运费上涨超50%。公司不断加大华东、华南地区高端产能布局,盐城工厂顺利投产缓解华东产能短缺压力,佛山工厂预计将于24年达产,供应链效率持续提升。

3、重大资产重组收官,顺利跃升全国性龙头。嘉士伯优质资产注入公司,丰富的高端品牌储备与渠道资源,助力公司由区域性酒企跃升全国啤酒龙头。大城市计划正稳步开拓中,21Q3已覆盖61个城市,公司借助大城市计划以点破面,在强势大单品乌苏、1664的带动下,逐步完善全国化布局。

风险提示:原材料价格或大幅波动,疫情持续导致需求不及预期

本文编选自西南证券研究报告,分析师:朱会振、王书龙、夏霁、舒尚立,智通财经编辑:丁婷。