近期,有华尔街分析师表示,虽然美国利率接近历史低点,但房地产投资信托(REIT)在2022年可能将继续出色表现。但分析师们表示,部分风险仍不可忽视,包括滞胀预期重现、新冠疫情的负面影响和国债收益率可能反转上升等。

智通财经APP了解到,摩根士丹利分析师Richard Hill在给客户的一份报告中写道:“从宏观角度来看,REIT在美债收益率趋平,以及PMI和通胀强劲的情况下,它是表现最好的资产之一,这与2022年上半年预期的宏观环境相同。”

不过,Hill警告称,如果滞胀的预期重现,或者市场对美联储缩减购债的担忧加剧,比如2013年出现的“缩债恐慌”, 以及名义利率调整加速,REITs波动率可能会上升,投资者需要谨慎对待。

值得注意的是,美联储近期表示,将加快步伐缩减资产购买,缩减至每月300亿美元,并且联邦基金利率可能会提前上调。

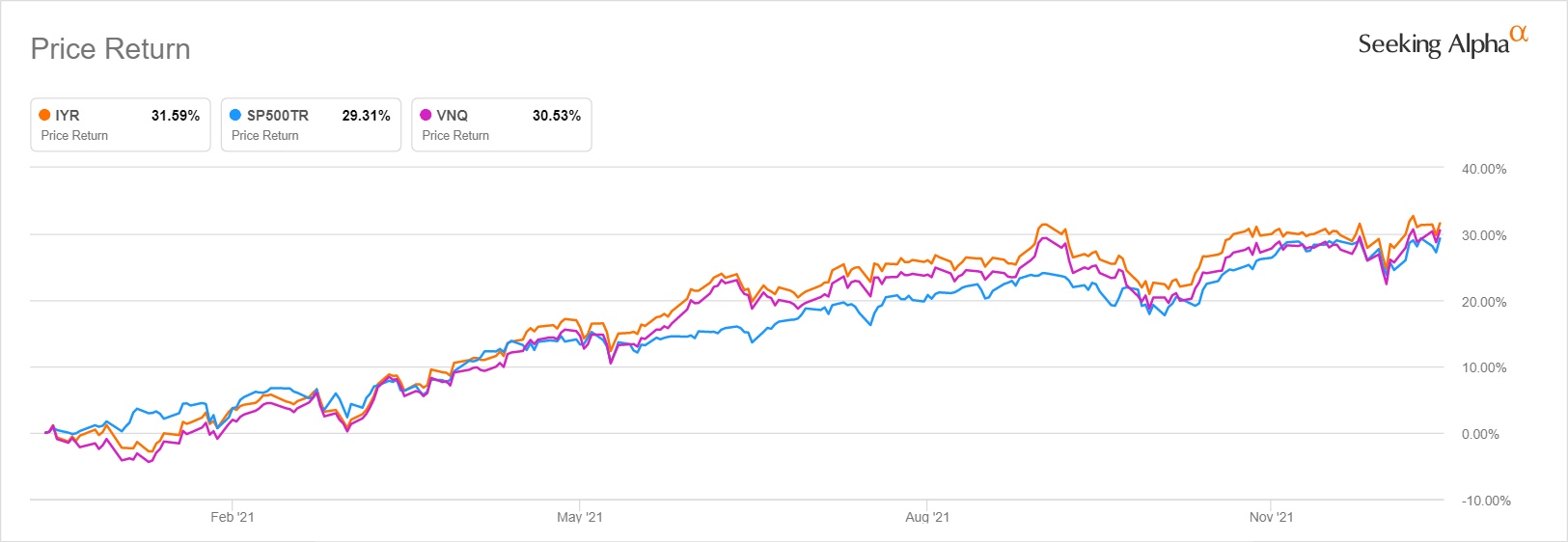

今年以来,美股两大REIT ETF:房地产指数ETF(IYR.US)与不动产信托指数ETF(VNQ.US)均跑赢标普500指数。但在过去五年中,标普500的总回报率遥遥领先这两只REIT ETF。

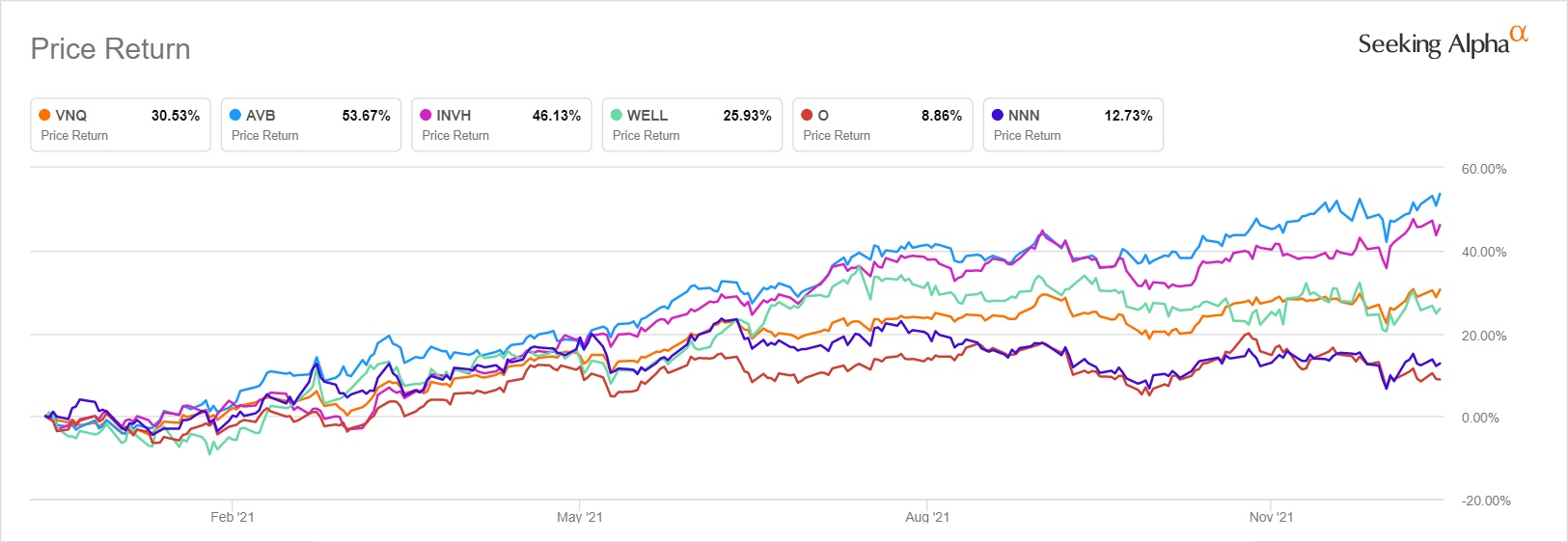

针对以上及其它等宏观因素,华尔街分析师建议投资者采用成长/价值杠铃法,其中成长型REIT包括AvalonBay Communities (AVB.US)、Invitation Homes (INVH.US)和Welltower (WELL.US),大摩对它们的评级均为“跑赢大盘”,“因为巨大的增长潜力支撑起了相对昂贵的估值。” Hill写道。

在价值型REIT中,Hill看好Realty Income(O.US)为首选的REITs和National Retail Properties(NNN.US),这两种REITs的价格都很便宜,但Hill表示其增长率低于REIT总体增长率。

根据下面的图表,在同比和环比的基础上,成长型REIT似乎以相对较大幅度的回报率跑赢价值REIT。

花旗分析师Michael Bilerman对2022年的REITs投资评级采取了类似的杠铃组合方法。Bilerman在给客户的报告中表示,该方法基于筛选受益于经济复苏的房产类别和REITs组合,以及潜在的并购和收购等价值机会,这些价值机会可能成为跑赢大盘的催化剂。

然而,Bilerman强调,房地产市场面临的最大风险是新冠疫情可能对经济复苏造成的持续负面影响,以及在美联储试图遏制通胀过高之际名义利率超预期上升的风险。

富国银行分析师Blaine Heck在一份给客户的报告中表示,他认为工业类型REIT在2022年可能会表现良好。值得注意的是,该类型REIT今年迄今已经上涨了55%,整体REITs涨幅则为32%。

知名资讯平台Seeking Alpha根据综合指标排名,筛选出Innovative Industrial Properties (IIPR.US),Plymouth Industrial (PLYM.US), STAG Industrial (STAG.US)和Lexington Realty (LXP.US),这些是综合表现最好的工业类REIT。

“电子商务渗透率应该会继续增长,商品的库存水平预计会增加。而供应链限制的背景下,可租售住宅的数量非常有限,这应该会推动租金进一步增长。”Bilerman写道。