智通财经APP获悉,国金证券发布A股策略报告指出,外资长期持续流入A股的趋势不会改变,近年来外资是A股市场中最确定的增量资金。前瞻2022年,随着海内外政策节奏的变化,2022年A股市场或呈现“N”形走势,成长风格优于价值风格,中小盘风格优于大盘风格。“N”形走势下,建议持续关注新能源、智能制造、创新药等产业链细分领域。 在年底市场行情中,券商或将是率先反应的板块,而行情的主线仍是长期逻辑难以证伪、短期业绩也没有利空的新能源板块。此外,消费和医药或存在超跌反弹机会。同时,券商或存在短平快机会。

国金证券主要观点如下:

一、打击“假外资”不改外资长期持续流入A股的趋势

12月17日证监会就修改《内地与香港股票市场交易互联互通机制若干规定》公开征求意见,明确提出规范内地投资者(在内地的居民和法人)返程交易行为,对所谓“假外资”从严监管,并设置了一年的过渡期。证监会表示,目前此类交易总体规模不大,交易金额在北向交易中的占比保持在1%左右。

市场对此有两大疑虑,一是北上资金中真假外资分别占大比例,二是外资流入A股的趋势会不会有所变化。

首先,真外资和假外资是比较难区别的,证监会所说的内地投资者在北上交易中占比在1%左右,其中统计的口径是内地居民和注册在内地的法人机构,实际上还有不少内地机构在境外注册设立通道公司,通过通道公司借道北上途径进入A股市场。之所以绕道香港再从北上渠道进入A股市场,主要原因是香港资金利率较低,加杠杆成本较低。但可以肯定的是,带有杠杆属性的假外资资金流动更为频繁,其中也不乏部分量化资金。近年来,外资持续稳定流入A股市场的主力并非这些资金。根据我们草根调研,养老金等长期投资的外资基本都是采取分批逐步流入的策略配置A股,投资策略方面,长期持有类资产占规模比重在80%左右,灵活交易类资产占规模比重在20%左右。

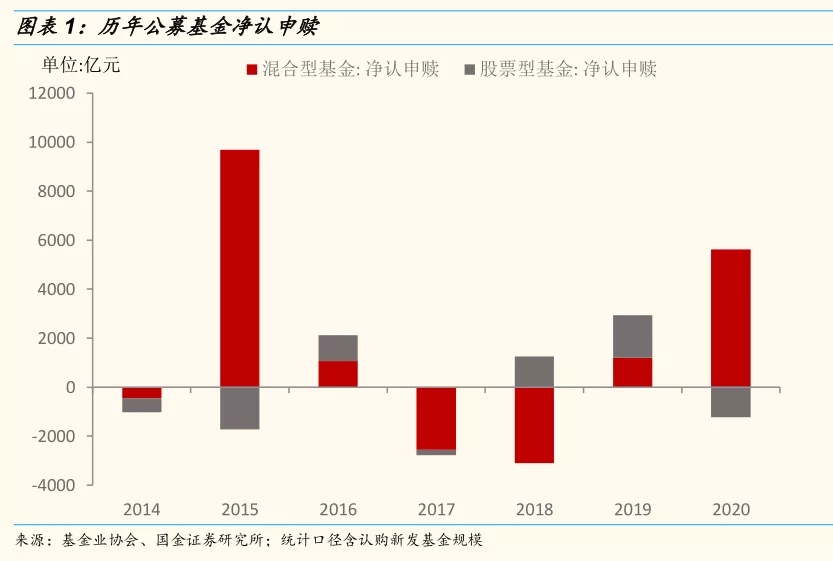

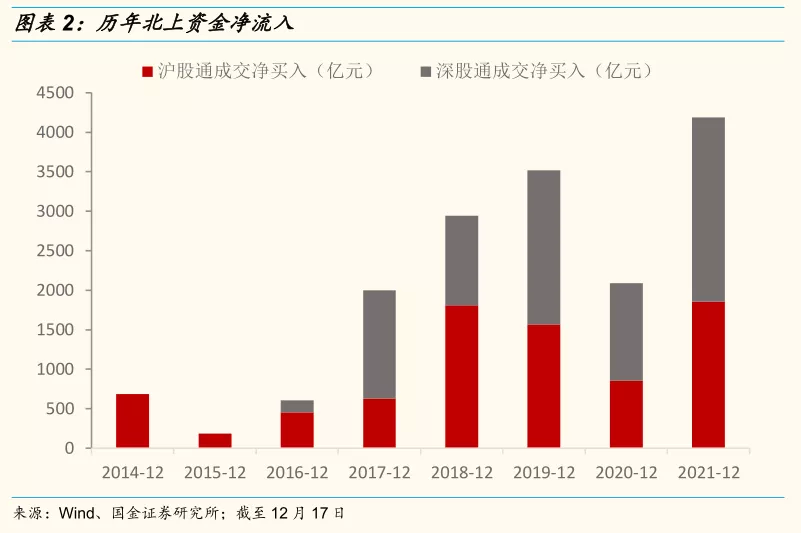

其次,外资长期持续流入A股的趋势不会改变,近年来外资是A股市场中最确定的增量资金。尽管近年来公募基金发行规模屡创新高,但实际上,资金净流入规模并不特别高,历史来看也并不稳定。比如2020年有超过1万亿的新发基金,但是“赎旧买新”的现象较为明显,全年净认申赎规模只有4400亿。而对于外资来说,今年以来(截至12月17日)仅通过北上渠道流入A股市场的外资规模都有近4200亿元。随着A股市场持续对外开放,外资长期持续流入的趋势不会改变。

二、什么是影响外资配置A股的核心因素?

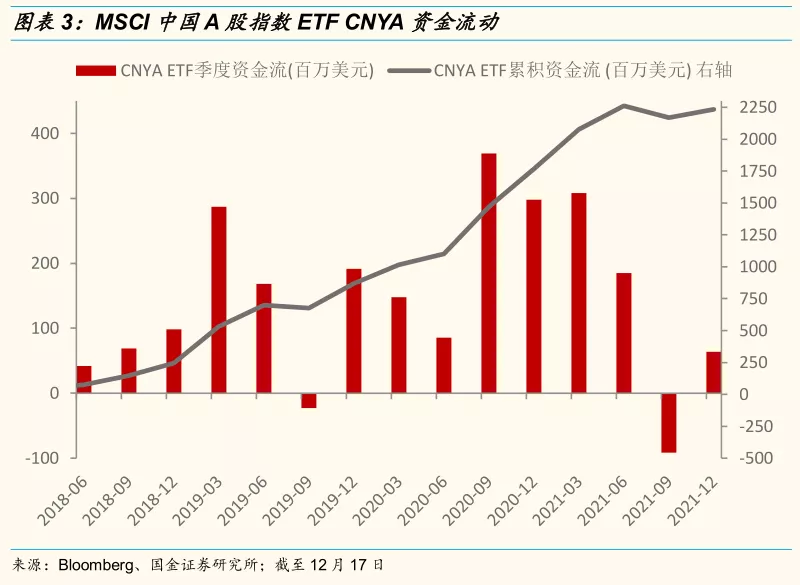

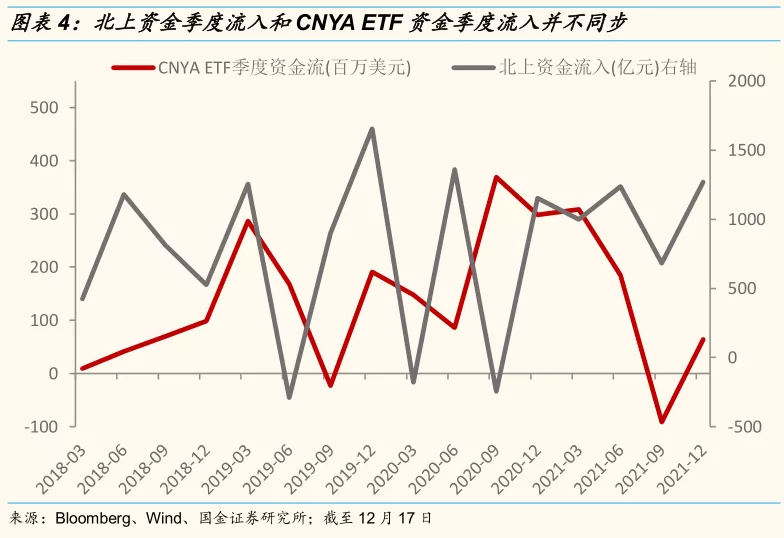

全球最大的盯住MSCI 中国A股指数的被动基金CNYA ETF资产管理规模近30亿美元(截至12月17日),近年来ETF累计流入资金规模达22亿美元。从季度流入的节奏来看,配置A股的海外资金短期也呈现一定的波动性,但是与北上资金的变动趋势并不同步。如果我们把CNYA ETF当作海外资金配置中国的长线资金,那么北上资金与CNYA ETF季度资金流入的不同步实际上反映了北上资金中存在一定比例的短期交易资金。

从CNYA ETF的季度资金流入节奏来看,自2018年6月A股正式纳入MSCI指数体系后,外资配置A股的趋势是持续加仓。其中有两次次典型的减仓,分别发生在2019年三季度以及2021年三季度。其中2019年三季度是中美贸易战持续升级的阶段,2021年三季度是中国对教培、互联网等行业实施高压政策的阶段。总结而言,真正影响外资配置A股的核心因素是外资对中国经济和政府政策的信心。所以在贸易战升级以及产业政策不确定性加大的情况下,配置型的外资在减仓A股。

三、市场观点:把握政策宽松的窗口期

未来一个季度对A股市场不悲观。未来半年经济处在寻底阶段,经济大概率在明年年中触底,业绩下行已经成为市场一致预期,不会成为主导市场的核心因素。政策是未来一个阶段A股的核心驱动因素,货币和信用政策重新开启边际宽松窗口,不排除央行后续降低MLF利率。从10月央行新闻发布会后市场降准预期的落空,到11月三季度央行货币政策执行报告不提流动性大闸门的遐想,再到高层重提“适时降准”,随后全面降准0.5个百分点,政策边际宽松提振经济的新窗口已经开启,不排除后续降低MLF利率引导LPR利率下降。

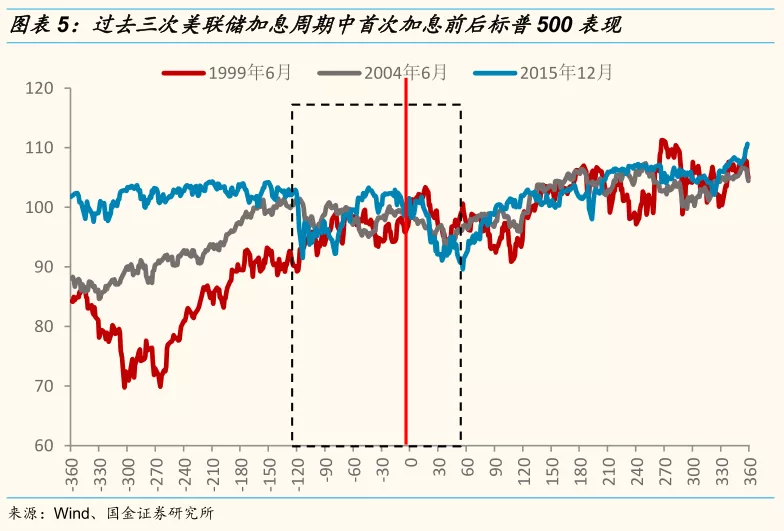

随着海内外政策节奏的变化,2022年A股市场或呈现“N”形走势。每一轮完整的美联储加息周期中股票市场表现并不差。但是,首次加息前3-4个月美股波动加大,加息后1-2个月美股相对承压。首次加息后,短期纳斯达克指数受冲击相对更大。相应的,美股市场的波动也会A股市场造成一定的扰动。当前市场预期美联储加息节奏:5-6月首次加息。那么,一季度中后段市场波动加大。三季度中期首次加息后1-2个月市场短期承压。三季度后段市场在新均衡上重新定价。也就是全年A股市场或呈现“N”形走势。

四、行业配置:新能源主线回归,医药消费超跌反弹,券商短平快机会

把握政策宽松窗口,聚焦新能源板块的主线回归,关注医药和消费的超跌反弹机会,券商短平快机会。在年底市场行情中券商或将是率先反应的板块,而行情的主线仍是长期逻辑难以证伪,短期业绩也没有利空的新能源板块。此外,消费和医药或存在超跌反弹机会。同时,券商或存在短平快机会。继续关注受益于国内和海外资本开支的中游资本品板块中的细分领域,比如智能制造、零部件等。与此同时,基础化工行业中受益于新能源的细分产业链也值得关注。

前瞻2022年,“N”形走势下,持续关注新能源、智能制造、创新药等产业链细分领域。此外,风格上我们认为成长风格优于价值风格,中小盘风格优于大盘风格。原因在于,经济下行阶段,高增长稀缺,成长股相对占优。与此同时,宽信用逐步验证,信用利差低位继续下行,小盘风格相对占优。

本文来源于国金证券发布的A股策略报告,作者为分析师艾熊峰、任缘等;智通财经编辑:文文。