看到满大街的新能源车,你还想买燃油车吗?

实际上,燃油车与新能源车持续上演“冰火两重天”,从数据上看,燃油车已经连续7个月销量持续下滑,而新能源车今年按月均呈翻倍增长,在政策推动下,主要城市公共出行领域基本实现新能源化,而私人出行在优惠下需求也火热。近日氢能源汽车也来参一脚,燃油车生存空间不断被压缩。

截止目前,大部分车企公布了11月份销量,由于燃油车影响整体销量仍是下滑的,中汽协曾推算,11月汽车行业销量将完成247万辆,同比下降10.8%,而乘联会公布数据显示,乘用车市场零售量下滑12.7%,但新能源乘用车增长122.3%,渗透率超过20%。新能源车已逐步成为市场主流销售车型。

值得注意的是,头部车企基本也都单独公布新能源汽车销量,各大造车势力强势追逐,市场份额每个月都在发生着变化。

新能源车驱动自主品牌崛起

智通财经APP了解到,以各大车企公布的11月份销量数据看,传统车企加速向新能源车转型,上汽及东风(00489)等头部几家车企销量整体下滑,但相比于第三季度明显有好转,新能源车销量强势。造车新势力充分享受到了政策及市场红利,销量基本都呈翻倍趋势,其中小鹏汽车整体销量超越蔚来。

在传统车企中,比亚迪(01211)仍销量持续领跑,11月销量98340辆,同比增长82.3%,其中新能源车占比提升至92.8%,1-11月销量641019辆,同比增长72.94%。上汽、广汽及长城的新能源车后来居上,11月销量分别为8.23万辆、1.78万辆及1.61万辆,1-11月,上汽销量63.82万辆,市场份额跃居第一,广汽及长城均超10万辆。

造车新势力“四小龙”蔚来、小鹏、理想及哪吒市场份额保持前四强,小鹏11月销量1.56万辆成为销冠,1-11月销量8.22万辆,比蔚来还多卖了1000多辆。此外,不容忽视其他竞争对手的追赶,比如在1-11月,零跑新能源销量4.4万辆,威马接近4万辆,目前市场格局并未稳定,仍在不断刷新。

在庞大的增量市场及需求替代市场面前,参与者都有可以吃到蛋糕,且竞争起点落差不大,还是能追赶上。比亚迪作为最早进入新能源车领域的老牌车企,通过打造多款爆款车型占领市场,比如汉EV及秦PLUS等,且拥有产业链的优势,其他车企以“品牌”打进市场,如吉利打造极氪品牌,广汽打造埃安品牌,长城打造欧拉品牌。

新能源车的崛起使得自主品牌实现赶超合资品牌,在往年,自主品牌车销量始终被合资品牌压制,但今年情况已然发生转变。根据乘联会数据,11月自主品牌零售同比增长2%,而主流合资品牌则下滑23%,自主品牌市场份额46.3%,同比提升6.9个百分点,主要贡献还是新能源车的销量释放。

全球市场乐观,氢能源车替代是伪命题

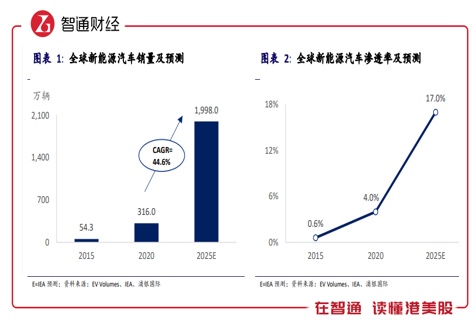

从全球范围看,在“碳中和”共识下,新能源汽车获得世界各国的政策扶持,在今年首三季度,全球新能源车销量同比增长138%。目前欧洲及中国为新能源车的主战场,根据IEA的预测,到2025年,全球新能源汽车的销量将达到1998万辆,渗透率17%,五年复合增长率为45%。

欧洲市场新能源车渗透率较高,2021年三季度,欧洲的渗透率为11.6%-14.4%,部分国家超过了50%,比如挪威、瑞典和荷兰,中国今年后来居上,今年涔透率整体超过了欧洲,主要为新能源车行业投资火热,加上政策支持及推广,传统汽车纷纷成立新品牌,需求强劲驱动。美国作为最具消费潜力的市场,然而渗透率不足6%,发展空间很大。

实际上,今年国内新能源车需求剧增主要为三大因素:一是缺芯搅动,缺芯下各大车企削减产能;二是政策驱动,在碳中和下,政府鼓励私人购买新能源车,且具有一定的优惠,同时公共出行领域实现全新能源化;三是消费者观念转变,新能车品牌营销深化,加上消费从众效应,新能源车已被消费者广泛接受。

值得一提的是,新能源汽车行业主要为电动汽车,仍面临着行业发展障碍,包括续航里程、充电时间及充电设施覆盖等问题,龙头车企都在试图解决这核心的问题,特别是续航里程及充电时间,如之前的蔚来固态电池及广汽的石墨烯电池,近日亚洲电池研发公司Saturnose计划推出固态可充电铝离子电池Ea2I,达到1200公里的续航,可实现“闪电充”。

不过投资者持有怀疑态度,若行业问题短时间内难有突破,新能源车销量预计可能会在未来几年停滞。基于此,氢能源汽车横空出世,有投资者吹嘘氢能源汽车将取代电动汽车,成为行业的主流车型。从全球政策力度上看,氢能源的政策扶持力度并不亚于电动车,国内已有超过20个省市制定了氢能产业规划。

在11月26日,中国能建公告称拟用50亿元设立全资子公司中能建氢能源发展有限公司,紧接着四天后,四川省和重庆市同时启动“成渝氢走廊”建设,信息持续驱动氢能源板块走高。氢能源汽车真的能取代电动汽车吗?答案肯定是否的,以目前的技术及设施情况看,氢能源车的替代性还是要打个问号的。

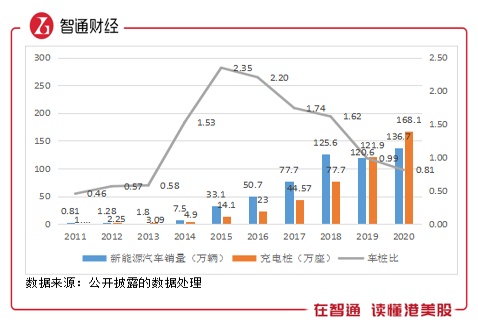

要想发展氢能源汽车,配套肯定要跟得上,2020年,加氢站数量仅为118座,氢燃料汽车为1177量,车/加氢站为10倍,如果对比电动汽车与充电桩比例,这数据其实很高了。智通财经APP了解到,车桩比最高的时候是2015年为2.35倍,之后新能源车发展相对较快,但配套也能跟上,整体车桩比基本能满足用车需求。

加氢站数量很少,主要是存在储氢及运氢是两大难题,目前储氢主要是灌装,通过车辆运输,规模做大有难度,也浪费资源,而最可能成规模的管道运输,因为成本过高也没有多少企业想做。氢能源产业链受到政策支持,主要是氢能作为最清洁的能源,是实现“碳中和”途径之一,但下游规模前景并不乐观。

资金轮动“零部件”长周期

新能源汽车大的投资方向还是电动汽车,在传统车企中,上汽、广汽及长城的新能源车加速追赶,市占率持续提升,相比于比亚迪及长城汽车,上汽及广汽估值较低,长期布局溢价回报高。此外在造车新势力中,蔚来、理想及小鹏估值有所回落,相比于特斯拉的估值,具有很大诱惑性。

细心的投资者可能观察到,近期汽车零部件一直走强,其实是估值切换,资金在寻找行业方向上被低估的板块。从新能源产业链上看,终端的新能源车、电池产业链,包括锂矿、电机及正负极材料等估值都被炒上天了,而其他零部件估值还未充分挖掘,特别是汽车智能化带来的市场空间。

大部分券商看好电动智能化带来的投资机遇,如浙商证券发布研报称,电动智能化时代行业竞争格局将重塑,零部件行业将在下游恢复和补库周期下迎来戴维斯双击,中长期该行看好电动智能产业变革下国产零部件的崛起;民生证券认为汽车板块内大概率发生子行业轮动,零部件板块有望成为最优配置。

综上而言,从1-11月新能源汽车销量看,今年销量翻倍已成定局,在新能源汽车大的投资方向上,资金轮动明显,资金逐步偏向于智能化零件供应商。政策驱动吸引长期资金,投资者可持续关注新能源车及智能化零部件板块龙头,如比亚迪、长城汽车、科大讯飞及伯特利等相关标的。