摘要

12月以来,受担心Omicron可能升级及鲍威尔意外转鹰表态的双重影响,全球主要资产波动率都明显抬升。跨资产波动体现了市场预期的混乱以及面对不确定性时的无所适从。现在的关键在于理解Omicron的影响路径及政策对此的响应函数,因为疫情本身固然重要,但政策如何应对更是决定后续供需影响程度、以及货币政策是否持续转鹰的关键。不过,现在麻烦之处在于已知信息和数据都是后验的,但前瞻的信息又存在很大变数。未来一两周或将较为关键,有望给市场提供更多关于Omicron变异的信息、同时11月通胀、12月FOMC会议、债务上限也都将见分晓。

因此,我们预计短期市场将进入“无所适从期”,在这一位置上起伏波动,待上述情形逐渐明朗。不过,基准情形下我们预计Omicron不至于往最差方向发展,毕竟当前更高的疫苗接种比例、各国政府更重视的程度、以及疫苗研发更快进展,都要比此前面对Delta变异时要好得多。因此如果出现大幅调整的话,我们认为反而可以提供更好的介入机会,只不过目前的麻烦在于政策空间变小且此前Delta积累的供应链矛盾还未完全消化,因此会降低政策“耐心”。

相比基本面和政策分析,一些技术和情绪面的指标不能作为判断市场中期走向的主导依据,但在市场剧烈波动时候可以作为观察是否会因此触发新的风险(比如杠杆过高导致被迫减仓)、以及当前情绪所处位置的辅助指标,因此也值得借鉴。我们梳理更新近期的美股情绪和流动性相关指标,供投资者参考。

一、市场情绪:预期混乱和不确定性使得跨资产波动率上行,但距离2018年底和2020年初都仍有距离

二、市场形态:已经对市场回调有所反应,并逐步脱离极端水平

三、投资者结构与参与度:机构持股比例回落,散户参与度抬升

四、杠杆水平:融资账户隐含杠杆处于历史高位

五、金融市场流动性:Libor/FRA-OIS利差及信用利差抬升,信用条件有所收紧

本周焦点:美股近期持续波动,从情绪和流动性指标看当前所处位置及潜在压力

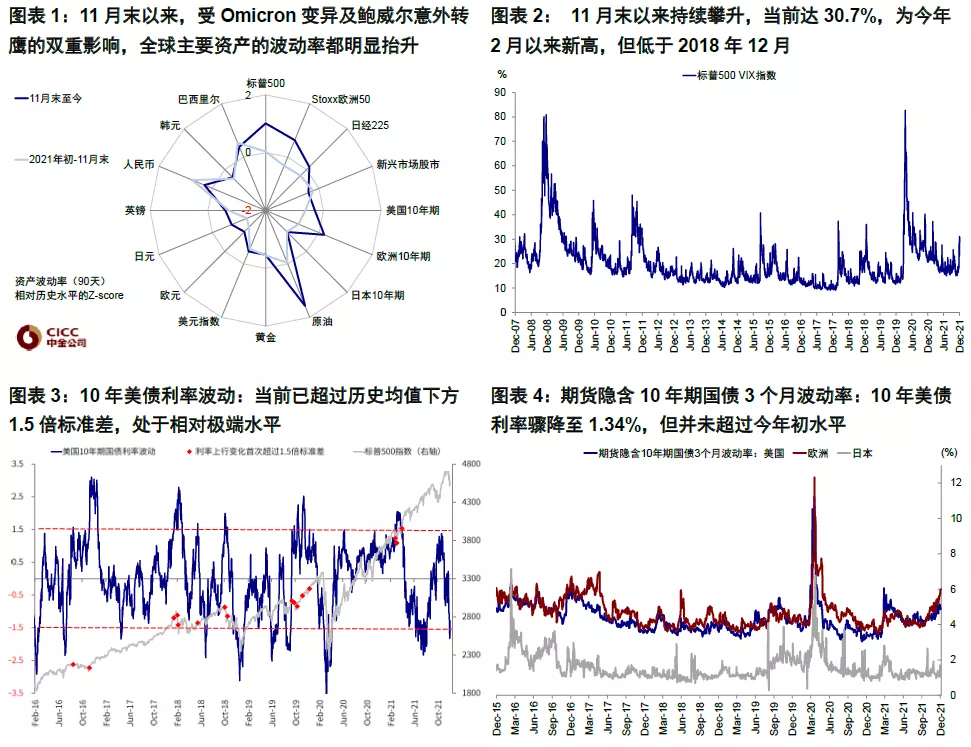

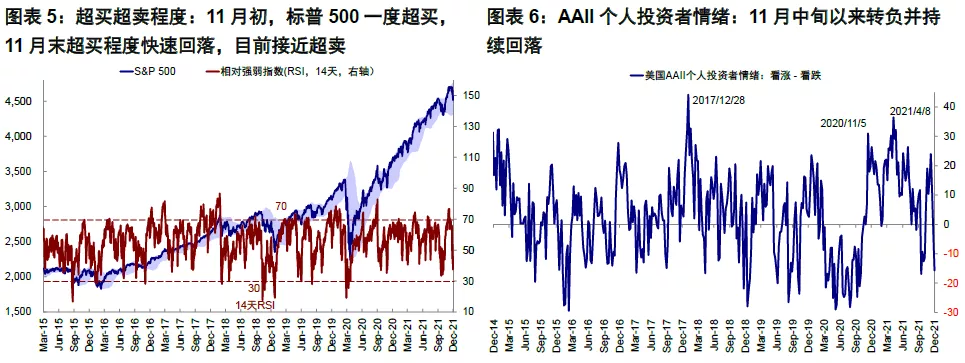

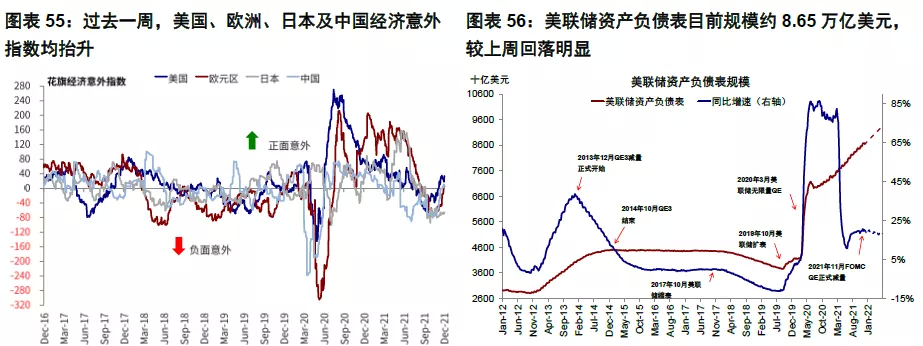

11月末以来,受担心Omicron可能升级及鲍威尔意外转鹰表态的双重影响,全球主要资产的波动率都明显抬升(图表1)。美股市场波动率VIX升至今年2月以来新高,10年美债骤降至1.34%且期货隐含10年期国债3个月波动率也持续抬升至今年8月以来高点,美元和欧元交叉互换波动率同样大幅抬升。跨资产的波动体现了市场预期的混乱以及面对不确定性时的无所适从(《市场短期或进入“无所适从期”》)。

如我们在近期发表的12月月报《海外资产配置月报(2021-12)Omicron的影响路径与政策的反应函数》中分析,短期来看,Omicron不确定性叠加美联储意外转鹰破坏了原本的政策响应逻辑,现在的关键在于理解Omicron的影响路径及政策对此的响应函数(reaction function),因为疫情本身固然重要,但政策如何应更是决定后续供需影响程度、以及货币政策是否持续转鹰的关键。不过,现在的麻烦之处在于已知信息和数据都是后验的,如鲍威尔对供应链表态也是针对Delta在7~9月份升级造成的问题,但前瞻的信息又存在很大变数(如Omicron是否会完全重演Delta变异在夏天升级的剧本)。未来一两周或将较为关键,有望给市场提供更多关于Omicron变异的信息、同时11月通胀(12月10日)、12月FOMC会议(12月14~15日)、债务上限也都将见分晓。

因此在这一背景下,我们预计短期市场将进入“无所适从期”,在这一位置上起伏波动,待上述情形逐渐明朗。不过,基准情形下我们预计Omicron不至于往最差方向发展,毕竟当前更高的疫苗接种比例、各国政府更重视的程度、以及疫苗研发更快进展,都要比此前面对Delta变异时要好得多。因此如果出现大幅调整的话,我们认为反而可以提供更好的介入机会。只不过相比此前Delta疫情升级阶段,目前的麻烦在于政策空间变小且此前Delta积累的供应链矛盾还未完全消化,因此会降低政策“耐心”(《Delta变异能给当前提供什么借鉴?》)。

相比基于基本面和政策的分析,一些技术和情绪面的指标不能作为判断市场中期走向的主导依据,但根据我们的历史经验,在市场剧烈波动的时候可以作为观察是否会因此触发新的风险(比如杠杆过高导致被迫减仓)、以及当前情绪所处位置的辅助指标,因此也值得借鉴。基于我们此前提供的分析框架(《如何监测美股市场的热度、杠杆与流动性?| 2021年1月25日~1月31日》),我们梳理更新近期的美股情绪和流动性相关指标,供投资者参考。

一、市场情绪:预期混乱和不确定性使得跨资产波动率上行,但距离2018年底和2020年初都仍有距离

我们分别通过VIX指数、超买超卖、AAII个人投资者情绪、Market Vane交易者情绪、看空/看多期权比等指标来观察美股市场的当前的情绪。

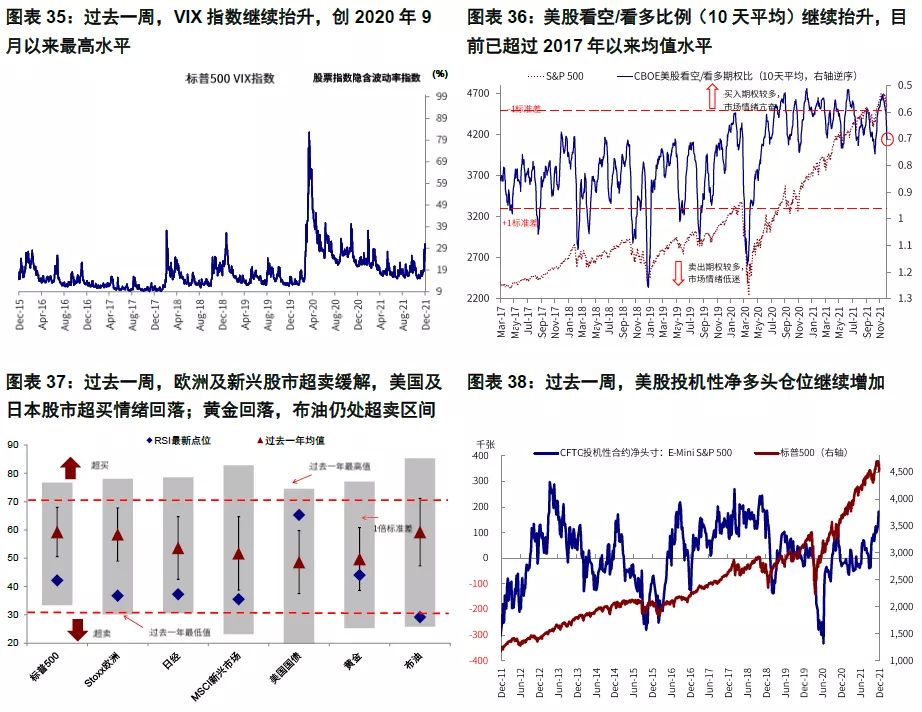

具体而言,1)VIX指数:11月末以来,VIX指数快速攀升至30.7%,为今年2月以来高点,但仍远低于2020年3月疫情爆发时82.7%的峰值,也低于2018年底市场大跌时的水平。近期VIX指数快速攀升也使其跟踪标的(VIX多头)成为近两周全球大类资产表现中的领跑资产。2)美国国债利率波动:我们整理的10年美债利率相比其过去一年走势的波动已经超过向下1倍标准差;3)超买超卖:11月初标普500指数一度超买,但11月末波动以来超买程度快速回落,目前再度接近超卖。不过该指标不是市场长期趋势的依据,可以作为判断市场情绪的辅助。4)AAII个人投资者情绪:11月中旬以来转负并持续回落,表明个人投资者对未来6个月的谨慎情绪较多,但当前值(-15.7)距离2020年3月美股大跌后的-29.0也仍有相当距离。5)Market Vane交易者情绪:11月末达67%,为2020年3月疫情爆发后最高水平,反映出当前期货市场交易员的交易情绪相对“亢奋”。

12月初以来,全球股债以及原油等资产波动率都显著抬升,这也反映了市场预期的相对混乱以及对不确定性的担心,进而造成资产价格的波动。美股市场接近超卖以及AAII个人投资者情绪的持续回落也反映出投资者依然维持相对谨慎态度,但当前市场的波动和悲观情绪距离2018年底仍有相当一定距离,更不用说疫情刚开始爆发时的2020年3月。

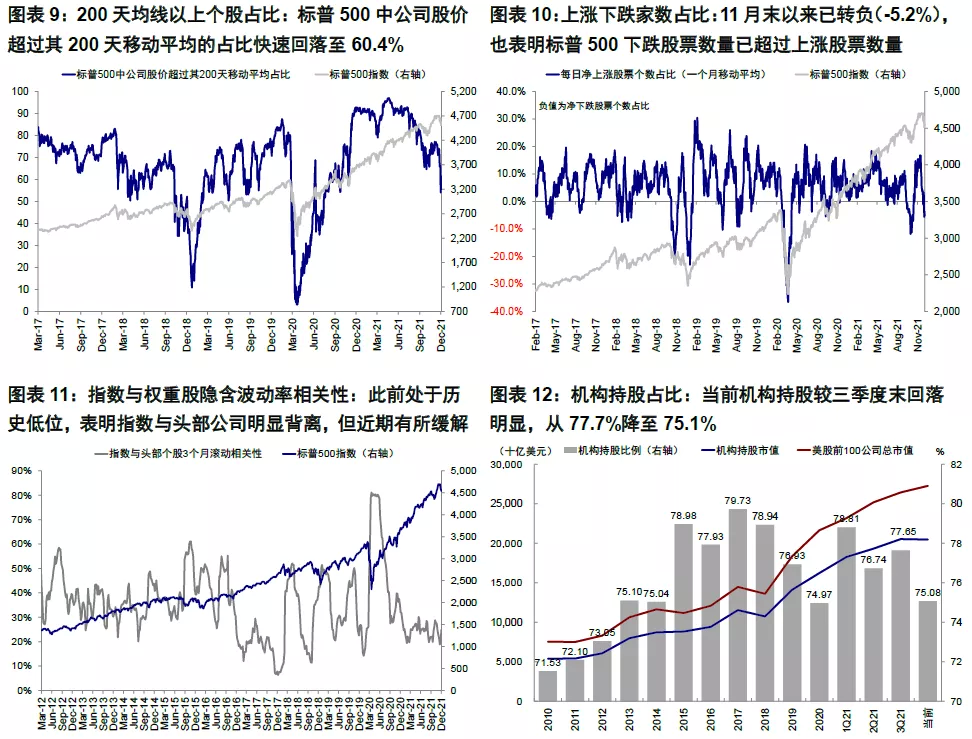

二、市场形态:已经对市场回调有所反应,并逐步脱离极端水平

我们分别通过200天均线以上个股占比、上涨下跌家数占比、指数与权重股隐含波动率相关性等指标来观察美股市场的形态。

具体而言,1)200天均线以上个股占比:过去两周美股下跌使得标普500个股股价超过其200天均线以上的占比快速回落至60.4%,2010年至2020年疫情爆发前这一指标的均值为68.4%,当前涨跌强度仍处合理区间且远高于2018年底市场大跌时的水平(10.9%)。2)上涨下跌家数占比:该指标(过去1个月移动平均)11月末以来已转负(-5.2%),也表明标普500下跌股票数量已超过上涨股票数量,但无论是相对9月末-11.8%的近期低位还是2018年四季度的-23.0%的相对低位均有相当距离。3)指数与权重股隐含波动率相关性:此前这一相关性处于历史低位,表明指数的表现与头部公司表现的背离程度已经处于很明显的程度,因此往往预示着市场的波动。近期在整体市场下跌背景下,该指标有所抬升(当前达25.0%)。

不难看出,上述描述市场形态的各个指标已经对当前市场的下跌有所反应,前期相对极端的水平伴随近期市场回调也有所缓解。

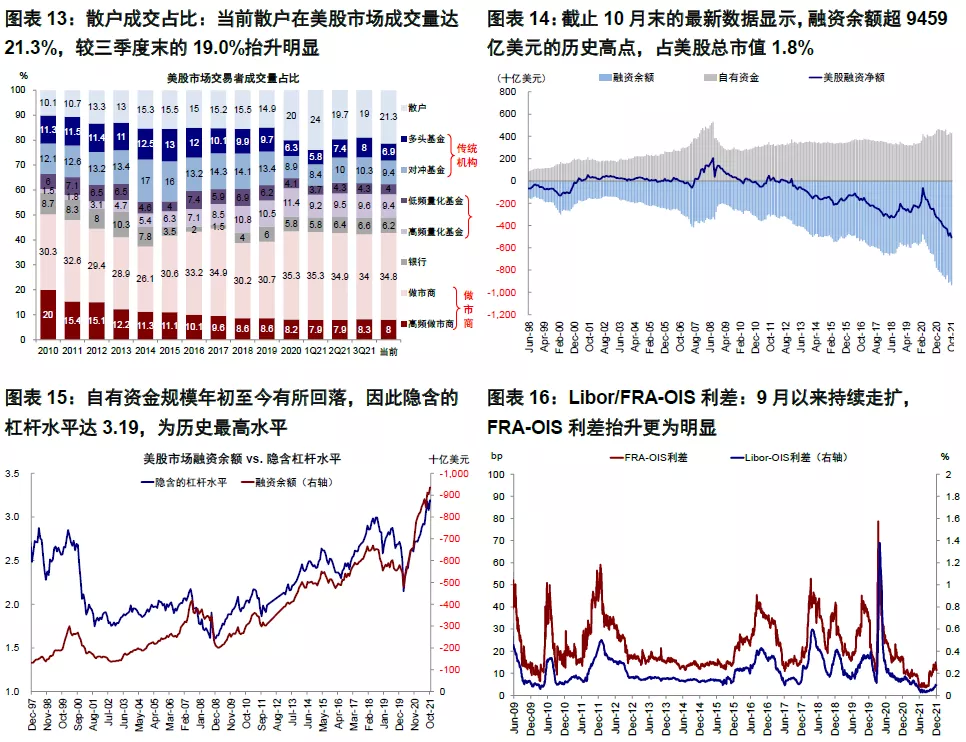

三、投资者结构与参与度:机构持股比例回落,散户参与度抬升

我们分别通过机构持股比例以及散户成交占比来观察当前美股市场的投资者参与情况。

具体而言:1) 机构持股比例:从我们整理的美股前100个股的机构持股比例来看,当前机构持股较三季度末回落明显,从77.7%降至75.1%,这与个人投资者参与度的增加不无关系。2)散户成交占比:从Bloomberg Intelligence公布的最新数据来看,当前散户在美股市场成交量达21.3%,较三季度末的19.0%抬升明显,这侧面印证了上文中提到的机构持股占比回落。散户持股和成交占比的抬升也容易放大市场的波动。

四、杠杆水平:融资账户隐含杠杆处于历史高位

融资余额与隐含杠杆。通过券商融资买入(buying on margin)规模需要定期披露,这一加杠杆方式可以近似看作以个人投资者为主。从FINRA提供的截止2021年10月的最新数据显示,融资余额超9459亿美元的历史高点,占美股总市值1.8%;相比持续攀升的融资余额,自有资金规模年初至今有所回落,因此隐含的杠杆水平达到3.19,为历史最高水平,明显高于2018年初的高点。

在融资杠杆较高的背景下,需要关注市场如果出现剧烈动荡可能诱发的被动减仓进而加剧波动的风险。

五、金融市场流动性:Libor/FRA-OIS利差及信用利差抬升,信用条件有所收紧

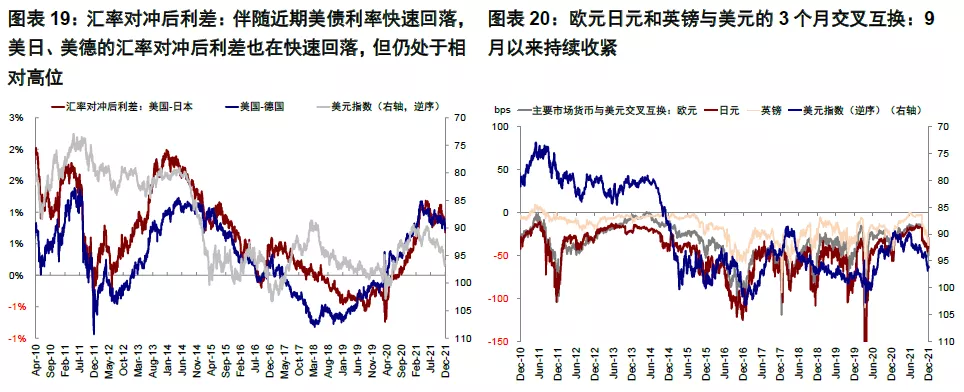

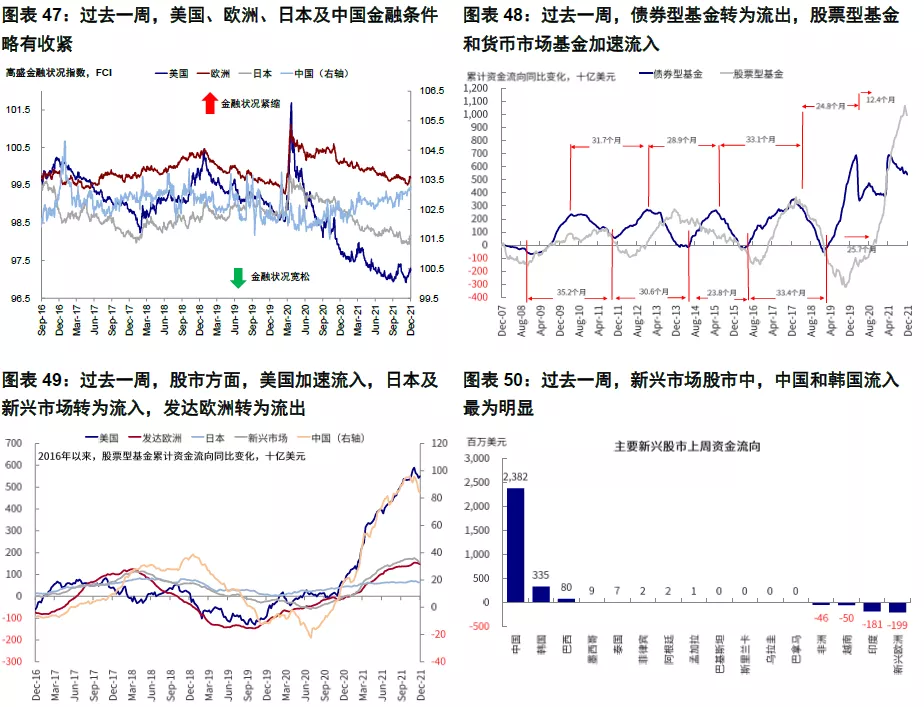

我们分别通过Libor/FRA-OIS利差、商业票据利差、信用利差、货币互换等来观察当前金融市场流动性。具体而言:当前商业票据利差仍处于历史低位;但Libor/FRA-OIS利差以及投资级和高收益债信用利差9月以来抬升明显;衡量全球流动性的欧元、日元和英镑与美元的3个月交叉互换9月以来持续收紧。与此同时,通过观察10年期美债与日本及德国的汇率对冲后利差,我们发现伴随近期美债利率的快速回落,美日、美德的汇率对冲后利差也在快速回落,但仍处于相对高位。

金融机构间流动性的相对转弱可能与美联储QE开启有一定关系,而信用利差的抬升则可能还在反映对Omicron疫情的担忧可能使得市场担心部分企业的现金流和盈利状况。当前信用利差依然明显低于2018年底水平,但由于其走势往往对市场有较为重要的意义,因此后续走势值得关注。

综合上文指标,不难看出,投资者情绪和市场形态指标都并不是显得非常紧绷,跨资产波动率的抬升反映了市场对于不确定性的担忧,但情绪指标往往在快速上冲特别是触及高位后也意味着部分情绪也已经得到了释放。相比之下,较高的散户参与度、特别是处于高位的融资杠杆都容易放大市场波动,后续需要关注其动态变化。此外,企业信用利差的走扩也值得密切关注。

市场动态:Omicron变异和美联储转鹰导致股市和大宗商品暴跌,利率大幅回落

►资产表现:债>股>大宗、利率回落、利差继续走扩

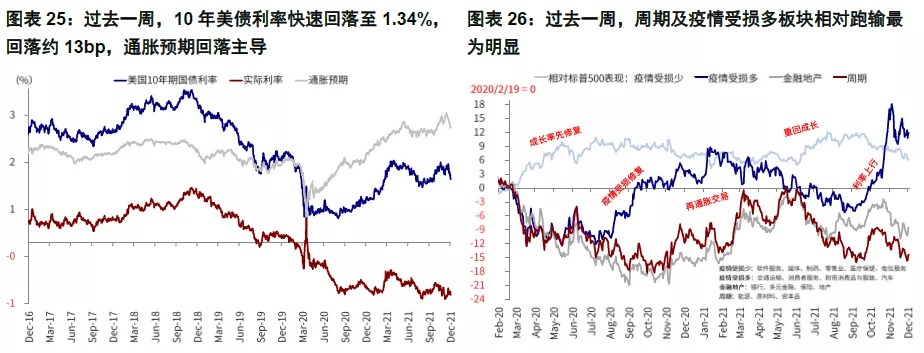

过去一周,风险资产整体走弱,尤其是成长风格的纳斯达克,主要受美联储主席鲍威尔意外转鹰的表态、以及对于Omicron变异持续担忧的影响。不过在此背景下,美债利率却大幅走弱,除了避险因素和油价大跌导致通胀预期回落外,可能也表明了市场对于美联储加快紧缩上的分歧。周五公布的非农并没有起到太多明确预期的效果,新增非农大幅低于预期,但工资增速缓解且劳动参与率改善,因此使得加息预期边际回落,美债利率大跌。

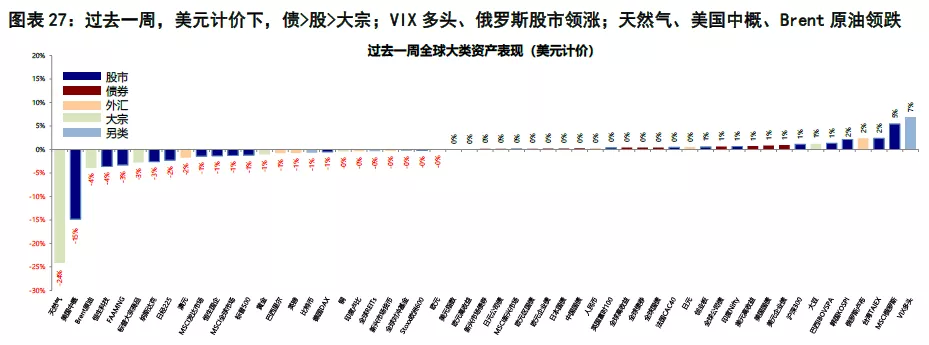

具体来看,美元计价下,债>股>大宗;VIX多头、俄罗斯股市领涨;天然气、美国中概、Brent原油领跌。板块方面,技术硬件、公用事业领涨,汽车与零部件、食品、银行领跌。利率方面,10年美债利率回落13bp至1.34%,实际利率回落2bp,通胀预期回落11bp,信用利差继续走扩。

►情绪仓位:VIX指数走高,布油超卖;美元美股多头增加

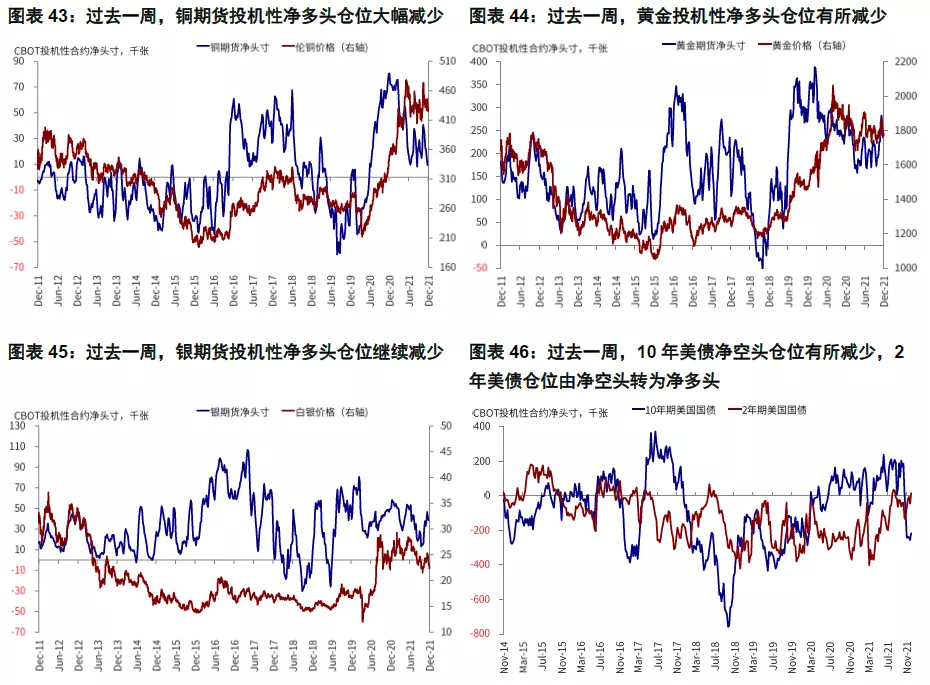

过去一周,情绪方面,VIX指数继续抬升,创2020年9月以来最高水平,美股看空/看多比例(10天平均)继续抬升,目前已超过2017年以来均值水平。欧洲及新兴股市超卖缓解,美国及日本股市超买情绪回落;黄金回落,布油仍处超卖区间。仓位方面,10年美债净空头仓位有所减少,2年美债仓位由净空头转为净多头。美股和美元的投机性多头继续攀升。

►资金流向:美股加速流入,新兴转为流入

资金流向方面,过去一周,债券型基金转为流出,股票型基金和货币市场基金加速流入。分市场看,美国加速流入,日本及新兴市场转为流入,发达欧洲转为流出。

►基本面与政策:11月非农不及预期、但工资和劳动参与率改善

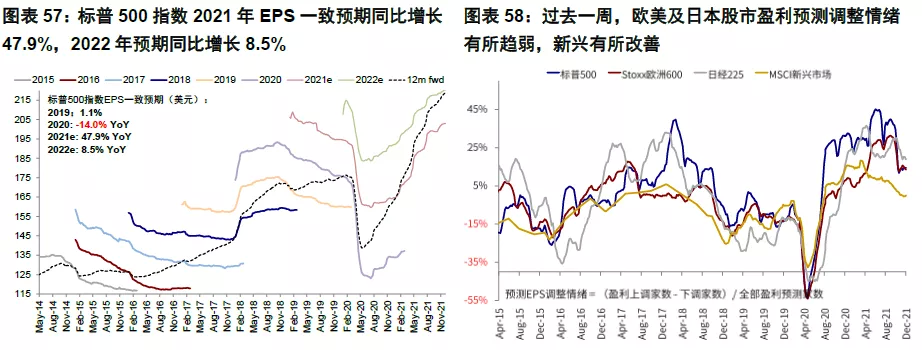

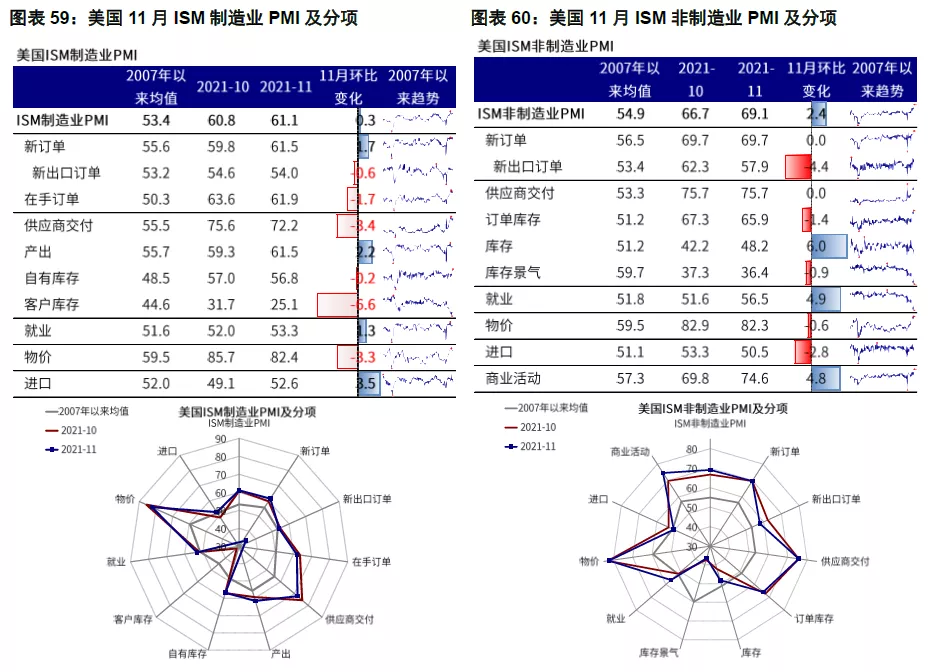

11月ISM制造业PMI回升,物价分项回落、就业改善。11月ISM制造业PMI 61.1,高于前值(60.8),但不及预期(61.2)。分项来看,客户库存、供应商交付以及物价较10月回落明显,进口、产出以及新订单较前月抬升,就业也有所改善。11月ISM非制造业PMI 69.1,较前月的66.7抬升显著且高于预期(65.0)。分项来看,库存、就业以及商业活动抬升明显,但新出口订单及进口有所回落。

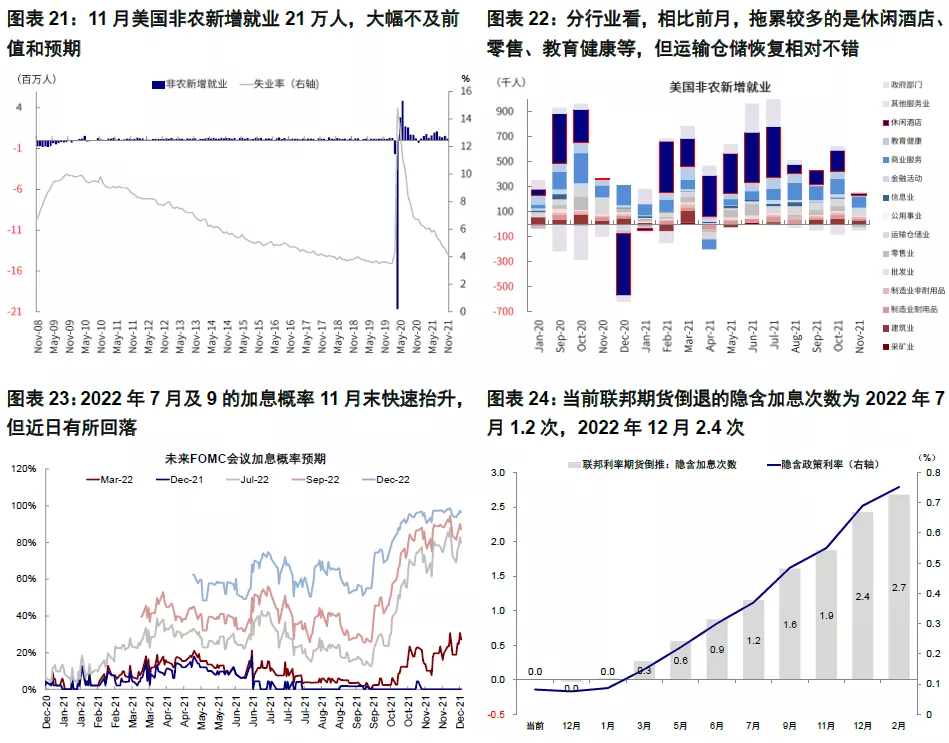

此外,备受市场关注的11月非农大幅不及预期,但积极的一面是工资和劳动参与率改善。11月非农新增就业仅21.0万人,不及10月的54.6万人和预期的50.0万人。分行业来看,相比前月,11月拖累比较多的是休闲酒店(受疫情影响)、零售(或与线上销售增多有关)以及教育健康,但运输相关就业恢复相对不错。相对积极的是,工资增速环比0.3%,相比上月回落,同比增速持平于4.8%,没有再进一步加速上行。此外,劳动参与率从61.6%修复至61.8%,表明部分人群重回就业队伍。同时就业人口增加更多,使得失业率从10月的4.6%降至11月的4.2%。

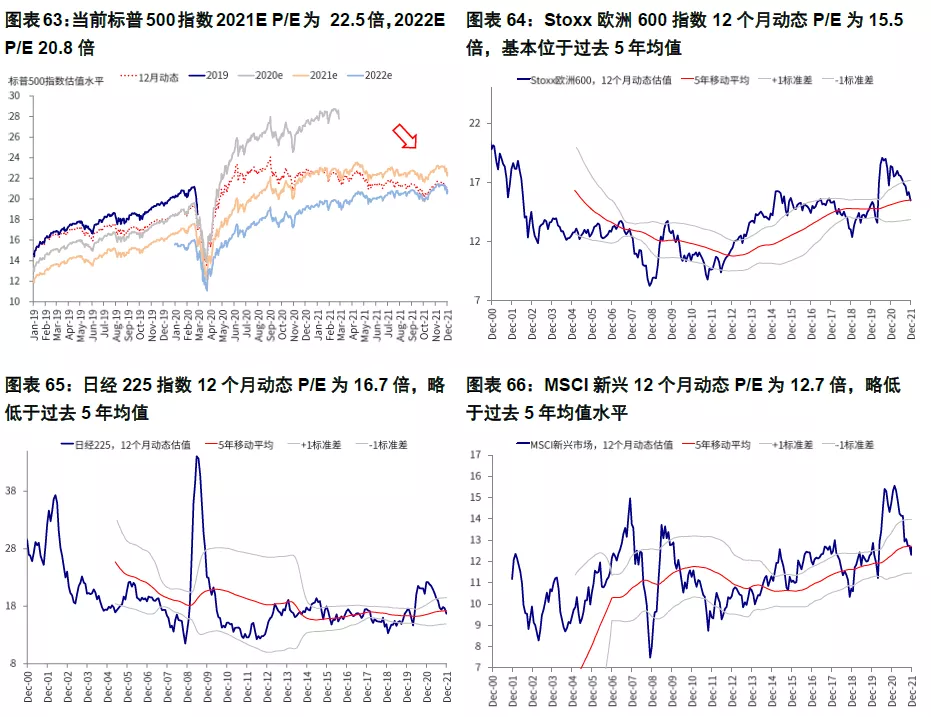

►市场估值:估值低于增长和流动性能够支撑合理水平

当前标普500指数23.7倍的静态P/E低于增长(12月ISM制造业PMI=61.1)和流动性(10年美债利率1.34%)模型能够支撑的合理水平(~28.0倍)。

本文编选自“Kevin策略研究”,作者:刘刚 李赫民等;智通财经编辑:韩永昌。