智通提示:

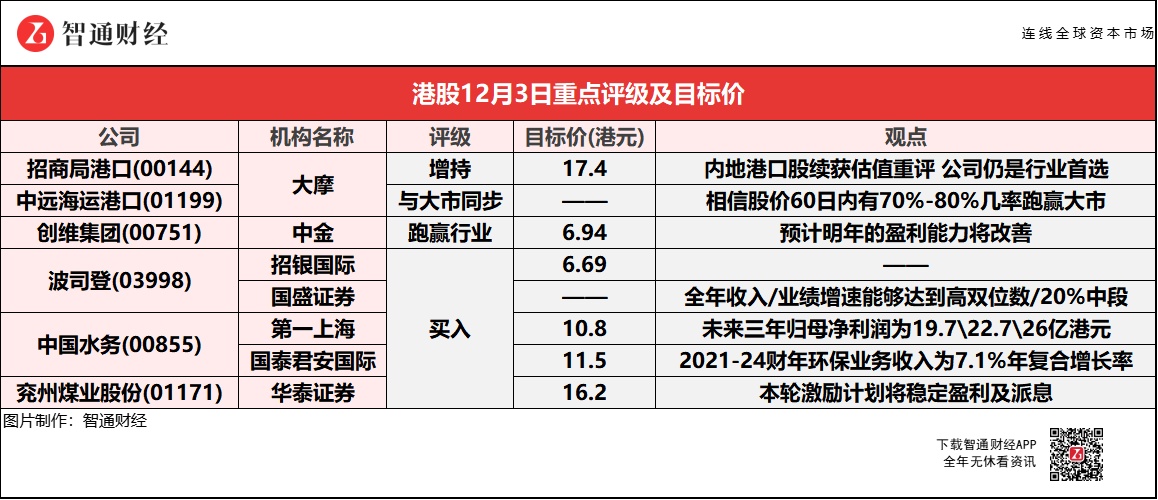

大摩表示,在宁波港宣布上调装卸费后,看到板块有正面情绪,预计内地港口股续获估值重评,而招商局港口(00144)仍是该行的行业首选。

中金预计,创维集团(00751)明年的盈利能力将改善,上调2021-22盈利预测3%/20%,至10.3/14.3亿元人民币。

国盛证券称,波司登(03998)当前仍处于品牌升级、渠道优化的红利释放周期,预计全年收入/业绩增速能够达到高双位数/20%中段,盈利质量有望继续提升。

华泰证券认为,兖州煤业股份(01171)本轮涵盖范围更广的激励计划将进一步绑定公司与管理层及核心骨干人员利益,进而稳定盈利及派息。

大摩:港口行业首选招商局港口(00144) 目标价17.4港元

大摩相信招商局港口(00144)未来60日内股价或将跑赢大市,发生机会率预计为70%至80%。该行表示,在宁波港宣布上调装卸费后,看到板块有正面情绪,预计内地港口股续获估值重评,而招商局港口仍是该行的行业首选。

大摩:中远海运港口(01199)未来60日内股价或跑赢大市 评级“与大市同步”

大摩相信中远海运港口(01199)股价60日内跑赢大市,机会率约70%至80%。在宁波港宣布提高收费后,该板块情绪积极,预计中国港口股将继续获得重新评级。

中金:予创维集团(00751)“跑赢行业”评级 目标价上调168%至6.94港元

中金称,基于创维集团(00751)光伏业务胜预期,上调2021-22盈利预测3%/20%,至10.3/14.3亿元人民币,目前股价相当于2021-22年10.5倍/7.5倍市盈率。报告称,创维去年布局农村户用光伏市场,今年光伏业务迅速发展,今年首3季光伏业务收入21.9亿元人民币,成为户用光伏行业的新龙头。

该行指,今年为光伏发电平价上网的元年,看好光伏产业链成本下降令户用光伏收益率提升。预计行业2021-23年户用光伏新增装机18、24及32吉瓦(GW),估计分布式光伏出货量1.7/3.4/4.5吉瓦,相当于营收46/89/117亿元人民币。另外,报告提到公司为全球黑色家电龙头,业务主要包括生产及销售彩色电视和机顶盒。彩色电视及机顶盒业务受到面板成本上升、芯片短缺等因素影响,盈利能力偏弱,但预计明年的盈利能力将改善。

波司登(03998)获大行一致唱好 均予其“买入”评级

招银国际:予波司登(03998)“买入”评级 目标价6.69港元

招银国际称,波司登(03998)与BOGNER品牌成立合资公司,在大中华地区独家销售及分销BOGNER和FIRE+ICE品牌的产品,总投资额约为3080万美元(约2.4亿港元),并打算在未来5年开80家门店以及开拓电商市场。BOGNER是一家德国奢侈滑雪服装品牌,拥有约90年的历史,2020年在全球50个国家有70家的门店,贡献了约1.6亿欧元销售。该行认为,对于波司登是略为利好的:1)对于即将来临的北京冬奥,可以参与和做更多的宣传活动,提升品牌力,2)也会贡献一些增长,该行假设到26财年合资公司会有22亿销售和2.2亿利润(波司登占一半),3)可以让波司登学习打开不同的发展空间,像价格带往更高端,羽绒服以外的新产品种类,还有尝试更多品牌,特别是奢侈品的经营等等。

国盛证券:维持波司登(03998)“买入”评级 业务协同调性提升 全年有望高质量增长

国盛证券称,波司登(03998)是国民羽绒服第一品牌,长期看品牌升级、产品迭代、渠道优化,盈利增长有望持续,预计FY2021/22~FY2023/24归母净利润21.3/26.7/32.1亿元,对应FY2021/22PE为22倍。公司全年有望高质量增长。供应链把控力强,营运健康。公司加强快反与数字运营能力,首订保持较低比例,同时提前备货原材料以有效控制成本,上半财年存货周转/应收账款周转天数+12/-22天至212/76天。11月以来天气降温较快,该行判断H2羽绒服业务有望快速增长,据公司公告,FY2021/22年初至11月上旬(2021/4/1-2021/11/11)公司羽绒服业务线上流水高速增长超50%,其中波司登品牌线上流水同比增长超40%。展望全年,公司当前仍处于品牌升级、渠道优化的红利释放周期,该行预计全年收入/业绩增速能够达到高双位数/20%中段,盈利质量有望继续提升。

大行齐升中国水务(00855)目标价 最高看至11.5港元 最低看至10.8港元

第一上海:维持中国水务(00855)“买入”评级 目标价上调至10.8港元

第一上海证券预计,中国水务(00855)未来三年归母净利润分别为19.7\22.7\26亿港元。公司上半财年的直饮水业务取得爆发式增长,收入规模达2.4亿港元,同比增长362.2%。期内公司新增直饮水项目402个,新增用户50万户。截止期末,公司直饮水项目超过1200个,服务人数约150万。公司还与多家直饮水专业机构进行战略合作,潜在服务人口约1000万。鉴于直饮水能满足人们对高质量饮用水的需求、能有效减少水资源浪费和低碳环保,以及具有巨大发展潜力(目前直饮水占居民饮用水总量不足1%)的特点,公司将直饮水上升为核心业务,与供水业务强强联合、相互协同,助力公司盈利再上新台阶。未来公司将继续聚焦城乡一体化和供排水一体化,并将直饮水业务作为未来五年的重点发展战略。基于水量双位数增长的预期以及直饮水业务带来的爆发式增长。

国泰君安国际:重申中国水务(00855)“买入”评级 目标价上调至11.5港元

国泰君安国际预计,中国水务(00855)2022-24财年每股盈利预测为1.269/1.421/1.588港元。报告中称,公司2022财年上半年收入同比增26.1%至64.7亿港元。股东净利同比增23.3%至10.2亿港元。业绩好于预期,主因好于预期的核心自来水业务及直饮水业务的收入增长。毛利率同比跌2.1个百分点至39%,主因去年同期有政府对于“五险一金”的优惠政策。

该行预计,公司2021-24财年间城市供水及建设经营业务收入将以12.8%的年复合增长率增长,其中自来水供应服务收入将以17.6%的年复合增长率增长。即使现时直饮水经营规模较小,但其增长极为快速,有机会于五年内成为公司第二大的经营业务。此外,该行预计2021-24财年间环保业务收入将以7.1%的年复合增长率增长。该行还提到,鉴于其项目范围覆盖全国且拥有庞大的供水管网,公司在受惠于中国水务行业的长期发展和增长的过程中,相比本地水厂而言优势明显。此外,其高速增长的直饮水业务或将提高公司的整体估值。

华泰证券:维持兖州煤业股份(01171)“买入”评级 目标价16.2港元

华泰证券维持兖州煤业股份(01171)盈利预测,21-23年EPS为4.01/3.81/4.10元。公司公布A股限制性激励计划,拟向激励对象授予6,298万股限制性股票,占公司总股本的1.29%,计划授予的激励对象为1,268人。这是兖煤继2019年2月的股票期权激励(向499名激励对象授予了4,632万份股票期权)后的第二轮激励计划。该行注意到自上次股票期权计划以来,公司进行了特别股息分配、集团主要资产注入以及高比例的现金分红承诺。该行认为,本轮涵盖范围更广的激励计划将进一步绑定公司与管理层及核心骨干人员利益,进而稳定盈利及派息。

限制性股票的授予价格为每股11.72元,较兖煤当前A股股价(2021年12月1日收盘价为23.72元)低50%。本次激励计划的限售期及限售解除比例分别为限制性股票登记完成之日起24个月(33%)、36个月(33%)和48%(34%)。第一/第二/第三解除限售期考核要求每股收益不低于1.60元/1.74/1.87元(扣非后)。据该行计算,1.6元的每股收益反映的年均现货市场动力煤价格为500元/吨,该行认为这一价格下限较为安全(目前秦皇岛5,500动力煤市场价格在1,090元水平)。