隔夜美股市场早盘企稳反弹,三大主要指数一度均上涨超过1.5%,一部分消化了因为前一天鲍威尔意外鹰派发言造成的冲击。但是临近尾盘,受美国发现首例Omicron确诊病例的消息影响,市场再度跳水,主要指数收盘跌幅均在1%以上,纳斯达克跌幅超过1.8%。与此同时,10年美债利率降至1.4%且以通胀预期为主,叠加美元继续走强,因此黄金并没有体现出避险效果。

近期美股市场在Omicron新变种担忧和Powell意外转鹰的双重因素影响下连续回调,引发了市场的广泛关注。结合当下最新的情况,我们简评如下,供投资者参考。

一、市场下跌的原因和担忧背后的逻辑

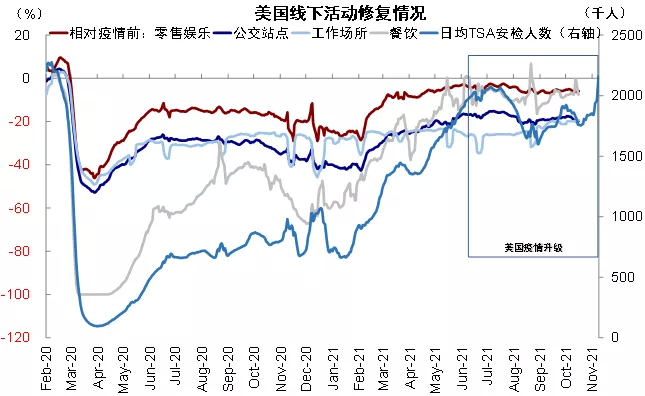

从上周五开始,市场之所以出现调整,其担心的逻辑链条是Omicron新变种的高传染性、如果叠加高致病性、且当前疫苗基本无效的话,可能使得全球都陷入没有防备的“裸奔”状态,这进而会导致政策不得不采取更多的封锁等应对措施以防止疫情失控,进而对需求和生产都产能新一轮巨大冲击。不过我们注意到市场也有纠结,也在不断的跟随新的信息出现而上下起伏,例如Moderna CEO表示疫苗有效性差而下跌,欧洲CDC发现已有的病例均为轻症而反弹修复。

不过在这一变化之外,周二美联储主席Powell在国会半年度听证会上意外转鹰的措辞增加了市场的压力,主要原因在于在Omicron病毒本身的一些特性还不是很清晰的情况下,美联储的这一表态使得政策对于疫情的响应函数(reactionfunction)被打乱,市场需要重新评估疫情影响和政策的可能响应方式,预期混乱和未知信息使得市场变得无所适从,只能随着事件和新闻的变化而上下起伏,因此这也是为什么隔夜美国宣布发现首例Omicron病例引发市场担心的主要原因。

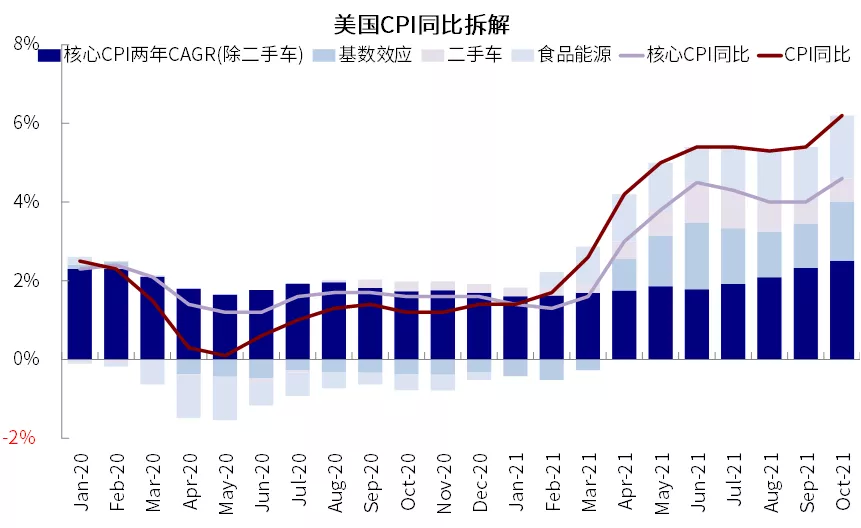

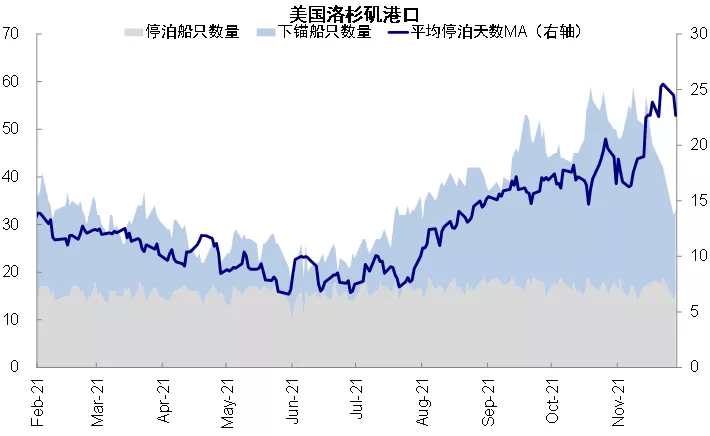

正如我们在12月月报《海外资产配置月报(2021-12):Omicron的影响路径与政策的反应函数》中分析的,市场目前面临的难点和分歧主要在于已知信息和数据都是后验的而前瞻的信息又存在很大变数。比如10月美国CPI数据超预期创新高以及鲍威尔11月30日有关7~9月Delta疫情影响供应链的表态,其实并没有完全计入从10月初以来能源价格大幅回落以及供应链堵塞(如洛杉矶港口)不再进一步升级甚至边际改善的新变化。但不巧的是,作为新变量的Omicron变种影响短时又难以看清,所以成为了混乱的根源和判断的难点。这里的关键点在于如何理解Omicron疫情的可能影响路径以及美联储政策对此的响应函数(reaction function)。

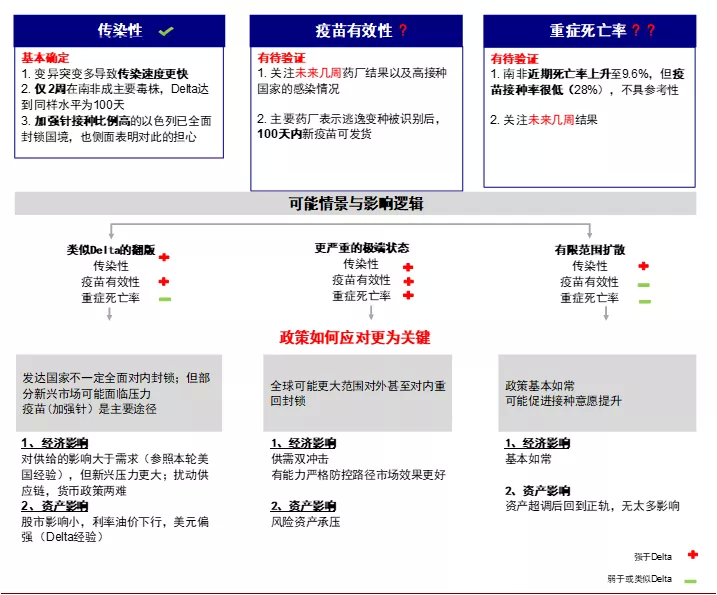

二、Omicron变异的不同情形与政策响应方式:目前还有较多不确定性;疫情影响并非仅在其本身,更多是政策如何应对

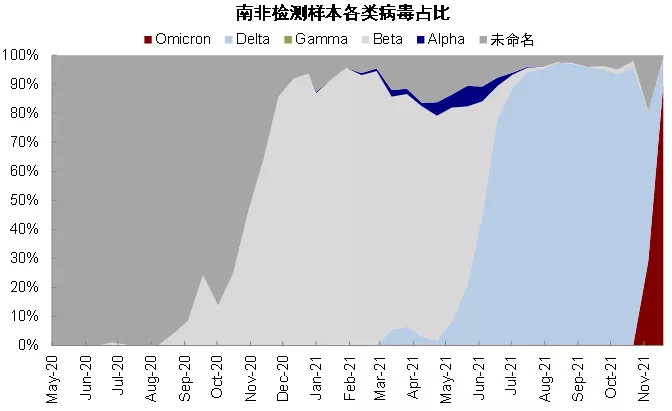

目前关于Omicron变异三个主要变量中,已知的信息是其具有一定的高传染性、但是毒性如重症率都还有待确认(目前欧洲和美国发现的案例多数都是轻症),疫苗的有效性也还有待主要药厂进一步的检测结果(《Delta变异能给当前提供什么借鉴?》)。

根据上述三种情况的不同组合,可能有三种情形,不同情形会决定政策的不同应对方式(如是否对外和对内封锁),而这又会进一步对供给和需求产生不同的影响。

情景一:不形成新一轮的大范围传播,不至于造成供需错配的恶化,甚至在消费需求边际趋弱背景下价格压力可能缓解。如果疫苗相对有效且考虑到目前多国关闭边境的重视程度、未必造成新一轮大范围传播的话,那么就不至于完全逆转9月以来全球疫情整体好转的大方向,进而不至于造成政策重新走向全局性封锁,因此也不至于彻底逆转10月初以来供应链已经边际修复的态势。

情景二:类似于Delta的翻版,在全球形成新一轮大范围传播,但疫苗的及时开发仍能降低死亡率,这在不同市场间会造成分化,也会拖后供应链的修复时间。如果形成了Delta的翻版,那么对以美国为例的主要发达市场而言,对内严格封锁的可能性就不大,因此对需求的扰动可能不大,但自身供给(如码头拥堵和就业意愿)以及外部供给(缺少疫苗保护的新兴市场生产)的扰动仍会存在,相当于将7~9月因Delta疫情升级导致的供应矛盾进一步延长。这会延长价格压力,也可能使政策等待的“耐心”逐步下降,这或许是鲍威尔在听证会上发言意外转鹰所隐含的主要担忧。

情景三:疫情不仅升级,且疫苗保护力不足导致高致死率,全球多数国家或被迫转向全局性封锁,对需求和供给冲击程度都高于Delta。这种情形最为悲观,意味着全球在现有局面下面对新的Omicron都处于无保护的“裸奔”状态,都将不得不在有效疫苗出现前以更为严厉的封锁措施弥补以防止疫情失控。这种情况对供需两端的冲击明显大于Delta升级,不仅将使得风险资产承压,也会使得货币政策进入进退两难的境地。

基准情形下,我们预计整体情形并不至于往最差的方向发展,毕竟当前更高的疫苗接种比例、各国政府更重视的程度、以及疫苗研发的更快进展,都要比此前面对Delta变异时要好得多。即便是当时Delta升级时,也没有对股市造成过大冲击,只不过现在不同的是此前Delta积累的矛盾还未完全消化。

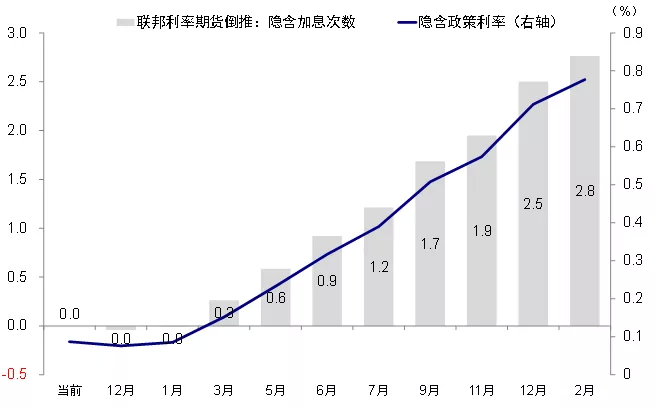

三、货币政策意外转鹰?疫情特征也影响后续政策容忍和持续转鹰程度

鲍威尔周二在国会意外转鹰的确让市场感到意外,要知道其在11月FOMC会议上还继续传递相对鸽派的信号,这背后可能的原因除了来自美联储内部、国会和民众的压力,可能也是对于7~9月Delta变异的确造成供需矛盾加剧下价格压力不断升温的一个回应,同时也隐含了也隐含了对于未来Omicron重蹈这一覆辙的担忧。

不过从讨论到最终落地之间还有一些变数有待观察,毕竟Omicron的剧本是否会重演Delta还是未知数,同时发生在10月通胀数据后能源价格和供应链的改善也还没有得到数据验证,而这些都将在12月FOMC会议前(12月14~15日)有一些分晓。在我们上述描述的三种Omicron情形中,第一种和第二种情况可能都会使得美联储先讨论加快减量节奏的可能性以应对已经发生的压力,但第一种情形下有望降低其后续持续超预期紧缩的压力;第三种情况将使得美联储陷入高价格和需求冲击下的进退两难境地,但需求侧的冲击可能会在预期层面降低市场的紧缩预期。近期长端利率处于低位,可能一定程度上也反映了长期增长预期的回落和价格压力的边际缓解。

三、市场短期或进入“无所适从期”

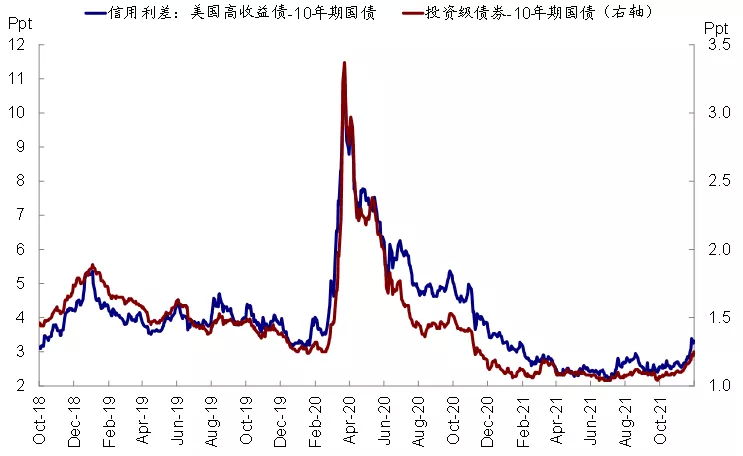

疫情特性及影响的不确定性、货币政策路径的可能变化,债务上限重新卷土重来,都有可能使得市场需要重新给这些不确定性进行定价,有一定的重新锚定期,而在此之前无法形成清晰的方向,因此可能进入一个“无所适从期”,随着新闻或事件的变化而上下起伏。例如,美国披露出首个Omicron案例并开始传播、以及美联储决定要加快减量时,都可能从情绪上对市场造成冲击。

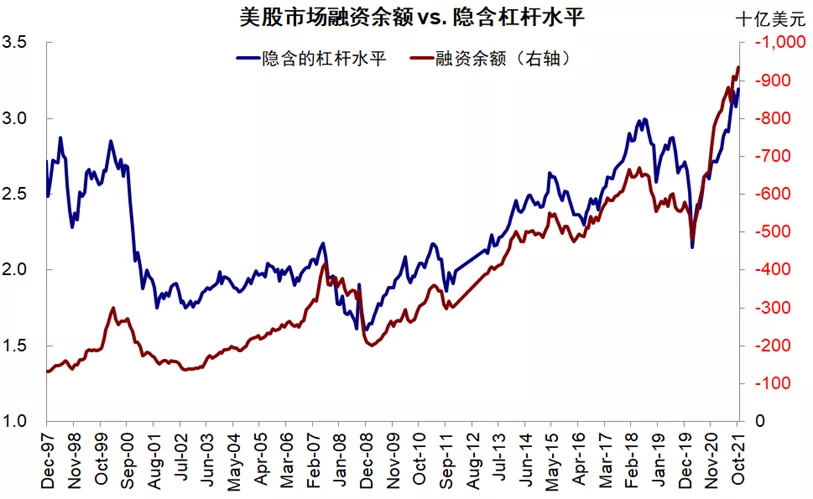

在基准情形下,我们预计市场或在这一位置上起伏波动,待上述情形逐渐明朗,在此期间不排除出现压力。相对较高的获利盘和个人持股杠杆处于高位也可能会放大波动。但如果出现大幅调整的话,我们认为仍可以提供更好的介入机会。综合我们对于美股各个层面指标的分析,我们认为现在还没有到完全转向熊市周期的程度(《从熊市指标体系看美股亮起几盏“红灯”》)。

整体上,我们维持在年度展望《2022年展望:当增长落差遇上流动性拐点》中的判断,我们认为全球增长趋弱和总需求回落是一个相对确定的大环境,在这一大环境下,谁能够“接棒”将决定市场间强弱,而总供给修复的快慢则决定价格压力的粘性(如上文中提到的最新Omicron变异是否会延长本已被Delta推高的供需矛盾)。因此,基准情形下,我们维持总供给修复弹性大于总需求的判断,也即从资产定价角度价格压力可能让位于增长趋弱成为主要矛盾,这将使得长端利率逐步筑顶回落、股市内部成长风格占优。因此,我们对于股>债>黄金>大宗整体的排序建议不变,尽管在12月可能面临波动上升、回报降低的局面。

当然,我们这一看法面临的下行风险是疫情超预期带来通胀超预期,美联储明显转鹰超预期,这将会给风险资产造成较大冲击。

本文来源于微信公众号Kevin策略研究,作者为中金分析师刘刚(,KevinLIU);智通财经编辑:文文。