智通财经APP获悉,当前,电动汽车股深受市场欢迎,多家公司估值也因此得到了提高。其中,Rivian

Automotive,Inc.(RIVN.US)利用了市场热情,以极高的估值成功在美上市。

与其他初创公司相比,Rivian在上市之初与福特(F.US)和亚马逊(AMZN.US)的合作可谓是巨大的优势,另外通过IPO获得的数百亿融资也是如此。不过,近期有媒体曝出公司将延后交车,这或许表明一家汽车公司想要扩大规模绝非易事。虽然Rivian近日已澄清这是一场误会,但以目前的估值水平来看,投资者都应该怀疑,在可预见的未来收回投资是否现实。

股价波动剧烈

11月初,Rivian在纳斯达克上市,发行价为每股78美元,融资规模高达120亿美元,创造了今年全球规模最大的IPO,同时也是美国证交所史上第六大IPO。

另外,自IPO以来,该公司股价最高涨至179美元,市值一度达到1590亿美元,成为全球第三大最有价值的汽车制造商(特斯拉(TSLA.US)和丰田(TM.US)分别位居前二)。

然而,在随后的交易日内,该股下跌了35%,市值损失达570亿美元。

在分析人士看来,无论是1590亿美元的估值,还是在上市后几个交易日的剧烈波动,都似乎非常荒谬。这一切也令分析人士认为,该股的涨跌逻辑更多是投机所致,而非投资。

竞争优势明显

电动汽车行业在过去两年中呈现了爆炸式增长,这得益于电动汽车的强劲需求以及全球许多国家政府的优惠政策。同时,由于该行业也深受许多投资者的喜爱,所以不难发现,近年来,包括传统汽车厂商和初创企业等许多公司都在进军这一领域。

在与传统汽车厂商共同竞争的市场上,初创公司的劣势主要展现在没有许多可靠的产品或生产计划,以及在资本密集型的汽车行业中展开有效竞争的资本。

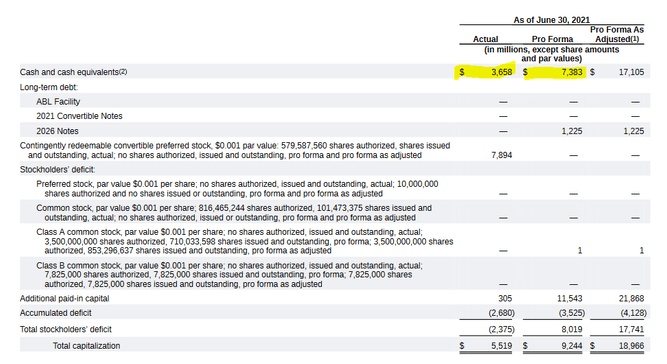

然而,Rivian却不存在这些问题。由于其创纪录的IPO规模(对于一家电动汽车公司而言),该公司的资本状况非常好。在IPO前,Rivian已经拥有相当稳定的现金储备:截至6月底,Rivian拥有37亿美元现金,经认股权证行使和其他因素调整后,该公司上市前现金总额超过70亿美元,这意味着Rivian在上市后持有约180亿美元。

除了拥有强大的资本地位外,Rivian还拥有与同行相比的其他优势。该公司拥有R1T和R1S等可靠的产品,虽然这两款车都没能获得“年度最佳汽车”的称号,但市场对该公司产品的评价仍然相当不错。

Rivian的另一个优势在于其与老牌公司的合作关系和支持,目前,福特和亚马逊都持有Rivian的股份,同时,亚马逊还与该公司保持商业联系。据悉,亚马逊已向Rivian订购了10万辆电动卡车,只要订单顺利完成,亚马逊未来很可能会继续从Rivian订购更多的卡车。但比较可惜的是,福特和Rivian放弃了原本计划共同开发电动汽车的项目,这令市场感到意外。

扩大生产规模成本高且需要时间

虽然Rivian在资源、商业关系方面具备优势,但该公司仍处于提高产量的早期阶段。在可预见的未来,Rivian可能难以实现规模盈利,同时由于需要时间来优化所有流程,该公司的生产也有可能会出现问题。

例如,近期有传闻指出,交付给亚马逊的其中一辆货车性能表现不佳。此外,Rivian早前也宣布,其SUV产品的交付时间将至少推迟至2022年春季。

目前,Rivian遇到的问题似乎与特斯拉在过去的情况相似,这似乎也是汽车领域所有新势力普遍存在的问题(即使该公司拥有大量的财务资源,但扩大生产和工艺也依然有可能是复杂的)。因此,投资者不应期望Rivian的运营能非常顺利,相反,对该公司未来的生产问题、交付延迟等问题需多加留意。

Rivian是值得长期投资的标的吗?

如果Rivian有一天能和特斯拉相媲美,以及市场对特斯拉的估值是正确的,那么该股确实是一个不错的投资标的。不过,有分析认为这种假设并不合理。

如果将Rivian目前的市值与传统厂商的估值进行比较,可以看到,Rivian的估值比福特或通用汽车(GM.US)都要高。Rivian首席执行官R.J.Scaringe曾谈到,到2030年,公司的电动汽车年销量将至少达到100万辆,这将使Rivian的规模比特斯拉更大。按R.J.Scaringe的说法,这确实证明Rivian达到像特斯拉1万亿美元的估值是合理的,但如果每家汽车制造商每售出一辆车的估值都是100万美元,那么汽车行业的规模将超过科技行业。

另外,假设Rivian在2030年生产100万辆汽车,这些汽车的平均售价为5万美元,并且将产生12%的净利润率,那么该公司在2030年将获得60亿美元的净利润。如果在那一年里,Rivian仍然被视为一个有吸引力、增长更快的电动汽车制造商,并以25倍的市盈率交易,那么该股在2030年的估值将为1500亿美元。换句话说,在未来九年里,Rivian的市值可能会上升45%左右,这意味着年回报率将略高于4%。虽然这不会是一场灾难,但这可能不是大多数投资者所期待的回报。

现在该买入、卖出还是持有Rivian?

显然,Rivian在电动汽车领域是一家质量高于平均水平的公司,尤其是与其他许多没有收入、缺乏财务资源的初创公司相比。然而,按照目前的估值,Rivian的股价似乎已经消化了未来多年的增长。

与特斯拉相比,如果Rivian能够按照计划实现增长,该股可能仍然很便宜,但有分析认为,以1000多亿美元的估值,该股股价仍然太高了,特别是在执行风险仍然很大的情况下。另外,增加产量和推出新产品可能会带来一些问题,而在目前的估值中,这些问题似乎并没有得到真正的考虑。因此,以目前的价格投资Rivian,投资者需清楚自己对该股的假设在作出决定。