智通提示:

花旗称,波司登(03998)聚焦内地“2+13”重点城市渗透,通过提升门店形象、开设大型快闪店、加强数字化零售等方式,可提升门店效率,同时线上渠道变得更加多元化。

国信证券认为,中国能源建设(03996)氢能子公司落户大兴有望提升产业链协同合作效率,实现“风光储充换氢”供能体系的完善,提供业绩增长新动能。

东吴证券称,生命科学业务是金斯瑞生物科技(01548)发展基本盘,技术驱动相关收入规模不断扩大,提供稳定现金流。

兴业证券称,华虹半导体(01347)在制程向55nm演进下12寸ASP或持续增长,从而带动毛利率进一步提升,预计长期稳态下可达40%。

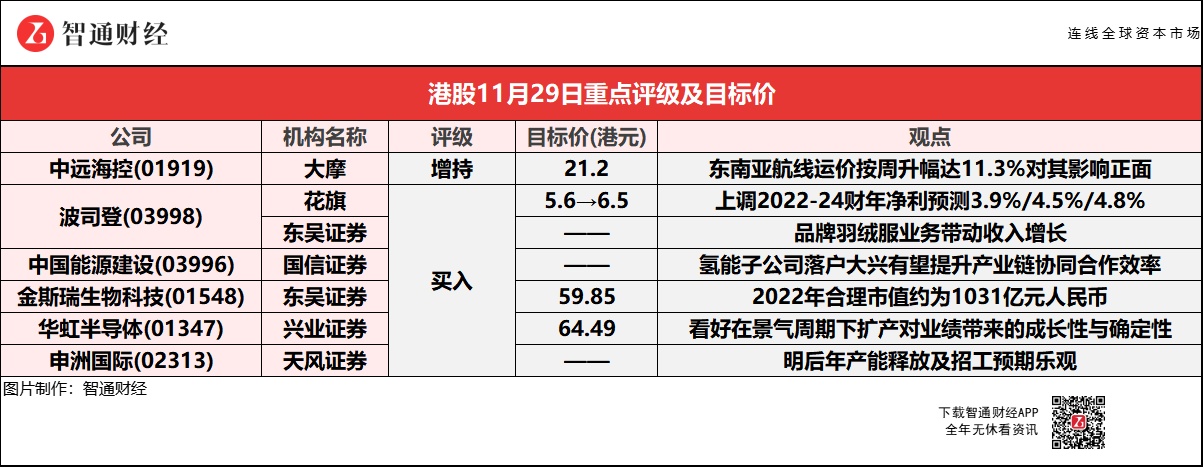

波司登(03998)绩后获多家大行唱好 目标价最高看至6.5港元

花旗:重申波司登(03998)“买入”评级 目标价上调16%至6.5港元

花旗预计波司登(03998)相关发展策略将令其达到中长期高质量发展,因此上调2022-24财年净利预测3.9%/4.5%/4.8%,收入预测维持不变。并认为,波司登聚焦内地“2+13”重点城市渗透,通过提升门店形象、开设大型快闪店、加强数字化零售等方式,可提升门店效率,同时线上渠道变得更加多元化。管理层分享了未来3年发展计划,致力在2022-24财年达到高质量的可持续增长,目标每年毛利率持续提升0.5%至1%,产品平均售价提升至介于2000-3000元人民币水平,并计划提升门店销售效率。

东吴证券:维持波司登(03998)“买入”评级

东吴证券预计波司登(03998)2022-24财年净利润20.7/25.4/30.1亿元,最新收盘价对应2022-24财年PE为24/20/17倍。线下方面,公司继续加大一线城市布局,延续“2+13”城市布局战略,注重渠道高质量发展,通过开大店,关小店的方式强化品牌认知,优化门店结构,提升门店运营效率。截至2021年9月末,公司品牌羽绒服门店总数4001家,其中波司登品牌门店总数3654家,其中直营门店1662家,占比45%,经销门店1992家。

线上方面,公司打破原有的“二选一”限制,积极拓展京东和抖音渠道,实现品牌羽绒服收入6.6亿元,同比+35%。未来公司主要增长驱动仍来自品牌羽绒服。随着品牌势能持续升级,价格带体系也持续提升。同时在经营效率方面,线上占比提升,数字化能力持续增强。线下门店数量在维持稳定的同时,店效持续提升。

大摩:维持中远海控(01919)“增持”评级 目标价21.2港元

大摩称,东南亚航线运价按周升幅达11.3%,对中远海控(01919)影响正面。上海出口集装箱运价指数上周取得按周上升1%,对比再上一周为按周持平。而欧洲/地中海/美国西部/美国东部航线的运价按周分别跌0.04%/持平/持平/升0.1%。

国信证券:维持中国能源建设(03996)“买入”评级

国信证券预计中国能源建设(03996)2021-23年归母净利为72.83/81.61/95.93亿元,增速9.9%/12.1%/17.5%,摊薄EPS为0.17/0.2/0.23元,对应2021-23年A股动态PE为12.5/10.7/9.3倍,2021-23年A股动态PB1.2/1.1/1倍,对应2021-23年H股动态PE为4.3/3.7/3.2倍,2021-23年H股动态PB0.41/0.38/0.34倍。

该行表示,践行“30·60”战略目标,提前卡位氢能全产业链发展布局:氢能子公司的建立符合能建围绕“30·60”系统解决方案“一个中心”和储能、氢能“两个基本点”的“146”发展战略,提前卡位氢能全产业链布局以全面践行公司“30·60”战略目标。依托京津冀区域氢能发展规划,完善公司“风光储充换氢”供能体系:氢能子公司落户大兴有望提升产业链协同合作效率,实现公司“风光储充换氢”供能体系的完善,提供业绩增长新动能。

东吴证券:首予金斯瑞生物科技(01548)“买入”评级 目标价59.85港元

东吴证券称,考虑金斯瑞生物科技(01548)高成长性,逐步进入业绩兑现期,予2022年合理市值约为1031亿元人民币。金斯瑞业务布局具有较大前瞻性,近年来收入端显著提速。该行认为公司收入端增速由2012-2013年的10%-20%提升至2014-2016年的20%-30%,再提升至2020年后的30%以上,体现了其所专注的生物科学行业逐步走向成熟,未来随着技术进步以及公司先发优势,通过内生增长及平台孵化,公司长期成长空间广阔,并有望逐步兑现业绩。

该行表示,2021年金斯瑞所专注的生命科学领域全球市场规模达120亿美元,公司预计这一市场规模2028年有望达300亿美元,2021-2028年7年CAGR达14%,其中公司所专注的科研仪器(CAGR29.2%)、分子生物学(CAGR19.6%)、以及病毒业务(CAGR17.0%)等细分领域引领市场增长。金斯瑞在生命科学领域的发展思路清晰,立足传统基因合成业务,逐步向下游蛋白、抗体、多肽等领域扩张,而科研仪器、耗材及试剂瞄准技术壁垒高,具有通用意义的磁珠等,起到降本增效的作用。生命科学业务是公司稳增长的基本盘,提供现金流。

兴业证券:维持华虹半导体(01347)“买入”评级 目标价升至64.69港元

兴业证券上调华虹半导体(01347)2021-22年收入预测3.6%/3.9%至15.96亿/21.3亿美元,每股净资产2.12/2.31美元;看好公司在景气周期下扩产对业绩带来的成长性与确定性,维持PB估值水平3.6x,结合2022年的预测每股净资产。无锡12寸厂21Q3营收1.36亿,QoQ+62.5%,YoY+723%,收入占比提升至30.3%。三季度末产能为5.3万片/月,利用率108.7%,QoQ+4.6ppts,YoY+52.3ppts。毛利率8.5%,QoQ+5.2ppts,YoY+26.5ppts。目前公司产能已达到6.5万片/月,计划在明年底扩产至9.5万片/月。该行判断在制程向55nm演进下12寸ASP或持续增长,从而带动毛利率进一步提升,预计长期稳态下可达40%。

该行表示,公司营收超指引上限以及8寸/12寸满载,反映了行业需求高景气;12寸毛利率在产品组合优化下价逐步攀升,对冲折旧成本的增长。该行仍然看好公司作为中国头部晶圆代工厂的战略地位,此次扩产亦有助公司充分把握行业景气周期,带来业绩成长与确定性。

天风证券:维持申洲国际(02313)“买入”评级

天风证券预期申洲国际(02313)海外产能积极恢复,但近期疫情阶段性反弹,全年产量或受一定影响。尽管工厂人效及自动化水平提升,但原材料价格上涨及防疫开支提升,或一定程度短期影响盈利能力。预计FY21-23年营收为249/311/383亿人民币(原264/307/361亿元),归母净利为48/63/79亿人民币(原55/65/78亿元),对应EPS为3.22/4.19/5.28元人民币(原4.12/4.78/5.68元),对应PE为40/30/24倍。整体来看,申洲通过多项举措积极应对同时保证员工福利,降低对生产造成的影响;虽阶段性拖累产量,但明后年产能释放及招工预期乐观。

该行表示,今年以来申洲国内工厂增加新员工聘用人数,且人效产出得到进一步提升,国内工厂产量增加较为显著,其中21H1成衣产出同比增长约30%。继国内染整工序生产设施完成技改更新后,国内织造工序亦开始更新改造,通过设备更新和厂房扩建,将更有利于促进产品质量的稳定和资源消耗节约,并提升生产过程的自动化水平,增加国内的面料供给。原材料价格上涨短期或将影响在手订单毛利率水平;长期来看公司可有效转嫁成本压力,也将继续推进生产自动化和管理数字化水平,提高生产效率和盈利能力。