本文来自“蓝鲸edu”,作者甄祥晴。

5家教育产业基金,涉及规模达133亿元;10次出手投资教育标的,出资金额基本都在亿元以上。

不到1年时间,首控集团(01269)便在教育行业刮起了一阵旋风。5月31日,首控集团再发公告,拟9.18亿元收购成实外教育5.84%股权,收购完成后,公司将持有约3.08亿股成实外教育股份,占其已发行总数约9.97%。但公告发出后,首控集团股价下跌,6月2日收盘价为2.55元,与5月31日相比,下跌约11.8%。

从2015年到目前为止,上市公司跨界入局教育的公司共有近40家,首控集团作为其中一个闯入者与新兵,投资频率之高、规模之大、范围之广非其他公司所能比拟。

但有业内人士认为,首控集团布局教育过于快速与急躁,显得激进。

目前,它也许正面临着考验与质疑:作为教育领域的闯入者与新兵,首控集团如此激进的教育布局底气何在?后续到底是否能够协调发展?它又将面临哪些风险?

激进者的风险:短期资金VS长期投资

“首控有香港金融牌照,部分解决了融资的问题,但这种快节奏抢项目的方式在资金方面是非常紧张的。”一位A股上市公司投资负责人对首控集团可能面临的风险一针见血,“由于证券化渠道不是很通畅,现有的教育资产短期证券化的可能性比较小。所以它最大的问题是短期资金和长期投资方面的矛盾。”

的确,目前首控集团激进的投资背后是其不断地成立教育产业基金、并在香港市场上完成融资。

据蓝鲸教育不完全统计,自2016年7月以来,首控集团旗下共参与成立了5家教育产业基金,包括首中教育基金、首控黑马教育产业基金、珠海首控教育产业投资基金(有限合伙)、协同首控教育产业美元并购投资基金与首控伟东云教育产业基金,其中最大基金规模为协同首控教育产业美元并购投资基金,达到10亿美元。其旗下首控国际投资还通过向GSV基金出资2000万美元,入伙了GSV基金。

此外,首控集团于2016年12月完成了一次配股筹资,筹资金额达9.94亿港元,其中约7.5亿港元用于透过投资及收购发展集团的教育投资业务。

而首控集团方面则以此为优势,展开了大规模的教育产业投资并购。蓝鲸教育问首控布局教育优势时,吕国文就曾表示,基金每年的投资规模力度比较大,首控的资金量及资金结构可以支撑首控进行教育全产业的布局,一般上市公司做不到这个规模。

他说:“我们致力于在1-2年成为教育产业链条的资源整合者。目前首控基金投资教育还处于一个初级阶段和扩张阶段,这样的扩张速度3至5年后会达到一定规模和影响力。”

但是,正如上述投资负责人所说,目前教育资产短期内证券化的可能性比较小,教育产业投资周期长、回报慢,而资金并非取之不尽,首控集团则面临着短期资金和长期投资方面的矛盾。

大手笔买买买:1年10次亿元投资

首控投资教育之路究竟有多“激进”?

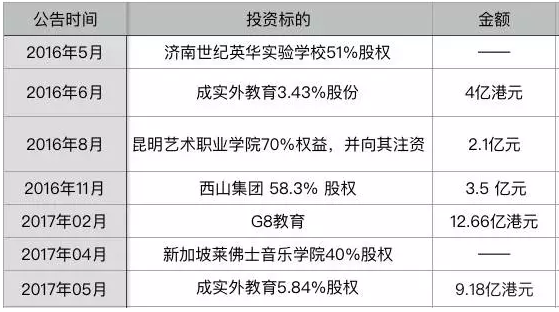

据不完全统计,自2016年4月以来,首控集团共10次出手投资教育标的,出资金额基本都在亿元以上。这在近40家跨界教育的上市公司中较为罕见。

上述A股上市公司投资负责人解释说,相比目前的A股教育公司来说,首控由于拥有香港金融牌照,在一定程度上解决了资金来源问题,所以相对而言做得比较激进一些、快一些,而A股上市公司大部分受制于资金问题,在教育领域的布局则相对会谨慎一些,慢一些。

2016年4月,首控集团宣布收购锦丰控股有限公司,正式进军教育投资领域,重点投资教育产业及二级市场并购。此后,便走上了一条“激进”的投资收购之路。

截至目前,不过一年多光景,首控集团便投资了10家教育企业。其中6家为首控集团直接投资,包括成实外教育、昆明艺术职业学院、济南世纪英华实验学校、西山学校、G8教育和新加坡莱佛士音乐学院;4家为其通过旗下附属首控基金与其他机构设立基金投资的教育项目,包括百树教育、博骏教育、美联英语及北京市实验外国语学校,投资金额分别为人民币5.8亿、2.5亿、5000万及1.5亿。

这种投资节奏步伐是否过于急速与激进?首控方面负责人对蓝鲸教育表示,“不能说快慢,每个公司情况不同,都会有自己的规划,首控是按照自身的规划、逻辑与流程进行投资的。”但他也表示,首控需要加强投后工作管理与风险把控。

观察首控集团投资标的,范围广,赛道多,非一般公司所能比拟。从幼儿园、小学、 高中、 大学、 国际学校、 职业教育到互联网教育,首控集团都会涉足,且国内外均有。

据了解,为了国际化教育布局,首控集团于2016年7月委任前新东方国际合作部总监贺庆荣为集团副行政总裁,负责品牌的全球推广与应用、海外教育产业的并购、国际及国内教育资源整合及国际高端教育管理人才的引进。

首控基金合伙人吕国文曾告诉蓝鲸教育,首控储备(教育)项目比较多,“大概300多家,其中比较看好的就有近100家。”

而快速的投资并购项目背后是首控基金的合伙人制度。它具有管理扁平化,效率高等优点,但同时也面临一定的风险:合伙人分别作业,能否完成好内部的协调与融合发展?此外,如何应对合伙人离开的风险?

磐石基金投资(亚洲)有限公司合伙人黄永忠就曾指出,在几个合伙人组成的管理团队中,如果有两三位离开,将对以后的投融资造成很大困扰。所以,需要加强团队建设,不能因为个别合伙人的离开而影响整个机构的运作。

资金涌入后,能如期获得回报吗?

首控集团携雄厚资金而来,自然希望能获得一定回报,但这并不容易。

据其2016年年报,首控集团收益同比增长35.5%至14.74亿元人民币(单位下同),其中,汽车零部件业务收益同比增加27.5%至13.79亿元,金融服务业务收益同比增加922.8%至5830万元,而教育投资业务2016年仅为集团贡献了3660万元的收益。

上市公司在并购教育标的时,会考虑设定一定的业绩目标来激励管理层和降低自己的投资风险。对赌协议可以说是标的企业在吸引投资者时的一种业绩承诺形式。然而近年来出现了业绩对赌频频爽约的现象。

A股公司早有前车之鉴。比如勤上股份2016年1月拟用20亿元收购龙文教育100%股权,后者承诺2015-2018年累计实现的税后净利润不低于5.638亿元,但龙文教育2016年度扣非后净利润的实际数为6642.46万元,完成率仅为六成多,这便使得勤上股份需对龙文教育计提商誉减值准备4.64亿元,直接导致勤上股份2016年暴亏4.27亿元。

首控集团与投资标的之间当然也存在业绩对赌。比如首控集团拟收购西山教育58.3%的股权时,西山学校承诺,2017年、2018年、2018年,其税息折旧及摊销前利润分别不少于人民币5000万元、6500万元、8500万元。然而,截止2015年12月31日,西山教育除税后溢利为2980万元,其业绩面临压力也不小。

也许,如何做好投后管理,帮助企业协调发展成为首控集团面临的一个迫切问题。

可以看到,首控试图打造教育的全产业链,盘子大而分散,后期整合也许会面临比其他公司更多的困难。

移动互联网教育产业基金创始合伙人尉迟道坤向蓝鲸教育指出,由于首控采用是全赛道模式,每个赛道有不同的特点,比如连锁幼儿教育需要输出的是标准化的服务和内容;K12阶段需要需符合国家与地方相关政策;国际化教育需要提供高质量的本地化落地服务;职业教育需要打通学历与非学历的学习成果认定与转换;民办高校则应该是新型校企合作的资源效率与外延增值能力。

所以,首控集团需要培育平台化的服务支撑能力和集团化的投后管理能力。

结语

诚然,首控集团抓住了民办教育的政策红利,进入了教育这个错综复杂的深水区,快速出击,进行全赛道布局,并且最大化运用金融杠杆,尽量把风险降到最低。

但是,它也面临着后续到底能否协调发展,短期内教育资产证券化可能性比较小等风险。

目前来看,首控基金投资教育还处于一个初级扩张阶段,它能否在这种扩张速度下,稳定健康地成长,在3至5年后达到一定规模和影响力?这也许需要画一个问号。(编辑:曹柳萍)