周四,美国连锁沙拉店Sweetgreen(SG.US)在美股上市,通过IPO筹集了3.64 亿美元,该公司在本次IPO中总计发行1250万股A类普通股。值得注意的是,每股28美元的发行价远高于23至25美元的发行区间。

截至周四美股收盘,Sweetgreen报于每股49.5美元,较发行价上涨76.79%,市值约为52.62亿美元。

今年IPO的强劲表现激发了人们对新上市公司的兴趣,但Sweetgreen将面临特定行业的问题,包括劳动力短缺、整个餐饮业从疫情中复苏以及员工重返办公室的速度。

NPD集团食品行业顾问David Portalatin表示:“随着人们重返中央商务区,我们将看到一些势头。”“市场将会有很大的上行空间,有复苏的空间。我们只是不认为事情会完全回到原来的样子。”

NPD的数据显示,沙拉连锁店第三季度的客流量比2020年增长了19%,但仍比2019年第三季度下降了28%。

如果投资者正在考虑购买Sweetgreen的股票,那需要知道以下几点:

运营概况

Sweetgreen受到高密度商业区(尤其是科技和金融公司所在地)员工的喜爱。它在13个州经营着大约140家餐厅,在1月份由Durable Capital Partners牵头的一轮融资中,其估值达到17.8亿美元。

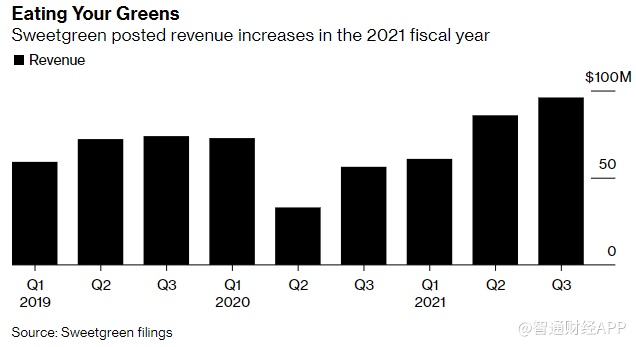

这家公司仍然没有盈利,但情况正在好转。在截至9月26日的39周内,该公司的营收为2.43亿美元,净亏损8700万美元。相比之下,该公司去年营收为1.61亿美元,亏损1亿美元。

Sweetgreen计划将募得的资金用于企业日常开支,同时也用于开发机器人烹饪技术,该技术此前是该公司在8月份收购Spyce Food Co.时获得的。

深受白领青睐

Sweetgreen主要集中在纽约和洛杉矶等城市中心,这些城市的员工越来越多地回到自己的办公室,尽管在家办公的灵活性很大。根据谷歌编制的流动数据,工作场所活动仍远低于大流行前的水平,但正在稳步上升。最近的一项调查发现,纽约三分之一的公司正在提供诸如免费餐饮、交通补贴或育儿支持等激励措施来吸引员工回去工作。

由于Sweetgreen约33%的收入来自纽约大都会地区,这意味着销售额将会上升。分析消费者趋势的Datassential的内容副总监Mark Brandau说:“如果经济复苏,那些中央商务区也恢复了,那将对Sweetgreen有利。”“这正是许多连锁店做得非常好的地方,不仅开设新店,而且销售额也在增长。”

该公司在其IPO文件中表示,随着在威彻斯特县和康涅狄格州格林威治等地新建分店,郊区销售帮助抵消了2020财年城市业务的下滑。Bloomberg Intelligence高级餐厅分析师Michael Halen认为,“从历史上看,该公司在填补市场的同时,在避免挤占门店销售方面做得很好。”“通过增加免下车餐厅和只供提货的餐厅,实现餐厅形式的多样化,也有助于业务增长。”

IPO市场火热

如果投资者仍然看好IPO环境的话。Coinbase Global Inc.和Oatly Group等公司今年的IPO吸引了媒体的眼球,这让投资者对有机会在Coinbase Global Inc.和Oatly Group等公司大幅上涨之时及早入市的热情高涨。

最近,电动卡车制造商Rivian Automotive Inc.在IPO中上涨29%,将其市值推高至1000多亿美元,之后略有回落。

City Index高级金融市场分析师Fiona Cincotta表示,“疫情过后,许多公司都在考虑重组、收购,以及如何定位自己,”“虽然利率很低,但他们有过剩的现金,而且借贷成本很低,这是推动因素。它不可能永远持续下去,但我认为它可以持续几个季度。”

消费者购买力十足

随着美国家庭在疫情期间积累了超过2万亿美元的超额储蓄,许多人准备消费。10月份消费者信心四个月来首次上升,美国银行的数据显示,信用卡消费较2019年增长了约20%。对于Sweetgreen这样严重依赖非必需采购的企业来说,这是一个积极的信号。

不利于Sweetgreen的因素:

竞争激烈

专门研究千禧一代和Z一代趋势的市场营销和可持续发展顾问Jeff Fromm说,其他许多快速休闲选择——比如Panera Bread Company、Chipotle和Jimmy John’s——以及不断涌现的新公司,让Sweetgreen很难脱颖而出。他说:“挑战在于,当你在竞争时,你不仅仅是在与另一家沙拉连锁店竞争,而是在与所有快餐休闲食品竞争。”

尚未盈利

尽管许多公司上市时仍在亏损,但Sweetgreen从2007年就开始运营,至今仍未盈利,这一事实可能会让一些人感到惊讶。该公司在其文件中表示,随着开设更多餐厅并投资于新技术,它预计运营体验将“显著增加”。

繁荣的房地产市场加剧了该公司的亏损,在理想的郊区地区购买房产或建造新店的成本会更高。投资研究公司New Constructs的首席执行官David Trainer将该公司比作另一家面临激烈竞争的不盈利连锁餐厅Shake Shack。他表示:“鉴于Sweetgreen的细分市场和成本高昂的商业模式,它的盈利之路甚至更窄。”

劳动力短缺

全球各地的公司现在都很难找到员工,Sweetgreen也不例外。在IPO文件中,该连锁店表示,让员工提交Covid-19疫苗接种证明面临“重大挑战”。这可能是一个问题,因为它的主要中心是纽约、洛杉矶、波士顿和华盛顿地区,这些城市都有某种与室内用餐相关的疫苗授权。此外,与同行相比,该公司的员工流动率历来较高。

不过,Sweetgreen受到的影响可能比大多数公司要小。NPD的Portalatin说:“他们并不是要给一家提供全方位服务的餐厅配备员工。”