在经历了2020年疫情给行业带来的严冬后,2021年的医美行业反弹增长的幅度已超过了市场预期。整体市场规模正式踏入2000亿的台阶,成为“十年十倍”的黄金行业。

而行业的景气度也一直反映在各大头部企业的业绩中。以美股医美国际(AIH.US)为例,11月16日,医美国际发布了其2021年Q2季度财报,核心指标均优于去年同期成为其财报的主要内容。

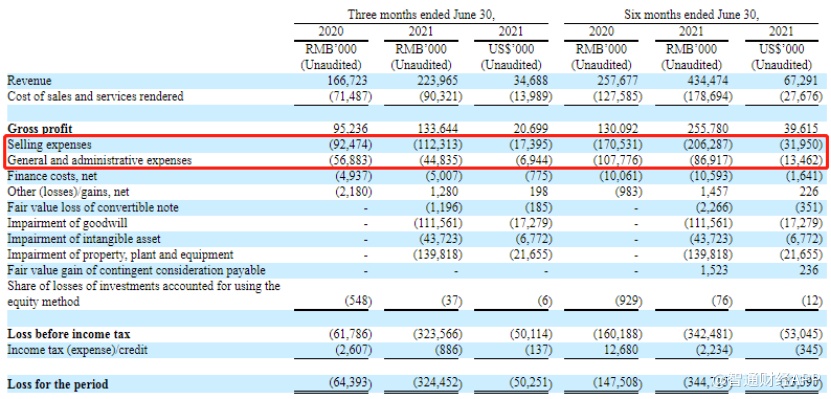

财报显示,2021年第二季度,医美国际实现营收2.24亿元,同比增长34.3%;当期毛利达到1.34亿元,同比增长40.3%,毛利率较去年同期和今年一季度均有提升。上半年公司整体营收达4.35亿元,同比增长68.6%,毛利2.56亿元,同比增长96.6%。

医美国际业绩的持续增长,正是后疫情时代国内医美行业迅速回暖的真实写照。并且随着行业监管趋紧以及行业分化和整合不断加剧,头部企业的优势正愈加明显,但即便如此,面对日趋激烈的行业竞争态势,头部企业同样在加速调整和转型。

行业回暖,红利持续

与此前受集采影响的医药和医疗器械赛道不同,医美行业在后疫情时代景气度一直居高不下。一方面,此前积压的市场需求不断被挖掘,另一方面,企业间加速整合和合规力度加大都极大推动了行业规模的增长。在此背景下,医美国际的业绩也得到持续增长。

从整体业绩情况来看,Q2季度,医美国际实现营收和毛利双增,且增幅均超过30%,而毛利率较去年同期和今年一季度相比也均有提升。在公司取得优异业绩背后,除了有行业红利的影响,也与医美国际主动寻求调整和转型有密切关系。

据智通财经APP了解,报告期内,医美国际积极推进战略转型布局,剥离非核心市场或盈利水平不达标的医院及诊所,战略性地将发展重点从快速扩张,转移至更专注、稳定及可持续的收入及盈利增长。

以轻医美领域为例,轻医美正是医美国际认定的拥有增长持续力的细分赛道,此次报告期内公司也在持续加注这一赛道。今年以来,公司的转型布局已初见成效,医美国际位于北京的轻医美门诊已于今年3月开业,二季度月均收入超过100万元,并取得不错的盈利。此外,公司还预计于今年底在深圳新开另外三家轻医美门店。

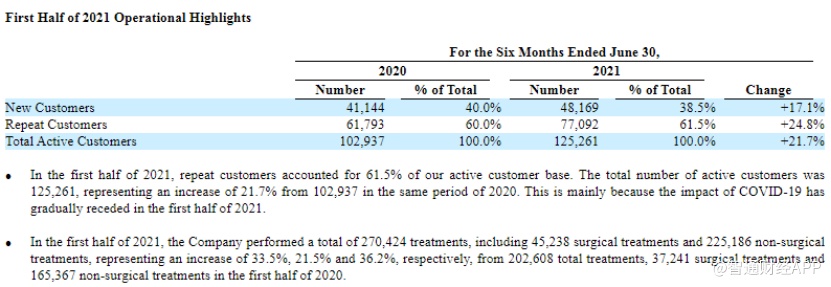

财报运营数据印证了医美国际转型的有效性。财报显示,今年上半年公司新增 客户数为48169人,同比增长17.1%;复购老客户数为77092人,同比增长24.8%;总客户数为12.5万人,同比增长21.7%。随着医美国际不断提升服务品质,重视加强服务建设,复购老客户的占比也持续提升至62%。

虽然医美国际在运营数据上仍保持较高增速,但在其背后,医美行业机构同质化问题也在日益凸显。这主要体现在公司的营销费用上,Q2季度,医美国际的营销费用再度增长达到1.12亿元,同比增长21.45%。

而在成本方面,医美国际作为行业中游服务商,同样存在其固有风险。就此前的医美国际的财报数据来看,2018年、2019年和2020年,公司的销售和服务成本分别为2.586亿元、2.759亿元和3.568亿元,分别占其总收入的34.0%、31.7%和39.6%。

并且在2019年至2020年公司的毛利率总体呈下降趋势,主要是医美国际还没有和供应商签订任何长期供货协议,导致在市场风险加大的情况下,不可避免地将上游的成本转移到自身,而无法传递给消费者。

例如,医美国际从其在中国的独家授权经销商处采购了中国唯一的A型肉毒毒素进口品牌BOTOX®。从2017年到2020年,BOTOX®采购价格上涨了约5.4%。虽然医美国际还采购了国产a型肉毒毒素品牌恒力,恒力的价格一直保持不变,但不能保证将来不会出现BOTOX®短缺,也不能保证供应商不会提高价格。

也正是由于公司在成本及营销费用上的不确定,导致市场不确定未来医美国际能否实现扭亏为盈,这也是导致公司整体估值不能持续增长的重要因素。

行业分化加剧,中游企业马太效应凸显

现阶段医美行业具有高成长性、供需两旺特征,在行业信息不对称、不透明背景下,行业景气度变化较难预判与证伪。

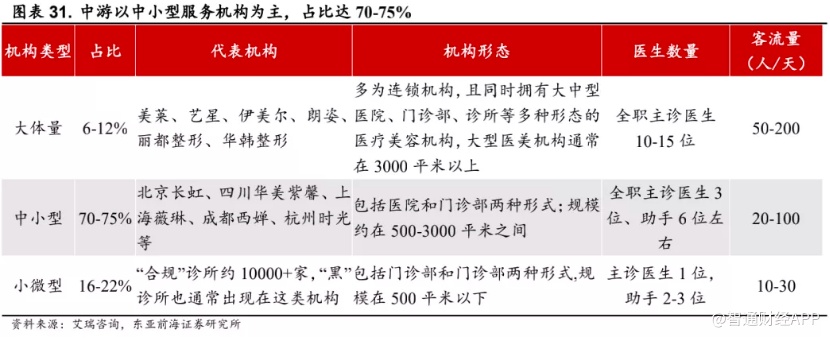

并且与壁垒较高集中竞争的上游药械制造产业链相比,医美国际所在的中游服务机构市场进入门槛相对较低、毛利丰厚,呈高度分散格局,且分散度有进一步提升趋势。

对于医美中游服务机构市场而言,合规化是一个绕不开的问题。

据《2018医疗美容消费报告》显示,2014年至2018年,我国民营医疗美容机构的数量逐年快速增长,且增速越来越快,年均达到45.7%。但是如此竞争下,没有一家医疗机构的市场占有率超过5%。

目前我国的医美机构大概有2万家左右,其中有7成以上是中小机构,诊所级别的占比最大,当下中小企业的规范化程度远远不够,存在不少短板,如缺乏专业人才。

从机构端来看,核心因素之一在于正规医院、合格医生等真正有效的资源实际供应不足,且缺口难以快速填补。数据显示,2019年中国具备医疗美容资质的机构约1.3万家,另有超过2000家超范围经营医美机构、超过8万家非法经营医美店铺。

医师方面,与医美发展相对成熟的国家对比,我国人均整形外科医生数量远远不足。据艾瑞咨询数据,目前国内医美机构标准需求医师数量超过10万名,而2019年我国医美行业实际从业医师仅38343名;

麻醉师方面,按照人口基数统计中国麻醉医师缺口近30万人,以中国年手术量10%的增加情况看,每年至少需增加麻醉师8000 名,而实际增加仅4000名,可分配到医美行业的数量更是不容乐观,人才缺口巨大。

而医师培养需要长达10年周期。在行业本身进入门槛较低、毛利丰厚背景下,机构非法行医、无照经营等乱象丛生。

从医美中游服务来看,市场合规化是行业大势所趋,我们认为非合规医美机构与产品将被持续打击、挤出,长期利好上市公司发展。

现阶段医美水货、假货及黑机构等大行其道,据艾瑞咨询数据,2019年中国医美行业针剂合法比例仅33%,非合规医美机构与产品的挤出有望释放出数倍于正规市场的空间

可见,目前合规发展已成为医美机构生存和竞争的核心基点,也是监管关注的重要内容。推进医美市场规范化、合法化是该行业未来发展的必然趋势。目前来看,医美国际内部约有610名医务人员,专业医师237名,占比近50%,医疗团队实力较为雄厚,也是医美国际能够倚仗的竞争壁垒。

从目前是市场发展趋势来看,医美行业监管不断加强和医美信息逐渐对称这两把利剑,决定了医美中游服务企业以往“野蛮”的获客和留客方式已经一去不复返,而这也将加速该市场的进一步分化。而此时,医美国际顺应市场合规化趋势主动进行业务调整和转型,或将抢占未来医美中游服务市场制高点,值得投资者保持关注。