从曾经的奢侈品电商垂直领域头部到频繁收到罚单,再到如今挣扎在私有化的边缘,曾经的“奢侈品电商第一股”寺库集团(SECO.US)早已不复往日的风光。11月9日,寺库集团(SECO.US)向SEC递交了20F报告,至此,2020年年报终于露出了“庐山真面目”。

姗姗来迟的2020年报

智通财经APP了解到,寺库成立于2008年,据其官网介绍,公司是在线综合高端产品和服务电商平台,是国内较早从二手奢侈品切入到奢侈品电商的玩家。成立之初,寺库开先做二手奢侈品寄卖市场,而后寺库逐渐撕掉该标签,宣称自己是“高端消费服务平台”,并一路获得资本青睐,保驾护航杀入美股。

今年5月25日,寺库曾宣布,因未能及时递交截止至2020年12月31日的年度财报(20F文件),公司收到了纳斯达克的不合规通知函。赶在最后期限11月15日之前,拖了许久的2020年度财报终于披露。

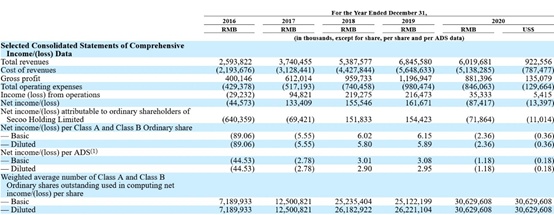

单就财务数据而言,2020年该公司营收为60.20亿元(人民币,下同),毛利润为8.81亿元。归属于公司普通股股东的净亏损为7186.4万元,而上年同期盈利则达到1.54亿元,每股基本亏损及摊薄后每股亏损均为2.36元,经营情况有较为明显的恶化趋势。

从近年发展来看,寺库从2019年开始营收增长趋缓,公司营收同比增幅由2019年一季度的46.5%跌至2020年的负增长。业绩重压之下,寺库的活跃用户同比增速也开始同步趋缓,且GMV(网站的成交金额)以及总订单的同比增速也同样呈下滑趋势。

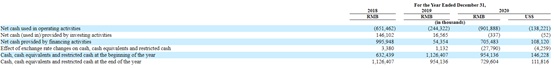

除了盈利能力层面,公司也逐渐开始面临流动性上的压力。2020年内,公司用于经营活动的现金净额高达约9.02亿元,较上年同期增加超过2.5倍,同时,截至2020年末,公司的在手现金大幅减少超过2亿元,资金链相对比较紧张。

重重压力之下,寺库也一直深陷舆论漩涡。据多家媒体报道,近一两个月来,寺库多次被曝出用户订单不发货不退款、用户寄售物品拿不回来、疑似资金链断裂等问题。天眼查App显示,北京寺库商贸公司已多次因违反广告法、产品质量法、电子商务法等事由被行政处罚。2021年以来,该公司已被处罚5次,累计罚款总金额超111万。而在黑猫投诉平台上,关于寺库的投诉超过3000条。

与此同时,寺库似乎也暗生“激流勇退”的心思——早在1月11日,寺库宣布,该公司董事会已收到该公司创始人、董事长兼首席执行官李日学发出的初步且无约束力私有化建议书。李日学提议,以每ADS3.27美元(相当于每股A类股6.54美元),总价约2.3亿美元的现金收购公司全部已发行、李日学及其附属尚未拥有的A类普通股。

若收购完成,寺库将从纳斯达克全球市场退市,成为一家私人持股公司。目前,寺库董事会已成立一个特别委员会,对私有化提议交易进行评估,但就目前来看,该项私有化提案未见明显的推进。

2017年9月22日,寺库的开盘价为12.1美元/股,收报10.0美元/股,较其发行价跌23.08%。而截至2021年11月10日美股收盘,寺库的股价甚至不足1美元,市值已缩水超过90%。

二手奢侈品经济方兴未艾

寺库的节节败退,却并不意味着奢侈品类消费的“不行”。与之相反,近年以来,奢侈品消费经济走出了一片新天地。

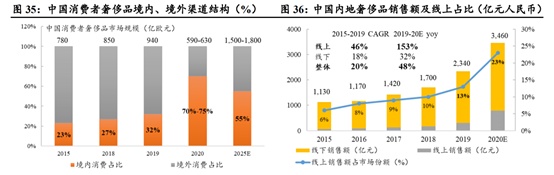

从国际品牌服装财季能够看到,多数的高端和奢侈品销售数据维持着相当亮眼的增速。而国内疫情防控有力叠加出境游受阻背景下,中国奢侈品消费回流,境内奢侈品销售额迅猛增长,线上化率高速提升。根据贝恩咨询数据,2020年中国内地奢侈品销售额占全球市场之比从19年的11%左右跃升至20%。

倘若按地域划分,中国消费者奢侈品消费包括境内、境外两个渠道,2020年境内消费占比跃升至70-75%(19年32%)。回流红利下,线上渗透率加速提升。2020年中国内地线上渠道奢侈品同比增长幅度达153%(若剔除免税销售,线上渠道增长约80%–90%),大幅高于整体48%的同比增速。

当下,国际奢侈品品牌开始加速中国线上化布局,奢品线上渗透率提升空间高。天猫奢品Luxury Pavilion于17年上线,2020年末入住奢侈品品牌达200余个,而19年末为144个。2020年奢品美妆渗透率约38%(19年28%),奢品时装约7%(19年5%)。

相较其他行业,奢侈品品牌更重视数字化战略,赋予电商品牌服务商更多元化的深度业务合作机会。对于奢侈品品牌,电商的角色是销售渠道与营销平台的结合,对获客、提升品牌认知、线上下客户关系管理及联动营销有积极意义,这亦在一定程度上也催生了奢侈品电商赛道的欣欣向荣。

(图源:国元证券)

可以说,寺库的确赶上好时候,却未能“守成”,在层出不穷的新玩家和激烈的份额争夺中败下阵来。

而随着奢侈品市场的持续繁荣,二手奢侈品等细分流通市场也迎来大量的“掘金者”。而在市场趋势方面,追求高品质高性价比、投资收藏、个性审美、循环经济等因素,二手奢侈品的消费者日渐趋于年轻化。

目前,国内二手奢侈品行业尚且处在萌芽期,流转率仅为5%。对比美国31%、日本28%的流转率,因此,中国二手奢侈品市场仍具有广阔的成长空间。

基于庞大的市场需求和较低的渗透率,二手奢侈品交易平台大量涌现,为商家提供了更多客源渠道,也为个人消费者提供了交易的窗口。但从融资热潮的野蛮生长再到行业洗牌,奢侈品电商玩家有的因不敌对手而黯然退场,有的还在场内挣扎求生,期间的残酷竞争则成为整个行业的转型阵痛。

随着直播的出现,二手奢侈品市场似乎面临新的机遇。直播比图文更为直观,又兼具线下门店式互动购物体验,与二手奢侈品尤其契合,不仅为行业带来了可观的流量,也使成交率与周转率也得到成倍提升。

值得关注的是,中国二手奢侈品行业存在的痛点具体表现在鉴定、法律、价格、费用和供应链五个方面,其中又以二手奢侈品假货多正品率低是行业发展主要痛点。此外,由于客服与仓储无法高效承接直播的交易量需求,或将导致服务水平达不到用户心理预期,平台与消费者容易产生信任危机。

不过,随着二手奢侈品平台继续蓬勃发展,行业的监管和规范,终将会逆向要求产业链和供应链提升效率。在此背景下,以技术代替人工或将成为行业未来的机会之一。