智通提示:

里昂称,腾讯(00700)收入下降主因广告业务受压,然而游戏业务收入则符合预期,随着《英雄联盟:激斗峡谷》的强势亮相等因素,其增长将在今年第4季度反弹。

美银证券认为,尽管统一企业中国(00220)可能会在未来两周内提高食品和饮料部门的价格,但原材料成本的不利因素可能会持续到2022年第二季。

高盛调升俄铝(00486)今年EBITDA预测12%,明年EBITDA预测则由于首季去库存而调高6%。

大摩称,蒙牛乳业(02319)股价未来30日内将跑赢同业,发生概率为70%至80%。

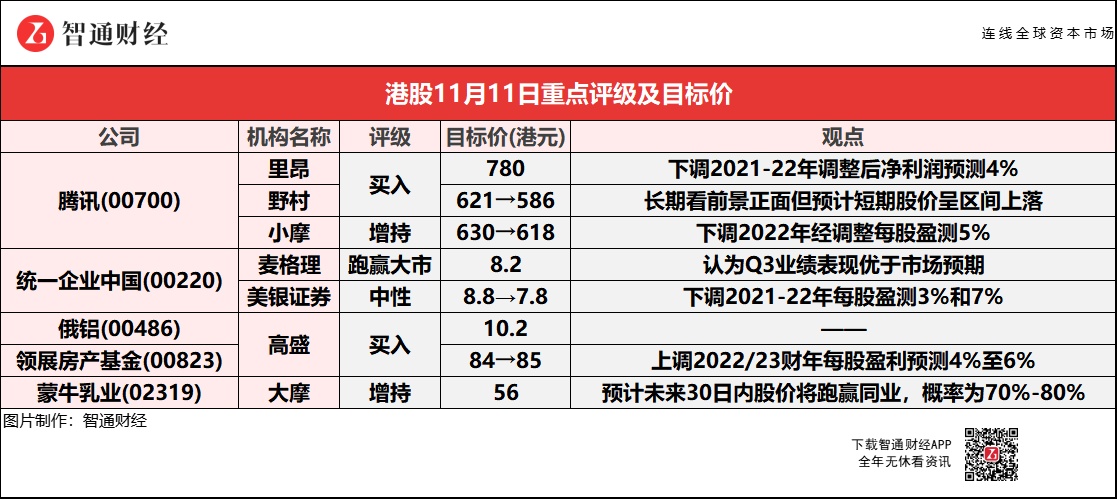

绩后大行对腾讯(00700)看法存分歧 最高至780港元 最低至586港元

里昂:重申腾讯(00700)“买入”评级 目标价780港元

里昂称,随着对传统行业和企业软件更多关注,腾讯(00700)云业务收入也有望加速增长,因广告业务疲弱,下调2021-22年调整后净利润预测4%,但相信影响的只是短期。公司今年第三季度业绩符合预期,总收入同比增13.5%至1420亿元人民币,低于预期3%,但经调整EBIT同比增7.1%至408亿元人民币,高于预期2%。收入下降主因广告业务受压,然而游戏业务收入则符合预期,随着《英雄联盟:激斗峡谷》的强势亮相等因素,其增长将在今年第4季度反弹。

野村:重申腾讯(00700)“买入”评级 目标价降至586港元

野村下调腾讯(00700)今明年收入预测2%/5%,降低明年每股盈测6%,以反映公司业务展望因素。公司公布今年第三季收入低于市场预期2%、非国际财务报告准则纯利低于市场预期3%,主要受到广告业务(同比仅升5%,对比2021年第二季同比升23%)影响,而腾讯管理层对广告业务前景审慎。并表示,公司长远前景正面但预计短期股价呈区间上落,会留意互联网行业监管何时稳定才能令市场情绪改善,且腾讯管理层对短期业务展望亦采取审慎态度。

小摩:予腾讯(00700)“增持”评级 目标价降至618港元

小摩下调腾讯(00700)2022年经调整每股盈测5%以反映Q3业绩。未来一年若市场上调对腾讯盈利预期或盈利增长转势,相信其可跑赢大市。投资者对监管风险忧虑有所放缓,管理层表示目前对成年人游戏市场监管风险低,而新个人信息收集法例对广告业务影响轻微,预计短期股价区间上落。并认为腾讯第三季业绩参差不齐,广告业务展望转弱,不及预期;游戏业务展望改善;对广告和游戏监管风险似乎较预期温和。

Q3税后纯利恢复正增长 统一企业中国(00220)收涨14% 机构指业绩表现优于预期

麦格理:予统一企业中国(00220)“跑赢大市”评级 目标价8.2港元

麦格理调低统一企业中国(00220)今明年盈测3.3%/3.2%,以反映预计毛利率下降及投入成本压力。公司今年第三季纯利同比上升3.8%至近6.42亿元人民币,在主要同业季绩低迷和投入成本压力下,该行认为集团业绩表现优于市场预期。麦格理引述公司在业绩电话会议上指,会考虑调整价格,以解决成本问题,及提高派息率回馈股东,相信股份的投资价值已经显现。

美银证券:重申统一企业中国(00220)“中性”评级 目标价降至7.8港元

美银证券下调统一企业中国(00220)2021-22年每股盈测3%和7%,以反映毛利率压力;目前估值相当于2021年预测PE16倍并有5%股息收益率,风险回报平衡。公司首三季税后净利润下跌12%,而单第三季恢复正增长升4%。展望未来,该行认为尽管集团可能会在未来两周内提高食品和饮料部门的价格,但原材料成本的不利因素可能会持续到2022年第二季。

高盛:维持俄铝(00486)“买入”评级 目标价微升至10.2港元

高盛更新对俄铝(00486)预测,以反映今年第三季的经营业绩、取消铝合金出口关税等,其中今年EBITDA预测因取消铝合金出口关税而调升12%,明年EBITDA预测则由于首季去库存而调高6%,此外,应用其铝业务预测明年至2023年企业对EBITDA倍数1.1倍为估值基础;并计入其所持俄罗斯最大矿业冶金公司Nornickel的28%权益,并有35%控股公司折让。

高盛:维持领展房产基金(00823)“买入”评级 目标价微升至85港元

高盛上调领展房产基金(00823)2022/23财年每股盈利预测4至6%,以反映年初至今租赁趋势及上述的收购。领展2022上半财年业绩胜于预期,物业收入净额同比增8.8%至44亿元,增长幅度高于该行对其全年增长7%的预测,主要由于中国香港投资组合表现优于预期,以及2个中国内地新收购物业带来贡献。

该行提到,继早前公布收购澳洲悉尼3个商场,集团昨日又公布2宗交易,分别收购中国香港两幢停车场/汽车服务中心,以及收购广东东莞及佛山现代物流物业。集团共斥约100亿元收购相关资产,资金来自内部资源及借贷。估计在交易完成后,集团的可分配收入及分派将增加3%。

大摩:予蒙牛乳业(02319)“增持”评级 目标价56港元

大摩预计蒙牛乳业(02319)未来30日内股价将跑赢同业,概率为70%-80%。市场对近期内地乳制品行业溢价趋势担忧反应过度,下游乳制品行业是由市场驱动并且相对成熟,定价趋势主要由供求关系和竞争动态决定。长远而言,通过新产品创新和品类拓展实现产品结构升级及营运效率持续提高,都有助提高利润率。在短期内,原材料价格上涨,更合理的竞争也应有助于支持盈利能力。并认为蒙牛目前交易价格对应2022年预计经常性每股盈利的24倍,2021年至2023的年复合增长率为18%,估值具有吸引力。