从11月8日股价收涨13.88%到11月9日大跌18.76%,横盘近2个月的康迪车业(KNDI.US)突然感受到什么叫“冰火两重天”,而这变化的原因便在于其在9号盘前公布的Q3季报。

11月9日美股盘前,康迪车业(KNDI.US)公布了其2021年第三季度业绩。财报显示,康迪车业今年Q3营收为1679.57万美元,相较上年同期的1871.72万美元下滑10.27%;公司当期净亏损为786.88万美元,较上年同期的145.83万美元同比扩大439.59%。可见,收入下滑、亏损扩大,是造成此次康迪车业股价遭遇滑铁卢的主要原因。

实际上,康迪车业是国内最早尝鲜新能源的车企,其前身为成立于2002年的永康微型轿车。2007年康迪在纳斯达克正式上市。虽为一家老牌新能源汽车中概股企业,但其与蔚来、理想和小鹏等“当红炸子鸡”不同,康迪在产品上主推俗称老头乐的微型低速电动车,且其如今的目标市场是在美国。

虽然产品低调,但这家电动车企业过往履历“并不简单”。

智通财经APP了解到,康迪车业曾是国内新能源汽车行业的领军企业之一,康迪电动曾在国内推出过两款车型,并在当时被纳入了工信部新能源汽车推荐车型,由于续航里程超过了150公里,在当时可享受5万元补贴。

借着国内政策利好不断发酵,康迪电动的产销一路上涨。2015年,康迪电动以2.8万的销量领跑国内市场,并斩获全球电动企业销量榜第7,同年11月更是一举跃升至全球电动车企销量榜第二,仅次于特斯拉。

但在2016年,工信部、财政部等四大部委联合对新能源车企骗补情况展开调查,康迪因“有车缺电”、“关联交易闲置”等骗补行为被责令整改,也使康迪原有的销售模式和盈利模式无法持续。2019年,康迪电动车在乘联会统计数据中的销量已经为0。

在此背景下,康迪选择“all-in”美国市场。2019年康迪计划在美国推出其EX3和K22电动汽车,在宣布获得美国高速公路安全管理局NHTSA批准后,康迪的股价立即上涨约40%。而在股价上涨的背后,是投资者对于微型纯电动车市场的期待。

被做空后的回归

自去年11月股价到达15美元大关后,康迪车业在股价表现上并不乐观。股价大跌的主要原因在于,去年12月公司遭沽空机构做空。

该份做空报告指出,康迪在此前12个月的销售额中,有近64%是给未披露的关联方的。康迪最大客户约占其过去12个月销售额的55%,而该客户与康迪车业的一家子公司共用一个电话号码,并共用同一名高管,其总部就在康迪工厂旁边的一栋小楼里。而康迪的第二大客户,占过去12个月销售额的9%左右,曾经也是该公司的全资子公司。

此外,做空方Hindenberg Research还称,康迪一直无法将收取的收入入账。且作为衡量收入收取情况的常用指标,康迪在2020年Q3季度的销售未完成天数(DSO)为278天,比最接近的汽车同行差5.6倍左右。

当时正逢美国沽空机构大肆攻击中概股之时,也正由于这份沽空报告,导致去年12月之后康迪车业的股价持续下跌。

不过康迪车业在美国市场的拓展并未因资本市场的变动而停滞。从此次发布Q3业绩来看,受益于美国微型电动车市场的不断增长,康迪车业已在当地小有起色。

在财报中,康迪车业直接列举了其与关联方之间的业务往来收入。可以看到,与此前沽空报告中提到的逾半关联方交易收入相比,Q3季度,康迪车业的关联方收入已为0。

按业务划分,电动汽车零部件营收为316.67万美元,电动汽车产品营收为32.88万美元,越野汽车营收为684.84万美元,电动滑板车、电动自平衡车和相关零部件营收为627.56万美元,电池更换设备和服务营收为17.61万美元。而从地域上看,与2019年完全退出中国市场不同,目前康迪车业逾半的业务收入均来自中国市场,这也从侧面说明,相较前两年,国内微型电动车市场的容量正不断扩大。

从成本和费用端来看,在成本端同比稳定的情况下,造成公司Q3单季净利润同比由盈转亏的主要原因在于费用。不难看到,今年Q3季度,康迪的研发费用达到674.8万美元,占公司当期总收入的40.2%。相较之下,去年同期的研发费用仅为98.7万美元。另一方面,,康迪在今年Q3季度的销售费用仅有129.1万美元,低于去年同期的216.5万美元,说明公司在Q3季度的业务重心更倾向于内部研发,市场拓展脚步则有所放缓。

这也在公司的资产负债表内容中得到验证。财报显示,Q3季度,公司的库存总额达到2734.7万美元,同比大幅增长38.8%。而在库存产品构成上,原材料占比达到42.8%,同比增长4.7个百分点。此外,公司当期应收账款达到4411万美元,为公司前9个月总营收的70.4%,说明公司收账能力依旧有待提高。

而在现金流方面,持续的市场拓展导致公司经营现金流净额仍为负向,但在现金及现金等价物上,公司当期期末金额仍有1.57亿美元,足以支撑公司后续的研发和市场运营。

微型电动车市场带来的机会

微型低速电动车,俗称“老头乐”,其在国内尤其是小城市和农村地区拥有非常大的市场需求。但前些年在这一市场需求爆发后,因安全性管理原因,一直被深度管控。

直到今年3月和6月,监管层相继发布《低速电动车标准制定会议纪要》和《纯电动乘用车技术条件(征求意见稿)》,这一细分赛道的潜力才得以释放。

据智通财经APP了解,在6月的《意见稿》中,将俗称“老头乐”的微型低速纯电动乘用车纳入纯电动乘用车的范畴,作为其下一个分支进行管理,明确基本的安全技术指标要求,以促进产业规范有序发展。这标志着“老头乐”将正式进入纯电动乘用车市场。

市场普遍认为,一旦将“老头乐”增加为纯电动乘用车的一个子类,相关部门可以最大程度沿用现有机动车管理制度,不用再单独另建一套管理制度,有利于加快推动后续的规范管理工作开展。

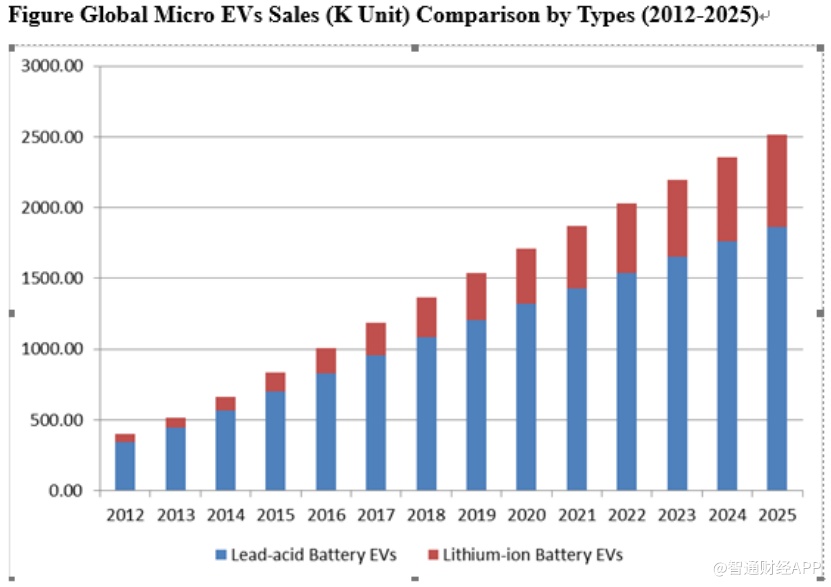

在此背景下,随着国家对微型低速电动车的整改升级,微小型电动车被认为将承接低速电动车的购买需求。数据显示,预计全球微型电动汽车到2025年将售出251万辆,其中80%以上将在中国市场出售,这显示出该行业的发展趋势。2021-2023年,而低速电动车升级带来的汽车销量可达900万辆,给新能源车企贡献千亿级市场。

从市场竞争来看,在今年上半年全球畅销电动车型TOP20的榜单上,微型电动车型占据了7个席位,其中包括五菱宏光MINI EV,其市占率为7.1%。上汽通用五菱披露的数据显示,截至今年8月底,宏光MINI EV累计销量已经超过37万辆,月均销量为3.08万辆,并在今年1月份和4月份问鼎全球单一新能源车型销量冠军。除五菱宏光外,今年以来,雷丁汽车、江淮大众、吉麦新能源等微型电动车参与者已涌入国内微型电动车细分市场。

并且,以价换量已经成为了众多微型电动车品牌进入该赛道采取的策略,3万元起售的定价更是“司空见惯”。例如,在今年新上市的车型中,凌宝COCO的最高价也仅为3.18万元,最低价则下探至2.68万元,成为目前微型电动车市场上价格最低的车型。

在国内微型电动车行业竞争日趋激烈的同时,海外市场同样相当热闹。目前特斯拉、大众、本田、丰田和雷克萨斯等国际知名品牌也纷纷在微型电动车市场进行布局。而此前宣布在2030年实现全面电动化的宝马MINI也将在中国生产纯电动MINI车型,首款车型将于2023年投产。

不难看出,在政策支持和行业发展的双重因素推动下,对于主打微型电动车的康迪车业而言发展机遇十分巨大。但与2015年前后不同在于,目前国内外纯电新能源汽车赛道参与者众多,行业竞争日趋激烈。在此背景下,康迪车业能否像2015年一样实现“王者归来”,还需投资者往后持续关注。