本文来自“第一海外金融”。

摩根大通认为今年金价会先跌后涨,6月FOMC会前看空金价,金价在今年剩余时间里会在震荡上行;上调第三季度、第四季度金价预期3~4%,预计2017下半年黄金均价为1240美元/盎司。

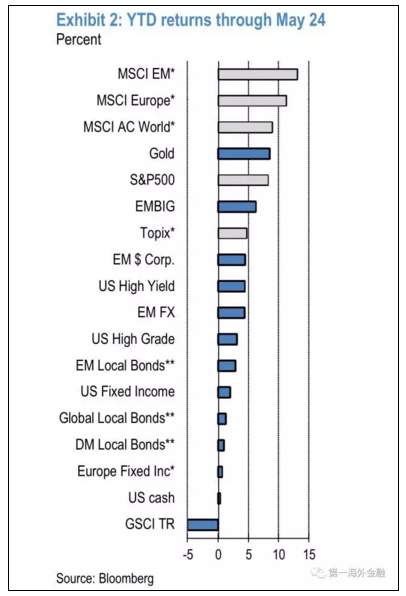

在美国大选后“特朗普交易”落下帷幕,美元指数与美债收益率走低;受此影响黄金年初至今表现较好。2017年黄金累计涨幅已超9% 。摩根大通预计今年金价会先跌后涨。

鉴于今年更为温和的通胀预期,以及财政刺激的可能性减少,摩根大通利率策略师调低2017年剩余时间的利率预期。

摩根大通建议在6月14日美联储召开FOMC会议之前布局黄金空头仓位。然而,考虑到(美国)长期国债收益率下行,通胀预期走弱,因而美联储可能与此前3月份的会议一样,在6月14日的会议上释放出“鸽派加息”的信号。这是利多黄金的。

摩根大通认为, 金价在今年剩余时间里会在上行通道中维持区间震荡。该行上调第三季度与第四季度金价预测值3~4%,预计2017年下半年黄金均价为1240美元/盎司。

黄金年初至今上涨9%,走势有起有伏。摩根大通认为应对这种忽涨忽跌的行情,应该既要技术分析,又要有战术策略。

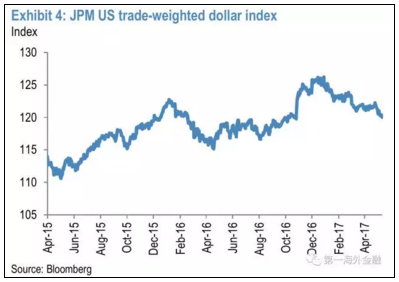

从去年12月份中旬到今年3月份下旬,摩根大通看多黄金。摩根大通认为美国大选后,美元指数与美债收益率上涨过高,物极必反,美元指数与美债收益率随后回落;进而助涨金价。

虽然摩根大通短线是看空金价的,但是黄金在今年剩余时间里会在上行通道中维持区间震荡。今年至今支撑金价的主要因素是美国大选后“特朗普交易”落下帷幕导致的美元指数与美债收益率走低。

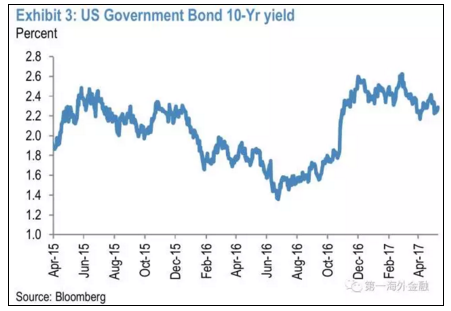

超短期美国国债的仓位在美国大选之后就在日益增加,在今年4月份完全反转,目前已经回到大选之前的持仓水平,处于超买水平。因此,美国10年期国债收益率现在回到2.24%,虽然仍在大选前水平1.8%上方,但是在3月高点2.6%下方。

因而,美元大幅走低,已经回吐“特朗普交易”盛行以来的80%的涨幅,今年迄今美元指数下跌4.6%,重回特朗普当选美国总统前的水平。

如果美国政治风波继续发酵,美元与美债收益率也是会进一步走低。摩根大通全球大类资产配置团队认为,如果不考虑这些负面因素的话,即使特朗普的经济刺激政策无法实施,市场受到的影响也是有限的,主要是因为市场没有将这个因素纳入价格预期里。

尽管最近一些美国经济数据令人担忧,特别是通胀数据不及预期,然而摩根大通对自己的GDP增长预期还是有信心的,该行预计美国第二季度GDP增速会从此前不佳的1.2%涨到平均3%的水平。

美国就业数据依旧强劲,摩根大通的经济学家依旧认为今年美联储至少加息两次(分别是6月份与9月份),并且认为今年12月分美联储将开启资产负债表的正常化过程(“缩表”)。

与此相关的,摩根大通认为,市场低估了美联储货币政策收紧的力度,市场上的美债也比市场预期的充沛(与其他发达国家的国债相比),因为当下美国国债收益处于“超卖”水平。市场预计美联储在6月份加息的概率为80%,定价显示今年剩余时间内加息1.5次。

因此,摩根大通建议在6月14日FOMC会议之前,做空黄金。然而,考虑到长期国债收益率下滑,通胀预期减弱,因而美联储可能与此前3月份的会议一样,在6月14日的会议上释放出“鸽派加息”的信号。这个是利好黄金的。

该行上调第三季度与第四季度金价预测值3~4%,预计2017下半年黄金均价为1240美元/盎司。

政治风波对金价的影响

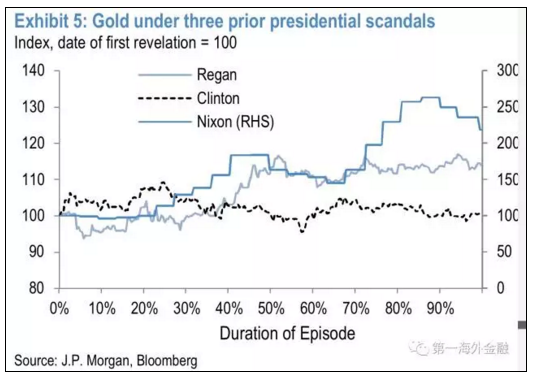

华盛顿的政治风波持续发酵。虽然特朗普遭“弹劾”的风险增加,政治不确定性激增,黄金受到的影响却是有限的。

回顾美国过往总统的丑闻,摩根大通的外汇团队认为,金价并未受到克林顿、里根丑闻影响,但是在尼克松“水门事件”后期大幅上涨。

考虑到“水门事件”与布林顿森林体系解体时间节点有所重合,所以很难说到底是“水门事件”推升了金价还是美元脱钩黄金推升了金价。

不管怎么说,如果美国政治局势在接下来数月继续恶化,风险情绪会增加,短期与长期国债收益率将会承压,进而推升金价。

摩根大通表示一般情况下倾向于将政治事件看成是扰动与噪音,认为宏观经济面(而不是政治)才是金价走势背后的驱动力。

对黄金而言,各大央行的货币政策将再度主导金价走势。

摩根大通的基准预测为,在美国,美联储稳步加息的同时开始缩表;在欧洲,欧洲央行将逐步会停止QE并最终进入加息周期;而在中国,PBoC会继续去杠杆,同时保证在今年秋天中共十九大前维持经济、金融稳定。

通胀前景负面 拉低利率

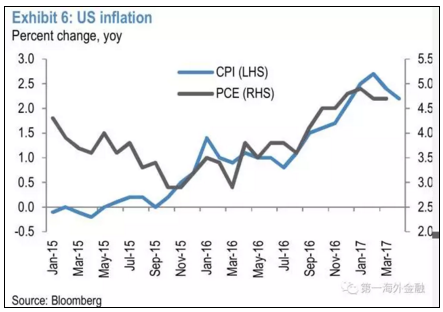

在过去的一个月时间里,核心CPI数据连续两个月走坏,通胀预期因此发生重大改变。此前华尔街见闻有提及,美国4月核心CPI环比0.1%,同比1.9%,创19个月新低。摩根大通称,5月份的核心PCE预计也会走坏。

事实上,国债与美国通胀保护债券的息差所表示的市场通胀预期,已经将通胀走弱计入价格走势之中,回吐美国大选之后的涨幅。

因而,摩根大通预测核心PCE在2017年年底同比增长1.6%,去年年底同比增长1.7%,而一个月前该行预测值为2%。摩根大通利率团队下调10年期均衡通胀预期。

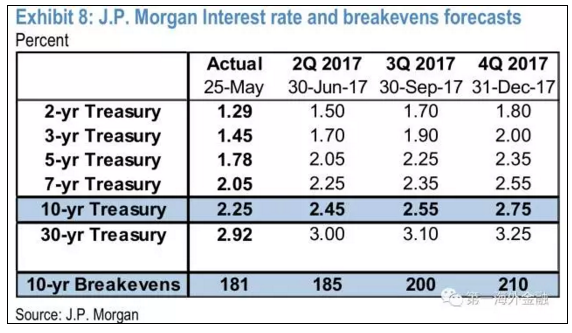

鉴于今年更为温和的通胀预期,以及财政刺激的可能性减少,摩根大通利率策略师下调2017年剩余时间的利率预期。2017年,该行利率策略师将5年期国债收益率预期从2.7%下调至2.35%,10年期国债收益率预期从之前的3.0%下调至2.75%。

该行预计美元指数先涨后跌,在年中会上涨2.9%,而在年末小幅走低。摩根大通认为,美联储会在6月决议上加息,但美元指数只会小幅上涨。

除此之外,摩根大通认为今年下半年,市场关注的焦点是欧洲央行与日本央行的货币政策转向,这意味着贸易加权基础上的美元指数会走弱。

白银:ETF持仓激增 COMEX头寸也增加

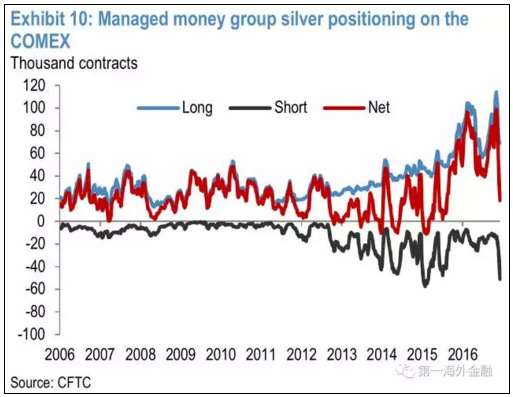

5月26日CFTC持仓数据显示,大白银型投机者的多头持仓为51,173手,周内变化为 8,169手,净多头持仓六周来首次增加。此前受到美联储加息影响,白银投资者在过去连续5周里逐渐离场,COMEX白银净多头头寸减少8万手合约。

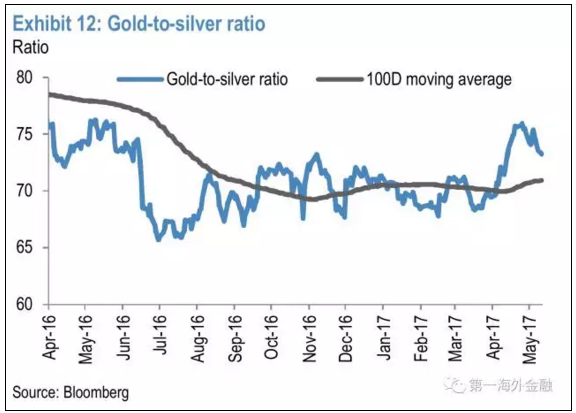

COMEX白银期货出现大幅抛售,导致银价承压下跌。从4月中旬到5月的前一周半,银价跌幅逾13%。受此影响,金银比一度涨至11个月的新高。尽管在过去的3周里,白银反弹,金银比回落7%,但是金银比现值为73:1,依然处于年内高点。

此前白银被大幅抛售,银价走弱,使得摩根大通的2017年第二季度预测值过高,摩根大通因此下调该季度预测均值至17.15美元/盎司。

然而,与黄金一样,基于美国国债实际收益率走低的预测,摩根大通上调白银2017年第三季度与第四季度预测值,预计白银在第三季度会大幅走强(均值为17.48),然而在第四季度有所回落(均值为16.79)。

摩根大通并没有调整供求关系的展望。在供给端,摩根大通认为在2016年白银供给收缩之后,今年白银供给量会小幅反弹。

尽管摩根大通下调2016年含银废料供给预期——含银废料并没有如摩根大通所预期的因为银价走高而供给增多——摩根大通认为今年含银废料的供给大致维持稳定,使得白银总供给增幅维持在同比增长1%下方。

在需求端,摩根大通小幅上调白银工业需求量预期,预计2017年同比增长2.0%;2016年因为光伏(PV)推动的白银工业需求增加,该行认为该需求今年会有所放缓。据Metals Focus数据,2016年,新增的PV产能同比跳涨42%至72GW,这将转化为接近9500万盎司的白银需求。

今年,GTM研究预计,中国光伏产业经历2016年大幅增产之后,今年产量会有所放缓;因而PV增长将会急剧放缓,预计光伏发电新增装机容量增长9%(相当于约79GW)。

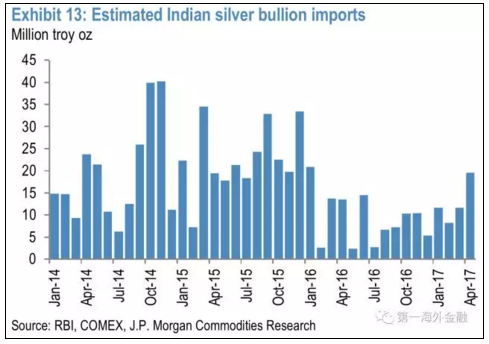

摩根大通依然认为白银首饰消费会温和增长,主要是受到近期印度需求的持续升温,该行预计全球白银首饰需求同比增长2%。

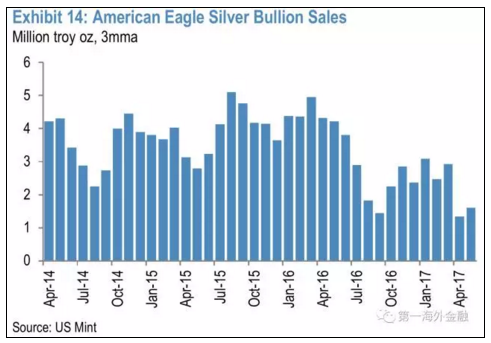

最后,该行下调了银币、银牌的铸造需求;鉴于来自美国铸币局的美国鹰扬银币年初至今销售量同比减少约50%,预计银币、银牌的铸造需求会同比收缩3.0%。

黄金基准情景外的其他可能性

看跌:a)美联储加息幅度快于预期,b)美元会显著强于当下水平;c)欧洲央行与日本央行决定结束宽松的货币政策,并且迈出实际性的一步;d)即便亚洲实物需求季节性走强,但是整体上走弱;e)按净值算央行抛售黄金。

在此情景下,该行预计2017年12月份金价将到1100美元/盎司;

看涨:a)美联储在2017年剩余的时间里,释放出鸽派的信号,打压美元;b)全球央行进一步施行负利率的货币政策;c)新兴市场的担忧情绪扩散,全球经济衰退风险增加;d)亚洲实物需求大增。

在此情景下,该行预计2017年12月份金价将涨至1450美元/盎司。(编辑:曹柳萍)