Roger Dassen, Executive Vice President and ChiefFinancial Officer

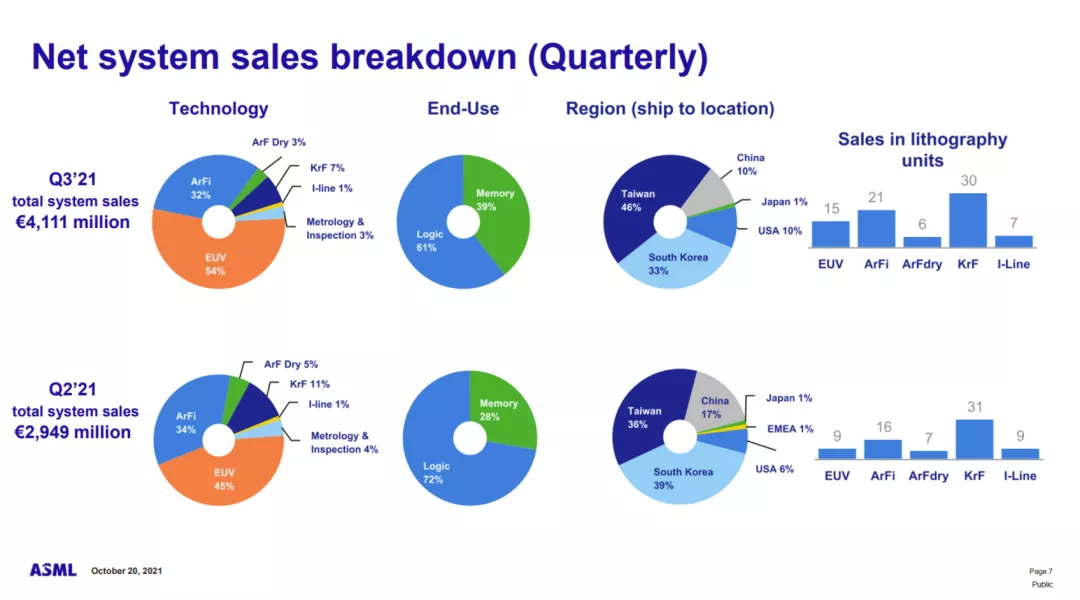

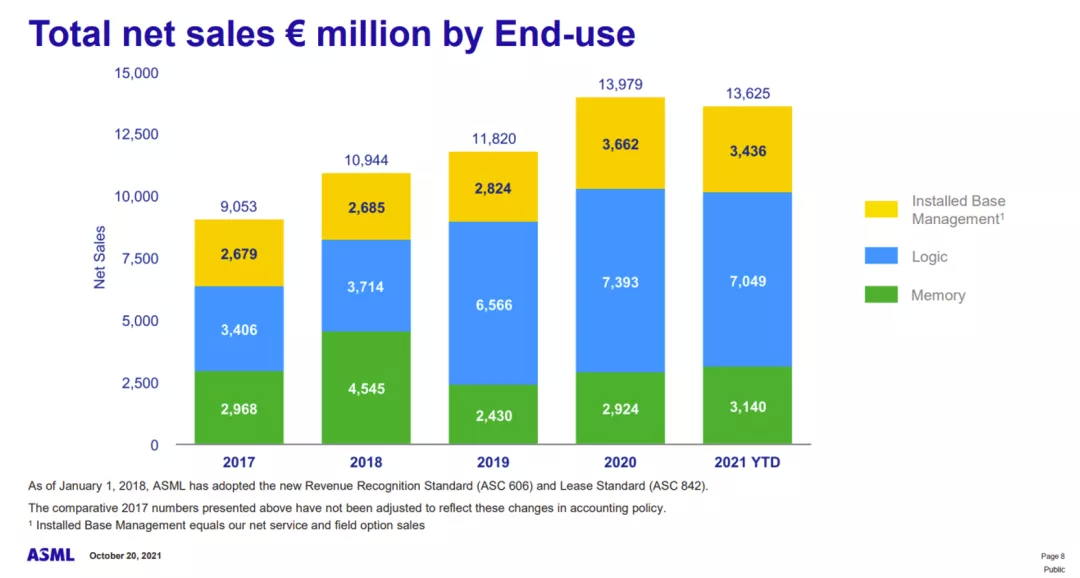

Q3营收为52亿欧元,毛利率为51.7%,均在指引范围内。41亿欧元的系统营收,逻辑占61%,其余39%来自内存。逻辑的持续增长推动了DUV和EUV的收入,内存业务主要由DRAM驱动。我们确认了15台EUV系统的22亿欧元营收,并出货了13台。因为较高的现场升级和服务需求,本季度的安装基础管理销售额比预期高出了11亿欧元。

关于运营费用方面,研发费用为6.09亿欧元,低于我们的指引,这是由于本季度的一次性影响导致。SG&A费用为1.83亿欧元与指引相同。Q3的净利润为17亿欧元,占净销售额的33.2%,每股收益EPS为4.27欧元。

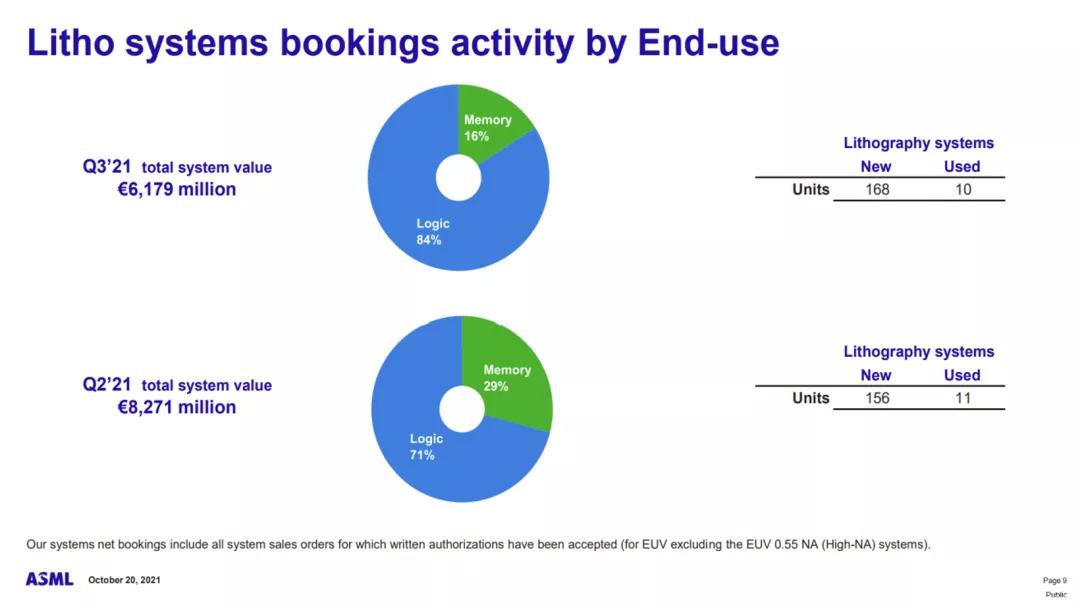

转向资产负债表,Q3结束时拥有45亿欧元的现金以及现金等价物和短期投资。转向Q3订单,系统预订量为62亿欧元,其中EUV系统为29亿欧元。订单量主要由逻辑推动,DUV和EUV的订单占4%,内存占剩余的16%。

关于2021年第四季度的预期,预计Q4营收将在49-52亿欧元之间。要注意的事项是预计会将收入确认从2021Q4推迟到2022Q1,在增加产能的过程,我们遇到了一些有关供应链材料短缺的问题。此外,我们在新物流中心的启动过程中遇到了问题,这两个问题导致许多系统的组装和在高需求环境中的启动延迟。

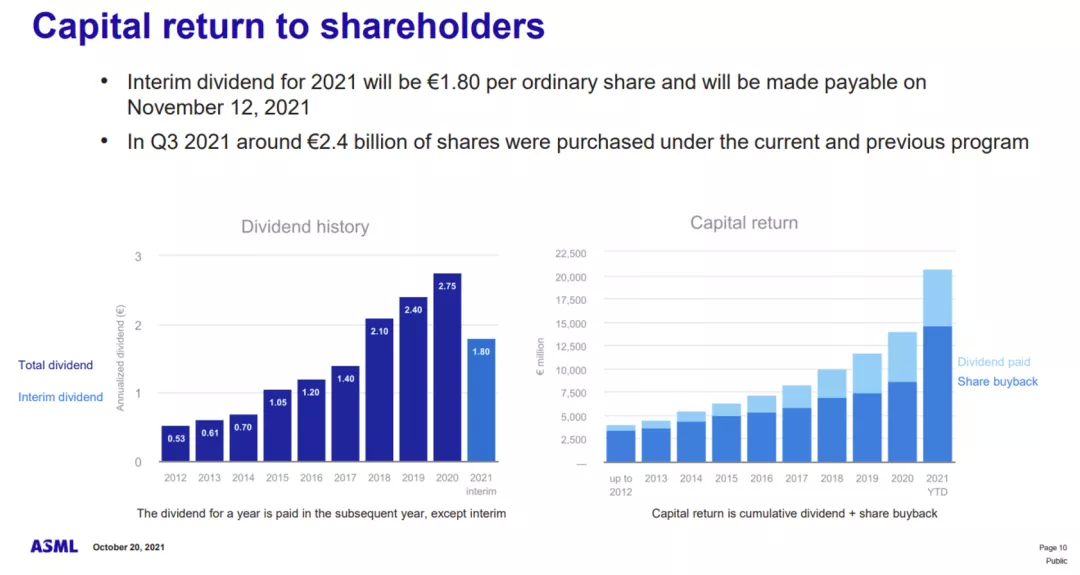

我们的客户要求快速出货或不进行工厂验收测试,以尽快将系统投入生产。虽然对Q3的影响相对较小,但延迟开工和出货的金额将在Q4确认,这包含在我们的指引中。我们有望实现全年收入增长接近35%。预计Q4安装基础管理销售额约为11亿欧元。Q4毛利率预计在51%-52%之间。预计全年毛利率约为52%。预计Q4研发费用约为6.7亿欧元,SG&A为1.95亿欧元。预计2021年化有效税率约为15%。2021年期中股利为1.80欧元每股。除息日以及欧元美元兑换的定价日为11月2日。2021年的记录日期(record date)为2021年11月3日,股息将于2021年11月12日支付。在2021年第三季度,阿斯麦(ASML.US)根据当前和之前的计划购买了360万股,总金额约为24亿欧元。

Peter Wennink, President and Chief Executive Officer

宏观概述,所有细分市场的客户对先进和成熟节点的强劲需求推动了我们整个产品组合的需求。我们总共有196亿欧元的积压订单,包括1160万欧元的EUV,这反映了非常健康的市场环境。这涵盖了2022年全年和2023年初的EUV计划产量。现在为2022年提供具体指引还为时过早。我们预计在整个2021年,终端市场强劲的趋势将持续到明年。这种趋势正推动所有细分市场和我们整个技术组合的强劲需求。我们将继续增加我们所有产品的能力,以满足客户的产能和技术要求。

关于逻辑,强大的终端市场需求将使数字化转型物联网领域分布式计算的应用空间不断扩大,不仅推动了对前沿节点的需求,而且还对成熟节点产生了巨大的需求。作为不断增长的数字基础设施的一个组成部分,我们预计我们的逻辑业务将继续增长,因为客户对先进和成熟节点的需求仍然强劲。在内存方面,我们也预计我们的业务将继续增长。强劲的终端市场服务器和智能手机的需求是明年内存需求的主要驱动力,而PC的需求图景存在一些不确定性。

光刻的利用率水平仍然很高,客户看到2022年DRAM的位增长将达到10%左右,净增长约30%。为了满足这一预期的需求,客户将需要我们的产能以及继续随着客户迁移到更高级的节点,进行节点迁移。我们还预计内存的EUV需求会增加。因此,随着我们继续扩大整个产品组合的安装基础,以及EUV服务的贡献增加,我们看到明年服务增长的机会。由于半导体组件预期将持续短缺,这项技术的批量生产正在增加。

现场升级收入的增长将取决于我们的客户是否愿意关闭系统以执行这些升级。为了满足我们整个产品组合的强劲需求。最重要的是,缩短我们的制造周期时间并与我们的供应链合作,以提高我们在投资者日期间传达的EUV和DUV输出能力。我们预计将DUV的单位生产量增加约1.5倍,并且到2025年,EUV将增加2倍以上。

预计到2025年,DUV的晶圆产能将增加约2倍,EUV将超过3倍。对于EUV,我们仍在计划明年的产量为55台。这些都将围绕D系统,与上个季度提到的30台DUV系统相比,它们的生产效率提高了15%-20%。在今年我们正利用充足的库存,增加着DUV的产量。所以我们明年不会有缓冲库存。因此我将依靠刚才提到的额外产能。我们正在与我们的供应链合作伙伴积极合作,以增加明年的产能和最终产量,这取决于我们的供应链进展,目前我认为能够达到2021年的出货量。

市场总结,半导体终端市场的增长和光刻机强度的增加推动了对我们产品和服务的需求。ASML全面的产品组合符合我们客户的路线图,提供具有成本效益的解决方案,支持从先进到成熟节点的所有应用。基于不同的市场情景,我们有机会在2025年实现年收入在240亿欧元(消极市场预期)和300亿欧元(积极市场预期)之间,2025年毛利率约54%至56%之间,我们看到了 2025年以后的重大增长机会。基于第三方研究并应用我们自己的市场和客户情报,我们预计我们的系统和安装基础业务将在2020年和2030年期间提供约11%的年收入增长。

在ESG方面,我们是不断提升在ESG上可持续发展的KPI指标表现,并升级我们的CSG可持续发展战略以加快进展。关于如何在2030年为全球排放量减少15%做出重要贡献,首先生产先进微芯片所需的能源,并推动到2030年实现零浪费和到2040年实现价值链净排放。我们对技术领先地位的持续投资创造了可观的股东价值。

Q&A:

Q:处理产能扩张,材料短缺和收入的未确认,这三点可能是这次收入不理想的原因,如果您不必应对这些问题,2021年整体的营收会是什么样子?

A:有很多方法来看待这件事,我们仍然在指引的上限,与我们之前的数字相同,您会在安装基础业务中看到这一点。我们得到的数字比我们上次指导的数字高出约3亿欧元。所以这给你一些迹象表明,这个数字正在以某种方式从今年转移到明年的Q1,这是你需要关注的数字。

Q:2021Q3的190亿积压订单,我认为这可能是近期的峰值,尤其是在您假设的2025年消极市场背景下,关于这点您怎么看?

A:我不认为这是一个峰值,我只是将其视为2025年销售数字显著提高的一个原因。消极市场240亿,积极市场300亿是我们所看到的。随时处理积压实际上是我们发货的一个更好的功能,因为客户会从中给我们订单的块状。并且有很多因素推动了订单量,比如技术主权的驱动和地缘政治局势等。

Q:当您查看预定数量时,内存预定类型减速主要是时间问题。是否还有别的原因,以及如何影响您对2022年的看法?

A:我认为基本上是一个时间问题。我们有超过60亿欧元的预定量,在Q3的销售额为40亿欧元,目前预定数量相当不错。我们对2022年非常看好,客户对DRAM弱点有些担忧,这不是结构性的,因为某些细分市场存在暂时性弱点的各种原因,但他们肯定认为需要增加产能,还要进行节点迁移。这意味着明年将看到持续增长。

Q:能帮我更好地了解你的产能扩张吗?当涉及到可变成本时,您可能需要在多大程度上增加固定成本,而您可能不得不进行周期性修复。

A:在声明中也提到,这些产能增加主要集中在供应链中。我们可能会在今年增加大约 4000-5000人,这是固定成本。但在研发方面,不仅仅是在制造能力方面,在服务方面也与更高的业务级别有关。所以我认为它对很多人来说,是资本支出,但看起来与众不同。如果谈到不可避免的修正,我们有一直在行业中看到修正,我不会说他们不存在,但我们必须提及我们已经看到的一些趋势。这也很大程度上受到地缘政治局势的驱动,政府正在考虑技术主权,给予刚刚提到的美国芯片行业520亿欧元的激励,其中400亿欧元基本上用于支持产能扩张将在未来几年内发生,需要两到三年的时间。我认为增加债务能力是绝对必要的,因为我们确实相信未来几年我们会看到更高水平的设备需求。

Q:您谈到DUV方面增加50%的产能,具体如何增加?

A:增加产能基本上是三种方式。第一个是在周期时间上,以及在生产制造过程中,使其更加效率。我们的供应商正在这样做,这给了我们一个结果,我们现在实际上可以出货更多。第二个是你必须购买设备,必须雇用人员,在你真正获得产出之前,领导他们12-18个月,第三个,基本上如果你不能把更多的人和机器投放到工厂,你需要生产2-3年的时间。我认为这就是我们目前的处境。我期望的是,我们将看到供应链中的建设活动开始,因为我认为我们需要在未来2-3年内增加更多产能,随着供应链增加的设备和人员,将在2022和2023年产生影响。我想你会看到确实增加了‘23,24’英尺,这就是我们在单位产出方面以1.5和2的方式增加产能,但当然,在相同的时间范围内,我们的出货量会更高。这有助于缓解一些晶圆产能短缺。

Q:如何考虑未来相对于今年的安装基数的收入?

A:就安装基数而言,在资本市场我们预计到2025年将达到12%的CAGR。

Q:上个季度我们谈到可能在年中赶上需求,但目前积压订单显著增加,在制造方面可能会延续到明年下半年,能解释下对此的看法吗?

A:假设我们在2022年下半年的产能比上半年更高是合理的。我认为,随着时间的推移,在建设和制造方面,明年我们会在全年变得更加显著。我们实际上已经耗尽了我们的安全和缓冲库存。所以在 2021年能够为我们的客户提供他们想要的一切。它会随着时间的推移而增长。因此,我们的供应链中将会雇佣更多的人。会购买更多的机器。

Q:关于本季度毛利率,我认为显然安装基地管理提前,并由现场升级驱动,我认为其中很多与软件相关的利润率更高,因为供应链或物流成本的增加产生了一些抵消。是否如此?

A:不,并不是这样。如果您查看毛利率,我认为安装基础显然是一个要素。我也清楚地认为在沉浸式方面,将第Q3与Q2进行比较,那么毛利率是正的,尽管其中的一部分被稍微降低的速度以及您在过去几个季度中看到的情况所抵消。但正是这种组合使我们从上一季度的 50.9毛利率上升到这次的61.7毛利率。

Q:是关于 3D DRAM,我相信您完全清楚您的所有竞争对手或同行都应该在谈论3D DRAM 我们有点不喜欢马丁在CMD告诉我们的事情。所以想了解你的看法。

A:当我们谈论这些事情的时候,我总是试图从现实中看待事实,而事实就是我们所有的客户。我们的DRAM客户与我们就EUV进行了接触。实际上看到在‘23,24’中增加 EUV,这是维度缩放。最重要的是,我们与DRAM客户就High-NA进行了非常重要的讨论,这是下一个维度缩放级别,实际上他们要求在我们拥有逻辑High-NA的同时引入。所以维度缩放就是他们正在做的事情。我只能提到我们最大的DM客户之一 CTO所说的DRAM 是作为一个概念来谈论的,它是一个概念。您可能还记得交叉点斜坡,它是一种3D结构。它已经存在并且长期以来一直是研究和思考过程的一部分。你提到了我们的一些同行,我也在资本市场的演讲中看到了我的个人问题,你知道,半导体设备同行有点夸大其词,如果我失败了,他们可能也会这样做事情,但它与我们的客户告诉我们的内容不一致。同样回到CMD和马丁,投资者社区就2nm节点以及为什么它们是平坦的EUV层数存在很多问题和争论。我认为我们都非常理解由于高NA导致的1.5下降,但2nm平坦 EUV层数较少,因此不必担心这是由于周围的栅极造成的。

Q:回到您预测明年的55台,我知道这是生产的目标。但鉴于你在供应链中看到的困难,实际上如何有信心能够将这个生产目标转化为接下来的收入?

A:我们遇到的就像任何其他工业公司一样,甚至在非工业公司中,他们也遇到了与组件短缺有关的问题,这也是我们的情况。目前,我们处理它的方式是必须考虑与供应链一起做的事情,我们会确定某些产品的短缺成分。积极地与我们的客户交换这些短缺和对组件的需求。虽然这些组件不是由我们供应商的客户提供的,但可以确保我们能够向我们的客户,芯片制造商强调他们需要生产这个,但因为我们无法获得模块,我们就无法制造机器,因此产能短缺。很明显,我们需要增加产能,也许还需要运送机器才能应对当前的短缺。所以当我们与我们的芯片制造客户进行讨论时,我们得到了很多回应。因为基本上,我们希望将我们的机器运送到他们的安装基地。所以我们正在关闭这个循环。对于是否会有延迟,现在说还为时过早,但我认为我们有能力成为我们供应链和芯片制造商之间的中间人,以及出货55台EUV。

Q:对于您的大型IDM客户端和逻辑客户端,他们在替换节点的过渡期间将购买更多EUV,但在此过程中也会购买过多的DUV。我想知道是否是这样。如果您对此有所了解。如果您在某些点施加影响,就可以在短时间内了解EUV需求。

A:因为EUV层数增加了,因此EUV的数量也增加了。出于几个原因,我们在DUV中没有看到任何多余的东西。一种是目前正在使用那些仍然需求量很大的DUV生产的产品,并且排名第二。如果您是IBM并且他们使用的产品也喜欢进入代工领域,那么您最好确保拥有这些工具,因为代工厂不仅仅是约7nm。它大约是0.18微米,甚至超过2.7纳米。

Q:关于行业的问题。在这个周期中,您的订单增长非常强劲,半导体行业仍然存在短缺,鉴于您对晶圆设备具有可见性,您是否看到今天有更多的晶圆与去年第四季度相比,产能比去年高?为什么我们仍然存在如此大的供应链瓶颈?

A:今年晶圆产能很大,比2020年第四季度大得多,这是真的。而且,我们仍然看到这些短缺。现在,我与一个非常大的客户交谈,基本上问了同样的问题。他们实际上也不知道,他们无法将所有实际上是这种需求的潜在驱动因素的点联系起来。现在,有传言说中间商和分销商在这里扮演了一个狡猾的角色,因为他们囤积了所有库存并抬高了价格,但我不相信那么多。但即使是像智能手机制造商这样的非常大的客户,他们是半导体制造商的直接客户,与分销商无关,但他们也很短缺。所以我认为这是对移动、传感器技术、物联网类型应用程序的应用的低估,我们完全低估了成千上万的公司正在利用这些高性能计算的云和5G的数据中心,他们正在创建最终实际需要的解决方案、服务、产品,数据中心的计算能力。以汽车为例,如果您查看汽车中当前高级驾驶员辅助系统中的传感器数量,他们需要一个射频设备,他们需要电源IC,他们需要一个微控制器。那只是一辆汽车,需求无处不在。这就是我认为我们正在努力真正理解这些问题的地方。对DUV dry的需求远远超出了我们今天的预期。其中一些会是我们客户的客户的恐慌订购,但它太大了,不能只是恐慌订购。所以我很抱歉,但我不能给你一个非常明确的答案。

Q:当我查看您在中国的曝光率时,本季度为10%,上个季度为17%。假设您在中国没有来自当地基地的EUV,您认为在中国发生的所有事情中,在未来工具采购以及当地的不确定性方面,您所知道的风险是什么?是否有任何你认为可能来自中国的拉入效应,并且显然只是推动了DUV方面的需求特别强劲?

A:我认为一般来说,我会说我们当地的中国客户非常准确地遵循他们的产能扩张路线图。所以我们今天看到的实际上是他们去年告诉我们的结果。话虽如此,他们当然也在对本地芯片短缺做出反应。因此,只要他们有机会将更多机器投入工厂,他们就会这样做。所以我认为对于扩张计划,他们只是按照计划,在短期内,我们可以引入的任何东西他们都会要求引入,但我认为这更多是由市场当前需求驱动的,而不是由任何战略推理。

本文编选自“半导体风向标”,作者:陈杭;智通财经编辑:汪婕。